自己破産後の住宅ローンは10年経てば組める?詳しく解説

自己破産をした人でも、住宅ローンって組むことは可能なの? 債務整理をした後の住宅ローンの契約は、住宅ローンを組む金融業者に注意する事や、年数が経過している事など、条件があるけれど可能だよ!

自己破産後に住宅ローンを組む場合の注意点を教えて! よし!では早速、自己破産後の住宅ローンについて、詳しく見ていこう! まずは、自己破産後に住宅ローンが組める時期について、説明するよ。

自己破産をすると住宅ローンを組むことが難しくなります。

ただし、個人信用情報が消えたタイミングで審査をしたり、金融機関を厳選することによって審査に通りやすくなったりします。

そのため、自己破産後の個人信用情報の仕組みを知っておくことが大切です。

「自己破産をすると住宅ローンを組めなくなるのか?」

結論としては、「組みにくくはなりますが組めないワケではない」という結論になります。

しかし、個人信用情報が消えるまで待ったり、金融機関を厳選しなければいけないのも事実です。

今回は「自己破産をしたら住宅ローンを組めるのか?」をテーマに、どんな金融機関を選べば良いのか、信用情報の取り扱いはどのようになっているのか、などの住宅ローンを組む「コツ」をお話します。

目次

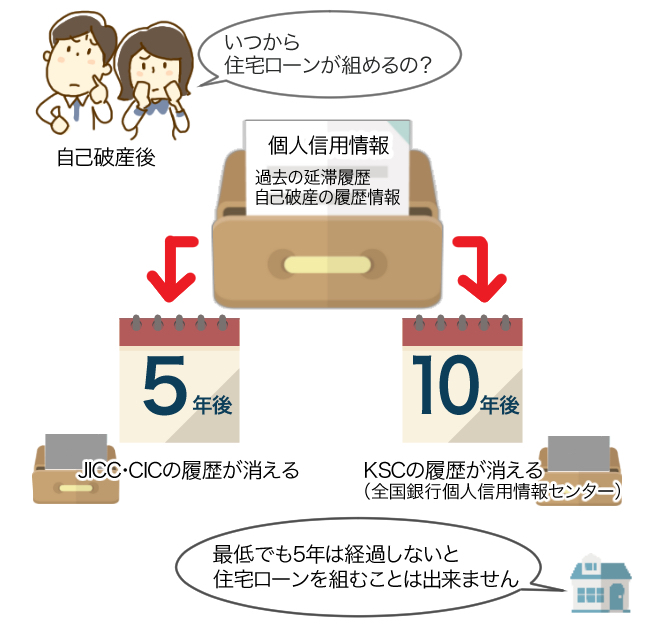

自己破産後はいつから住宅ローンが組めるのか?

結論から言うと、自己破産後に住宅ローンを組む場合は、「安全策を取るなら自己破産後から10年経過した時」、場合によっては「自己破産後から5~6年経過時点」で住宅ローンを組むことができます。

個人信用情報

なぜ2つのパターンに分かれるかというと、個人信用情報機関が関わってきます。

信用情報とは過去の延滞履歴や、自己破産の履歴情報のことです。

この記録が一定期間残っているので、自己破産後には時間が経たないと住宅ローンを組むことが出来ないのです。

信用情報を記録する機関としては、「JICC」「CIC」「KSC(全国銀行個人信用情報センター)」の3つがあります。

JICCとCICに記録された自己破産の履歴は5年で消えますが、KSCは10年間消えません。

これが、自己破産後に住宅ローンを組む際、重要になってきます。

個人情報が消えるまで待つ

まず、先ほど述べた「安全策で自己破産後10年待つ」というのは、10年経てばJICC、CIC、KSCの全ての機関で自己破産の履歴が消えるというのが理由です。

履歴が消えれば、自己破産をしていない状態で審査を出来るので、金融機関を選ぶ必要もありませんし、個人信用情報で審査に落ちるようなこともありません。

勿論、その10年間の間に他の延滞履歴などが残っていない事が前提条件です。

「自己破産後5~6年後に組む」というのはJICCとCICの履歴が消えるのが理由です。

出来れば5年経過した後にクレジットカードを作り、1年間問題なく利用している履歴を作ると良いです。

ただし、5年時点ではKSCには履歴が残っているので、金融機関を厳選する必要があります。(詳細は後述します)

とにかく、自己破産をしたら最低でも5年は経過しないと住宅ローンを組むことは出来ません。

自己破産をしても住宅ローンに通ったケースはあるの?

実際に、自己破産後に住宅ローンを組むことが出来た人っているの?

もちろん!

条件さえクリアしていれば、自己破産をした後でも、住宅ローンを組んでいる人はいるんだよ!

それでは、実際に自己破産後に住宅ローンが通ったケースを見ながら、先ほど言った「金融機関の厳選」などの話をしていきましょう。

ここでの話は、前項の「自己破産後5~6年後に組む」という前提です。

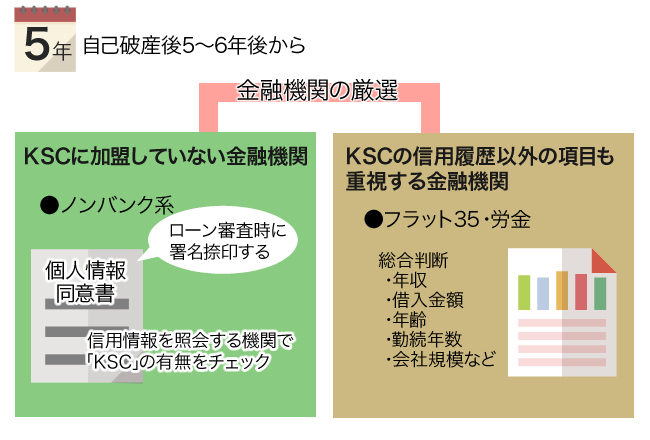

何を基準に金融機関を選ぶべきか?

まだ自己破産をして10年経過していないので、(履歴が10年残る)KSCの履歴をどうするかという点が大事です。

結論としては、「KSCに加盟していない金融機関」を選ぶか、「KSCの信用履歴以外の項目も重視する金融機関」を選ぶという2つのパターンがあります。

金融機関によってはJICCとCICのみ信用情報を確認し、KSCは確認しない金融機関もあります。

また、KSCは確認するものの、借入金額と年収のバランスや会社の規模などの他の要素を重視する金融機関もあります。

「KSCに加盟していない金融機関」を選ぶ

結論から言うと、ノンバンク系に可能性があります。

KSCは「全国銀行個人信用情報センター」なので、銀行系は難しいです。

銀行はKSCを必ず見ますし、重視するからです。

また、全銀協は審査をする際に信用保証会社が審査をします。

この保証会社は自己破産に対して非常に厳しいというのも銀行系がNGな理由の一つです。

一方、アルヒ(旧SBIモーゲージ)やトヨタファイナンスなどに代表されるノンバンク系の金融機関はKSCに加盟していない可能性があります。

KSCに加盟していないと、自己破産から5年経過していれば審査の際に履歴が残っていないので審査に通る可能性があります。

ローン審査時に署名捺印する「個人情報同意書」に信用情報を照会する機関の記載がるので、そこでKSCの有無をチェックしましょう。

「KSCの信用履歴以外の項目も重視する金融機関系」を選ぶ

結論を言うと、フラット35がベスト、次点で労金と言った所です。

この2つはどちらもKSCに加盟していますが、「自己破産歴があるからNG」と杓子定規に審査をするワケではありません。

借入希望者の年収や借入金額、年齢や勤続年数、会社規模など、いわゆる「総合判断」で審査をします。

また、フラット35は住宅支援機構が運用していますが、窓口は様々です。

銀行系もあればノンバンク系もあります。

本審査をするのは住宅支援機構ですが、窓口でも事前審査をするので、銀行系から申し込むのは避けましょう。

ネット銀行も、金利は安いのですが、審査内容には変わりありません。

銀行が窓口であったとしても、フラット35は銀行が直接お金を貸すワケではないので通常の住宅ローンとは審査基準は異なります(フラット35の審査の方が緩いと言われています)。

ただ、仮審査のハードルとしてはノンバンク系の方が低いので、ノンバンク系を窓口にすることをお薦めします。

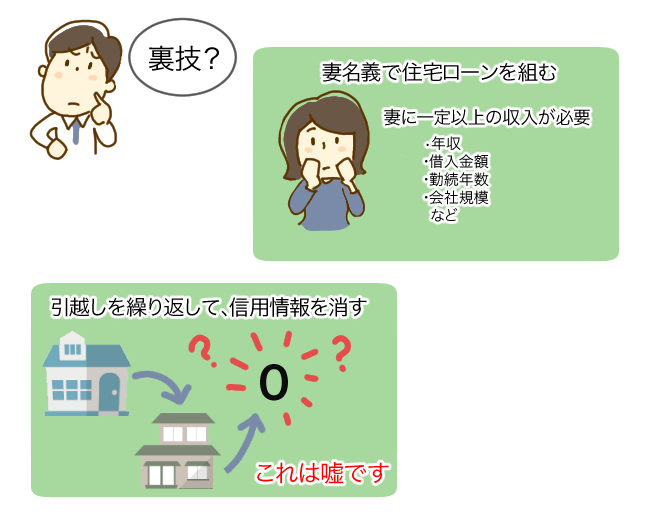

自己破産後に住宅ローンを組む裏技はないの?

年数が経過していなくても住宅ローンを組みたい場合、何か対策はないのかな? 配偶者名義でローンの申し込みをするという方法もあるよ。 その場合には、配偶者の審査が行われる事になるから、自己破産をした人の事故情報や官報情報は問題ないんだ。

自己破産後に上記の方法以外で住宅ローンを組む裏技は「妻名義で住宅ローンを組む」ことです。

個人信用情報のブラック情報は、あくまで借入希望者本人のみしか照会しません。

そのため、妻名義で審査を進めれば、その家族まで個人信用情報を照会されることはありませんので、妻単体の審査になります。

ですが、夫の自己破産前に預金を配偶者名義に移してしまったり、保険契約者の名義を変えたりすると、資産隠しとみなされますから、注意しましょう。

当然、通常の審査と同じように「年収」「借入金額」「勤続年数」「会社規模」などを審査しますので、妻に一定の収入があるのが前提条件です。

また、よく聞く話としては「引越して、住所を変える事を繰り返す事で個人信用情報が消える」という話がありますが、これは嘘です。

個人信用情報が引越しによって消える事はありません。

但し、信用情報が何かの間違いで消えているという可能性も0ではありません。

どうしても5年を経過しない時点で住宅ローンを組みたい方は、履歴が無い事を信じて金融機関に審査をしてみるのも手ではあります。

しかし、金融会社で住宅ローン審査すると審査履歴は残ります。

これを繰り返してしまうと、後々心象は悪くなりますのでお薦めはしません。

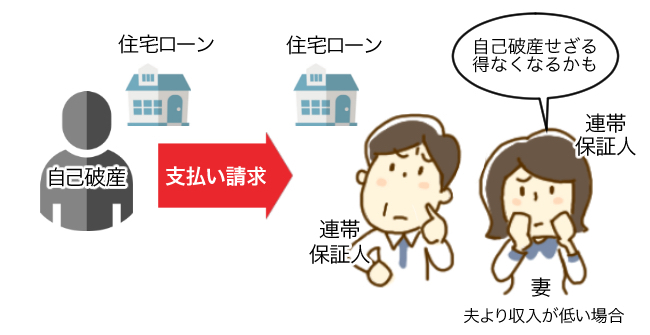

自己破産をしたら住宅ローンの連帯保証人はどうなるの?

奥さんがローンを組む場合には、注意した方が良い事ってあるの? 夫が自己破産をしている場合、妻が連帯保証人になっている事が多いんだ。 すでに連帯保証人になっている場合には、新たなローンを組むことが難しいから注意しよう。

結論を言うと、自己破産をした後、連帯保証人に支払請求がいきます。

自己破産をして免責を受ければ、破産した本人はすべての借入の返済を免れる事ができます。

しかし、それらの支払い責任は連帯保証人へ向かいます。

連帯保証人には妻がなっているケースが多いです。

妻を連帯保証人する時には、夫より収入が低いケースが多いので、妻が支払うことは難しい場合が多いです。

そのため、連帯保証人がいるにも関わらず自己破産をすると、連帯保証人も自己破産せざるを得なくなるかもしれません。

まとめ

自己破産をしていも、住宅の保有を諦めなくても良いなんて知らなかったよ! 自己破産後でも住宅ローンを組むことは可能だけれど、審査がクリアにならないからといって、様々な金融業者にローン申請してしまうと、申請をしたことも個人信用情報に記載が残ってしまう事になるから、注意しよう!

このように自己破産をしても住宅ローンを組むことは出来ます。

しかし、経過年数に気を付けたり、銀行を厳選したりする必要はあります。

また、金融機関へ住宅ローンを審査したり、個人信用情報機関に情報開示請求をすると、その履歴も残ります。

後々の心象にも響いてきますので安易に消費者金融など、色々な金融機関へ審査をするのは避けてください。

経過年数や自分のプロフィールを慎重に見極め、金融機関を厳選し審査をしましょう。

たとえ住宅を購入しても、購入した住宅が債権者によって任意売却や競売にかかってしまっては意味がありませんから、計画性を持って住宅ローンを検討することが大切です。

住宅ローンを組むことができても、返済が厳しくなってしまった場合には、できるだけ早く弁護士や銀行担当者など、専門家に相談するようにしましょう。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...