倒産(法人の破産)した場合税金はどうなる?滞納中の税金は?

税金って非免責債権となるんでしょ? 会社が倒産した場合、税金は誰が支払う事になるの? 会社が倒産した場合には、税金などの支払いはする必要はなくなるんだよ。

そうなの?! じゃあ、代表者も一緒に自己破産をしたら、税金の支払いは免除されるのかな? たとえ会社が破産したとしても、代表者である個人の税金は免責されないんだよ。 今回の記事では、法人が破産した場合の税金はどうなるのか、詳しく見てみよう。

事業再生が難しくなり、倒産(会社の法人破産)した場合、滞納中の法人税や社会保険料の支払いはどうなるのでしょうか?

会社としての支払い義務、代表にかかる支払い義務など、細かく見ていきます。

滞納中の税金や社会保険料はどうなる?

滞納中の税金は優先的に配当を受けられる

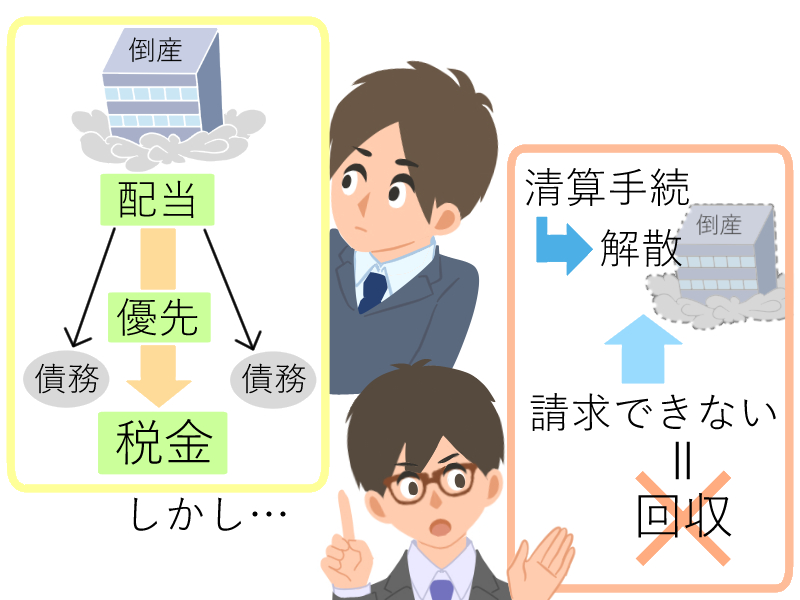

会社破産の場合の税金は、破産手続開始当時、具体的納期限が到来していないものまたは具体的納期限から1年を経過していないものは財団債権となり(破産法148条1項3号)、破産手続開始当時納期限から1年以上経過したものは優先的破産債権となります(破産法98条)。

したがって税金は、通常の破産債権と比べて優先的に配当を受けることができます。

しかし、財団債権・優先的破産債権として優先的に配当を受けるとはいえ、破産申立をするような状況では、すべての税金を破産手続の中で回収できる可能性は低いでしょう。

会社が破産する場合、個人の破産とは異なり、清算手続後に会社は解散することになります。

消滅した会社に滞納した税金を請求することはできないので、原則として配当を受けられなかった税金はそのまま回収できなくなります。

もちろん、経営者個人の報酬に対する税金等は、会社ではなく経営者個人が債務者であり、個人課されるものですので、破産しても請求されることになります。

※つまり、清算後に残った税金は請求されない

税金が残るケース

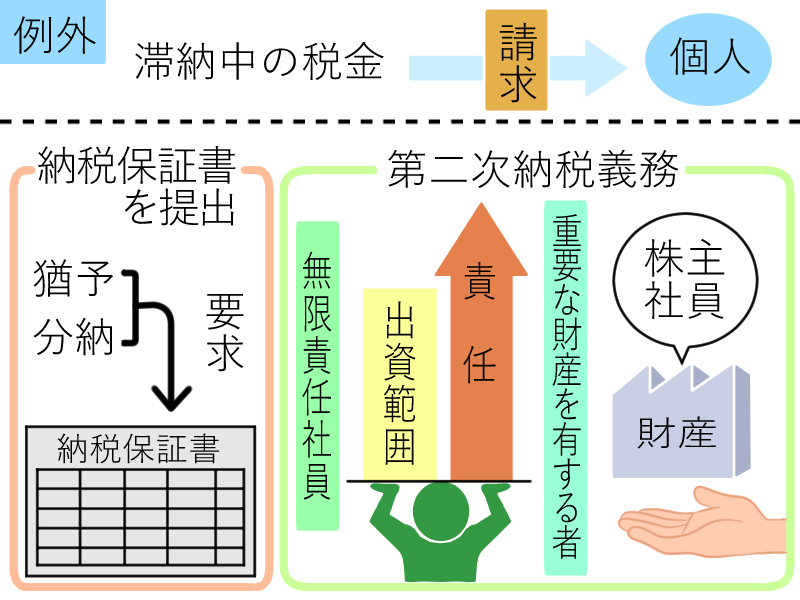

会社が破産する場合、上記の通り会社が滞納中の税金は請求できなくなるのですが、例外的に会社が滞納中の税金を個人に請求されることがあります。

(1)納税保証書を提出している場合

納税の猶予や分納を認めてもらうため、納税保証書の提出を要求されることがあります。

納税保証は、金融機関に対する保証人と同様、会社の税金を納税することを保証するものであり、納税保証書を提出した個人は会社が滞納した税金を納めるよう請求されることになります。

(2)第二次納税義務を負う場合

国税徴収法は、会社が国税を滞納した場合、二次的に納税義務を負う者について定めています。具体的には、以下の通りです。

【合名会社または合資会社の無限責任社員】

株式会社の株主や有限会社は、会社が破産した場合でも、自らが出資した財産の範囲内においてのみ責任を負います。

一方、合名会社や合資会社は、株式会社とは異なり、会社に対して出資した範囲を超えて責任を負うことを引き受けた社員がいます。

この社員を、無限責任社員といいます。

国税徴収法33条は、無限責任社員は会社の国税の第二次納税義務を負う旨を定めています。

〈国税徴収法第33条(無限責任社員の第二次納税義務)〉

合名会社又は合資会社が国税を滞納した場合において、その財産につき滞納処分を執行してもなおその徴収すべき額に不足すると認められるときは、その社員(合資会社にあっては無限責任社員)は、その滞納に係る国税の第二次納税義務を負う。この場合において、その社員は、連帯してその責めに任ずる。

したがって、会社が国税を滞納した場合、無限責任社員は二次的に納税義務を負うことになります。

【同族会社の株主であり、事業の遂行に欠くことのできない重要な財産を有する者】

同族会社とは、会社の株主が三人以下で、これらと特殊な関係にある個人や法人が議決権の2分の1を超える会社のことをいいます。

会社が同族会社である場合、その株主または社員であり、かつ「納税者の事業の遂行に欠くことができない重要な財産を有し、かつ、当該財産に関して生ずる所得が納税者の所得となっている場合において、その納税者がその供されている事業に係る国税を滞納し、その国税につき滞納処分を執行してもなおその徴収すべき額に不足すると認められるとき」は、株主または社員は第二次納税義務を負います。

なお、この法律における「社員」とは、株主と同様会社の所有者として出資している者のことであり、従業員のことではありません。

〈国税徴収法第37条(共同的な事業者の第二次納税義務)〉

次の各号に掲げる者が納税者の事業の遂行に欠くことができない重要な財産を有し、かつ、当該財産に関して生ずる所得が納税者の所得となっている場合において、その納税者がその供されている事業に係る国税を滞納し、その国税につき滞納処分を執行してもなおその徴収すべき額に不足すると認められるときは、当該各号に掲げる者は、その当該財産(取得財産を含む)を限度として、その滞納に係る国税の第二次徴収義務を負う。

一 納税者が個人である場合・・・その者と生計を一にする配偶者その他の親族でその納税者の経営する事業から所得を受けているもの

二 納税者がその事実のあった時の現況において同族会社である場合・・・その判定の基礎となった株主又は社員

預かり消費税は?

消費税は、売上で預かった消費税額から仕入れで支払った消費税額を差し引き、その差額を納税します。

預かり消費税も租税債権ですので、具体的納期限に応じて財団債権と優先的破産債権に振り分けられます。

しかし、消費税は申告まで正確な数字がわかりません。

また、会社の破産手続中にも、会社資産の処分等により消費税が発生することがあります。

弁護士・破産管財人、清算人と相談し、申告時期にきちんと納税できるよう準備しておきましょう。

個人(代表取締役)への影響

会社が破産すると、代表者となる社長も自己破産をしなければいけないんじゃないの? そんなことはないんだよ。 会社と同時に代表者が自己破産を進める場合、費用が高くついてしまう事が多いから注意しよう。

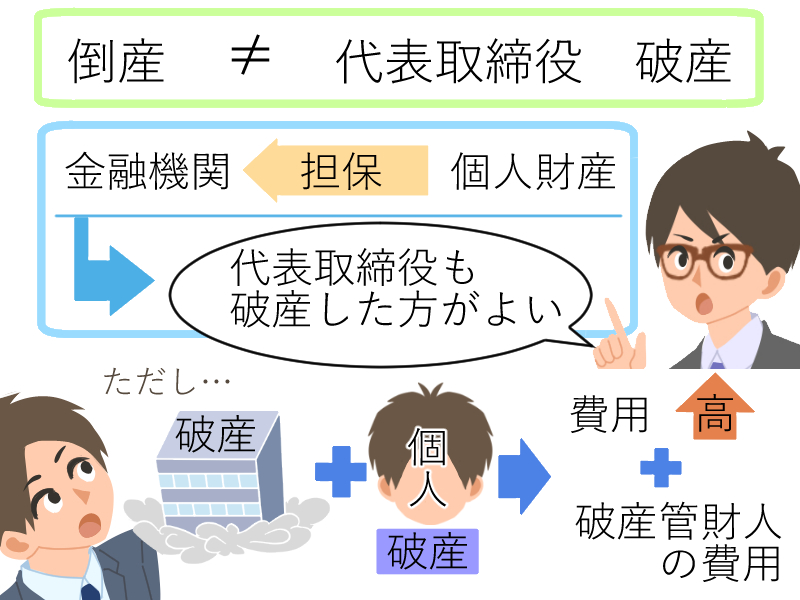

会社は法人であり、代表取締役個人とは別の権利義務主体ですから、会社が破産する場合に代表取締役も破産しなければならないということはありません。

しかし、特に中小企業の場合、代表取締役は会社のために金融機関に対して個人保証をしていたり、個人の財産を担保に提供していたりすることが多いです。

このように、債権者がいる場合、結局は代表取締役も破産する方がよいということになります。

実際、弁護士が中小企業の破産を申し立てる場合、経営者の破産申し立ても同時に行うケースがほとんどです。

裁判所から、経営者の破産の予定はあるかと尋ねられることもあります。

ただし、経営者が保証や担保の提供をしておらず破産の必要がない場合や、経営者個人の破産の費用を捻出できない場合など、会社のみの破産を申し立てたケースもあります。

会社の破産と個人の破産を同時に行う場合、弁護士費用も会社単独で破産するよりも高くなりますし、破産管財人の費用も別途必要となるので、まずは弁護士などの専門家に早めに相談し、弁護士回答を得る方がよいでしょう。

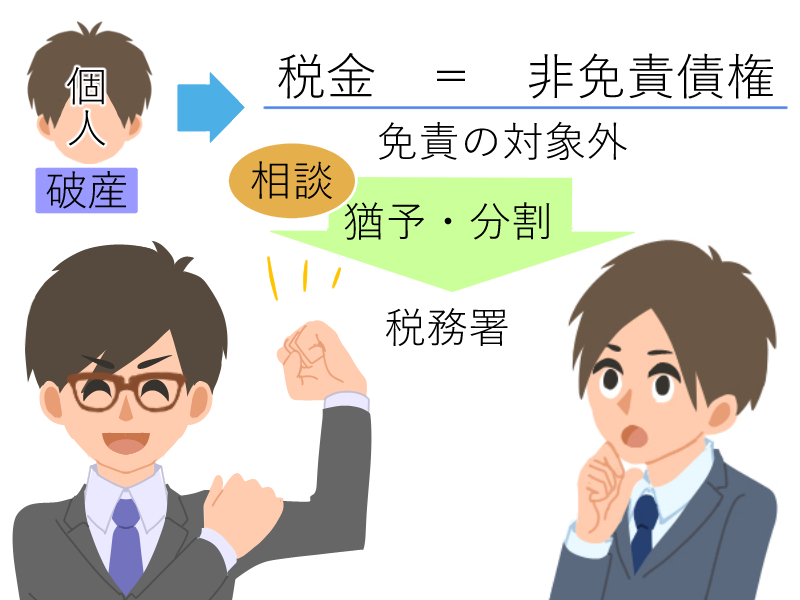

個人が破産した場合

個人破産者の場合、税金の支払いができなければ、どうしたら良いのかな? 滞納者の場合、支払いができないからといって、放置していると、差し押さえとなってしまう事もあるから、返済できない場合には、税務署に相談してみよう。

会社ではなく個人が破産する場合、個人に課された税金は非免責債権であり、免責の対象外となっています。

そのため、破産後も以前と同様請求されることになります。

とはいえ、すぐに課税額を全額を納税することは困難なこともあります。

その場合、税務署に納税の猶予や、分割の相談をするのがよいでしょう。

税務署も、無理に取り立てをして回収不能になるよりも、少しずつ納税してもらう方が得策なので、事情を説明すれば相談に乗ってくれることがあります。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...