住宅ローンが滞納、払えない場合はどうする?どこに相談したらいいの?

住宅ローンの支払いが難しくなってしまいそうなんだ。 まだまだローンが残っている場合にはどうしたら良いのかな? 住宅ローンの支払いができなくなってしまった場合、状況によっては売却を考えなければいけない事もあるね。 今回の記事では、住宅ローンの返済が困難になってしまった時、どんな対処法があるのか、詳しく説明するよ。

借金にもいろいろな種類がありますが、この記事では住宅ローンが払えなくなった場合の対策や対処方法について書いていきます。

住宅ローンの現状、返済困難時の対策など、かなり突っ込んだところまで書いていきますので、参考にしてみてください。

目次

マイホームが足枷となる家庭が増えている

日本の経済にまだ勢いがあった時代は「マイホームを買うこと=人生の目標、夢」といった風潮がありました。

そして、不動産価格の上昇に期待できる時代であれば「ローンさえ返せば資産になる」という大きなメリットがあったのです。

ところが、いつまでも不景気から脱しきれない経済状況の中で、返済できる目途が立たなくなったり、どうにか返済しても期待した資産価値にはほど遠かったなど、マイホームがむしろ人生の足を引っ張る枷のような存在になってしまっている世帯も多くなっています。

「〇年固定金利」「ボーナス払い」など、ローンを組むにあたって当然のように利用している支払方法は、将来に向かって給料が右肩上がりになる、そしてボーナスは入社時に説明された通りに必ず出ることを期待して設計されるシステムです。

しかし会社がいったん傾き、一方的に減給やボーナスカットとなってしまえばたちまち返済計画は崩れていきます。

このような状態になった時に、滞納から数カ月という限られた期間内でどのように判断し、どのように行動するかでその後の自分や家族の将来が決まってくるのです。

返済が苦しいけれど家を手放したくない

住宅ローンの返済は難しいのだけれど、住宅は手放したくないんだ。 そんな場合でも何か良い策はあるのかな? 返済困難な状況がそれほど深刻ではなければ、住宅を手放さずに済む場合もあるよ。

「住宅ローンの返済が苦しい」という状態にも色々あります。

「あと3万円あればだいぶ楽なのに」といった、生活費が若干不足しているレベルから、「リストラで収入の目途が立たなくなったので生活費が出ない」のように、もはやマイホームの話だけでは済まず、自己破産も視野に入れなくてはならないレベルまであるわけです。

返済が苦しい=必ずしも家を手放さなければならないということではなく、もし上記のような「軽度の生活費不足」という状態であればまず考えたいのが次のような対策です。

軽度の生活費不足の人が取り得る方法は?

毎月もう少しだけでも返済額が少なくなれば、継続して支払えるんだけどな・・・ そんな時には、生活費の見直し、借り換え、リスケを検討してみよう。

生活費の見直し

あと数万円が足りないという場合、一番手っ取り早いのが専業主婦の妻がパートに出る、副業をするといった「収入を補う」解決方法ですが、それと同じ効果が得られるのが「家計の徹底した見直し」です。

子供が小さくて妻が働きに出られなかったり会社で副業禁止規定があるような場合では、家計改善のためには無駄な費用をカットする他ありません。

家族の心や体の健康を害さずに、かつ家計をスリム化できる方法として次のような項目を中心に検討してみましょう。

- 付き合いで入っている無駄な保険はないか?

- 携帯のプラン見直し(格安スマホ)や家族割適用で通信費を削ることができないか?

- 本当に自動車の保有が必要か?

自動車1台のローンや維持費に年間100万円かかることも珍しくないので、休日しか乗らないのであればカーシェアリング等を検討することで大幅に自動車関連費を削れることもある。 - 惰性で続けている子供の習い事はないか?

こういった項目をすべて見直したことで、月に数万円が浮いてローン支払いが断然楽になったという人もいます。

その場その場で重ねてきた契約がトータルでいくらになっているのか、この機会にしっかり家計簿と向き合いながら考えてみましょう。

借り換え

住宅ローンの金利が高いと感じる場合、残額や年数、金利差によっては他の銀行や信用金庫にローンの借り換えをすることが効果的な場合もあります。

一般的に「ローン残額1,000万円、返済期間10年、前後の金利差1%」がメリットの出るラインと言われますが、自分の場合はどのくらいプラスになるのかを事前にシミュレーションしておくべきです。

その場合、借り換えの際に登記費用や銀行のローン事務手数料など「諸費用」と言われる出費も計算に入れておかなくてはなりません。

それぞれの銀行によってローン事務手数料は異なりますし、使っている司法書士により若干登記費用にも違いがあるのですが、借換え希望先に相談すれば見積を取ってもらうことができます。

また、当然借り換えの際の審査が入りますので、収入の安定性や勤務先、勤続年数など審査に通る条件を備えていることが最低条件となります。

住宅ローンのリスケ

リスケとは「リスケジュール」の略で、「銀行に相談してローンの返済計画を見直ししてもらうこと」です。

一定の期間(半年から1年間くらい)利息+元本少額、のような支払方法になることが一般的でしょう。

ただ、リスケはあくまで銀行が認めなくては成り立ちませんので、どのような条件の人でもできるわけではないのです。

たとえば、病気で数か月間仕事を休まなければならないのでその間だけ減収するとか、突発的な出費があってしばらくは苦しいがその後は回復できるなど、経済的困窮がある時期だけに限られていることが必要です。

そして、リスケの相談をする場合は金融機関の審査等で1カ月近くの期間がかかることもありますので「滞納する前に」することがポイントです。

もし、経済的に苦しい期間が短期ではなくこの先ずっと続く可能性があるのであれば、もはやリスケで解決できる問題ではないため、他の方法を探るべきであるということになります。

払えない人の解決への道のり

リストラにあったり、給料が大幅に減額になってしまい、支払う事ができない場合には売却しかないのかな? 状況によっての対応策を見てみよう。

では、上記のような数万円レベルの見直しではとても対処できないような状況に置かれている人がどうするべきなのかを考えてみましょう。

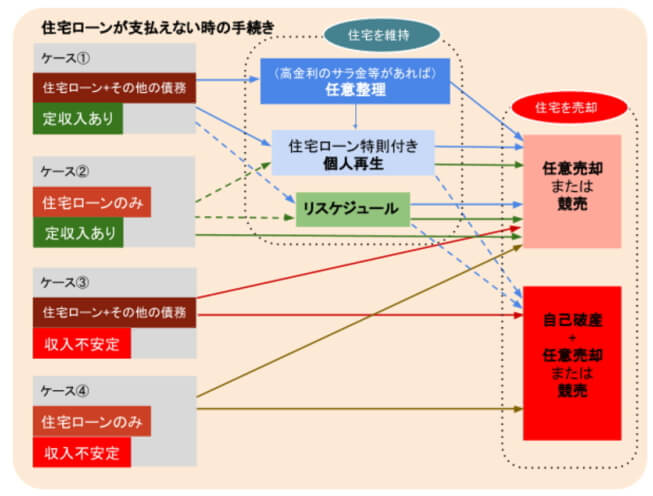

ケース①住宅ローン以外にも借金がある(定収入があり、安定している)

ケース①とケース②のように、定収入がある人であればある程度選択肢に幅があるといえます。

たとえば、住宅ローン以外にも借金があり(以下、「その他の債務」と記載します)、その内容が高金利で取引していた消費者金融などの場合、その他の債務を整理しただけで住宅ローンにまったく影響を及ぼさずに解決できる可能性もあります。

このような人については自己判断せず、なるべく早く弁護士か司法書士に「利息引き直し計算」をしてもらった上で住宅ローンに手をつけるべきかどうかの方針を決めなければなりません。

その他の債務が大きくて任意整理が無理と思われるケースであっても、収入の金額によっては「住宅ローン特則つき個人再生」という手続きができる場合があります。

これについては「住宅を維持しながら債務を減らせる制度」と言われていますが、実際には住宅ローン自体は減額されるわけではなく、その他の債務を減らした上で住宅ローンをリスケする(リスケについてはできない場合もある)ことになります。

つまり、住宅ローンと(減額された状態の)その他の債務を同時並行で支払っていかなければならないことも多いため、元々の月収がそれなりに高い人でなければ利用できないという問題があり、実務的にはそこまで使いやすい制度ではないともいえます。

これらの債務整理方法をひととおり検討した上で、どれも難しいだろうということになれば、現実的に一番効果的な立ち直り方法は「任意売却」や「一般売却」により住宅を処分して返済の一部に充てることでしょう(任意売却とは何か?については後述します)。

任意売却のタイミングが悪かったり、債権者の同意が得られなかったりという状況になれば銀行等による「競売」を待つしかないということになります。

ケース②住宅ローンのみ(定収入があり、安定している)

主だった借金は住宅ローンしかなく、収入そのものは安定しているのに住宅ローンの支払いが厳しいという人は、元々の住宅ローンの設定に無理があったとも考えられます。

この場合リスケで解決することは難しく、ダイレクトに住宅を手放すことを考える方が現実的かも知れません。

住宅ローンだけの場合でも「住宅ローン特則付き個人再生」をすることができないわけではありませんが、手続の手間や費用の割にあまり効果がないことが多いため任意売却を検討する方が無駄がなく経済的に立ち直りやすいのです。

ケース③住宅ローン以外にも借金がある(収入は不安定)、

およびケース④住宅ローンのみ(収入は不安定)

そもそも収入が不安定な状態に陥っている(そして具体的改善の見込みがない)人は、任意整理や個人再生など、返済型の債務整理をすることができませんし、リスケしようとしても銀行から相手にされないでしょう。

こういった場合、状況によって「任意売却または競売」によって不動産だけを処分して解決するか、自己破産に伴って不動産も処分するか、どちらかということになります。

任意売却と競売

売却を進める場合には、どんな方法があるの? 任意売却か、競売のどちらかを選ぶ事になるよ。 2つの違いをチェックしてみよう。

住宅ローンが支払えないと競売にかけられる、というのは多くの人がイメージとして持っているのではないでしょうか。

もちろん、不動産を担保に取っている銀行にとって最後の回収手段とされるのが競売ですが、競売以外でも担保に入っている不動産を処分する方法があり、それが「任意売却」です。

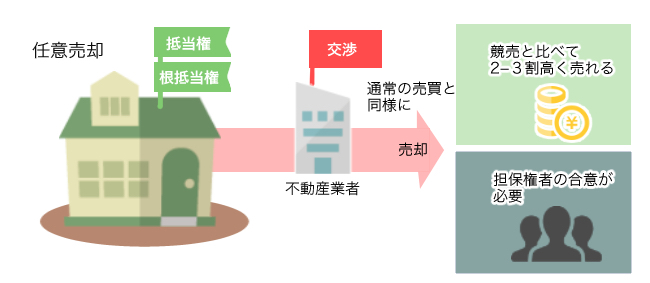

任意売却とは

「任意売却」とは

担保権(「抵当権」や「根抵当権」といった、銀行等の債権者から借り入れをする時に借主の不動産に設定される権利のこと)がついている物件を競売によらず通常の売買と同じように売却することです。

不動産業者の仲介で外形上は普通の物件と同じように売却されるため、所有者(=売主)の心理的抵抗感も少なく、競売と比べて2~3割高く売れる可能性もあるのがメリットといえます。

売却にかかる仲介手数料などの費用は債務者が持出しする必要がなく、売却代金から支払うことが前提となっていますし、場合によっては債務者が新しい家に移る際の引っ越し費用を売却代金から出してもらえることもあります。

基本的な流れとしては滞納後3カ月~半年程度で銀行(保証会社)は物件を競売にかけるはずなのですが、任意売却によって高く売れれば債権者にとっても大きなメリットです。

そこで、債務者が住宅ローンを返済し続けるのが難しいと判断した時点で銀行側から「そろそろ任意売却を検討しませんか?」と打診することも多くなっています。

ただ、任意売却の場合は売却代金を返済に充てても担保権者への借金を返しきれないことが前提です。

もちろんすべての担保を外さなければ売ることができないわけですが、担保権者(抵当権、根抵当権をつけている銀行等)が「これくらい返済してもらえれば完済ではなくても抵当権を外してよい」という合意を取り付けなければ成立しないのです。

複数の担保権がついている場合はすべての会社からその合意を取り付けるという作業がありますので、場合によっては非常に厳しくなるこの交渉をうまくまとめることがキモとなります。

いくら外から見て普通の売買と変わらないように見えても、裏側で行われるやりとりには相当な忍耐、技術が必要ですのでどこの不動産業者でもできるというわけではなく、任意売却の経験をある程度重ねており、交渉力のある業者を選ばなければならないのです。

任意売却についてのさらに詳細な内容は「任意売却」の記事を参照してください。

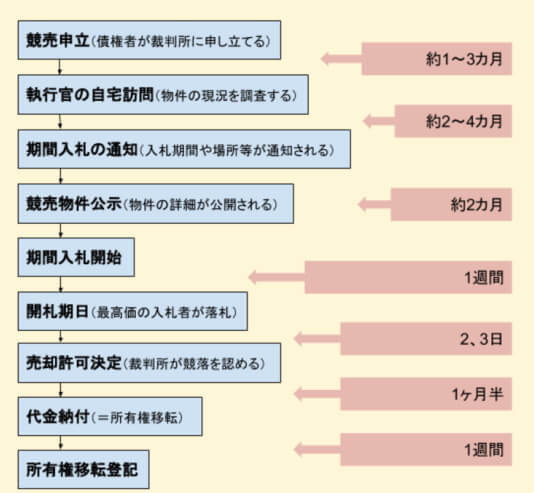

競売とは

「競売」とは

債権者が裁判所に申し立てを行い、裁判所が主導で担保となっている不動産を売却してお金に換え、その代金を債権者に配当するという国家のシステムです。

競売手続の流れは大体、このようになっています。

このように、債権者が申立てをすると裁判所が物件を調査してその結果などを公示し、買受希望者が入札し、最高価の買受人が許可を受けて代金を納付し、裁判所の嘱託により所有権移転登記がされる、という手順で進んでいきます。

競売は申立さえしてしまえばあとは裁判所が各手続をどんどん進めてくれるものの、申立時点では債権者にとってはかなりの手間と費用の負担がかかるものです(数千万円という単位の抵当権を設定している場合、予納金や登録免許税で100万円以上になることも珍しくありません)。

また、競売の場合、任意売却とは異なり売却までに長期間かかるケースもあります。

これを見るとわかるように、どんなにスムーズに進んだとしても申立てから落札まで早くて約半年は要することが普通です。

物件の条件によっては数年かかることもあり、不動産の場合は年数の経過でどんどん価値が落ちることもあります。

そのような点を考えると、担保抹消の交渉さえうまくいけば比較的短期間で回収できる任意売却の方にメリットを感じる債権者がいるのも無理のないことです。

一方で債務者側から見た場合、もし家を手放したにせよ自己破産することになる人の場合は「いくらで売れるか」よりも「いつまで住めるか」の方に関心があることでしょう。

そのような意味では競売の方が「時間がかかる=明け渡しまでに長く住める」という点でメリットが大きいと感じるかも知れません。

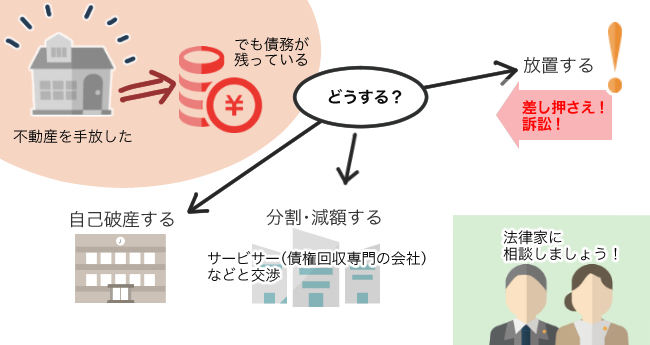

不動産を手放しても債務が残ったら?

任意売却や競売によって不動産を手放したらそれで終わりというわけではありません。

売却してもまとまった借金が残るというケースの方が多く、これらは「無担保の債権」とはいっても債権者にはまだ請求する権利があるのです。

こういった場合、その先の流れはいくつかのパターンが考えられます。

自己破産する

特に競売の場合、市場価格と比べて6割程度で落札されることもありますので残債務が大量に残る可能性が高くなります。

もし、売れた残りの金額につき、債権者と交渉がまとまらなかったり、分割を認めてもらっても返済できそうにないという人は自己破産するのが一番早い立ち直りの手段です。

もっとも、不動産を売却しても到底返しきれないことがあらかじめ予測できる場合は売却の前から、無料相談などを利用して法律家に相談し、破産手続を先に申立てて、手続の中で破産管財人によって不動産が処分されることも多いでしょう。

サービサー(債権回収専門の会社)などと交渉して減額

不動産を売ってもなお残ってしまった借金は保証会社からサービサーに売り渡されることもあります。

こうなるとその先の交渉相手は元の債権者からサービサーに移りますので、そこで条件交渉して分割払いや減額を認めてもらえるかどうかがカギとなります。

払えないからと放置、給与差押えなどに至る

「払えないものは払えないんだから放置しろ」などと煽るサイトもありますが、これは危険です。

あまりにも不誠実な態度を取ると債権者が訴訟などを起こし、給料や預金口座を差し押さえてくる可能性があるからです。

つまり、債務者が取るべき対応としては

- 「最終的に債権者になった者(保証会社、またはサービサー等)と返済方法を交渉」

- 「まとまらなかったり、債権者の条件を飲むことが無理なら自己破産」

このような手順を踏んで最後まできっちり処理し、くれぐれも放置だけはしてはならないということです。

任意売却を担当した不動産仲介業者は売却後の残債まで考えてアドバイスしてくれることはあまり多くありません。

彼らの仕事はあくまで「不動産を売って仲介手数料を得ること」ですから、そこから先を親身に考えてくれることまでは期待できないのです。

もし、売却後の残債について困った状況になったら相談するべきは「法律家」しかいないと考えておかなくてはなりません。

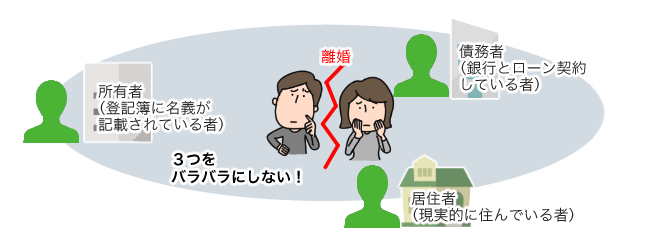

「離婚」と「住宅ローンの返済不能」が重なったらどうなるか?

住宅ローンが返済困難な状況になってしまったのをきっかけに、離婚になりそうなんだ。 離婚の際に何か注意する点はあるの? 夫名義の住宅であるのに、妻がそのまま住み続ける場合や、夫婦連帯保証人である場合などは、問題が起きやすいから注意しよう。

離婚と経済的困窮が重なっているという家庭は珍しくありません。

金銭的な問題が夫婦の決定的な亀裂を招く原因になりうることは容易に想像できるでしょう。

ここで持ち家がある場合は非常に厄介な問題となることもあります。

離婚の場合、(返済に困窮しているかいないかに関わらず)住宅ローンの処理で基本的な注意点は、「所有者(登記簿に名義が記載されている者)」と「居住者(現実的に住んでいる者)」と「債務者(銀行とローン契約している者)」をバラバラにしてはならないということです。

銀行は、住宅ローン債務者は所有権(または共有持分)を持っている者であり、住宅ローン債務者がその物件を保有し、(単身赴任等特殊なケースを除き)そこに居住しているという前提でローン契約をしています(子供の債務を親が自分の不動産で担保しているいわゆる「物上保証」などはまた別の話です)。

この銀行との契約に違反すれば住宅ローンの「期限の利益(分割払いできる権利)」を失って、残債務を一括返済請求されることもあります。

もし夫が一人で所有権を持っている(単有)物件につき、離婚後に夫が住み続けてローンを払い続けるのであれば銀行との関係は全く問題なく、夫が困窮したら夫1人だけでその後の銀行との交渉や処理をすればよいことになります。

ただ、離婚の際に夫が妻に「君はこの家に住み続けていい。慰謝料代わりに自分がローンを払うから。」という約束をしてしまうことは、ローンの支払い能力がある・ない以前の問題であり、銀行との契約違反になるわけです。

どうしても妻が住み続けたいということであれば妻が改めて銀行のローン審査を受けて夫から物件を購入し、妻を債務者とするローンを組むしかないということになるでしょう。

ただ、夫が困窮しているケースは大多数が妻も困窮しているでしょうから妻がローンに通ることは期待できず、よって離婚と同時に家を手放すことが現実的な選択肢です。

また、妻と共有で購入してペアローンを組んでいるような場合はさらに厄介です。

離婚するからといって銀行に無断で共有持分をどちらかに移して単有にするわけにはいきません。

離婚に伴って任意売却するような場合でも不動産の名義変更手続は共有持分を持つ者がすべて関与しなくてはならないため、これから別れようとする当事者2人が協力して行わなくてはならないわけです。

実務で「事実上別居している夫婦が任意売却する」ような状態になった場合には、たとえば妻が夫に委任状を出して代理できるところは代理してもらい、どうしても本人確認が必要な場面だけ(司法書士による登記の意思確認など)はそれぞれが別個に司法書士に会うなどの形で対処しています。

そして、ローンの返済に困窮している場合の離婚においては連帯保証の関係にも要注意です。

夫が所有する家のローンの連帯保証人として妻がついている場合、もし夫が返済に行き詰まれば妻に請求が行く可能性が十分あり、これは離婚したとしても逃れられない責任です。

こういった場合、保証人になっている妻は主債務者である夫や銀行と相談して他の連帯保証人を立てる、もしくは家を売ってそのローンの保証関係から離脱するといった方法を検討しなくてはなりません。

マイホームを手放す=人生の失敗ではない

住宅をどうしても残したいんだよ・・・ でも支払うお金がなくて、追い詰められてしまいそうだよ。 住宅を保有する事に固執し過ぎてしまうと、解決策が少なくなってしまうから、返済困難な状況が数か月でも続くのであれば、すぐに専門家に相談することが大切だよ。

「不動産=安定資産、幸福の象徴」である時代はとっくに終わっている

冒頭で説明した通り現在では不動産の値上がりにより資産増加を望める状況ではありません。

上記の離婚と住宅ローンの関係を見てもわかるように、かえってその存在が障害になりうる場面もあるということです。

また、賃貸と持ち家を比較して生涯でかかるコストがさほど変わらないということも専門家により分析されており、持ち家の方が絶対的に優れているという根拠はありません。

つまり、日本人も「マイホームを持つこと=一人前である、安定していて幸福」と決めつける考え方をそろそろ改めなくてはならないでしょうし、逆にマイホームを手放すことが人生の失敗などと考えるべきではないのです。

相談が早いほど解決策は増える

実際に滞納があっても、すぐに追い出されるわけではありません。

しかし、対応が遅くなればその分だけ取れる選択肢が狭まってしまうこともあります。

一番やってはいけないのは、家を手放したくない一心で消費者金融など他の債権者から借りて返済に充てることです。

これは一時的に返済できたとしても数カ月後に必ず行き詰まり、さらに最悪な状態になることが目に見えています。

一時的な困窮であれば借入先となる銀行などに相談してリスケにより返済額の変更で対応できることも考えられますし、長期的困窮であればなおさら高金利のところから借りて返したところで状況を悪化させるだけです。

もし、住宅ローンを支払い続けることが厳しいと感じたら

- 滞納する「前」に融資を受けている銀行に相談する。

- (特に他の債務もある場合)同時並行で法律家にも相談する。

- 相談の結果、リスケ等で対応できない場合、債務整理もしくは任意売却(場合によっては両方を同時に行う)の方向で「早めに」検討する。

このように対応しなければならないことを覚えておきましょう。

一番大切なものはマイホームという「箱」ではありません。

そこに住んでいる人間の「普通の生活、幸せ」が成り立ってこそマイホームには意味があるいうことをくれぐれも忘れないようにしなくてはならないのです。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 特別寄与料ってどういう制度?対象や条件は? - 2024年3月14日

- 親子共有名義の不動産の場合、相続はどういう扱いになるの? - 2024年2月16日

- 共同名義でのローンは1人だけが債務整理をした場合、どういう扱いになるの? - 2024年1月18日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...