任意整理で和解するまでの流れ

債務整理の手続きを検討しているんだけれど、任意整理手続きってどんな手続きなの? 任意整理は、金利の引き直し計算を行う事で、債権者と和解交渉により、返済額を減額させる方法だよ。

任意整理にはどんなメリットやデメリットがあるのかな? 今回の記事では、任意整理の流れについて説明するね! 任意整理を選ぶときの注意点なども見ていこう!

任意整理とは、裁判所を介さずに私的な和解をするタイプの債務整理手続きです。

個人再生や自己破産と異なり、当事者同士で条件が折り合えばそこで和解してよいので建前上はどんな内容でも構わないように見えます。

しかしそこには実務的に形成されてきた「一定の約束事」と、「弁護士などの統一基準」が存在します。

つまり、「何でもあり」というわけではなく、特に知識の上で弱者である債務者の利益を守るためのルールがあるのです。

では、オーソドックスな任意整理の流れや具体的和解内容、注意点などを見てみましょう。

目次

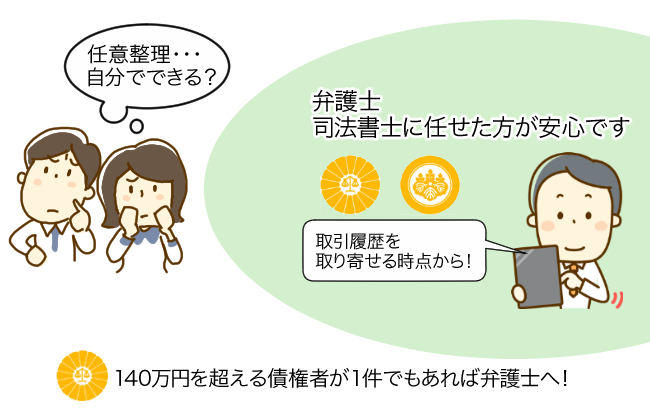

任意整理は法律家に依頼するのが基本

法律家が間に入っていなければ和解交渉を申し入れても取り合ってくれない債権者(金融会社やカード会社など)もたくさんいるからです。

また、法律に明るくない債務者が貸金のプロである消費者金融などと対等に交渉し、自分の主張を通すと言うこと自体が難しいものですから、着手金などの弁護士費用はかかりますが、一番最初(取引履歴を取り寄せる時点)から弁護士や司法書士に任せてしまった方が安心です。

ただし、司法書士は140万円を超える債権者については代理権がないため、そのような債権者が1社でもあるのであれば最初から弁護士のところに行くべきです。

任意整理の流れ

任意整理はどんな流れで進むの? まずは何から始めれば良いのかな? まずは委任した弁護士が、債権者に取引履歴を請求し、過払い金返還請求などがないかどうかを確認しながら、引き直し計算が行われる事になるよ。

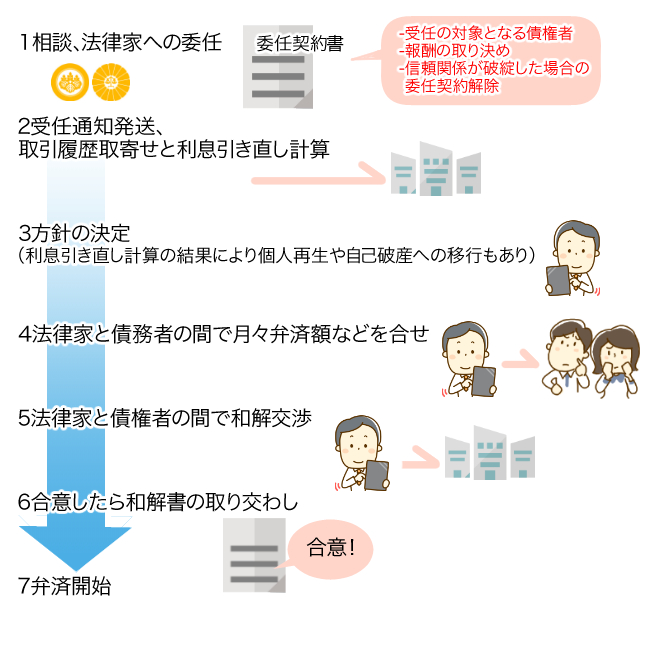

では、法律家に依頼した後の手続きの流れと注意点を確認しましょう。大まかにまとめるとこのようになります。

- 相談、法律家への委任

- 受任通知発送、取引履歴取寄せと利息引き直し計算

- 方針の決定(利息引き直し計算の結果により個人再生や自己破産への移行もあり)

- 法律家と債務者の間で月々弁済額などを合せ

- 法律家と債権者の間で和解交渉

- 合意したら和解書の取り交わし

- 弁済開始

では、ポイントとなる点を見てみましょう。

法律家との委任契約

弁護士・司法書士に債務の内容を相談した上で委任することを決めたら、「委任契約書」を交わします。

任意整理を第一の選択肢に考える場合は、必ずしも法律家から全債権者に受任通知を出すわけではなく、さまざまな理由で「手続きからあえて外す」債権者が出てくることもあります。

なお、委任契約を交わす際には「受任の対象となる債権者」「報酬の取り決め」「信頼関係が破綻した場合の委任契約解除」などは特に大切なチェック項目ですから忘れずに確認しておかなくてはなりません。

取引履歴の取り寄せと利息引き直し計算

法律家が最初にすることは各債権者と債務者の間における全期間の「取引履歴」の取り寄せ、そしてそれに基づく「利息引き直し計算」です。

利息引き直し計算というのは、高金利だった会社につき過去の取引分まで遡って適正な金利に直して計算することですが、これにより過払い金請求などがあると大幅に債務が減ることがあるため、任意整理に限らずすべての債務整理において最初の段階で行う重要なプロセスです。

これを正確に行えるかどうかによって下記の「残債務総額の決定」における数字が左右され、残債務次第では選択する手続きの種類すら変わってくることもあるからです。

なお、高金利の消費者金融などでは、金利の高かった時代の取引が長い人ほど利息引き直し計算によって減る債務の額は大きくなります。

残債務総額の決定と減額の交渉

利息引き直し計算によって算出された金額をすべての会社につき合計し、返済計画を立てます。

その債務額と債務者の収入や生活状況により法律家と債務者が相談して月々の支払額を考えていきます。

債権者との実際の交渉はすべて法律家がやってくれるとはいうものの、債務者本人はあらかじめ月々の支払い可能額を正しく法律家に伝えておかなければなりません。

引き直し計算や返済方法シミュレーションの結果、やはり任意整理では無理だとジャッジされ、個人再生や自己破産をすすめられることもあります。

どうしても任意整理したい!と言い張る人も中にはいるのですが法律家が客観的な指標で勧めた手続きに従わない場合、後で返済に無理が生じてきてわずか数回の支払いで滞る例もあります。

ですからやはりここは「やりたい手続きは何か」ではなく「やるべき手続きは何か」という基準で考えなくてはならないのです。

後に説明しますが、もし任意整理で約束した支払いをその通りに守れなければ「期限の利益喪失」といって、残額の一括払いを請求されることもありますのでくれぐれも軽く考えてはいけないということです。

なお、任意整理については利息引き直し計算でいったん残債務が確定したらそれ以上に元本を減らしてもらうことはほぼできません。

つまり、その金額を基準にして、あとは「債務者が月々に支払い可能な返済額」と「債権者がどのくらいの期間での分割払いまで認めてくれそうな業者か」ということを個別に判断した上で各社に提案する内容を決めていくことになります。

分割返済と将来利息のカット

分割払いはどのくらいまで可能なのか?という点については任意整理の場合、一般的に「3年まで」、少し基準が緩い貸金業者なら「5年まで」ですが、これも残債務金額がどのくらいなのか、今までの債務者の借金返済に対する態度がどうだったのかといった点で業者の対応が分かれてくることもあります。

(たまに借りて2、3回しか返済していない段階で債務整理を始めてしまうケースもありますが、このような状況では交渉自体を拒まれることもあります)。

任意整理の大きなメリットは「利息引き直し計算した後の債務につき、将来利息をカットして分割返済することができる」というものですから、むやみに利息をつける和解契約をしたのでは任意整理をした意味が半減してしまいます。

ただ、相手方債権者によってはかなり強硬に「利息」「損害金」の主張してくることもあります。

こういった場合、きちんと執務を行っている法律家であれば貸金業者の主張を封じるために使う方法があり、これが「三会統一基準」というルールの提示です。

弁護士会による「三会統一基準」とは?

東京に存在する3つの弁護士会(東京弁護士会、第一東京弁護士会、第二東京弁護士会)は、「三会統一基準」という独自のルールを作っています。

- 取引経過の開示

当初の取引よりすべての取引経過の開示を求めること

※金融庁の事務ガイドラインにも明記されています。 - 残元本の確定

利息制限法の利率によって元本充当計算を行い債権額を確定すること。(確定時は債務者の最終取引日を基準とする) - 和解案の提示

和解案の提示にあたっては、それまでの遅延損害金、並びに将来の利息はつけないこと。 - (1)クレジット会社の立替代金債権額の確定にあたっては、手数料を差し引いた商品代金額を元本として利息制限法所定の利率によって算出された元本額を超えないよう注意すること。(要するに、手数料名目で利息制限法を超える金額を払わされることがあってはならない。)

(2)貸金債務が債権者と同一系列の保証会社に履行されて求償債権になった場合、保証会社の求償債権額は、本来の貸金債権額まで減額すること。(求償債権とは、保証会社が債務者に代わって返済したのでその分を債務者に請求すること。これが元の債権より多くなってはならない。)

(3)非弁提携弁護士によって和解が成立した事案については、この和解が利息制限法に違反していないかを十分に調査すること。(非弁提携弁護士とは、弁護士名義をいわゆる「整理屋」などに貸して業務をさせている者のこと。)

これらのルールは多重債務者の経済的な立ち直りを計るために必要最低限な内容を盛り込んだものであり、東京の弁護士会が発信したものとはいっても、ある程度の規模以上の業者には広く知れ渡っています。

現在では東京以外の地域の法律家や司法書士にとっても執務の基準とされ、当たり前に守られるべきルールとして受け入れられています。

具体的には、債権者に対し弁済案を送る際に「三会統一基準」のコピーを同封するといった処理をしている法律家もいます(もっとも、一定以上の規模の業者にはもはや当たり前ですのでコピーをつけなくてもルールを守ってもらえることが多いといえます)。

三会統一基準のようなルールは今でこそ当然の前提であるかのようになっていますが、貸金業者に受け入れられるようになるまでには、昔から債務整理を手掛けてきた法律家が大変な努力や業者との闘争を重ねてようやく勝ち取った成果です。

よって、依頼者側もこういった基準に則って反論してくれるような健全な弁護士に依頼するべきであり、弁護士費用や成功報酬が安いだけの事務所や、「長引かせるのは良くないから相手の主張を受け入れて早めに和解しましょうか?」などと安易なやり方をする人を選んではいけないのです。

近年では中小の業者が経営難から三会統一基準に抵抗を示すこともありますが、それでもすぐに妥協せずに粘り強く原則的な姿勢を主張してくれるような弁護士は本当に良い法律家といえるのではないでしょうか。

基本をしっかり守る良質な法律家に出会うには、事前にウェブサイトなどで執務に対する姿勢を確認した上で、無料相談を利用してその人の考え方を知ることが大切です。

一般的な和解の内容

和解を進める場合には、何か注意点はあるの? 和解の合意書には、期限の利益の喪失について書かれている部分があるんだ。 その部分をしっかりとチェックしておくことが大切だよ。

任意整理で債権者、債務者の合意が成立した場合の「合意書」(別のタイトルになっている場合もある)につき、標準的なフォーマットを見てみましょう。

合意書

(債権者名 ) (以下、「甲」という)、および(債務者名 )(以下、「乙」という)は、本日以下のとおり合意する。

本合意書の正本は、2通作成した上で甲乙が各自1通を保持する。

第1条(債権債務の確定)

1 甲乙は、甲乙間の初回取引が昭和・平成 年 月 日であることを相互に確認する。

2 甲乙は、当事者間の金銭消費貸借等の取引に基づく債権債務額を金○○○円と確定する。

第2条(弁済方法)

乙は、和解金○○○円の支払い義務あることを認め、これを分割又は一括(□欄にチェックで表示)して以下の預金口座に振込送金の方法で支払う。

分割払

本合意書の作成日以降毎月末日限り、分割して以下の預金口座に振込送金の方法で支払う。

分割払金 各 金○○○円

初回金 金○○○円 (都合 回)

一括払

本合意書の作成日から7日以内に、一括して以下の預金口座に振込送金の方法で支払う。

一括送金 金○○○円

〔甲の指定する預金口座〕 ( )

第3条(期限の利益の喪失)

乙は、以下の事由の一でも生じたときは、期限の利益を喪失し、前条の和解金の残金を直ちに一括して支払う。

(1)前条の支払いを分割金の2カ月分を超えて遅滞したとき

(2)自ら破産申立を行い、あるいは、第三者から破産の申立を受けたとき

(3)その振出にかかる手形・小切手が銀行協会の不渡り処分を受け、あるいは銀行取引停止処分を受けたとき

第4条(債権債務の不存在)

甲は、前第2条の和解金全額を受領したときには、当然に残債権を放棄し、遅滞なく乙との間の債権証書を返却し、あるいは完済証明書を発行する。

甲乙は、本合意書に定めるほか、相互に債権債務を一切有しないことを相互に確認する。

平成 年 月 日

甲 所在地

商号

代表者

乙代理人

所在地

弁護士(司法書士)

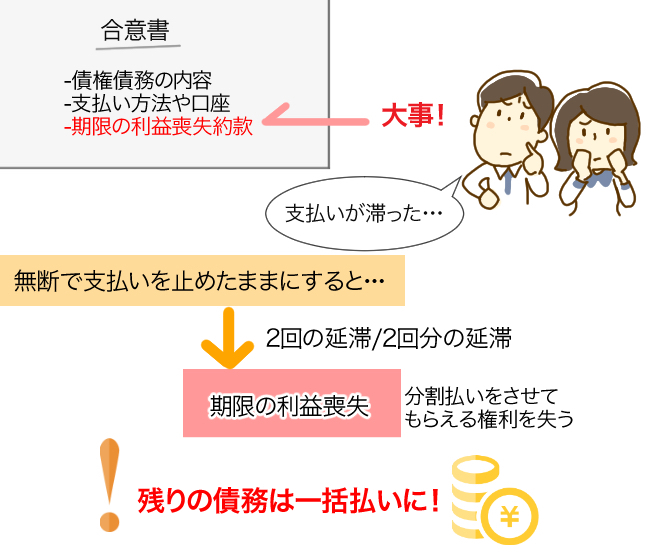

このように、債権債務の内容を確定し、支払い方法や口座を記載します。

合意書の中でもとりわけ注意したいのが「期限の利益喪失約款」です。

要注意!期限の利益喪失約款とは?

任意整理でいったん返済方法の約束をしたら、当然ですが確実にそれを返済していかなくてはなりません。

しかし、一定の割合で数ヶ月支払った後に滞ってしまう人がいることも事実です。

そのような場合、もし無断で支払いを止めたままにすると「2回の延滞」あるいは「2回分の延滞」で「期限の利益喪失」といって、分割払いをさせてもらえる権利を失い、残りの債務を一括払いしなくてはならなくなります。

「2回」と「2回分」はどこが違うのかというと、前者は1回延滞してそれを解消しても、もう1回同じように延滞すればその時点で期限の利益を失いますが、後者は延滞分を1回解消していれば(2回目であっても)2回分たまらない限り期限の利益を失わないのです(上記合意書の見本は後者のタイプです)。

もしも返済が遅れてしまいそうだという時は、まだ延滞していなくてもすぐに債権者に連絡するなどして相談しておかなければなりません。

もしやむを得ない事情があり、その事情が短期で解消するようなものであれば債権者側もそれを考慮して少し融通を利かせてくれることもあるからです。

連絡せずに延滞するというのはそのこと自体が著しく信頼関係を損なう行為ですので絶対に慎まなくてはなりません。

なお、仕事などが忙しくて支払いを忘れそうだという不安がある人は、法律家に返済金を預ければ支払い代行までしてくれることもあります(ただし、その分の報酬が別にかかります)。

延滞が一定以上の期間解消できない見込みであるときは(失業や長期入院など)、任意整理をしてもらった法律家に連絡をし、返済能力など状況によっては自己破産に切り替えるなどの判断をする必要があります。

いったん任意整理した債権者に最初の法律家が自ら自己破産を申し入れることはできないという方針であれば、他の法律事務所を紹介されることなどもあります。

いずれにせよ自己判断はせず、すみやかに法律家に相談し、アドバイスを受けてから行動するべきといえます。

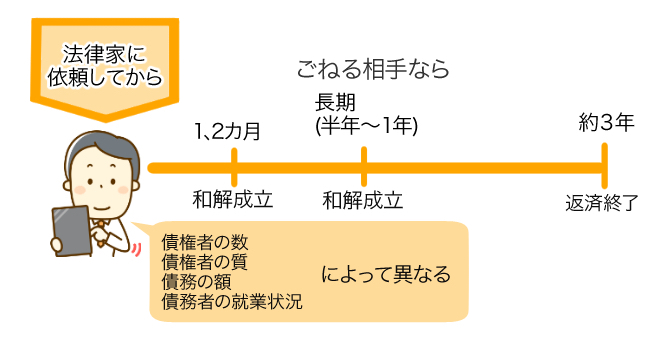

和解までの期間と和解後の返済予定

和解まではどの位の期間がかかるの? 和解後の返済が心配だな・・・ 和解までスムーズに進むと、2か月程度で手続きが完了となることもあるんだよ。 任意整理が完了になると、弁済原資金を確保できるようになり、毎月確実に返済できるようになるはずだから、安心して!

任意整理で和解成立までにかかる期間は債権者の数、債権者の質、債務の額、債務者の就業状況などでまるきり異なります。

一番早ければ法律家への委任から1、2カ月程度であっさりと終わってしまうこともありますし、「ゴネる」タイプの債権者であれば半年、1年と長期に渡ることも出てくる可能性があります。

ただ、いったん和解が成立すれば基本的に任意整理は将来利息をつけないことが多いので、確実に毎月元本が減ることを実感できる状態になります。

つまりコツコツ返済していけば約定期間(だいたい3年程度)で必ず終わるということになるのです。

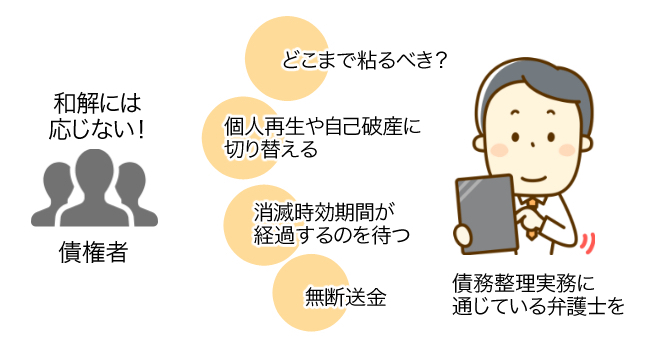

和解に応じないなど、強硬な債権者への対応は?

任意整理が上手く進まない事もあるの? 金融業者の中には、和解に応じない業者もいるんだ。 そんな時には、他の債務整理を選ぶ事も検討しなければいけないね。

強硬に和解に応じない債権者に対して、弁護士はどのように対応しているのでしょうか。

もちろん、上記のように「三会統一基準」に基づいて粘り強く交渉するべき、というのが弁護士会から出されている指針ですが、実務ではこのようなことをしていたら債権者から訴訟を強行され、給料の差し押さえなどを受ける危険もあります。

債務整理実務に通じている弁護士であればどこまで粘るべきなのかのさじ加減を熟知していますので、債権者の特徴に応じた対応ができるはずです。

この債権者には粘っても無理、と判断すれば法律家は個人再生や自己破産への切り替えをすすめることもあるでしょう。

また、少々原則を外れた手段ではありますが、「消滅時効期間が経過するのを待つ」という方法を取るケースもあります。

ただ、時効で債務を消滅させるというのはかなり難しいことであり、成功することはあまり期待できないとも考えられます。

さらに乱暴なやり方としては「無断送金」というものがあります。

これは、三会統一基準に従って算出した残債務全額を貸金業者の預金口座に一方的に振り込むというものであり、とりあえず振り込んでおけば将来、高額の損害金を請求される可能性を減らすことができるという考え方に基づくものです。

振込みをする場合は業者側に必ず連絡を入れ、送金した全額を元本に充当する意思表示をするようにします。

気をつけるべきなのは、このやり方は業者の感情を逆撫でして余計に交渉をこじらせる危険もあること、業者が振り込んだ金額に納得していない場合は即、訴訟を提起されてしまうこともあるということですので、かなり熟練した法律家でなければ難しいといえます。

このように、特に難しい債権者がいる場合は状況を的確に判断し、どのようなやり方が最適なのかを選べるレベルの法律家でなければ対処できないということなのです。

任意整理の流れ、まとめ

債務整理の中でも任意整理の手続きは簡単だって聞いてたんだけれど、なんだか大変そうだな・・・ 最短で1ヶ月程度で手続きが完了となるし、弁護士事務所など、専門家に相談しながら進めれば、任意整理はそれほど大変な手続きにはならないんだ。 任意整理をする事で、今後は返済に苦労する日々から解放されるはずだよ! 間違えて相談に行ってしまう人が多いのだけれど、行政書士事務所では、債務整理をする事ができないから注意しよう。

では、最後に任意整理の流れの中で注意しておきたいことをまとめておきます。

- 任意整理は基本、法律家の手を借りて行う。

- 東京の弁護士会によって「三会統一基準」という債務整理の常識が確立されているため、これに則って処理してくれる法律家を選ぶこと。

- 全期間の取引履歴取り寄せと利息引き直し計算はもはや常識となっている。

- 全体の状況として任意整理が難しいと法律家が判断した場合、無理な任意整理は禁物。

約束とおり返済できなければ一括で請求されてしまう。 - 大手業者以外(中小の消費者金融、街金など)の難しい債権者がいるのであれば、特に法律家選びは無料相談等を利用した上で慎重に行うことが大切。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続土地国庫帰属制度って何?対象や利用方法を解説します。 - 2024年4月17日

- 特別寄与料ってどういう制度?対象や条件は? - 2024年3月14日

- 親子共有名義の不動産の場合、相続はどういう扱いになるの? - 2024年2月16日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...