債務整理と利息制限法

借り入れをする場合って、金利はどの位になるの? 利息制限法により、金利の上限は決められているんだよ。

利息制限法って何? どんな決まりなの? 利息制限法は、賃金業者が貸し付けを行う場合に、決められた金利以上の金利設定にしないように決められている物なんだ。 今回の記事では、利息制限法について、詳しく見ていこう。

「借り手」というのはどうしても弱い立場に置かれることが多いため、人によっては悪徳貸金業者の言うなりに利息を支払ってしまっていることがあります。

しかし、支払いを続けていくのは自分ですから、請求できる利息の割合が法律で決まっており、これを守らない貸金業者は処分を受けることがあるという点については正しく知っておかなくてはなりません。

では、利息に関する法律の規定がどうなっているのか、また高金利で借りていた人が債務整理した場合の効果などを見てみましょう。

目次

そもそも利息制限法とは?

利息制限法の趣旨とはどのようなものでしょうか?

もし法律で利息を決めなかったとすると、貸金業者は好き放題に利息を設定し、また、資金調達を急いでいるような人に対して足元を見て利息を吊り上げるといったことも考えられます。

こうした悪徳業者の横行を防ぐために「利息制限法」という法律によって年利の上限が決められているのです。

利息と遅延損害金の制限

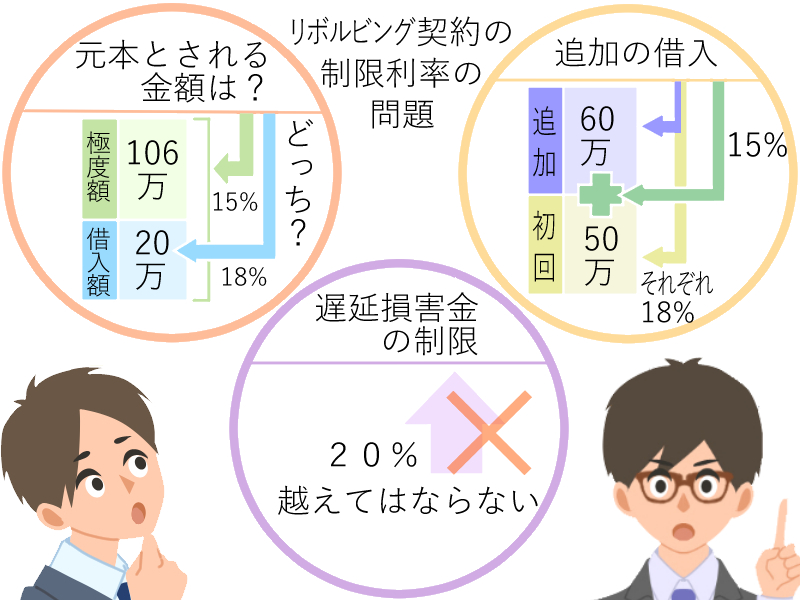

借り入れを延滞すると、遅延損害金が発生するんでしょ? 遅延損害金ってすごい高金利になるって聞いたんだけれど、どの位の金利となるの? 遅延損害金も、年20%を超えてはいけないと決められているんだよ。 遅延損害金について、詳しく説明するね。

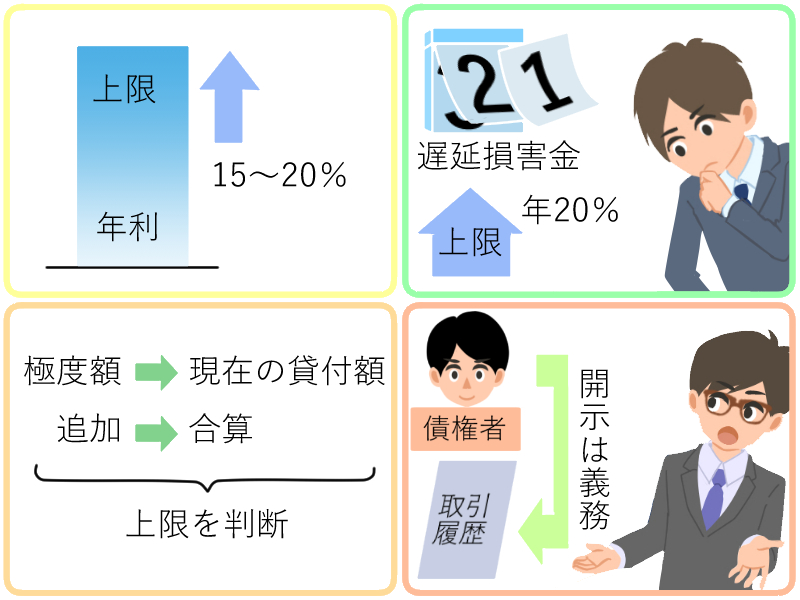

現在の利息制限法1条、4条1項では利息と遅延損害金はこのように規定されています。

| 元本額 | 利息(年) | 遅延損害金(年) |

| 10万円未満 | 2割 | 29.2% |

| 10万円以上100万円未満 | 1割8分 | 26.28% |

| 100万円以上 | 1割5分 | 21.9% |

ただし、貸金業者から借りた場合の遅延損害金については下記「遅延損害金の制限」で説明していますが、さらに上限が年20%まで下がっています。

利息制限

年利の上限は上の表のように、借りた金銭の額(元本)によって決まることになりますが、元本の金額をどこで見るかという点で問題になることがあります。

消費者金融の「リボルビング契約」における制限利率の問題

サラ金でお金を借りた場合、一般的には最初に「基本契約(包括契約)」が締結されますが、これによって「極度額」と呼ばれる貸付限度額の合意を行います。

そして、債務者はこの極度額の範囲で何度も借りたり返したりということを繰り返すのです(リボルビング契約)。

「リボルビング契約」においては、利息制限のもとになる「元本」をどう考えるのかという点での疑問が出ており、裁判所によってその結論を導く考え方が示されているものもあります。

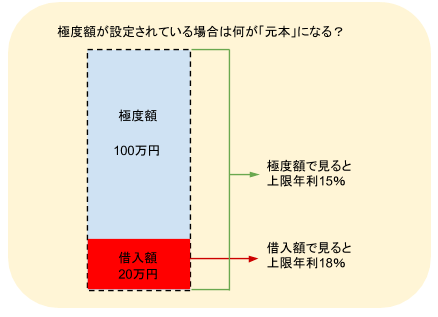

1.「元本」とされる金額は極度額なのか、個々の貸付額なのか?

もし極度額が100万円と定められている債務者が現在、20万円しか借りていないのであれば、適用される利率は年1割5分なのか、それとも年1割8分なのか?という点です。

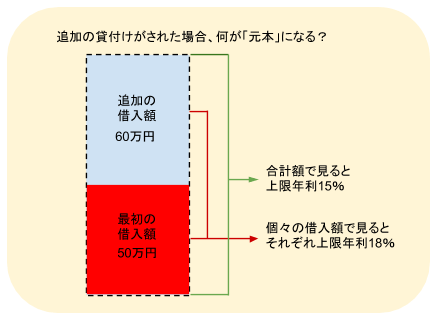

2.追加で借り入れをした場合に、合算するか、個別に考えるか?

最初に60万円を借りた債務者が、追加で50万円を借りた場合に、リボルビング契約においては以後、貸付残元本を合算する処理がされますが、利息制限についてはどう考えるのでしょうか?

60万円、50万円それぞれを年1割8分と考えるのか、110万円を年1割5分とするのか?という点です。

この2点については平成22年4月20日の最高裁判決で示されています。

- 制限利率の基礎となる貸付額は、極度額ではなく実際の貸付額により定められるべきである。

- また、追加の貸付が行われた場合、以後適用される制限利率はそれぞれの貸付額ごとではなく、追加貸付後の合計額について定められる

このように、上記の問題2点が明らかにされたのです。

要するに貸金業者側としては、「なるべく貸付を細かく分けて利息の制限を上げたい」という事情が働きますので、従来は意図的に貸付を分断するようなこともあったのです。

ただ、改正後の利息制限法では「営業的貸付」については、追加貸付を受けた場合は既存の残額と合算してその合計額を元本とみなし、それに基づいて制限利率を判断するということが明らかにされたので、立法的にもこの問題はクリアされたことになります。

遅延損害金の制限

遅延損害金とは、支払期日に遅れた場合の損害を賠償するために支払う金銭ですが、原則的に遅延損害金は利息の1.46倍までという定め方になっています。

しかし平成22年6月18日に施行された改正利息制限法では、第7条として

「営業的金銭消費貸借上の債務の不履行による賠償額の予定は、その賠償額の元本に対する割合が年2割を超えるときはその超過部分について無効とする」

としています。

つまり結論としては、「貸金業者は商売として貸付を行っているため、遅延損害金は年20%を超えてはならない」ことになります。

利息制限法違反の貸付はどうなる?

利息制限法に違反している業者はいないの? もし違反したら、その業者はどうなるの? 現在、利息制限法を超えた貸し付けを行っている業者のほとんどは闇金となるよ。 平成22年より前の貸し付けの場合には、利息制限法を超えている事があるけれど、そのような場合には、過払い金返還請求を行う事が可能だよ。

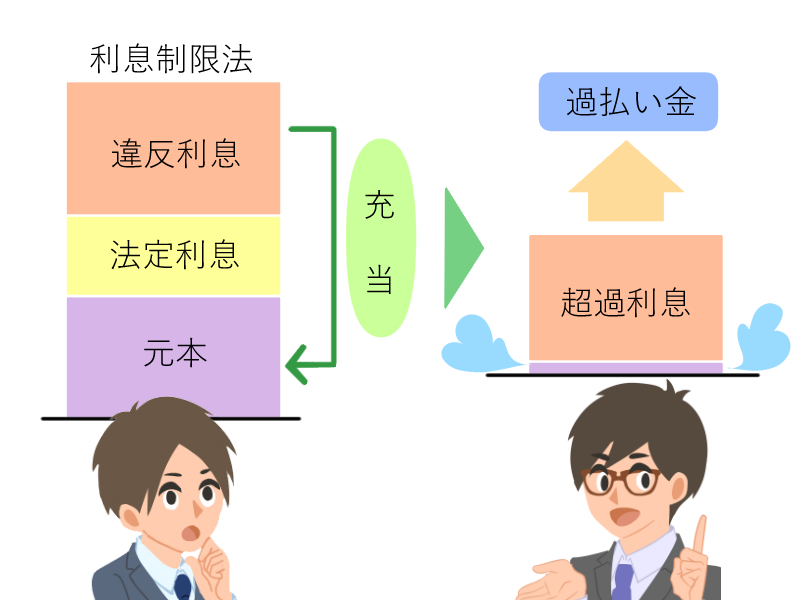

仮に利息制限法違反の利息を取ってしまった場合、超えた部分はどのように扱われるのでしょうか?

これは「無効」という扱いになりますので、当然に超えた部分を「元本を支払ったとみなす」と考えることができます。

つまり利息制限法超えの取引を続けていた場合、債務者本人に自覚のないままにどんどん元本が減り、ついには0を通り越して払わなくてよいお金まで払っている状態になることがあります(これがいわゆる「過払い金」で、払いすぎた過払い金を取り戻す手続きが「過払い金請求」です)。

貸金業者は過払い金を受け取っていたら、もらう理由のないお金をもらっていたことになります(不当利得)ので、これを返還しなければなりません。

また、貸金業法違反ということで行政処分を受けることがあります。

そして、貸金業者に行政処分よりさらに重い「刑事罰」が科せられるのが「出資法」違反の金利を取った場合です。

「出資法」とそれに違反した場合の刑罰

金利の上限を決めた法律には、利息制限法の他にも出資法っていうのがあるんでしょ? この2つにはどんな違いがあるの? 昔は出資法での貸し付けは非常に高金利だったんだ。 だけど平成22年を境に、出資法と利息制限法の金利の上限が同じになったんだよ。

利息の上限についてはもう1つの法律として出資法があります。

出資法は制定当時はとても高い上限金利を設定していましたが、何度もの改正を経て現在に至っています。

- 1954年(昭和29年)(※制定当時)より年109.5%

- 1983年(昭和58年)より年73%

- 1986年(昭和61年)より年54.75%

- 1991年(平成3年)より年40.004%

- 2000年(平成12年)より年29.2%

そして、2010年(平成22年)には利息制限法と同じ上限である年20%まで引き下げられました。

これによって、利息制限法と出資法の上限金利が異なることによって起こる「グレーゾーン金利」の問題が解消されたことになります。

なお、出資法に違反した場合、「5年以下の懲役または1,000万円以下の罰金」が法定の刑として定められており、これらが併科されることもあります。

債務整理の際に利息制限法超えが発覚するとどうなるか

過去の借り入れの金利を調べるにはどうしたら良いの? 現在完済している場合でも、賃金業者に取引履歴を開示してもらう事で、簡単に金利を調べる事が可能だよ。

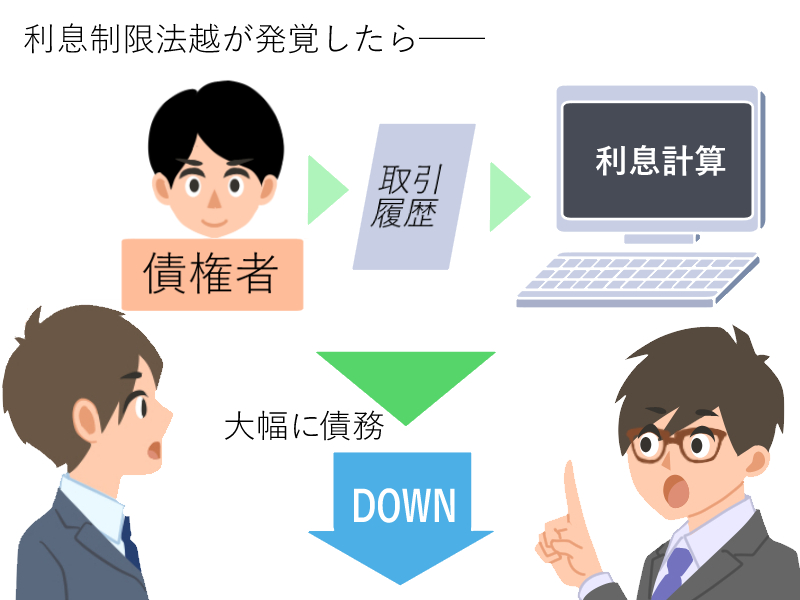

では、「これから債務整理しようと思っているが、過去に高い金利の取引があったかもしれない」という人は、手続きによってどのような結論が予想されるのか考えてみましょう。

利息制限法を超えた借金かどうかをどうやって判断するのか?

取引履歴の開示

過去に消費者金融との取引があった人でも、「利息はどのくらいでしたか?」と尋ねると結構覚えていない人が多いものです。

「借りたり返したりを繰り返している時はただ今月の返済金を調達するのに必死で、利息が適正かどうかなど考えたこともなかった」というのが典型的な答えです。

こういった場合であっても、利息制限法超えの取引を見つけることは可能です。

もちろん、過去の契約書やその他借入れ関係書類があればそれでわかることもあるのですが、それらを紛失していてもまったく債務整理に支障はありません。

何故なら債務整理をするにあたっては必ず「取引履歴」を債権者からもらうことが前提になるからです。

「取引履歴」とは、ある貸金業者につき、債務者が最初に取引をした時点からの1回1回の記録がすべて掲載された書類です。

借入れ額と現在の残高だけでは足りず、「平成〇年〇月〇日100,000円貸付、平成〇年〇月〇日10,000円返済」など、細かく全部が記載されていなければなりません。

「そんなものを貸金業者がちゃんと出してくれるのだろうか?」という心配は無用です。

過去には開示そのものを拒まれたり、取引の一部を隠す、わざと開示を遅らせるなど貸金業者の激しい抵抗もありました。

しかし、平成17年7月19日に最高裁で本人や代理人(弁護士、司法書士)から貸金業者に請求があった場合、取引履歴を開示しなければならないという点が認められました。

また現在では貸金業法19条の2に明文の規定があり、貸金業者が開示を拒めば行政指導、損害賠償、ひどい場合は刑事告発の可能性すらあります。

よって、一定以上の規模の貸金業者であればほぼ確実に取引履歴を手に入れることができ、それによって取引を再現できる状況になっています。

取引履歴に基づく利息計算

取引履歴が無事に送られてきたら、それらを「利息計算ソフト」を使って入力することによって適正な利息に引き直すことができます。

利息制限法の上限利息に基づき、借入れ~返済までの日数による適切な利息を割り出して計算していきます。

もちろん手計算でもできるのですが、膨大な手間がかかる上に間違いが起こる可能性が高いので、債務整理の前提として計算するのであればソフトの利用は必須といえるでしょう。

利息計算ソフトは弁護士会や司法書士会から公式に発売や配布しているわけではありませんが、一般の弁護士、司法書士が独自にフリーソフトとして開発したものが出回っており、これで十分に足ります。(有名なものには「名古屋式(名古屋消費者信用問題研究会)」「外山式(アドリテム司法書士法人)」などがあり、実務家には外山式を使用している人が多いようです。)

| 取引日 | 借入額 | 返済額 | 日

数 |

利率 | 利息 | 元本

返済額 |

未精算

利息 |

残元金 |

| H09.10.13 | 10,000 | 20% | 0 | 0 | 10,000 | |||

| H09.10.13 | 10,000 | 0 | 20% | 0 | 0 | 0 | 20,000 | |

| H09.10.13 | 10,000 | 0 | 20% | 0 | 0 | 0 | 30,000 | |

| H09.10.15 | 10,000 | 2 | 20% | 32 | 0 | 32 | 40,000 | |

| H09.10.18 | 30,000 | 3 | 20% | 65 | 0 | 97 | 70,000 | |

| H09.10.23 | 20,000 | 5 | 20% | 191 | 0 | 288 | 90,000 | |

| H09.10.23 | 45,000 | 0 | 20% | 0 | 0 | 288 | 135,000 | |

| H09.10.26 | 55,000 | 3 | 18% | 199 | 0 | 487 | 190,000 | |

| H09.10.31 | 10,000 | 5 | 18% | 468 | 0 | 955 | 200,000 | |

| H09.11.10 | 9,800 | 10 | 18% | 986 | 7,859 | 0 | 192,141 | |

| H09.12.10 | 10,000 | 30 | 18% | 2,842 | 7,158 | 0 | 184,983 | |

| H09.12.20 | 10,000 | 10 | 18% | 912 | 0 | 912 | 194,983 | |

| ~中略~ | ||||||||

| H15.05.23 | 15,000 | 30 | 18% | 1,242 | 13,758 | 0 | 70,201 | |

| H15.06.23 | 20,000 | 31 | 18% | 1,073 | 18,927 | 0 | 51,274 | |

| H15.07.24 | 70,000 | 31 | 18% | 783 | 69,217 | 0 | -17,943 | |

| H15.08.25 | 20,000 | 32 | 0 | 0 | 20,000 | 0 | -37,943 | |

| H15.09.25 | 20,000 | 31 | 0 | 0 | 20,000 | 0 | -57,943 | |

| H15.10.27 | 20,000 | 32 | 0 | 0 | 20,000 | 0 | -77,943 | |

| H15.11.25 | 20,000 | 29 | 0 | 0 | 20,000 | 0 | -97,943 | |

| H15.12.26 | 20,000 | 31 | 0 | 0 | 20,000 | 0 | -117,943 | |

| H16.01.24 | 20,000 | 29 | 0 | 0 | 20,000 | 0 | -137,943 | |

| H16.01.31 | 356,030 | 7 | 0 | 0 | 356,030 | 0 | -493,973 | |

このように、利息制限法を超えた返済を続けているとそのうち元本は債務者も知らないうちに「0」になり、さらに知らずに支払いを続けていると「過払い金」になりますが、これをソフトで再現すると上記のように過払い金の部分が赤いマイナス表示となります。

高金利取引はいつ頃まで存在しており、債務整理の効果はどうなるか

利息制限法を超える利息を取っている貸金業者との取引があった人は、債務整理の最初の段階で上記の「引き直し計算」を行うと、それにより大幅に債務が減ることがあります。

実際に消費者金融などが年利29.2%のような高金利で取引をしていた具体的時期としてはもっぱら平成20年より以前になります。

改正貸金業法の完全施行は平成22年になりますが、多くの業者はそれに先立って金利を下げていたからです。

利息制限法違反の債務整理事例とその効果

たとえば、平成18年以前から消費者金融と長く取引をしていた甲さんは債務整理の結果、このようになりました。

消費者金融A 残債務 約70万円(本人申告)→ 利息引き直し計算後 約20万円

消費者金融B 残債務 約50万円(本人申告)→ 利息引き直し計算後 元本の返済が終了しており、約20万円の過払い金が発生

銀行C 残債務 約20万円(本人申告)→ 法定利息内だったため利息引き直し計算後も同じ

※これ以外に完済していた大手消費者金融の過払い金が約50万円ありました。

あると思っていた借金が、利息を適正に直す計算をしただけで劇的に減ることがわかる例です。

甲さんの場合、過払い金返還請求にも成功したので、結局法律家の報酬も手出しをしなくてすみ、残債務が残っていた債権者についても過払い金を使って完済することができました。

かなりうまくいった例ではあるものの、甲さんのように貸金業法改正以前で長期間にわたり消費者金融と取引していた人は、利息制限法超えの取引だったことに気付いて借金問題が一気に解決することも珍しくないのです。

利息制限法の範囲内だった債務整理事例とその効果

次に、平成20年以降の取引のみだった乙さんの事例を見てみましょう。

- 消費者金融A 残債務 約50万円(本人申告)

- 消費者金融B 残債務 約90万円(本人申告)

- 消費者金融C 残債務 約80万円(本人申告)

乙さんについては、いずれも利息は適正だったため、甲さんのような引き直し計算による債務減額はありませんでした。

よって、丸々220万円の残債務を整理しなければならなかったのです。

このくらいの債権額だと、信用情報機関にブラックな記載が残ってしまう事になりますが、任意整理、特定調停、個人再生、自己破産いずれも手続きの選択肢として入ってきます。

債権者がどれも長期の返済を認める貸金業者であること+本人の収入が安定している状態であれば任意整理も可能かもしれません。

任意整理の場合は元本減額という条件を飲んでもらうことはまず無理と考えた方が良いのですが、法律家を通すことにより将来利息カット、長期分割払いなどができるメリットがあります。

また、債権者のこれまでの和解実績から分割払いが認められづらい等の事情があり、全額を返済することが厳しいようであれば小規模個人再生手続きを選ぶこともあるでしょう。

ただ、乙さんの場合は収入の安定性に非常に不安があったので自己破産を選択することになりました。

こういった微妙なケースでは債務整理のメニューを自分で判断することは不可能ですのでどうしても最終的には経験を踏まえた弁護士、司法書士の意見が重要になってきます。

債務整理と利息制限法、まとめ

利息制限法での金利の上限や、過払い金返還請求についても、良く分かったよ。

過去に借り入れがある場合には取引履歴を調べてみる事が大切だね。

過払い金があれば、現在の借り入れを減額させることが可能となるから、平成22年よりも前に借り入れをしていた過去がある場合には、少しでも早く、弁護士事務所など専門家に相談に行こう。

無料相談などを利用すると、費用がかからず安心だよ。

- 年利の上限は借入れた元本の金額により年15%~年20%の範囲に定められている。

- 遅延損害金は、営業的な貸付については年20%が上限である。

- 極度額があっても現在の貸付額で、また、追加の借入れがあっても元の金額と合算した金額で利息の上限を判断する。

- 取引履歴の開示は貸金業者の義務であり、それを元に利息計算ソフトで適正な金利に引き直す。

- 主に平成20年以前は消費者金融などで高金利計算の取引が多かったため、債務整理すると大幅に債務が減ることがある。

利息が適正だったのか(債務が減るのか否か)、そしてどの手続きを選択するべきかなど、債務整理には判断するべきポイントがたくさんあります。

自己判断してしまうと大きな失敗につながるおそれがあるので、早めに法律家に無料相談することをおすすめします。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続土地国庫帰属制度って何?対象や利用方法を解説します。 - 2024年4月17日

- 特別寄与料ってどういう制度?対象や条件は? - 2024年3月14日

- 親子共有名義の不動産の場合、相続はどういう扱いになるの? - 2024年2月16日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...