債務整理をする前の準備。やっておきたいこと・知っておきたいこと

債務整理をするかどうか迷っているんだ。 債務整理をした方が良い基準みたいな物はあるの? 人によって、借り入れ額や収入、その他の状況が違うから、必ずしもこの借入額であれば、債務整理をした方が良いというわけではないんだ。 今回の記事では債務整理をする前にできる事を一緒に考えてみよう。

債務整理に踏み切るべきか、それとも何か他にできることはないかと迷う状況もあるのではないでしょうか。

では、債務整理以外に考えられる手段や、債務整理した場合の影響、債務整理後の生活はどうなるのかなどを考えてみましょう。

目次

自分は本当に債務整理をするべきか?

「いくら借金があれば債務整理するべきなのか?」ということ自体、疑問に思う人もいることでしょう。

ただ、これには明確な答えがありません。

よく、「年収の〇倍なら自己破産」などと書いてあるものもありますが、これも絶対的な基準ではありません。

返済可能額が人によって異なるように、「返済不能」といえる状態は人によってまったく異なります。

大企業の管理職の人が抱える借金300万円と、非正規労働者で月給15万ボーナスなしの人が抱える300万円ではその重さが同じであるわけはありません。

それでもやはり自分はまだ債務整理という段階ではないのでは?と思う人は、念のため他の選択肢も知っておいた方がよいのではないでしょうか。

ただし、次に紹介する方法について知識をつけたら「実行に移す」前に必ず無料相談などで弁護士(司法書士)に相談してみることを強くおすすめします。

「奨学金を債務整理できるか?」→「奨学金が払えない時の対策と破産前の選択肢」

「年金受給者で債務整理できるか?」→「年金受給者でも債務整理をする事はできるのか?」

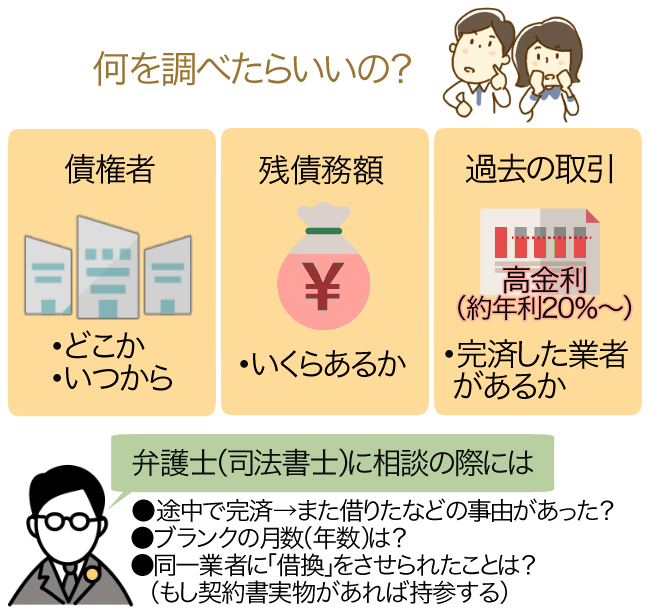

自分の借金状況、借入先の確認をする

返済が苦しくなってしまった場合には、まず何をすれば良いの?

現在どこからどの位の借り入れがあるのかを、確認してみよう。 現在の状況を知ることで、今後の対応策を考えやすくなるんだよ。

債務者の中には長年返済に追われる生活をしていて自分の現状をきちんと整理できていない状況の人も多いといえます。

最終的に債務整理をするにせよ、しないにせよ、下記の点を一覧表にしてクリアにする必要があります。

- 債権者がどこで、いつから借り始めたのか

- 現在、自分が認識している残債務額はいくらか

- 過去に高金利(おおよそ年利20%超え)で取引していて完済した業者があるか

これだけは情報として最低限把握する必要があります。

また、弁護士(司法書士)に相談してみる際にはこのようなこともわかる方が望ましいといえます。

- 途中で完済してまた借りたなどの事由があったか、ブランクの月数(年数)、同一業者に「借換」をさせられたことはないかなど(もし契約書実物があれば持参する)

このような点は、債務整理する場合にその債権者との取引の全貌や正しい現在の債務額、過払い金を把握するため必要なことなのです。

おまとめローンと債務整理

多重債務の人は、借り入れを一本化すれば、金利を抑えることが出来るんじゃない?

おまとめローンの事だね。 おまとめローンは、金利を少なくすることができても、完済までの期間が今までよりも長くなってしまう事もあるし、審査に通らない事もあるんだよ。

借金について色々調べている人は「おまとめローンで返済をラクに」という広告などを見たことがあるのではないでしょうか。

おまとめローンというのは何社もあった借金を1社にまとめるために、その1社から借りて他のすべての会社に返済するという一種の「借り換え手続き」と考えればよいでしょう。

おまとめローンを利用すれば今までの会社にはちゃんと返済するわけですから債務整理のように「ブラックリスト」に載る心配がないというメリットがあります。

ただ、おまとめローンが向いているのは借金返済能力自体はある人、つまり収入がそこそこ安定しており、返済原資を確保できる人です。

おまとめローンを申し込むと、やはり借り換え先で融資審査があるためそれに通過しなければならないからです。

現状、借りている数社ですでに何回か滞納歴がある人はもはや難しいと考えなくてはなりません。

つまり、自転車操業で「借りられる枠が限界に近い」状態の人も審査に通過できない可能性が高く、おまとめローンで解決できる状況ではないといえるでしょう。

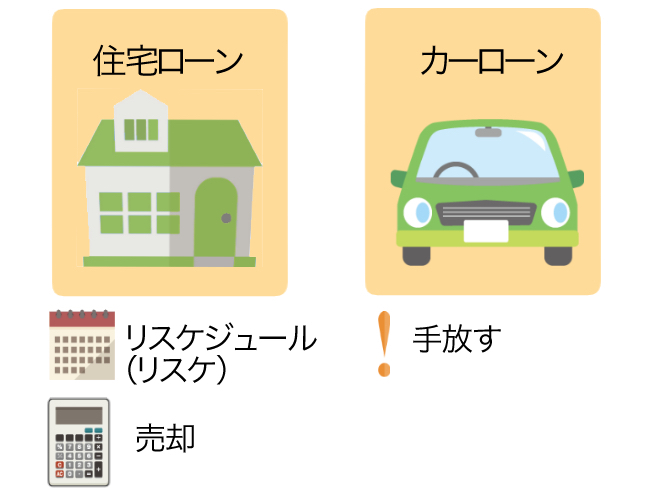

住宅ローンやカーローン

住宅ローンや、カーローンなど、比較的金額が大きい借り入れの場合には、どんな対策があるの?

住宅ローンの場合には、リスケや任意売却を検討してみよう。 カーローンの場合には、車を手放す方がいいかもしれないね。

住宅ローンは早い段階なら「リスケ」で解決することも

かつての日本では「収入は右肩上がりになるもの」だったため、住宅ローンを組んで家を買うことはある程度の年齢になったら当たり前と捉えられていました。

しかし、昇給や一定額のボーナス支給が確約されていない現代では、住宅ローンを抱えている人が途中で行き詰まることも珍しくありません。

住宅ローン支払い中の人にありがちですが一番やってはいけないことは何でしょうか。

それは「苦しいのにぎりぎりまで頑張ってしまうこと」です。

「住宅ローンを払えなくなること=人生の落伍者」のように考えてしまう人は、誰にも相談できないまま他の貸金業者などから借りてやりくりしてしまいがちです。

ただ、すでに負債が膨らんで首が回らなくなっている状態で銀行に泣きついてももはや遅いのです。

このままいくと2、3カ月先には行き詰まってしまうと思ったら「滞納する前に」銀行に相談するべきです。

早めに相談すれば銀行側が「リスケジュール」の相談に乗ってくれることもあります。

リスケジュール(リスケ)とは、債権者と債務者が話し合って月々返済額を減らして返済期間を延ばすなどの方法で債務者の負担をラクにすることです。

ただ、もちろん負債額そのものをカットするわけではありませんから、これができるのは病気などの事情で一時的に減収しているなど、まだ困窮の状態が軽微な人に限られます。

リスケが無理なら「家の任意売却」を検討する

もし、リスケが無理ということになると次に浮かんでくる選択肢は「任意売却」です。

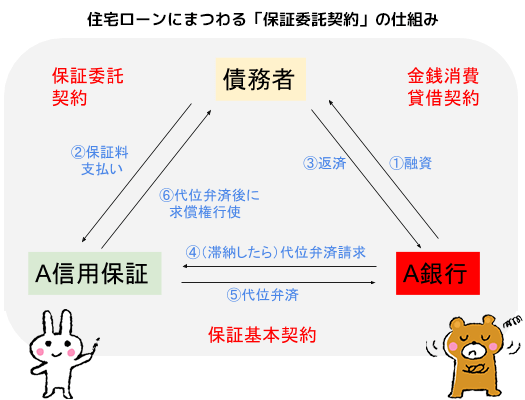

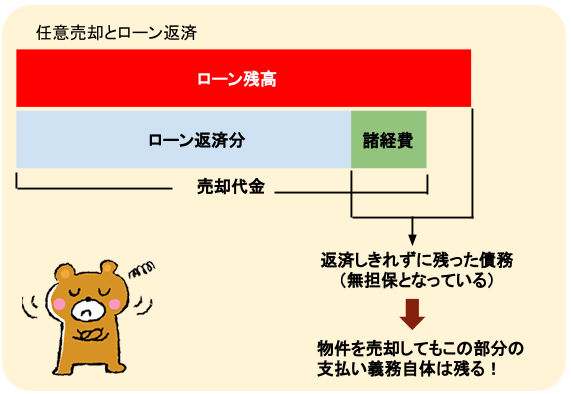

通常、住宅ローンを滞納すると大体3カ月程度で銀行の後ろについている「保証会社」が滞納した債務者に代わって銀行に返済しますが、図解するとこのようなしくみになっています。

図の⑤代位弁済と呼ばれる状況になると、その後は保証会社が債権者の地位を承継します。

代位弁済がされると、もう住宅ローンとしての性質は失われるので保証会社から「残額一括返済」の請求が来ることになります。

もしそのまま滞納を放置し続けると「競売」といって、住宅は裁判所を通じて売られてしまうことになりますが、その前に債務者が自ら物件を売るのが「任意売却」なのです。

任意売却すれば競売に比べて高値で売れることが多いのが現実なので、銀行にとってのメリットもあります。

銀行にリスケの相談をしに行った債務者が「リスケはもはや無理なので任意売却を検討されてはいかがですか」と提案されるというのもよくある話です。

そして、任意売却は通常の不動産売買と外形的には同じように見えるので、周囲に対しても体裁が悪いこともないですし、仲介手数料や売買関連の諸経費、そして債権者が許せば引越し費用を出してもらえることすらあります。

ただ、競売にしろ任意売却にしろ、物件を売って配当に充てた後の債務は無条件に免除されるわけではなく支払い義務は残ります。

これを請求するかしないかは債権者の判断次第ですが、もし請求があった場合は債権者と交渉して現実的な範囲での分割払いに応じてもらうことが多くなるでしょう。

収入に見合わなかった住宅を処分するだけでもずいぶん生活が楽になり、上図の「残ってしまった支払義務」を分割で払いながら生活を立て直せることもあります。

ただ、それでも生活が立ち行かないほどの債務総額が残った場合、また、住宅ローン以外の債務もあって返済不能である場合には自己破産などの債務整理を検討するべきということになります。

なお、任意売却した後でやはり全体的に返済不能であることがわかって自己破産、ということもありますが、破産申立てが先にあって、手続きの中で破産管財人が任意売却をするというパターンもあります。

カーローンのリスケは難しい

車のローンは住宅ローンに比べて上記の「リスケ」は難しいと考えられます。

なぜなら、カーローンはもともとの元本が住宅ローンよりも相当低いことが多いため、債権者が全期間で取れる利息も少ないのです。

つまり、債権者にとってあまりうまみがないものをわざわざリスケの手間をかけてまで払わせる必要はなく、自動車を引き揚げて弁済に充てる方が手っ取り早いということです。

カーローンを組む際は債権者となる信販会社等が「ローン完済まで所有権を留保する」という契約になっていることが多くなります。

つまり、銀行が不動産に抵当権をつけるのと同じで、完済まではまだ買主のものにはならないので、「支払えない」と意思表示した途端に信販会社は自動車を回収しにくる流れになります。

もし、カーローンだけしか借金がなくそれに行き詰ってしまった人は、自動車を手放す決断をするのもやむを得ないでしょう。

しかし、もしその他消費者金融などと長期間高金利の取引を繰り返していたり、過去に完済している履歴があるような人であればそちらの過払い金を回収して自動車の返済に充てられることもあります。

何社もあるという人はひとまず自動車を含めた全債権者のリストを持参し、弁護士(司法書士)に法律相談してみましょう。

携帯電話・スマートフォンの割賦払い

債務整理をすると、携帯電話の契約に困るような事はあるの?

携帯電話代に延滞がある場合、今後の契約が難しくなってしまうけれど、支払いに延滞がなければ、そのまま継続して使用が可能だよ。 だけど、機種の分割払い契約ができなくなってしまう事が多いから注意しよう。

携帯電話キャリアの未納代金のことが気になっていて債務整理に踏み切れない人もいるかと思います。

携帯代については、「通話料金など回線契約にまつわる代金」と「端末そのものの割賦代金」を分けて考える必要があります。

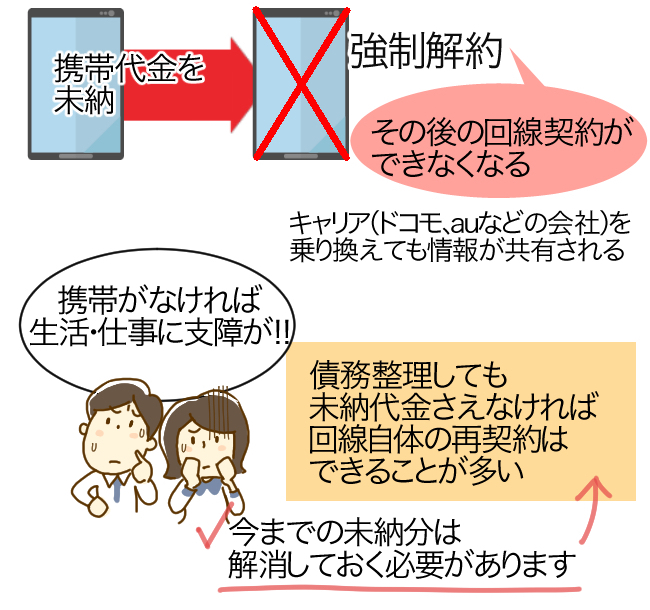

もし携帯代金を未納のままにして強制解約になってしまうと、たとえキャリア(ドコモ、auなどの会社)を乗り換えたとしても情報が共有されているため、その後の回線契約ができなくなってしまいます。

そこで、債務整理をするにせよしないにせよ、携帯がなければ生活、仕事に支障が出る人は少なくとも今までの未納分は解消しておく必要があります。

たとえ債務整理しても未納代金さえなければ回線自体の再契約はできることが多いのです。

ただ、ここで問題となるのが端末の割賦契約についてです。

消費者金融などと異なりあまり借金という意識を持ちにくいでしょうが、これも債務整理の対象となります。

もし債務整理した場合(=金融ブラックの人)は、やはりクレジットカードなどの申し込みと同様、一定の期間は端末の割賦契約を締結できなくなります。

とりあえず回線利用料さえ支払えば端末を変えない限り使用を継続できる会社もありますが、新たに端末を分割で購入することはできません。

つまり、端末を変えたい場合は格安のものを探して一括購入するしかないということになります。

キャッシングとカードローン

銀行や消費者金融からの借り入れを債務整理する場合には、どんな事に注意すれば良いの?

銀行からの借り入れは、過払い金返還請求の対象とならないし、口座凍結となってしまう注意点があるね。 消費者金融や銀行からの借り入れは、専門家に相談しながら進めるのがお勧めだよ。

キャッシングやカードローンは債務整理する時にはどのような扱いになるのでしょうか?

これは、借入先がどのような会社か、金利がどのくらいだったかということによります。

たとえばクレジットカード会社のキャッシング枠を使ってのキャッシングは、貸金業法改正以前の利息(おおよそ平成20年以前)では年利20%を超えるくらいに設定されていることも多かったので、そのような場合は消費者金融などと同様に債務整理することになります。

ただ、銀行カードローンの場合、貸金業法改正以前から法定金利内であることが多かったため、「任意整理」の方法で債務整理する場合には外して手続きすることが大半でしょう。

銀行をあえて債務整理の対象としないのは、利息制限法に沿って「利息引き直し計算」をしても債務が減らないこと、そしてその銀行に口座を持っている債務者は口座をロックされてしまうといった不都合が生じることがあるからです。

よって、他の会社を債務整理しても銀行については何事もなかったように返済を継続することが多いため、こちらについては債務整理前から滞納がないように心がけておかなくてはなりません。

債務整理した場合の連帯保証人への影響

保証人に迷惑をかけずに債務整理をする方法ってないの?

任意整理であれば、保証人に迷惑をかけてしまう事なく、債務整理をする事ができるんだよ。

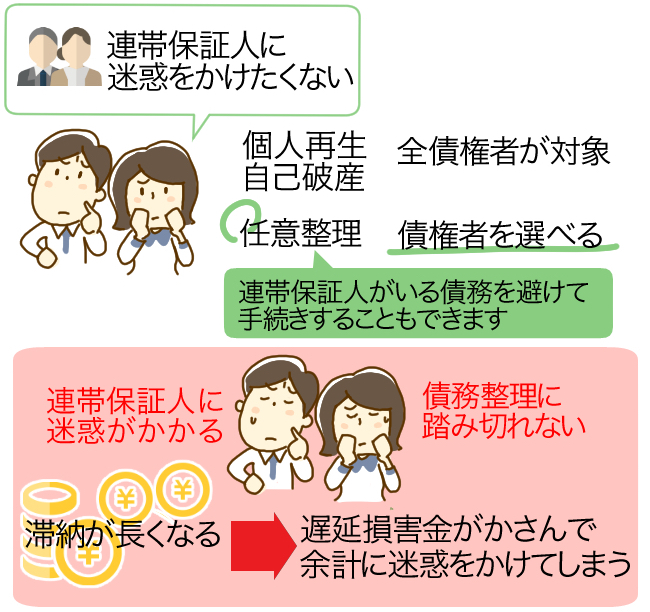

連帯保証人がいることで、「迷惑をかけたくない」という一心から債務整理に踏み切れずに悩む人は少なくありません。

もし連帯保証人がいる場合に、具体的に迷惑をかける可能性がある手続きは、全債権者を対象にしなければならない「個人再生」「自己破産」です。

「任意整理」の場合は債権者と和解した内容についてきちんと返済さえすれば連帯保証人には影響がないことがほとんどです。

そして、任意整理は相手方債権者を選べるので、連帯保証人がいる債務を避けて手続きすることもできます。

連帯保証人がいることが気になってずるずると債務整理に踏み切れなかったとすると、結局滞納が長くなった分、遅延損害金がかさんで余計に迷惑をかけてしまうことがあります。

もう無理だと判断したらすみやかな行動が大切ですが、まずは弁護士(司法書士)に連帯保証人の存在を伝えた上で、迷惑をかけずに手続きできるかどうかを確認します。

全体的な状況から考えて迷惑もやむなしとなれば、債務整理を開始する前に必ず事情を説明して謝罪し、理解を求めることが必要です。

ある日突然債権者からの請求が来て連帯保証人が仰天するようなことになれば、信頼関係が崩壊してしまうことは避けられません。

事前の説明プラス、債務整理の後でどうフォローしていくかを考えることが連帯保証人に対して示せる最大限の誠意だということを理解しなくてはならないのです。

債務整理後、数年のライフイベント

債務整理をする事にすごく不安を感じるんだ・・・ 債務整理をしても、今後の生活はスムーズに送れるのかな・・・

自己破産により、職業制限がかかってしまう事もあるけれど、債務整理をしたことが生活に影響する部分は非常に少ないんだよ。 今後の借り入れにさえ注意すれば、それほど生活に不自由さを感じる事はないんだ。

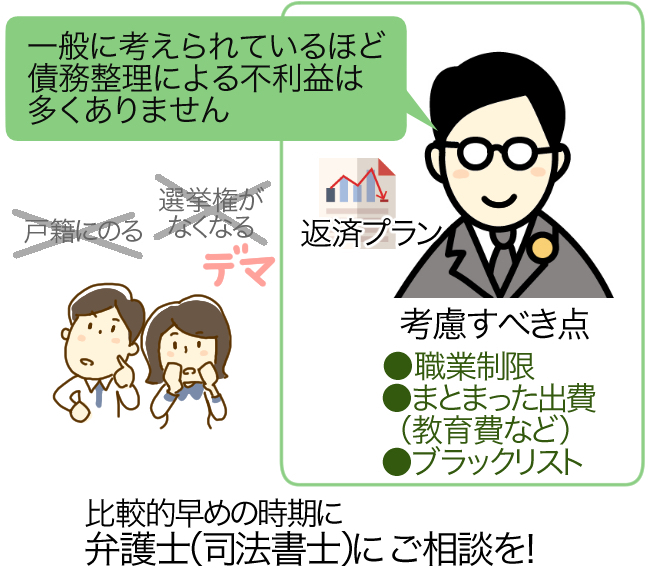

債務整理したらその後の生活がどうなってしまうのだろう?という不安を抱いている人は具体的に「債務整理による不利益」を正しく知ると不安を解消できることがあります。

任意整理や個人再生など「返済型」の手続きでは、3年から5年くらいは生活しながらの返済になるため、債務整理後ただちに生活がラクになるわけではなく、それなりに厳しい家計に耐える覚悟もしなければなりません。

つまり、返済プランを考える際には、教育費などのまとまった出費を考慮した上で「本当にその手続きで大丈夫なのか?」を判断しなければならないのです。

そして、自己破産では実質、手続中のみではありますが「職業制限」がネックになる人もいます(復権するまでは人のお金を管理するような性質を持つ一定の職業につけない)。

いずれの手続きにおいても債務整理後最大のデメリットといえるのが「ブラックリスト」ではないでしょうか。

長期滞納や債務整理などの「金融事故」によって信用情報機関にマイナス情報が載り、それによって一定の期間借り入れやクレジットカード作成ができなくなるといったものですが、それも数年後には解消されます。

「破産すると戸籍に載る」「選挙権がなくなる」など債務整理にはとかくデマがつきものです。

しかし一般に考えられているほど債務整理による不利益は多くないのが現実です。

いたずらに不安を煽られて本来手続きするべきタイミングを逃すとかえって手間や費用が多くなったり、より深刻な手続きになってしまったりすることがあります。

自分で手続きの始めどきを判断することは大変難しいので「まだ何とかなるだろうか?」と思うくらいの、比較的早めの時期に弁護士(司法書士)に相談しておかなければなりません。

債務整理をする前にやっておきたいこと・知っておきたいこと、まとめ

返済が苦しくなったら、債務整理をするという選択肢1つだけではないんだね。

借入額によっては、債務整理以外で対応できることもあるけれど、不安を感じたら、少しでも早く弁護士に相談することがお勧めだよ。 依頼者の不安に寄り添って解決してくれる弁護士事務所を探してみよう。

- 債務整理するかどうかは単純に債務額だけで決められない。

- まずは債務の全貌をクリアにすること。

債務整理をする前におまとめローン、リスケジュール、任意売却などの選択肢もある。 - カーローンや銀行カードローンは除して債務整理できることもある。

- 連帯保証人がいる場合、債務整理を引き伸ばすことでかえって迷惑をかけることがある。

- 債務整理による不利益はそこまで多くない。

引き伸ばさずに早めに弁護士(司法書士)に相談することが大切。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続土地国庫帰属制度って何?対象や利用方法を解説します。 - 2024年4月17日

- 特別寄与料ってどういう制度?対象や条件は? - 2024年3月14日

- 親子共有名義の不動産の場合、相続はどういう扱いになるの? - 2024年2月16日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

目次1 ひばり法律事務所の特長2 ひばり法律事務所の詳細2.1 2ch(5ch) ...