生前贈与を受けていると相続放棄できない場合があるってホント?条件は?

生前贈与と相続放棄は別の手続きとなるから、生前贈与を受けていても相続放棄は可能だよ。

今回は生前贈与を受けて相続放棄する場合の注意点や、リスクを減らして相続をする方法について、詳しくみていこう。

相続放棄とは、

「プラス財産、および負債のすべてを放棄して、最初から自分が相続人ではなかったこととする手続き」

です。

被相続人(亡くなった人)である親などが明らかに借金持ちであった場合に自分が負債を引き継がないことを選択できるという意味で、相続人にとっては効果の大きい救済措置といえます。

ただ、もし親から生前贈与で何らかの財産を受けていたら、もはや相続放棄することは不可能なのでしょうか。

本記事では、

- 「生前贈与、相続放棄の意味、内容」

- 「生前贈与と相続放棄の関係」

- 「生前贈与を受けていながら相続放棄した場合の注意点」

- 「相続人が極力リスクを避けて財産を承継する方法」

などを解説します。

生前贈与とは

相続放棄は、財産だけではなく、負の財産もすべて相続を放棄するもので、死後3ヵ月以内に手続きを進めなければならないんだよ。

「生前贈与」とは、生きているうちに他人(親族関係のあるなしに関わらず)に自分の財産の権利を移転させることです。

「相続」と対応する言葉としてもよく用いられます。

生前贈与を行う場合に最も気をつけるべき点は

「贈与税の対象、税率を理解し、贈与の相手方や条件によっては減免措置があるので、利用を検討する」

ことです。

贈与税は国税の中でも最も高い税率となっており、課税価格が高くなるほど税率がアップしていきます。

例えば、「直系尊属(親や祖父母)から成人(18歳以上)の子供」への贈与、つまり「特例贈与財産」とよばれる贈与における税率は次のようになっています。

|

基礎控除後の課税価格 |

200万円以下 |

400万円以下 |

600万円以下 |

1,000万円以下 |

1,500万円以下 |

3,000万円以下 |

4,500万円以下 |

4,500万円超 |

|

特例税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

|

控除額 |

- |

10万円 |

30万円 |

90万円 |

190万円 |

265万円 |

415万円 |

640万円 |

成人の子供が親から1,000万円の生前贈与を受けた場合の計算例です。

- まず、贈与額から基礎控除の110万円を引きます。

1,000万円―110万円=890万円 - 次に上の表に従い、税率を掛けます。

890万円×30%=267万円 - 最後に、上の表に従い控除額を引きます。

267万円―90万円(控除額)=177万円(贈与税額)

ある程度まとまった資産がある家庭では、上記のように非常に高額となる贈与税をなるべく回避、軽減するための対策を取っていることが多いものです。

例えば、

「年間110万円までは贈与税申告が不要(暦年贈与)」を利用して少額ずつの贈与を行う。

「2,500万円までの贈与は非課税、それを超える部分は一律20%での贈与税を課し、贈与された財産を相続の際に相続財産に加算する(相続時精算課税)」を利用して大型の贈与を行う。

といった方法があります(下に詳しく解説します)。

上記のような制度を利用するにあたっては、万一適用の判断を間違えると非常に損害が大きくなるため、自己流に減免措置の条件などを判断せずに、税理士に相談してから行うことをおすすめします。

相続放棄とは

相続放棄とは、

「家庭裁判所に対し相続放棄の申述書を提出し認められることによって、最初から相続人でなかったものとみなされる制度」

です。

なお、相続放棄は相続開始(被相続人の死亡および自己が相続人となったことを知ったとき)から3カ月以内に行うと定められており(民法第915条1項)、相続開始する前の相続放棄は認められていません。

ただ、原則的な期間である「3カ月」を過ぎていても、相続人が被相続人の借金の存在を知らず、後から債権者の請求書を受け取って気づいたなどのパタ―ンでは、3カ月を過ぎていても認められることがあります。

相続放棄ができる期間をまとめると、下図のとおりです。

法定相続人(民法で定められた範囲の相続人)全員の協議で「自分は遺産を放棄します」と意思表示をする「遺産分割協議」と混同されやすいのですが、相続放棄と遺産分割協議は法的な意味が全く異なります。

相続放棄は財産も負債も一切を引き継がないのですが、遺産分割協議を行って遺産を他の相続人に譲ったとしても、それだけで負債を免れることはできません。

なお、相続放棄は一切の相続をしないことですが、相続を承認する場合には

- 「単純承認(無条件で相続する)」

- 「限定承認(条件付きで相続する)」

という2つの方法があります。

単純承認については特に「承認します」という意思表示は必要ありません。

相続放棄ができる法定の期間(3カ月)を過ぎれば自動的に承認したことになります。

また、承認の意思表示などがなくても下記の行為があれば相続の承認とみなされてしまい相続放棄することが不可能となります(「法定単純承認」)。

民法第921条 法定単純承認

次に掲げる場合には、相続人は、単純承認をしたものとみなす。

- 相続人が相続財産の全部又は一部を処分したとき。ただし、保存行為及び第602条に定める期間を超えない賃貸をすることは、この限りでない。

- 相続人が第915条第1項の期間内に限定承認又は相続の放棄をしなかったとき。

- 相続人が、限定承認又は相続の放棄をした後であっても、相続財産の全部若しくは一部を隠匿し、私にこれを消費し、又は悪意でこれを相続財産の目録中に記載しなかったとき。ただし、その相続人が相続の放棄をしたことによって相続人となった者が相続の承認をした後は、この限りでない。

平たく言えば「相続財産を使ってしまっていた」「相続財産を隠していた」ような場合には相続放棄が認められなくなるということです。

なお、「限定承認」については下に解説します。

生前贈与を受けていると相続放棄できないのか

生前贈与を受けていても、相続放棄することは可能です。

相続放棄するということは、被相続人(亡くなった人)が債務超過となっているケースが多いでしょう。

生前贈与を受けておきながら負債を免れるために相続放棄するというのは道義的に許されないのではないか、という疑問がおこる人もいるかもしれません。

しかし、生前贈与と相続放棄はそれぞれに別個独立の制度であるため、生前贈与したから相続放棄が妨げられるということはないのです。

相続放棄が認められなくなるケースとしては上記のとおり「法定単純承認」という規定が民法に存在しますが、生前贈与はこの法定単純承認事由に入っていないため、なお相続放棄することが可能となっています。

生前贈与後に相続放棄する場合の注意点

その他、贈与税がかかってしまうことがあるから、その点にも注意しよう。

上記で、生前贈与の後でも相続放棄が可能と解説しましたが、相続放棄するにあたって注意すべき点があります。

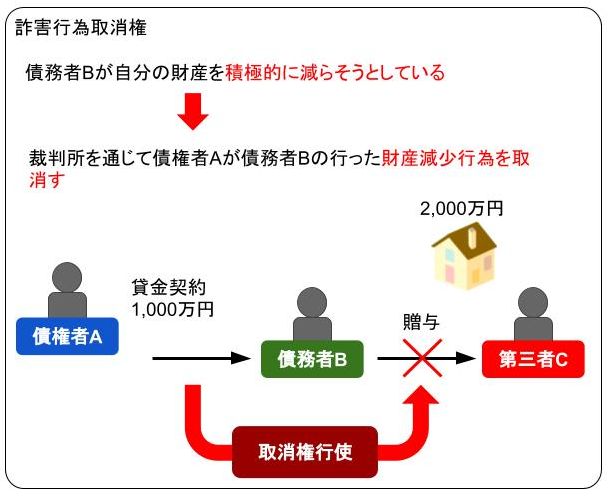

詐害行為取消権に注意

被相続人の債権者から「詐害行為取消権」を行使されるおそれがあります。

詐害行為取消権とは、債権者の持つ債権回収を債務者が妨害するような行為(=詐害行為)をした際に債権者の請求により詐害行為を取り消すことのできる権利です。

具体的には上図のように、債務者が自分の持つ財産を第三者に贈与してしまう行為、また、一部の債権者に対してのみ返済するような行為(=偏頗弁済、へんぱべんさい)があった場合に適用されます。

よって、生前贈与を行うこと自体はできるものの、被相続人が債権者を害することを理解した上で生前贈与すれば、詐害行為取消権を行使して生前贈与が取り消されてしまうおそれがあるということです。

相続税がかかるため注意

生前贈与を行った後に発生した相続について相続人が相続放棄したとしても、相続税が課税されることがあります。

具体的にどのような場合に課税されるのかを確認しましょう。

生前贈与によりかかる税金とは

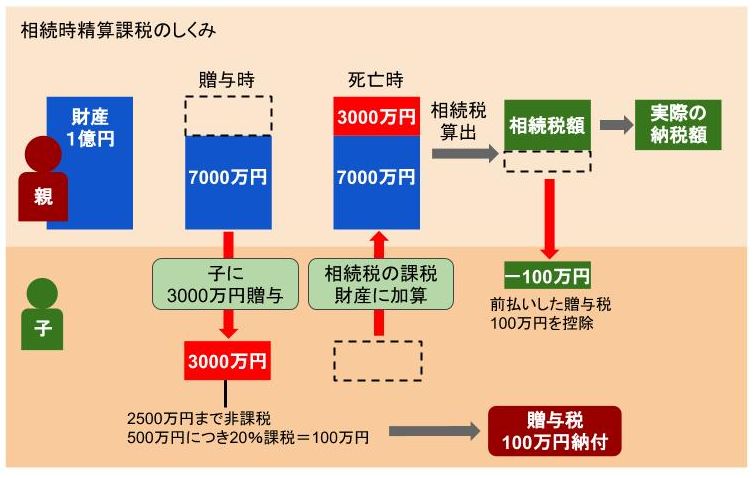

相続放棄をしてもなお相続税が課税されるのは、「相続時精算課税」を利用して生前贈与を行った場合です。

相続時精算課税とは、大型の贈与を行う際に有効な贈与税の節税方法です。

具体的には

「60歳以上の父母または祖父母から18歳以上の子・孫への生前贈与につき、2,500万円までの贈与は無税で、2,500万円を超える贈与は一律20%の税率で贈与できる」

「相続時精算課税を用いて贈与した金額は(何年前の贈与でも)相続財産の金額に加算する」

という制度です。

つまり、例えば2,500万円を生前贈与しており、相続の際に相続放棄が行われてたとしてもこの2,500万円分は相続財産に参入され相続税の対象となってしまうのです。

それでもなお相続税のかからない場合もありますが、詳しくは下に解説します。

税金の支払いが免除されるケースとは

すべての相続財産を足しても債務の方が多い(債務超過)の場合は、原則として相続税はかかりません。

ただし、一見債務超過に見えても、兄弟間での分割方法等によっては相続税の計算ルールに則るとプラスになるケースもあるため、財産と負債が両方とも多い人は念のため税理士に遺産分割方法を相談する方が無難です。

相続人がリスクなしに被相続人の資産を承継するには

相続人が負債を負わずに済むように、また、極力相続税を避けつつ被相続人の資産を承継するには、どのような点に気をつけたらよいのでしょうか。

暦年贈与を利用する

「暦年贈与」または「暦年課税」と呼ばれる、非常にポピュラーな方法があります。

年間110万円までの贈与については贈与税申告が必要ないとされています。

暦年贈与についての注意点としては、相続が迫った時期に「駆け込み」で行われた場合には節税効果がなくなってしまうことがあります。

原則として、相続開始から遡って3年以内(※)に行われた贈与額は相続財産に加算される、つまり「持ち戻す」ことになっているからです。

ただ、(相続時精算課税の場合と異なり)暦年贈与で受け取った財産は、相続放棄した人については相続財産に加算して相続税課税の対象とされるわけではありません。

※令和6年1月1日以降に行われた生前贈与については「7年以内」に延長される。

暦年贈与を行っての贈与税、相続税回避は、税制改正により段々利用が厳しくなってきています。

生前贈与を行うにあたっては、税務署からの調査が入った際に追徴課税とならないような確実な贈与方法、贈与額、契約書の作り方などを、事前にしっかりと税理士に相談しておくことをおすすめします。

相続時精算課税を利用する

相続時精算課税の利用を検討することも選択肢の一つです。

上記で、相続時精算課税を利用して生前贈与を受けた金額は、相続の際に相続財産に持ち戻すという説明をしましたが、持ち戻してもなお「相続税の基礎控除を超えない」場合には相続税も回避できることになります。

※相続税の基礎控除 ⇒「3000万円+(法定相続人の数×600万円)」

よって、相続財産の見込み額がどのくらいになりそうなのかにより相続時精算課税を選択すべきかどうかが決まるということです。

なお、相続時精算課税を選択した場合は

「選択の翌年に税務署に相続時精算課税の選択届を提出する。選択届を忘れてしまった場合、莫大な贈与税がかかってしまうため特に注意が必要で、不安な人は税理士に依頼する方がよい。」

「暦年贈与と相続時精算課税はどちらかを選択することが必要であり、相続時精算課税を選択すると暦年贈与には戻れない。」

といった点に注意しなくてはなりません。

限定承認をする

限定承認は、

「相続財産の範囲で債務を弁済し、残りがあれば相続する」

という方法です。

一見良いところ取りのように見えますが、限定承認は手続き自体が裁判所を介しての大がかりなものとなり、債権者への催告、公告、財産の競売などを伴います。

よって、弁護士に手続きを依頼しなくては難しく、その報酬だけで100万円単位になることもある上に手続期間が数カ月はかかるため、気軽に行うことができるものではありません。

実際に限定承認を選択すべきケースとしては

- 「財産や負債の金額、規模が大きく調査に時間がかかる、また、債権者の数が多い」

- 「弁護士に高額の報酬を支払ったとしてもなおメリットがある」

などが考えられます。

限定承認には相続放棄と同様に3カ月の期間制限があること、相続放棄とは異なり法定相続人全員で行わなくてはならないため、相続人の中に反対者が1人でもいれば限定承認は不可能ということに注意が必要です。

限定承認を検討する場合、申立可能な期間が短いことから相続開始後すみやかに弁護士に相談するべきでしょう。

債務整理をする

もし将来の相続に向けて債務が多いことが心配なのであれば、「債務整理」を行い債務をなくしておくことも考えられます。

ただ、債務整理をすると借金は帳消しにできるものの、不動産などの目ぼしい財産は取られてしまうと考えなくてはなりません。

よって、プラス財産の相続財産はあまり期待することもできませんが、相続放棄の必要もなくなることは一つの大きなメリットといえます。

まとめ

- 生前贈与と相続放棄は別の制度であるため、生前贈与を受けていた相続人であっても相続放棄をすることは可能である。

- 相続放棄は財産と負債をすべて放棄する手続きであるが、手続可能期間が3カ月と短いことや、相続財産をすでに使っている場合などは相続を承認したとみなされてしまう点に注意が必要である。

- 相続人がなるべく被相続人の財産をリスクなく引き継ぐには、早いうちから暦年贈与などを利用することを検討しておくべきである。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...