親に借金した場合も、必ず返済しなければならないの?親からの借金について専門家が解説

だけど、場合によっては返済しなくても良い場合もあるんだ。

今回の記事では、親から借金した場合に返済が不要になるケースや、贈与とみなされてしまうケースについて、詳しく見ていこう。

借金問題の解説などを読んでいると、借りた先が「銀行」「貸金業者」といったプロが前提になっているものが多いのですが、実際には個人から借入れをしている人も結構いるものです。

そこで、典型的な個人間の貸し借りである「親からの借入れ」について、業者からの借入れとどのように違うのか、贈与とみなされて課税されないため何に気をつけなければならないかなどを考えてみましょう。

親からの借入れは返済しなければいけないのか

貸金業者であろうと個人であろうとお金を貸し借りすれば「金銭消費貸借」という民法上の契約行為になることには変わりありません。

よって、親からの借入れでも、借りた側の子供には返済義務(債務)が発生しますし、利息を取る約束をしていれば利息の支払い義務が、返済に遅れた場合(=履行遅滞といいます)は遅延損害金の支払い義務が発生します。

親からの借金を返せない場合は

親からまとまった金額を借りているが返済ができておらず、かつ他の業者等からの債務も膨らんでいて債務整理するような状況になったら親からの借入れはどう処理すればよいのでしょうか?

任意整理(裁判所を通さない債務整理)をするのであれば、特定の債権者だけを外して手続きすることができるので親を除外しても何ら問題ありません。

ただ、個人再生や自己破産といった、裁判所が関与する手続きの場合は「債権者一覧表」を作成して全債権者を平等に取り扱わなければなりません。

もしそこから漏れている債権者があると、そこからの借入れについては債務を減額してもらう、免責してもらうといったことができなくなります。

故意に特定の債権者を外した場合には、手続きに関しての不正ということになってしまい、最悪の場合は免責不許可となってしまうこともあるため、親族からの借入れでも軽く考えるわけにはいきません。

どうしても親を手続きに関与させたくないという場合は債権放棄してもらう方法もありますが、その場合は口約束ではなく所定の書類に署名押印してもらう必要があります。

親からの借入れを返済しなくても良い場合とは

親子間特有の事情として、例外的に親からの借入れを返済しなくて済む場合があります。

それは「相続」が発生した場合です。

子が親の相続人になった場合は、基本的に親が持っていた債権も財産の一部として引き継ぐことになります。

つまり、今までの債務者が債権者の立場を兼ね備えることになり、その場合には債権債務は消滅することになります。

法律用語で、このように同一人物について両方の立場が混じり合うことを「混同」といいます。

ただ、もし自分と同様に親を相続した他の相続人(つまり兄弟など)がいればそっくり返済義務を免れるわけにはいかないこともあります。

例えば二人兄弟で弟が親から1,000万円借りており、その状態で親が死亡すると親が持っていた1,000万円の債権は「可分債権(分けることのできる債権)」として兄弟二人に半分ずつ相続されることになります。

弟は自分が500万円分の債権を相続しているわけですからその部分は混同で返済義務を免れますが、兄が相続した500万円の債権については兄から弟に請求する権利があります。

要するに弟側から見れば500万円の債務は依然として残っており、それを兄に支払わなければならないということです。

親からの借入れは贈与とみなされてしまう事があるため注意!

贈与になった場合、暦年贈与、相続時精算課税制度を利用して節税することが可能だよ。

暦年贈与と相続時精算課税制度について、詳しく説明するね。

もう1つ難しい問題は、「返済義務があるのに何となくうやむやにされていたり、期日などの取り決めをきちんとしていない」場合です。

親子であればどうしてもこの辺りがルーズになりがちですが、自分たちだけの問題では済まず、税金の問題も発生してくることがある点に注意しなくてはなりません。

利息分の支払が贈与とみなされてしまうケース

親族間の借入では利息を取らないという取り決めにすることもよくあります。

一応、金銭消費貸借において「利息を定めない」と決めること自体は問題ないため、利息なしの場合でも金銭消費貸借の契約自体が認められない(=贈与とみなされてしまう)わけではありません。

しかし、大きな金額の貸し借りにおいて利息を定めないということは貸金業者などから借りた場合であれば発生していたであろう利息相当について借主(本記事では子供)が利得していることになります。

よって「利息相当」と思われる部分が贈与とみなされてしまう場合があることに注意が必要です。

なお、贈与税についての基本的な知識として知っておきたいのは、「年間110万円までであれば基礎控除となり贈与税申告は必要ない(暦年贈与)」ということです。

この「暦年贈与」は「相続時精算課税」とともに親子間贈与で特に大切なポイントです。

暦年贈与(通常こちらを適用、年間110万円までの贈与が非課税となる)

「年間110万円までの贈与に贈与税がかからない」ということは一般にもよく知られていますが、この制度「暦年贈与」については気をつけなくてはならないことがあります。

- 110万円を計算する基準は「もらった人1人につき年間(その年の1月1日~12月31日)110万円まで」ということであり、あげた人を基準にするのではない。

つまり、父と母から110万円ずつ合計220万円もらったのであれば基礎控除は110万円になるため、残り110万円分は贈与税がかかる。

- 親や祖父母から大型贈与を受ける場合などに使う「相続時精算課税(下に解説)」を選択して、いったんその届出をしている人はもう「暦年贈与」には戻れない。

相続時精算課税(選択した人のみ適用、2500万円までの贈与が非課税となる)

暦年贈与よりも多額の贈与をしたいという場合に税金の優遇がされている制度が「相続時精算課税」です。

60歳以上の親や祖父母から20歳以上の子供、孫への贈与について2500万円までが非課税、それを超えると一律20%で課税されるというのが制度の概要です。

この制度を使って贈与された財産額については贈与者の相続発生時(死亡時)に、贈与者の相続財産としてカウントされます(贈与分を持ち戻して相続財産を計算する)。

つまりこの制度を使って実質的に得になるのは「もともと相続税がかからない(相続財産全体が相続税の基礎控除額を超えない)人」ということになります。

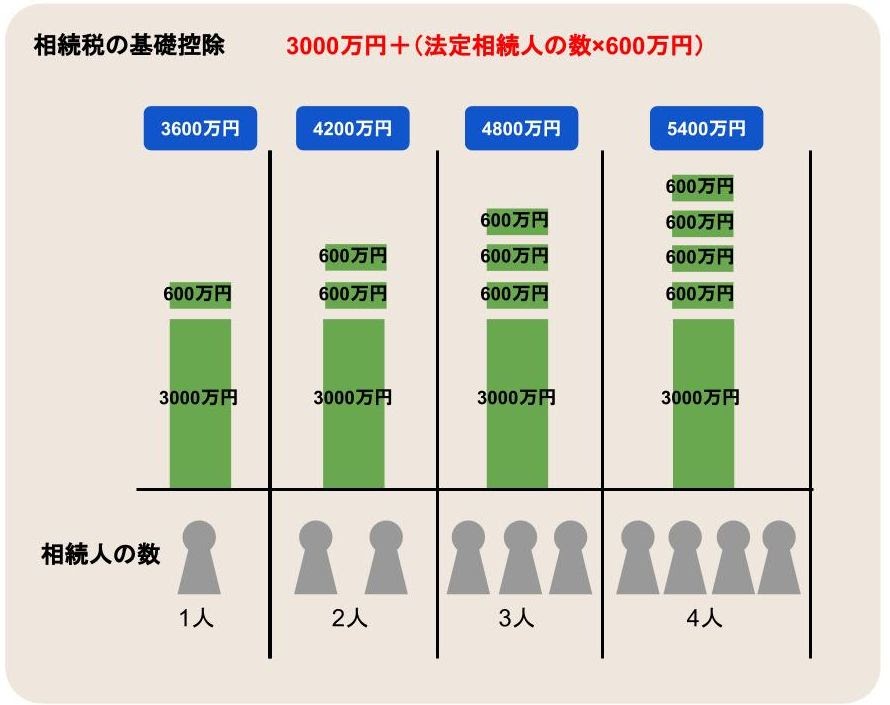

相続税の基礎控除については下図を参照してください。

たとえば、相続人が1人の人は相続財産のトータルが3,600万円を超えなければ相続税申告は必要ないということになります。

相続時精算課税制度は、次の点が特徴です。

- 2500万円の非課税枠を数回に分けて使ってもよい。

- 初めてこの制度を使って贈与をする場合、翌年必ず「相続時精算課税選択届出書」を税務署に提出しなければならない(2500万円以下の贈与で贈与税が発生しない場合にも必ず届け出る)。

万一これを忘れると通常の贈与税が課税されるため莫大な税額になることがあるので注意。 - 贈与者ごとに相続時精算課税を使うかどうかを選べるので、父からの贈与に適用し、母からの贈与は暦年贈与を適用させることにしてもよい。

- 上記のとおり、いったん相続時精算課税を選択するとその人からの贈与については暦年贈与に戻ることはできない。

このように、相続時精算課税を利用する時には注意点があり少し慎重に行わなくてはなりません。

税理士に相談して税務署への届出や申告なども任せる形にした方が、忘れたり間違えるリスクを減らせる点から望ましいでしょう。

全額贈与として判断されてしまうケース

よく「出世払い」などと言われますが、返済時期を定めずにずるずると返さない状態が続いてしまうと「贈与」とみなされてしまうことがあります。

きちんと返済の記録を残しておくことが大切です。

親からの借入れを贈与にしないためには

贈与の扱いを受けない(=贈与税の支払いをしなくて済む)ためには、金銭消費貸借の証拠としての「契約書」を作成することも大切です。

また、どう考えても親の生きている間に返済できないような金額だと現実的に金銭消費貸借とは考えづらいと見られても仕方ありません。

そして、返済は現金手渡しではなく、口座を通じて行うようにすれば税務署から調査されても返済の証拠となります。

贈与税がかからないケースとは

最初に借入れのつもりで金銭の授受をして、本当に返済できない場合には贈与とはみなされません。

ただし、この「返済できない」とは、子供側が経済的に相当逼迫しているレベル(返済すれば即、生活が立ち行かない)でなければならないことに注意が必要です。

もし一時的借入れや立替えであれば贈与税はかかりませんが、すみやかに返済し、その証拠を残すことも大切です。

また、そもそも贈与税をかけないとされている性質の贈与がありますが、一般的によく行われる非課税贈与について確認しておきましょう。

- 法人からの贈与

所得税として課税されることになります。 - 生活費や教育費

夫婦、親子、兄弟姉妹など扶養義務者からの生活や教育にあてるために受けた財産です。 - 香典や見舞金、年末年始の贈答など

社会通念上、相当な範囲のものに限ります。 - 相続開始年に行われた贈与

ただし、これは相続税の課税財産にカウントされます。

贈与税がかかるもの、かからないものをあらかじめ知り、かかる性質の贈与をする場合には何か節税方法はないか(相続時精算課税や親子間の住宅購入用資金の贈与など)を検討するようにしましょう。

そして、真に借入れである場合は返済をルーズにせずきちんと行い、証拠を残すといった基本的なことをきっちりすることで、むやみに贈与税で現金が流出してしまうことを防ぐことができます。

まとめ

利息が贈与と判断されてしまう事もあるんだね。

- 親からの借入れでも返済義務があり、個人再生や自己破産する場合には親も債権者として債権者一覧表に記載しなければならない。

- もし贈与として行いたい場合には「暦年贈与」や「相続時精算課税」など、節税できる手段があるため、それらを利用して贈与税を抑えることもできる。

- 親からの借入れは返済等がルーズになりがちだが、返済されていないと「みなし贈与」となり贈与税が課せられることがあるので、契約書の作成、口座を通しての返済など、貸金業者と同様にきちんとしておくことが大切である。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...