相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの?

相続税を払うお金がないのだけれど、どうしたら良いのかな?

基本的には3600万円を超えなければ、相続税を支払う必要も申告する必要もないんだ。

今回の記事では相続税の仕組みや控除、減額できる制度などを詳しく見ていこう。

相続と聞いて「相続税はいくらかかるのか?払えるだろうか?」という疑問、不安を抱く人が多いでしょう。

しかし、実際には相続税申告が行われた家庭が相続発生数(死亡数)に対してどのくらいあるのかといえば、令和4年度のデータでは9.6%となっています。

※令和5年12月「国税庁 令和4年分における相続税の申告事績の概要」より

このデータは東京や大阪など地価の高い大都市圏を含めた数字ですので、地方都市であればもっと少なく、2%や3%に過ぎない県もあります。

このように大半の家庭で相続税申告が必要ない理由というのは、「基礎控除」とよばれる、一定額までの遺産額について申告義務が課せられない規定があるからです。

また、基礎控除を超えるため相続税申告が必要な家庭であっても、さまざまな事由での控除や特例が設けられていますので、それら控除等を利用して税額を軽減することも可能です。

本記事では

- 相続税がかかるのはどのようなケースか?

- 税額を軽減するための特例措置など

- 相続税を減らすために生前から行うことのできる対策

といった点を解説します。

相続税で利用できる控除とは

相続税を考えるにあたってまず知っておきたい「基礎控除」の他に、いくつかの控除や特例などがありますので確認しておきましょう。

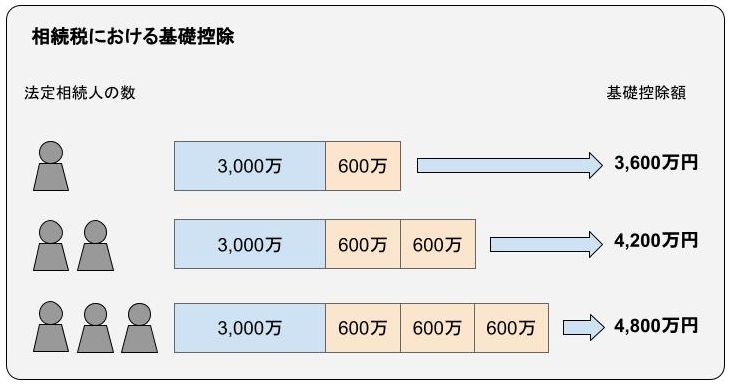

基礎控除

そもそも、相続税とはすべての家庭にかかるわけではなく、被相続人(亡くなった人)の遺産総額が「基礎控除」の金額を超えた場合のみ相続税申告義務が発生します。

基礎控除の具体的金額としては

「3000万円+(法定相続人の数×600万円)」

となっています。

つまり、例えば相続人が1人であれば遺産総額3,600万円を超えなければ相続税申告すらしなくてよいことになります。

基礎控除を考える前提として、遺産の範囲に何が含まれるのかを確認しておきましょう。

相続税を計算するにあたっての「対象財産」は次のとおりです。

被相続人の遺品などの中からこれらの財産がないかどうかの手がかりを探しましょう。

- プラス財産

現金、預貯金、有価証券、不動産、自動車、貴金属、ゴルフ会員権など - 負債

住宅ローンやカードローン等の借り入れ、保証債務、公租公課など - みなし相続財産(遺産分割の対象となる財産ではないが、相続税の計算上は含めるもの)

死亡保険金、死亡退職金など - 贈与財産

相続開始日前3年以内に贈与を受けた財産(※)、相続時精算課税(後述)を適用して受けた財産

※2024年1月1日贈与分より段階的に「7年以内」となる改正が行われた

基礎控除算出における法定相続人の数え方

法定相続人の人数により相続税の基礎控除額が変わるのは上記のとおりです。

つまり、法定相続人の数は多ければ多いほど控除額が増えるため、控除枠を増やすためにむやみに養子縁組するような状況が生じないよう、ある程度制限をかけなければなりません。

養子や相続放棄などイレギュラーな状況がある場合の「基礎控除算出にあたっての法定相続人の数え方」については次のとおりです。

遺産分割協議を行わなくてはならない法定相続人とは範囲が異なるため注意が必要です。

|

基礎控除算出の際の法定相続人に含めることの可否 |

|

|

養子縁組による相続人 |

被相続人に実子がいる場合は養子1人まで含めることができる 被相続人に実子がいない場合は養子2人まで含めることができる ※「特別養子縁組」についてはこの制限はない |

|

相続放棄した相続人 |

含めることができる |

|

相続欠格(※)にあたる相続人 |

含めることができない |

|

廃除(※)された相続人 |

含めることができない |

※相続欠格・・・被相続人や他の相続人を故意に殺害したり殺害しようとするなど、一定の事由にあてはまる場合に自動的に相続権を失うという制度(民法第891条)

※廃除・・・相続人の廃除とは、被相続人が相続人から虐待を受けた場合などにその人を法定相続人から外すことのできる制度(民法第893条)。

配偶者の税額軽減

配偶者が相続する場合については相続税額が軽減されています。

配偶者は被相続人が財産を形成するにあたって貢献をしていると考えられており、また、被相続人が亡くなった後の生活面をある程度まで保障する必要があるからです。

具体的には配偶者が取得した金額のうち、以下のどちらか多い方までは相続税がかかりません。

- 法定相続分

- 1億6,000万円

障害者の税額控除

障害者については、次の要件を満たす人であれば相続税の税額控除(本来納めるべき税額から一定額の控除)の対象となります。

- 財産の取得時に日本国内に住所があること

- 財産の取得時に障害者であること

- 財産を取得した人が法定相続人であること

なお、控除額は障害の程度によって決まります。

一般障害者(※) ⇒ 控除額=(85歳-相続開始時の年齢)×10万円

特別障害者(※) ⇒ 控除額=(85歳-相続開始時の年齢)×20万円

※一般障害者

身体障害者3~6級

精神障害者保健福祉手帳2~3級

療育(愛護)手帳3~4度(B・C)

戦傷者手帳第4~第6項症該当者

※特別障害者

身体障害者1・2級、精神障害者保健福祉手帳1級

療育(愛護)手帳1~2度(A)

戦傷者手帳第1~第3項症該当

原爆症認定を受けている

成年被後見人

6か月以上寝たきりで介護が必要

未成年者の税額控除

未成年者については、次の要件を満たす人であれば相続税の税額控除(本来納めるべき税額から一定額の控除)の対象となります。

- 相続開始日に未成年者であること

- 相続又は遺贈により財産を取得したこと

- 法定相続人であること

- 相続開始日に日本国内に住所があること

控除額は次の計算式によります。

未成年者控除=(18歳-相続したときの年齢)×10万円

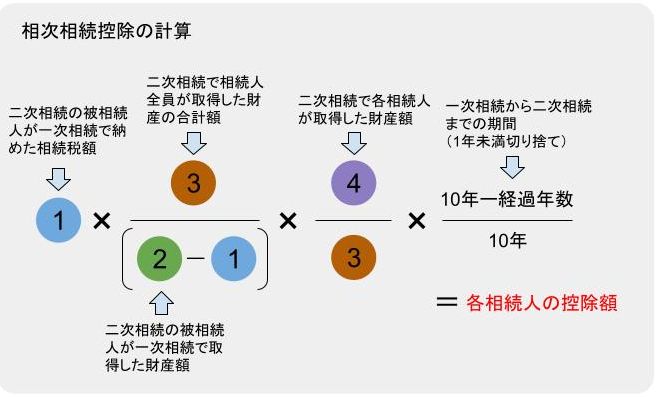

相次相続控除

相続が間を置かずに2回発生した場合、相続税の負担を軽減するために設けられたのが「相次相続控除」です。

最初の相続から次の相続発生までが10年以内だった場合に、1回目の相続で納めた相続税の一部を2回目の相続税額から差し引くことができます(対象者は法定相続人のみ)。

具体的には、

二次相続で差し引くことができる金額 = 一次相続で納めた相続税額を、1年につき10%ずつ減額した金額

となり、下図のように計算します。

贈与税額控除

被相続人の生前に贈与を行い贈与税を支払っていた場合には、相続税と二重払いにならないよう、相続税額からすでに支払った贈与税額を控除できることになっています。

年間110万円までの贈与には贈与税がかからない「暦年贈与」という制度がありますが、110万円を超えた部分については贈与税を支払わなくてはなりません。

例えば、被相続人が亡くなる1年前に「特例贈与(※)」として子供に500万円の贈与を行っていたとすると、下記のような計算式により「485,000円」の贈与税を支払っていたことになります。

※特例贈与・・贈与により財産を取得した者(贈与を受けた年の1月1日において18歳以上の者に限る)が、直系尊属(父母や祖父母など)から受けた贈与

基礎控除後の課税価格 500万円 - 110万円 = 390万円

税額の計算 390万円 × 15% - 10万円 = 485,000円

そして、相続が発生した際には、被相続人の死亡から遡って3年以内(※)に行われた生前贈与について相続税の課税財産として「持ち戻し」を行わなくてはなりません。

※生前贈与の持ち戻し期間については、2024年1月1日以降に行われた贈与につき、持ち戻しをされる期間が段階的に7年に延長されます。

「相続時に存在した遺産+持ち戻した贈与財産」に対する相続税が300万円だったとすると、「300万円ー485,000円(すでに支払っている贈与税)=251万5,000円」が納付すべき相続税となります。

相続税で利用できる特例とは

相続税を算出する際には、遺産の評価額や税額を大幅に軽減できる制度があります。

これらの制度を間違いなく有効に活用するためには、税理士などの専門家に相談しながら検討していくことが大切です。

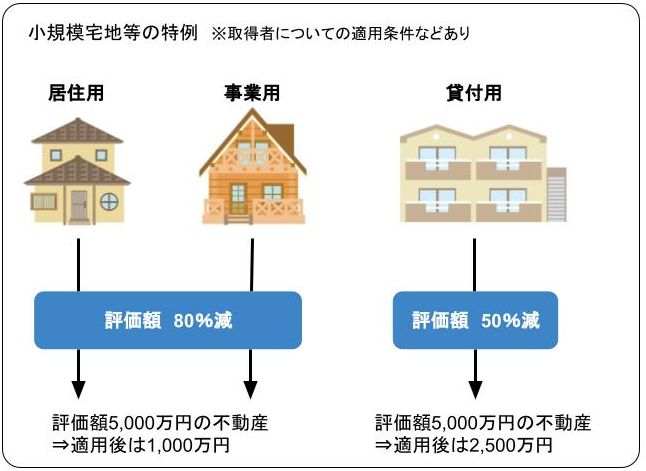

小規模宅地等の特例

自宅や事業用地などの不動産につき、相続税評価額を下げることができる制度が「小規模宅地等の特例」です。

相続税は「相続の開始があったことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内」に申告、納税を行わなくてはなりません。

納税までの期限がタイトである上に「現金で」納付しなければならないため、税額によっては現金を準備することが難しい場合があります。

ただ、納税資金確保のため自宅や事業に使用していた不動産を売却しなければならない状況になったら、親族の生活が立ち行かなくなることもあります。

そのため、自宅等を守ることができるようにするため、一定の条件のもとに相続税評価額を軽減できることになっています。

上図のとおり、居住用や事業用としていた宅地については「80%」、貸付用としていた宅地については「50%」の評価減を受けることができます。

税額への影響も非常に大きくなる特例ですが、いずれの場合も取得者や期間などの要件がありますので、適用にあたっては税理士に相談し可否を判断することが大切です。

農地の納税猶予の特例

農地については、農業後継者にスムーズな土地の承継が行われるために「相続税の納税猶予の特例」が設けられています。

具体的には、農業を営んでいた被相続人から農地を相続して農業を継続している相続人には相続税納税を猶予、または免除するというものです。

農業を承継した相続人が死亡したり、申告期限から一生涯(一部は20年間)農業を継続した場合には納税が免除されますので、代々農業を継続していけばずっと課税されずに済むこととなります。

特例を使う場合の注意点

相続税の申告と納税は、上記のとおり「相続の開始があったことを知った日(通常の場合は、被相続人の死亡の日)の翌日から10か月以内」に行わなくてはなりませんが、軽減の特例を利用する場合の注意点があります。

「小規模宅地等の特例」および「配偶者に対する税額軽減」を適用する場合、相続税申告期限までに遺産分割協議が成立していなくてはなりません。

もし、上記期限内に遺産分割協議が調わない場合には申告期限自体を延長することはできないため、いったん「法定相続分で」相続税の計算を行って申告することになります。

そのような場合、小規模宅地等の特例や配偶者の税額軽減を適用することができません。

ただ、申告後に遺産分割が行われて申告との差額が発生した場合、修正申告または更正請求を行うことができます。

また、2つ以上の税額控除等を併用することもできるため、相続税が0になったり控除しきれなかった場合には相続税納付は必要ないということになります。

「相続時精算課税分の贈与税額控除」のみではありますが、控除しきれなかった贈与税額について還付を受けることもできます。

相続税が非課税になる財産とは

もともと相続税の課税対象にならない財産のことを「相続税の非課税財産」とよび、次のようなものがあります。

- 墓地や仏壇など

墓地、墓石、仏壇、仏具などは一般の相続財産とは区別され、非課税となります。 - 相続人が受け取った死亡保険金、死亡退職金

相続人が受領した死亡保険金や死亡退職金等は「500万円×法定相続人の数」が非課税となります。 - 国などへ寄付した財産

相続税申告期限までに国や地方自治体などに寄付した場合は非課税となります。

相続税を減額するには

相続税を軽減するための生前対策としては「生前贈与」はよく使われる方法です。

生前贈与を利用する場合、「暦年課税」「相続時精算課税」の2つについて特色等を押さえておく必要があります。

暦年贈与を利用する

年間110万円までの贈与については贈与税がかからない「暦年贈与」という方法がありますが、まだ相続開始までに年数がある人はこの方法が向いているといえます。

ただし、暦年贈与の「110万円」という基準は、「贈与を受ける側」について適用される点に注意が必要です。

例えば、父母両方から同じ子供が110万円ずつ贈与を受けると220万円となるため、その場合は贈与税が発生してしまいます。

また、暦年贈与については従来「被相続人の死亡から3年以内に行われた贈与については相続財産に持ち戻す」という規定になっていました。

しかし、2024年1月1日以降の贈与から「持ち戻し期間を段階的に7年にする」改正が行われたため、実質的に増税ということになります。

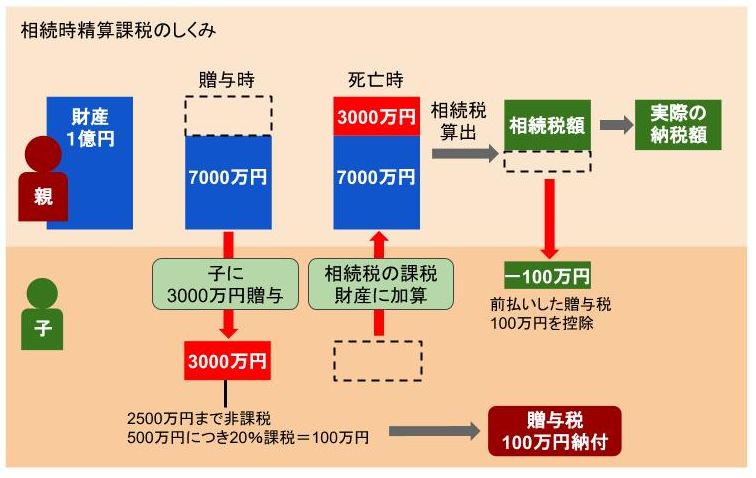

相続時精算課税制度を利用する

相続時精算課税とは、親や祖父母から子供や孫へ大型の生前贈与を行う際に「2,500万円までなら非課税」とし、2,500万円を超える部分については一律20%の贈与税を課す制度です。

ただし、贈与された財産額は「贈与時の時価で」相続の際に相続財産に持ち戻して相続税を計算し、算出された相続税額からすでに支払っていた贈与税があればその金額を控除します。

相続時精算課税を利用することでメリットがあるのは以下のような人です。

- 仮に贈与財産を相続時に持ち戻したとしても、相続財産が相続税の基礎控除(「3000万円+(法定相続人の数×600万円)」)の範囲に収まると想定される

- 将来的に値上がりすると考えられる財産を持っている(相続時に贈与時の時価で持ち戻しが行われるため差額が節税となる)

上記の条件にあてはまる人は利用を検討してみましょう。

ただし注意点もあります。

- 暦年贈与と相続時精算課税はどちらか一方しか使うことができず、いったん相続時精算課税の選択届けを税務署に提出すると、暦年贈与に戻ることができなくなる

- 相続時精算課税を利用して贈与した土地については「小規模宅地等の特例」を受けることができない

また、2024年1月1日より税制が改正されていることにも注意が必要です。

- 「相続時精算課税を選択した場合でも年間110万円の基礎控除を受けることができる」

というルールが新しく加わりました。

よって、年間110万円を超えない範囲なら相続財産に加算しなくてよく、申告の必要がありません。

相続時精算課税を選択する場合、万一翌年の税務署への選択届を忘れると通常通りの贈与税がかかってきてしまうため、なるべく税理士に依頼して相談と選択届けの提出まで依頼した方が確実です。

相続税がかかる家庭自体はそれほど多くないとはいえ、遺産額や遺産の構成内容によっては手持ちの不動産などを手放さなくてはならないほど深刻な状況になることもあります。

生前からできる節税対策を、要件などを間違えず確実にしておくためにも、基礎控除を超える心配がある人は早めに税理士に相談しておくことをおすすめします。

まとめ

- 相続税には「3000万円+(法定相続人の数×600万円)」という基礎控除額が設けられているため、遺産総額が基礎控除を超えない場合には申告自体、必要がない。

- 相続税がかかる場合でも「小規模宅地等の特例」「配偶者の税額軽減」など、さまざまな軽減措置が準備されており、特例を上手に利用することでかなり税額を抑えることができる。

- 生前贈与などの形で相続税額を減らす対策をしておくことができるが、要件等を間違えるリスクを減らすためにも早くから税理士に相談しておくことが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...