債務整理のやり方

債務整理をすると、返済に苦しむ生活から抜け出すことができるんでしょ?

そうだね! 債務整理には返済していくタイプと、借金が帳消しになるタイプの2種類があるんだ。

債務整理の種類を選ぶには、どうしたら良いの? 自分自身で決めなければいけないの?

債務整理を選ぶには、弁護士や司法書士と相談しながら進める必要があるんだよ。 今回の記事では、債務整理の種類とそのやり方について詳しく見ていこう。

債務整理にはいくつか種類がありますが、各手続はどのように進行し、自分でやるのと専門家に頼むのではどのような違いが出てくるのでしょうか。

では、「手続き選択の基準」及びそれぞれの手続き別に「具体的な進行」「専門家に頼むべきかどうか」などを確認してみましょう。

各債務整理に共通のプロセスとは?

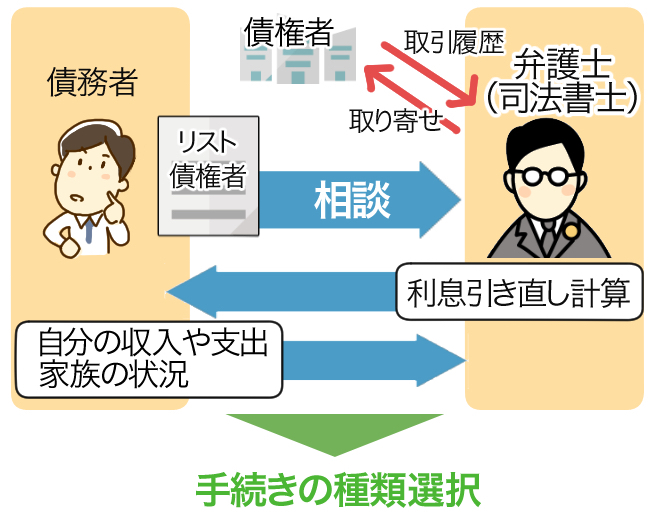

事案によっては「もう自己破産以外ありえない」といった状況もあるのですが、通常は債務者の申告した債権者のリストをもとに各債権者から「取引履歴」を取り寄せて「利息引き直し計算」を行い、その結果をもとにして種類を選択します。

もちろん、利息引き直し計算の結果、同じ債務額になったとしてもその債務者の給与や家族構成などにより選択すべき手続きが違ってくることもあります。

債務者としては自分の収入や支出、家族の状況などをすべて話した上で弁護士(司法書士)と相談して最適な手続きを選択する必要があるのです。

整理すると「相談→受任→取引履歴の取り寄せ→利息引き直し計算→手続きの種類選択」というところまではすべての手続きに共通するプロセスとなります。

手続き選択はどのように行う?

債務整理はどうやって決めていくことになるの?

まずは、引き直し計算をして、残債務がどのくらいあるのかを確認する事から始めるんだ。 残債務が確定してから、債務整理の種類を選ぶ事になるんだよ。

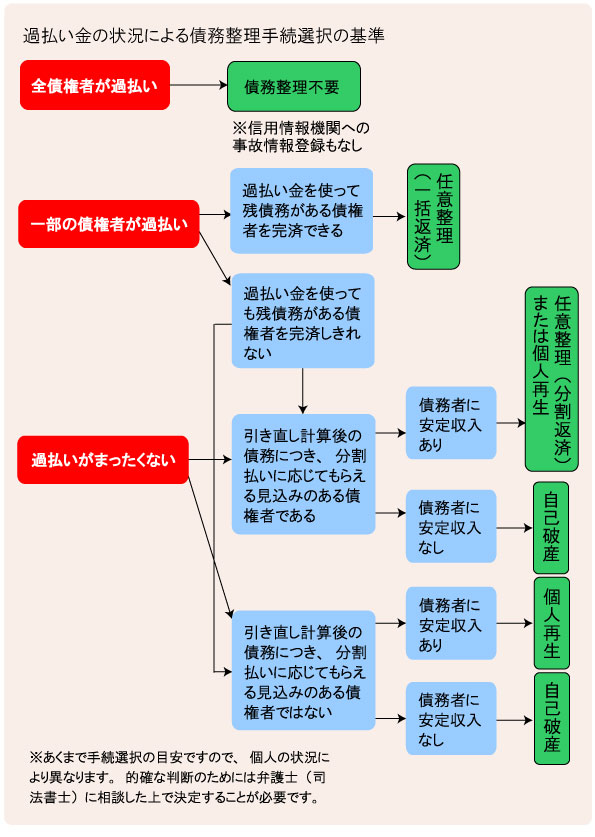

では、手続きを選択する基準はどのようになっているのでしょうか?

選択の過程で大きな分かれ目になるのが「過払い金の有無、その金額」です。

では、上記の利息引き直し計算完了後の「手続き選択の判断基準」を大まかにチャートにしてみます。

このように、利息制限法に沿った、利息引き直し計算による「過払い金請求の算出」や「残債務の減額の度合い」に債務者の状況を合わせて考え、最終的に手続きが選択されることとなります。

各債務整理の具体的なやり方について

それぞれの債務整理の方法について、詳しく教えて!

よし! では任意整理から順番に見ていこう。

上記のように種類を選択した上で、次はそれぞれの手続きの内容に入っていくことになりますが、具体的進行や注意点などを確認してみましょう。

任意整理のやり方

任意整理の注意点

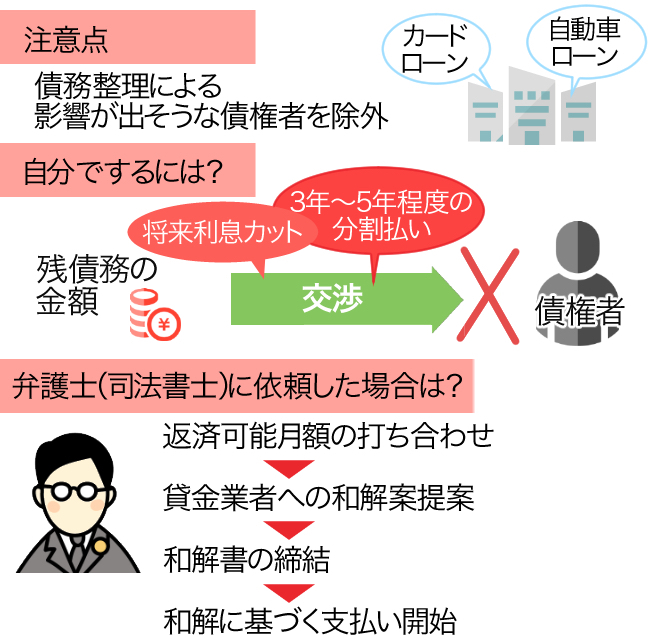

任意整理の場合、相手方の債権者を選択することができるのが最大の特徴です。

大体、任意整理でいけそうだと判断された場合は最初から(取引履歴取り寄せの段階から)自動車のローンや銀行カードローンなど、債務整理による影響が出そうな債権者を除外して手続きします。

任意整理を自分でするには?

任意整理は利息引き直し計算で算出された残債務の金額を「将来利息カット」「3年~5年程度の分割払い」で支払っていく交渉をするというものですが、債務者自身が申し入れをしても貸金業者にはなかなか受け入れられないものです。

「弁護士(司法書士)の先生に依頼してください」と言われて終わりということにもなるため、そのような方針の会社は一担当者への交渉ではなかなかそれを覆すことはできないでしょう。

任意整理を弁護士(司法書士)に依頼した場合は?

利息引き直し計算が終了した後は、次のような手順を踏んでいくことになります。

返済可能月額の打ち合わせ

依頼者(債務者)と弁護士(司法書士)との間で、利息引き直し計算の残債務額を確認したのち、債務者の給与や生活状況を考慮した上で、どのくらいであれば月々無理なく返済していけるのかを検討します。

それにより、貸金業者に対して「何回払い」の提案をするかも決まってくるのです。

任意整理のメリットは、各債権者に対して分割の条件を変えることができる点です。

消費者金融Aは和解の条件が厳しいから1年で、消費者金融Bはかなり柔軟なので5年で、など業者による返済額の調整をしていきながら最終的に和解案を策定します。

貸金業者への和解案提案

上記で打ち合わせた内容をもとに、各貸金業者に和解案をFAXや電話で申し入れていきます。

弁済の原資がどこから出るのかを聞かれることもありますが、一般的には任意整理の場合、書面による返済能力の証明などを求められることはほとんどなく、滞りなく支払いさえされれば問題ないと考えられています。

もし、債務者側の提案に対し全社スムーズに応じてくれればあとは和解書を取り交わすのみです。

ただ、難しいのはやはり相手があることですので予測したとおりに債務者側の和解案を受け入れてもらえないことがある点です。

債権者によっては、社内規定で「月あたりの最低弁済額は5,000円」「○万円以内の債務額であれば返済期間は1年以内」などと決められていることもあり、これを担当者レベルで覆すことは容易ではありません。

もし、1社または数社の反対で全体の返済計画が狂ってしまうような状況になれば、賛成してくれた業者も含めて再度の提案が必要になることもあります(提案前にそのことを留保しておく必要があります)。

どうしても債務者と貸金業者の和解案がかみ合わない場合には「個人民事再生」「自己破産」といった他の手続きに切り替えざるを得ないことも出てきます。

和解書の締結

もし、全社と無事に合意が成立したらそれを書面で確認し合うために「和解書」の締結を行います。

弁護士(司法書士)側のフォーマットを使用できることもありますが、貸金業者側で決まったものを使用しなくてはならないこともあります。

貸金業者、弁護士(司法書士)がそれぞれに記名押印したものを1通ずつ保有することになります。

和解に基づく支払い開始

和解書の締結が終了したら、その中で決められた第1回の返済期日より債務者が支払いを開始することになりますが、この時点で債務者と弁護士(司法書士)との委任契約が終了とされることも多いです。

債務者としては万一、病気や減収など何らかの事情で支払いができない事態になったら、すぐ貸金業者に電話して相談するべきです。

和解書の中では「懈怠約款」といって「2回分の支払いを滞ったら期限の利益(分割で支払える権利)を喪失し、残債権額を一括借金返済する」などという取り決めがされているはずです。

なんとなく連絡しづらいからと放っておいた場合、最悪では貸金業者から訴訟などを起こされて給与等の差し押さえを受ける危険もあります。

債務者にそれなりの事情があれば一定期間の猶予をしてくれる業者も多いため、必ず早い段階での連絡と相談をしておくことが大切です。

もし、滞りなく決められた支払いを終えることができたら貸金業者から「契約書」が返却され、手続きはすべて終了ということになります。

任意整理は私的な手続きとなるんだね! 特定調停は任意整理とどんな違いがあるの?

特定調停は、間に裁判所が絡むから、弁護士に依頼しないで進める事が多いんだよ。 手続きの内容としては、任意整理と変わらないんだ。

特定調停のやり方

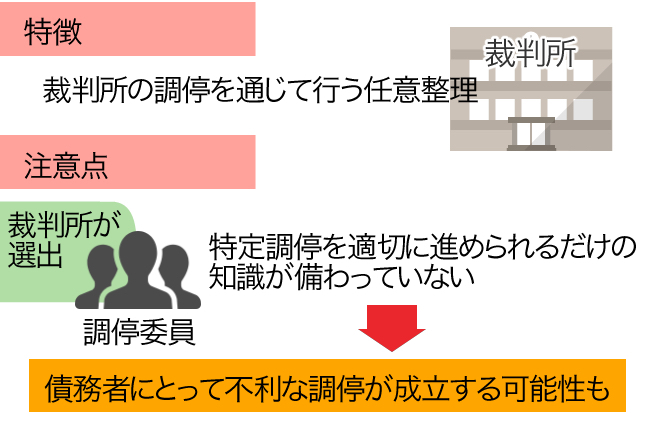

特定調停の特徴

特定調停とは、一言で表現するなら「裁判所の調停を通じて行う任意整理」といったイメージです。

相手方債権者を選ぶことができ、当事者の合意により返済の内容、方法を決めていくことのできる手続きです。

特定調停は基本的に債務者本人がやる

債務整理の手続きはおおよそ弁護士(司法書士)に依頼することを前提として実務が動いていることが多いのですが「特定調停」だけは別です。

基本的に債務者本人が簡易裁判所に調停を申し立てて調停の期日に出席し、話し合いをすすめていきます。

ただ、ここで注意しておきたいのは、特定調停においては裁判所が選んだ「調停委員」に、特定調停を適切に進められるだけの知識が備わっていない危険があるということです。

たとえば高金利取引における過払い金がある可能性を、債務者に指摘することもできない、東京の3つの弁護士会が出した「三会統一基準」という、債務整理において最低限守るべきルールも知らないといった調停委員にあたってしまうことがあるのです。

そうなると債務整理の効果が十分に上がらないばかりか、債務者にとって不利な調停が成立し、それがそのまま債務名義(それを使えば強制執行できるもの)になってしまうことも考えられます。

目先の手続費用の安さに惹かれて不利な合意をしてしまうことにならないためにも、特定調停に踏み切る前に一回必ず弁護士(司法書士)の無料相談に行っておくべきです。

特定調停手続きの具体的な流れ

特定調停の流れについては「特定調停とは?メリットとデメリット」の中の「5.特定調停手続きの流れ」に詳しく解説していますのでこちらをご覧ください。

個人再生のやり方

任意整理や特定調停では返済できない程借り入れ額が多い場合には、どんな債務整理になるの?

任意整理と特定調停では難しい場合には、個人再生や自己破産になるね。 どちらも、保証人に迷惑が掛かってしまう手続きとなるよ。

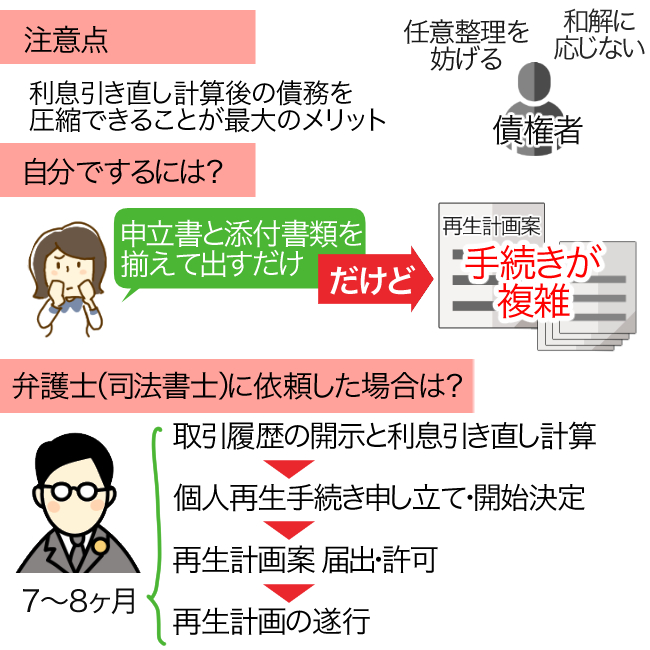

個人再生の注意点

個人再生は、利息引き直し計算後の債務を圧縮できることが最大のメリットです。

よって、利息引き直し計算をしたもののすべてを返済することが難しい、もしくは債権者の中に和解に応じない者がいるなど、任意整理を妨げる原因がある場合に次の選択肢として選ばれる手続きです。

個人再生には、小規模個人再生と給与所得者等再生の2種類がありますが、ほとんどの人は、小規模個人再生を選ぶ事になります。

個人再生を自分でするには?

個人再生は上記のように「利息だけではなく、債務の元本を減額できる」という意味で任意整理よりも強力な経済的再生手段です。

しかしここで一番のネックとなるのが「手続きの複雑さ」です。

単純に考えれば必要な申立書と添付書類を揃えて出すだけということになるのですが、慣れていなければ申立書のやその他書類の記入方法でつまずく、膨大な添付書類を収集することができないなど、途中でいくつものハードルが待ち受けています。

個人再生委員の指導を受けながら再生計画案の作成も行わなければいけません。

結局、着手したもののあまりの難しさに多くの債務者が途中で挫折して最終的に弁護士(司法書士)のもとに駆け込む結果になっています。

よほど時間的にゆとりがあり、事務的手続きや各種問い合わせが苦痛に感じない人でなければ、個人再生を最後まで自分で行うのは難しいのではないでしょうか。

そうなのであれば最初の段階から相談に行ってすべて任せてしまう方が、債務者は仕事などに集中することができますので効率的といえます。

個人再生は、住宅ローン督促を利用することで、住宅を手放すことなく債務整理を進める事ができます。

個人再生を弁護士(司法書士)に依頼した場合は?

債務者自身が行う場合でも、弁護士(司法書士)に依頼する場合でも、手続きの流れとしては同じことです。

手続きの具体的流れとその内容については「個人再生とは?メリットとデメリット」の中の「5.個人再生手続きの流れ」で説明していますのでまずこちらをご覧ください。

こちらでも書いているように、もし全体がスムーズに進んだとしても手続き全体として7ヶ月から8ヶ月はかかるものです。

特に、最初の段階の「申立書を作成して添付書類を揃える」というところまでが実は結構時間がかかるものです。

そして、ここでまた時間がかかることとして弁護士(司法書士)が個人再生を依頼された場合にしておくべきこととされる「履行可能性テスト」というものがあります。

これは、個人再生による弁済が始まったときに実際に債権者に振り込むべき金額(たとえば100万円を3年で支払うのであれば振込手数料の分を考えて3万円程度)を、試験的に弁護士の口座に数ヶ月振り込むというものです。

個人再生は「毎月滞りなく、完済までいけるか」という点を裁判所がシビアに見ていますので、その債務者の履行能力を試すために行うのです。

東京地裁以外の裁判所では、この「履行可能性テスト」がうまくいったことを示すために振り込んだ口座の通帳コピーを提示することが一般的です。

そのような事情もあり、個人再生は他の手続きより余分に時間がかかってしまうのです。

自己破産のやり方

自己破産を進める場合には、どんな注意点があるの?

自己破産をすると、破産者は全ての財産を手放さなければいけないんだ。 自己破産の場合には、同時廃止となるか、管財事件になるかで、その後の流れが変わってくるから注意しよう。

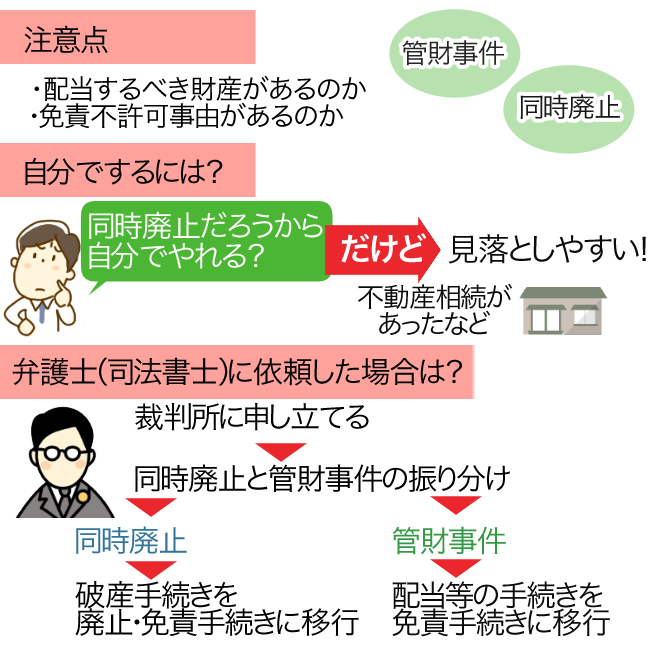

自己破産の注意点

自己破産は、税金等特殊なものを除きすべての債務をチャラにできるという絶大な効果がある手続きです。

自己破産については「配当するべき財産があるのか」「免責不許可事由があるのか」といった点を基準に、手続きの難易度が変わってきます。

一般的に、自己破産するほど追い込まれている人はめぼしい財産などないと思われます。

そのような場合は「同時廃止」といって、破産管財人がつくことも配当されることもなく、即時に破産手続きが終わって免責という流れになります。

実際、申し立てられる自己破産の9割方はこの同時廃止に振り分けられます。

一方で、「持ち家がある」「ギャンブルが著しく多い」などの事情がある場合、「管財事件」という類型になり、こちらはより難しく、時間もかかる手続きになります。

どちらの場合でも、破産手続きには、予納金が必要となります。

自己破産を自分でするには?

自己破産の手続きの中で、より自分でできる可能性が高いのは「同時廃止」の場合です。

ただ、「同時廃止でいけるだろうから自分でやれる」と思い込んでいて、思わぬ落とし穴にはまることがあります。

特に、めぼしい財産もないと思い込んでいる人が見落としやすいものとして「親が死亡していて不動産を持っていたが、まだ相続登記が完了していない」というケースが挙げられます。

未登記で遺産分割協議も済んでいない相続不動産は「相続人それぞれが(債務者も含め)潜在的に持分を持っている」という状態です。

つまり、法定相続分相当の持分は破産手続きの際、財産としてカウントしなければならないのです。

こういった、なかなか一般の人が気づきにくいことを指摘してもらえることこそ弁護士(司法書士)に依頼する意味といえます。

単に書類を記入例通りに書いて提出するだけでは済まない論点が数多くあるからこそ、安易に自分でやろうなどとは考えない方がよいのです。

管財事件についてはより手続きが複雑になりますので自分ですることが難しいのはなおさらのことです。

自己破産を弁護士(司法書士)に依頼した場合は?

では、弁護士(司法書士)に依頼したという前提で考えてみましょう。

- 申立書の作成、添付書類の準備をして裁判所に申し立てる事で、手続き開始決定となる

- 同時廃止と管財事件の振り分け

- 同時廃止であれば破産手続きを廃止して免責手続きに移行、必要に応じて債務者の審尋(聞き取り)を行い、免責許可決定がおりれば債務がチャラになる

- 管財事件の場合、破産管財人がついて配当等の手続きを経てから同じく免責手続きに移行し、最終的にほとんどの場合は免責許可決定がおりる

これも個人再生と同じく、最初に必要な書類をそろえる段階で骨が折れることもありますが、書類の取り方などわからないことは弁護士(司法書士)にいつでも聞けるというメリットがあります。

依頼者の中には、弁護士(司法書士)が「これを準備してください」と言ってもなかなか持ってきてくれない人もおり、そうなると最初の段階の「申立て」に至るまでに非常に長くかかることもあります。

申立てをしてからどのくらいかかるかは裁判所次第という面もありますが、少なくとも申立てをするまでの準備段階は債務者の努力で早めることはできます。

弁護士(司法書士)の指示に従ってすみやかに揃えるように心がけましょう。

放置・時効援用のやり方

債務整理をせずに、借金を放っておくとどうなるの?

自宅や給料の差し押さえとなってしまう可能性が高いね。 だけど、中には借金が時効となることもあるんだよ。

長いこと弁済しておらず、特に請求書なども来ていないケースもたまにあります。

債権者によりますが「最後の借り入れ、または最後の返済日の翌日から起算して5年または10年」で時効が完成しますので、何事もなく無事にこれらの期間が過ぎると「時効の援用」さえすれば債務を返済しなくてよくなります。

ただ、時効を完成させるのはそう簡単なことではありません。

相手方の債権者もプロであるわけですから、どのくらいで時効が完成するかは熟知しており、完成させないような手段がマニュアルとしてあるわけです。

時効には「中断」というものがあり、うっかり時効完成前に「債務の存在を承認する」ような行動を取ってしまえば時効期間は振り出しに戻ってしまいます。

債権者が電話してこようが、手紙の返信を求めてこようがリアクションしない、そして運よく訴訟なども起こされないという状態で時効期間を経過して始めて消滅時効の恩恵を受けることができるのです。

そして、めでたく時効が完成したとしても「援用」の段階を内容証明等できっちりやらなければ「時効援用権の喪失」となってしまうこともあります。

時効援用はいったん失敗すると5年、10年の期間が振り出しに戻ってしまいますので自分で行うことは非常に危険です。

多少の弁護士費用や司法書士費用がかかっても弁護士(司法書士)に依頼することをおすすめします。

債務整理のやり方、まとめ

債務整理にはいろんな種類があるんだね。 それぞれの特徴について、しっかりと理解できたよ!

債務整理の種類によってメリットやデメリットは異なるけれど、自分自身でどの債務整理が良いのか判断するのではなく、専門家に相談することがお勧めだよ。

- 債務整理の手続き選択は利息引き直し計算後の残債務額、過払い金の有無、本人の収入などで総合的に判断される。

- 任意整理は自分で行おうとしても債権者に拒まれることも多い。

- 特定調停は債務者自身がすることが前提となる手続きではあるものの、調停委員が未熟だと債務者にとって不利な合意をさせられることもある。

- 個人再生は手続きの煩雑さゆえ、債務者自身で行うことは非常に難しい。

- 自己破産は同時廃止であれば自分でできる場合もあるものの、財産の見落としなども考えられるため弁護士(司法書士)に依頼することが望ましい。

管財事件ではより手続きが煩雑になるため、やはりこちらも専門家への依頼が必要になる。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...