債権回収会社からハガキや電話で取立てが来たときの対処法

借りたお金を返済する事ができなくなってしまったら、督促状が届いたんだ。 督促状ってそのまま放置しておくと、嫌がらせを受けたり、家族や職場に迷惑がかかってしまう事になるの?

最近では、そんな違法な取り立てをしている金融業者は闇金くらいだね。 だからといって、督促状が届いているのに無視をしていてはいけないよ。 今回の記事では、債権者から取り立てやハガキが届いた時の対象法について詳しく見ていこう。

「債権回収」と聞くと、ヤクザ風の怖い人が家に押しかけてきて・・というイメージも根強いのですが、そのような取立ては今や「闇金を除いて」ほぼないと考えてよいでしょう。

では、現在の貸金業界における取立て事情はどのようになっているのか、もし自分のところに取立ての文書や携帯電話に電話が来た場合の正しい対応とはどのようなものかを考えてみましょう。

取立てや督促とはどんなもの?

取立て方法は現在、規制されている

ひと昔前(平成18年に貸金業法改正法案が成立する前)までの借金の取立ては、ある程度の規模の貸金業者でさえもかなりひどいところがありました。

滞納者の自宅への訪問・居座り、職場や家族・親族への時間をわきまえない電話、脅迫めいた口調での返済強要など、利用者を追い込む形での督促も行われていました。

ただ、こういった取立て行為で債務者が「うつを発症」「自殺に追い込まれる」など、深刻な社会問題として捉えられていたことも事実です。

しかし、平成18年の貸金業法改正によって、執拗・過酷な取立ては一定の規制を受けるようになりました。

規制されているのは次のような事項です。

- 正当な理由がないのに夜9時から朝8時までに電話、ファクス、訪問などを行うこと。

- 正当な理由がないのに債務者以外の自宅や勤務先以外の場所に電話、ファクス、訪問などを行うこと。

- 債務者を訪問した際に、退去するように意思表示されたにも関わらず退去しないこと

- 張り紙、立て看板等いかなる方法であっても、債務者の借入れに関する事実や私生活に関する事実を債務者以外に明らかにすること

- 債務者以外の者に弁済するように要求すること

- 債務者以外の者が「債務者の居所、連絡先の提供や取立てへの協力」を拒否している場合に、さらに債権の取立てへの協力を要求すること

なお、「禁止事項のいずれかを行うことを告げること」も禁じられています。

このように、債務者の恐怖心にうったえるような取立て方法や、債務者本人以外の親族などを巻き込むことを極力、防ぐことを念頭に置いた規制がかけられています。

たとえ本当に借金があるにせよ、上記のような違法な取立てが行われ、業者側に苦情を言っても収まらないのであればその業者の貸金業登録先の財務局や金融庁、警察などに相談するようにしましょう。

典型的な督促はどのように行われるか?

では、正当な方法での督促の場合、どのような形で来るのでしょうか?

会社によって、「電話で督促」「手紙で督促」といった方法の違いや、回数、タイミングの違いなどがあるでしょうが、一般的にはこのようになります。

- 最初は、うっかり忘れなども念頭に置いた「柔らかい文体、口調」での請求

- 「至急、入金してほしい」といったようなやや切迫した請求

- 「この日までに連絡するか入金してほしい、それらがなければ法的措置に移る」などの強硬手段に出る予告

こういった手順になることが多いでしょう。

ここで気をつけなければならないのは、「知らない名前の会社から催告書、請求書が届くこともある」ということです。

一体それはなぜなのかということを解説していきます。

債権回収会社(サービサー)とは何?

督促状に、債権が別の会社に移るって書いてあるんだけれど、どういう事なの?

債務者に通知をすれば、債権は譲渡しても良い事になっているんだ。 債権回収会社はどんな会社なのか、チェックしていこう。

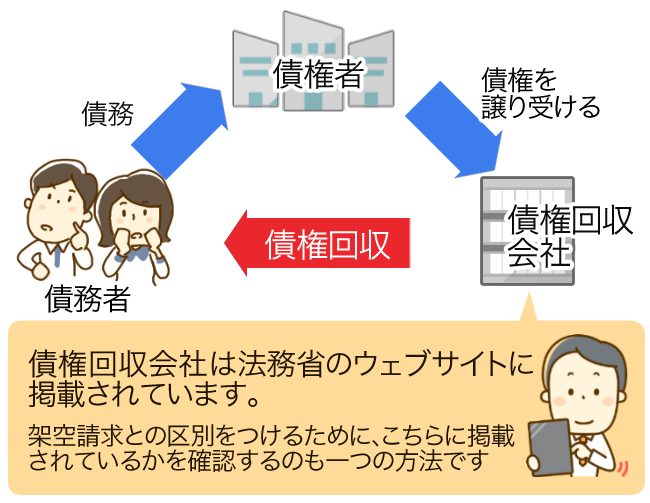

本来、債権回収は誰が行う?

債権回収というのは原則的に当然、債権者自身が行うものです。

しかし、何らかの事情で元の債権者からどこかの会社が「債権を譲り受ける」こともあるということです。

その場合、新しい債権者のみが請求権を持つ者となります。

「債務者に断りもなく債権を譲り渡すなどということができるのか?勝手に自分が譲り受けたと主張する者が出てくるのではないか?」と疑問に思う人もいるでしょうが、法的な「対抗要件」さえ備えれば債権者は債権譲渡を「債務者」や「第三者」に対して主張できます。

※「対抗要件」=権利の変動を契約当事者以外の第三者に対して主張できるための条件

新しい債権者への支払いを拒めない場合とは?

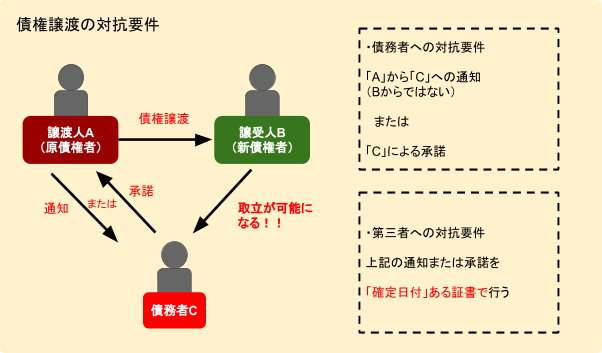

では、債権者がどのようなことを行っていれば、債務者は新しい債権者からの請求に応じなければならない(債権譲渡が対抗要件を備えたといえる)のでしょうか。

債権譲渡が「対抗要件を備えた」と言えるためには、「債務者」に対する場合と「それ以外の第三者」に対する場合で異なります。

- 債務者に対しての対抗要件とは、「原債権者から、債務者に対して通知をするか、債務者の承諾を得ること」のどちらかになります。

この場合、新債権者から通知させると虚偽の通知がされるおそれもあるため、原債権者からでなければなりません。 - それ以外の第三者(たとえば債権譲渡が二重に行われたような場合のその他の譲受人など)に対しては、これらの通知、承諾を「確定日付のある証書」で行わなければなりません。

確定日付とは、後から当事者が変更することのできない日付のことです。

たとえば作成した私署証書に公証役場で日付のある印章を押してもらえばその日付は「確定日付」ということになります。

このように、債権譲渡は(事後であっても)債務者が知ることのできる状況で行われますので、原債権者からの通知もなく、債務者も承諾していない状況でいきなり新債権者から取り立てられるというわけではありません。

債権回収は許可を受けた会社しかできない

なお、債権を譲り受けて回収業務をするというのはどこの会社でもできるわけではありません。

債権回収を業務として行うためには弁護士、認定司法書士(140万円を超えないもの)、そして法務省から許可を得た債権回収会社(サービサー)でなくてはなりません。

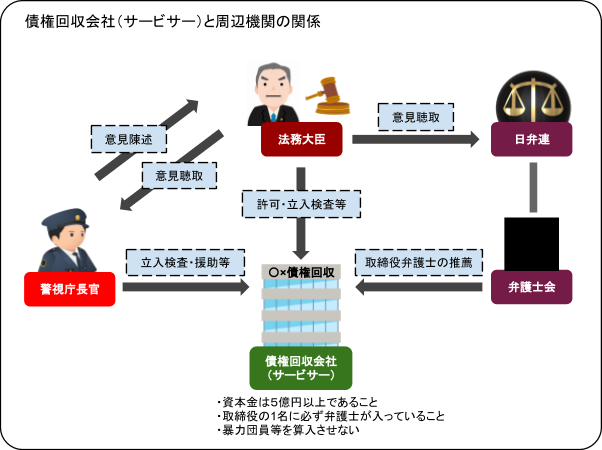

サービサーとは、「債権管理回収業に関する特別措置法(サービサー法、平成11年施行)」に基づいて法務大臣から営業の許可を得た、民間の債権管理回収専門会社のことをいいます。

譲受債権の回収をはじめ、金融機関等から債権の管理回収業務を受託するなど、債権の管理回収に係る様々な業務を行っています。

サービサーとそれにまつわる機関等の関係はこのようになっています。

債権回収会社(サービサー)という言葉は近年だいぶ定着してはきたものの、依然として「ヤクザ」「暴力団」のようなイメージで捉えられることもあります。

しかし、債権回収会社として正当に法務省から許可されるためには「資本金が5億円以上」「取締役の一人には必ず弁護士がいること」など、いくつかの定められた要件を満たさなくてはなりません。

さらには暴力団など反社会的勢力を排除する仕組みになっているため、しっかりとした会社の体をなしていなければならないと考えられます。

ちなみに平成29年10月現在で債権回収会社として許可を受けているのは80社となっています。

なお、法務省のウェブサイトに、現在営業許可がされている債権回収会社の一覧が掲載されています。

架空請求との区別をつけるためにも、督促状に記載された会社がこちらに掲載されているかどうかを確認するのも一つの方法です。(ただ、実在する会社の名前を騙る悪徳業者もいるため注意)

銀行・消費者金融と債権回収会社の関連

債権回収会社の母体となっているのは、銀行、消費者金融、不動産業者、投資ファンドなど色々ありますが、借金問題に悩む債務者がある程度把握しておきたいのは銀行や大手消費者金融と債権回収会社の関連性です。

では、大手の銀行や債権回収会社のつながりがどのようになっているのかを見てみましょう。

届いた請求書に債権回収会社の名前が書いてあったら「架空請求」と決めつけず、「原債権者から譲渡された会社かも知れない」と考えてみる必要があります。

※なお、下記は一例ですので、必ずしもこれらの会社は1対1の関係ではなく、その他の債権回収会社からの請求が届くこともあります。

| 銀行・消費者金融 | 債権回収会社 |

| アコム | アイ・アール債権回収 |

| アイフル | アストライ債権回収 |

| プロミス(三井住友銀行グループ) | SMBC債権回収、アビリオ債権回収 |

| レイク | アビリオ債権回収 |

| CFJ | 合同会社バント、札幌債権回収、アウロラ債権回収 |

| 三菱東京UFJ銀行 | エム・ユー・フロンティア債権回収 |

| みずほ銀行 | 日本債権回収 |

取立て、督促への対応と注意点

督促状が届いた場合には、どんな点に注意すれば良いのかな?

まずは債権者に連絡をする事が必要となるよ。 だけど、長年放置されていた借り入れの場合には、時効となっている事もあるから、注意しなければいけないんだ。

では、実際に債権回収会社から「督促状」などが届いてしまったらどうすればよいのでしょうか。

上記のように、「知らない会社だ!架空請求に違いない!」と決めつけてしまうような早合点には要注意です。

原債権者がどのようになっているかなどを確認しましょう。

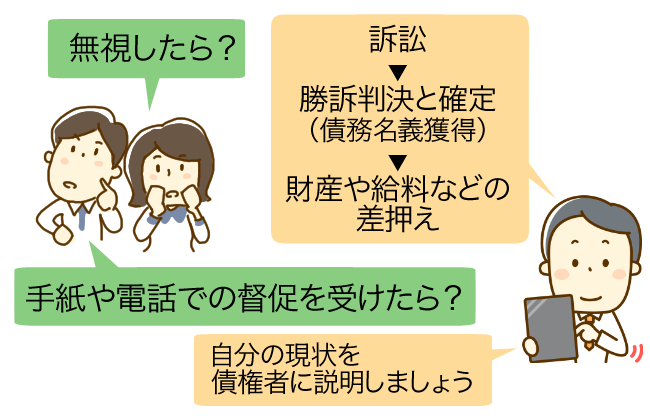

そして、督促状への対応ですが、「無視、放置」は一番してはならない対応です。

ただ、「連絡先」として記載されているところに自分で連絡してよい場合と、そうではない場合がありますので正しい対応については下に解説します。

督促を無視したら?

もし、督促を無視してしまったらどうなるのでしょうか?

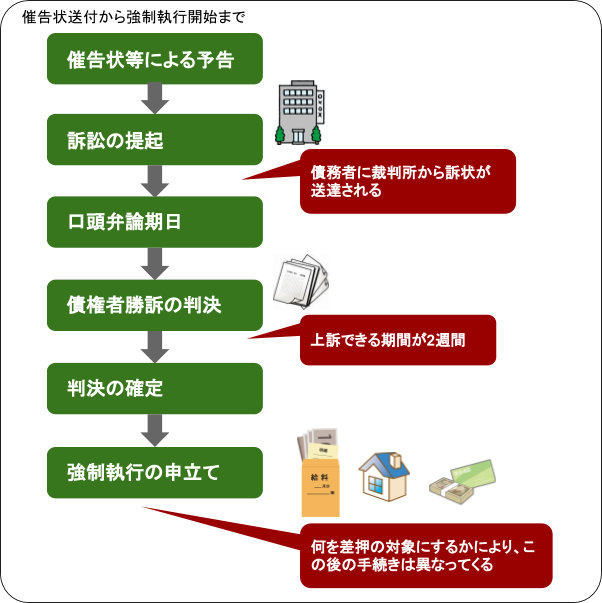

上記のように段階を踏んで徐々に「法的措置」を匂わせる内容になってくるわけですが、具体的な法的措置としては

「訴訟」→「勝訴判決と確定(債務名義獲得)」→「債務者の財産や給料などの差押え」

という順番で進んでいきます。

訴訟になった場合、裁判所から来た訴状や呼出状を無視していると、そのまま債権者の言い分が通って債権者勝訴の判決が出されてしまうことがあるため「行かなければよい」わけではありませんから、くれぐれも注意しましょう。

手紙や電話での督促を受けた際の対応

では、具体的な対処を考えてみましょう。

債権者から取立ての電話や手紙がきたとしましょう。

まだ滞納から数カ月程度など日が浅い場合、時効で債権が消滅していることは考えられないため、ひとまず自分の現状を債権者に説明しましょう。

遅延損害金も含め、支払いができる見込みがあるのかないのか、分割払いに応じてもらえるのかなど、最初から無理と決めつけずにまず相談してみることが大切です。

債権回収会社は、原債権者から債権を1割未満の金額で買い取っていることがほとんどであると考えられます。

原債権者がなぜそのように安く債権を売るのかといえば、長期間不良債権を持ち続けて回収に手間暇、人件費などをかけるより売却、償却してしまった方が税金面でプラスになるからです。

債権回収会社によっては、一括返済を求めてくる場合もありますが、原債権額をすべて回収できなくても十分儲けが出る仕組みになっていますから債務者に交渉の余地は十分あるということです。

交渉することで、個人情報にブラックな情報が載ってしまうのではないかと心配する人もいるのですが、延滞を繰り返している人の場合、すでにブラックな記載が残っている事になりますから意識する必要はないでしょう。

ただ、注意したいのが「債権自体が時効にかかっていて消滅する可能性がある」という場合です。

時効を狙う方法はあるのか

カードローンなどの借り入れが時効になる事なんてあるの?

確率的には低いけれど、長年放置されている借金の場合には、時効になっている可能性もあるんだよ。 そんな時には債権者に連絡をせず、弁護士事務所に相談に行こう。

時効期間は債権者による

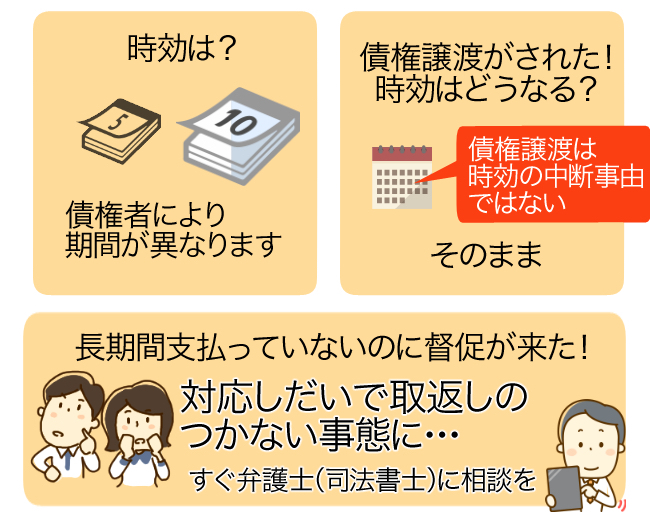

債権は長い間行使しないでいると時効によって消滅します。

つまり、一定期間放置された借金につき、債務者が「払いません」と時効を援用することによって払わなくて済むようになるということです。

下記のように、時効は債権者により期間が異なります。

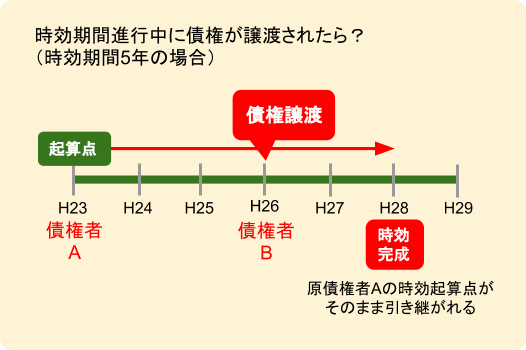

どこがスタート(起算点)になるかといえば「権利を行使することができる時」つまり「最後の借り入れ、または最後の返済期日の翌日が起算点になる」と理解しておけばよいでしょう。

ただ、その期間が経過していたとしても「時効が中断」していることもある点に注意が必要です。

| 借入れ先 | 時効期間 | 備考 |

| 一般個人 | 10年 | |

| 個人でやっている消費者金融 | 10年 | |

| 会社である消費者金融 | 5年 | |

| 銀行 | 5年 | |

| 信用金庫 | 10年 | これらの機関からの借り入れは、営業的商行為ではないとされているため時効期間が10年となることに注意。

ただし、「借主」がサラリーマンではなく「商人」だった場合は5年の商事時効が適用される。 なお、商人とその妻の連帯債務は妻が無職だったとしても全体として5年の商事時効にかかる。 |

| 農協 | 10年 | |

| 住宅金融支援機構 | 10年 | |

| 信用保証協会 | 10年 | |

| 日本学生支援機構(奨学金) | 10年 |

債権譲渡がされた場合の時効はどうなる?

たとえば、原債権者から債権回収会社に債権が譲渡されていた場合はどうなるのでしょうか?

これについては「債権譲渡は時効の中断事由ではない」とされており、原債権者が持っていた債権の消滅時効の起算点から計算するということで構いません。

長期間支払っていないのに督促が来たら

数年間、まったく支払いをしておらず、債権者から何の音沙汰もなかったのにいきなり債権回収会社から連絡が来たと言って驚く人もいます。

そのような場合、人によっては消滅時効が成立している、または成立間際であることも考えられますので、下手に自分で対応すると取返しのつかない事態になる(時効がリセットされてしまう)ことがあります。

たとえば時効成立間際に、電話などで「すみません、払います」などの対応をしてしまうと「債務の承認があった」という理由で「時効が中断してしまう(時効期間がまた振出しに戻る)」ことになります。

また、時効完成後に「払います」と言ってしまうと、信義則上、もう時効を援用(主張)することはできなくなります。

時効を正しく援用するためにもすぐに相談

「時効が完成している」と思ったら、何もしなくてもよいわけではなく、債務者としては正しい方法で「援用」しなければ債務が消滅しません。

上記のように、自分で対応すると下手をすれば時効が中断してしまうことがあります。

そのような意味で時効援用については一度失敗するとやり直しがきかないものであるといえます。

よって、時効の疑いがある時はひとまず自分自身での対応を控え、すぐ弁護士(司法書士)に相談に行き、時効が完成している場合はきっちり援用するというのが正しい対応になります。

債権回収会社からハガキや電話で取立てが来たときの対処法、まとめ

督促状が届いてしまったら、そのまま放置、無視はしてはいけないんだね!

間違った対応をしてしまうと、時効の可能性があった借金まで返済をしなければいけなくなってしまうから、無料相談窓口などを利用して、専門家に相談するのがお勧めなんだ。 すでに返済できない状態である場合にも、電話相談で弁護士に債務整理の相談にも乗ってもらう事も可能だよ。 弁護士に相談したからといって、必ずしも自己破産をしなければいけないわけではないから、まずは相談してみよう。

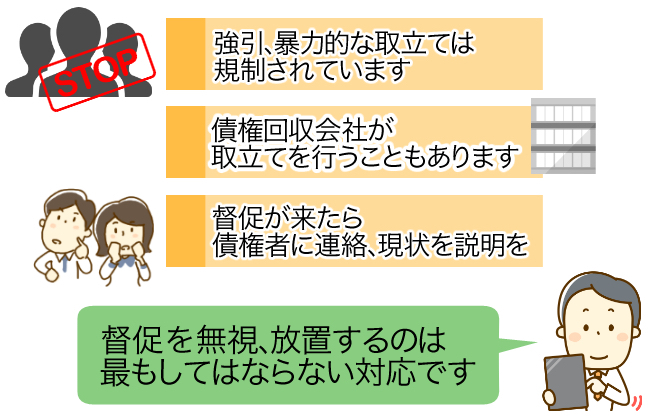

- 強引、暴力的な取立て方法は現在貸金業法で規制されている。

- 督促は最初は柔らかく、段々と強硬に、最後は法的措置を予告するものへと変化していく。

- 債権回収会社(サービサー)が元の債権者から債権譲渡を受けて取立てを行うこともある。

- 督促状、催告状に対して無視、放置するというのは最もしてはならない対応である。

- 債権譲渡がされていてもそれにより時効期間がリセットされるわけではない。

- 滞納から日が浅い場合はまだ時効は成立していないと考えられるため、督促が来たら早い時期に債権者に連絡、現状を説明するなどの誠実な対応をしなくてはならない。

- 時効が成立している可能性がある場合には、自分で直接債権者に連絡する前に弁護士(司法書士)に相談するべきである。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...