借金の借り換えで返済額が減らせる?おすすめの方法は?メリットとデメリットを詳しく解説

今回の記事では、借金の借り換えがおすすめの人、借り換えのメリットやデメリットについて、詳しく見ていこう。

「借り換え」という言葉を聞いたことがあるでしょうか?

今まで借りていた会社より利息等の面で有利な条件の会社に借り入れ先を変え、それにより総返済額を減らすことができる方法です。

ただ、誰もがこれを利用できるわけではなく、一定の条件があります。

どのような人なら借り換えができるのか?

そのメリットとデメリットなどを詳しく見てみましょう。

借金の借り換えとは

「借り換え」というのは、読んで字のごとく、現在借り入れしている会社から他の会社に借り入れ先を変えることです。

「おまとめローン」と呼ばれる商品も数多くありますが、これも借り換えの一種です。

借り換えをする主な理由としては、現在借りている会社よりも利息が安くなる、債権者数を減らすことで返済等の煩雑さを緩和するということです。

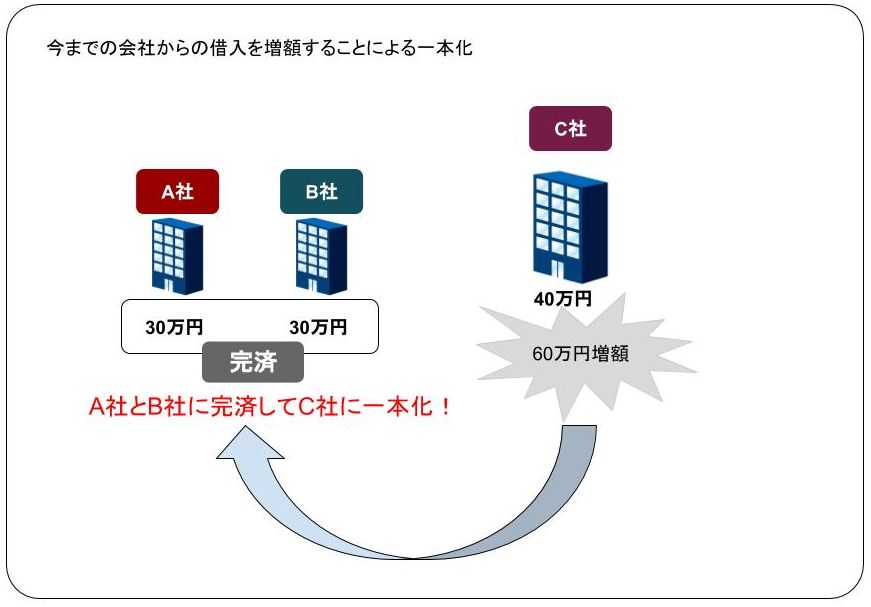

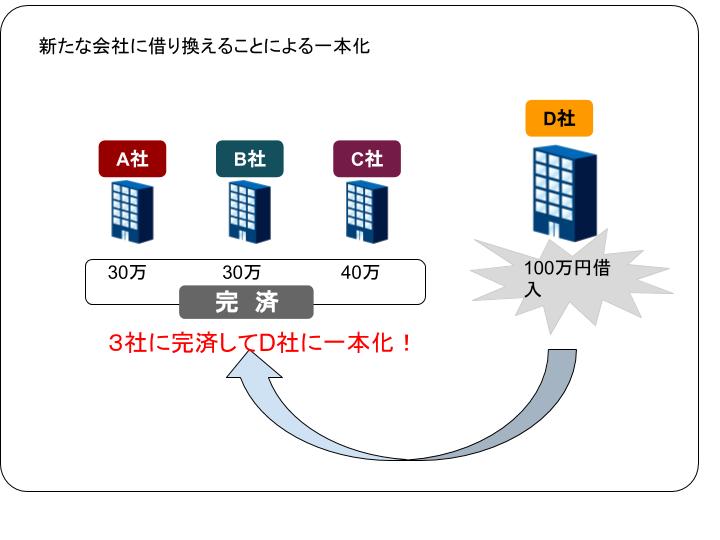

借り換えの方法としては

- 借り入れ中の金融機関に完済して他の金融機関に新たな借り入れをする方法

- 借り入れ先が増えすぎてしまった場合に他の1社から借りて今までの金融機関にすべて返済する方法(これが、おまとめローン)

といったものがあります。

借り換えのメリット

借り換えをする最大のメリットは「金利を下げられる」ことでしょう。

一般的には、消費者金融よりも銀行カードローンの方が金利は安い傾向があります。

ただ、新たに借り入れようとする先でも融資審査が入りますので、金利が安いローンを利用できるのは、銀行がその顧客の属性(年収や年齢や勤務先等)を見て審査(スコアリング)した結果、貸付OKと判断した場合だけです。

金利の安い銀行は、やはり消費者金融の審査よりハードルが上がることは間違いありません。

もしも審査に通り金利が安い会社に借り換えることができると、月々の総返済額を今まで通りに設定したとすれば結果的に完済日が早まることになります。

1社⇒1社への借り換えを例に取ると、一般的に馴染みがあるのは「住宅ローンの借り換え」ではないでしょうか。

一時期盛んに行われていましたが、ここ数年では民間金融機関なども軒並み低金利になってきていることからあまり差がつかなくなり、「住宅ローン借り換えブーム」と呼べる現象は落ち着いてきているといえます。

その他に考えられるメリットは「債権者を減らし、返済にかかる手間などを省く」ことがあります。

例えば、ある消費者金融で借りた人が1社の上限額まで借り入れをしてもう借りられなくなったとします。

そうすると、他の業者から新たに借り入れて返済するなど、いわゆる自転車操業になりどんどん債権者数が増えてくる傾向があります。

5社、6社以上にもなるとそれぞれに異なる返済日に対応することだけでも大変で、日常生活や仕事にすら支障をきたすことがあります。

よって、これらを1社にまとめることで事務的負担を軽減しようというものです。

借り換えのデメリット

借り換えのメリットとして挙げた「金利を下げる」ということについては、上記のように「利用できる人が限定されている」という注意点があります。

金融機関の融資審査において、勤務先が大企業である、勤続年数が長い、持ち家に住んでいるなどは一般的に有利な条件とされ、逆に頻繁に転職しているような人ですと信用力の面で不安が残ると考えられています。

このようないくつものポイントがスコアリング(採点)されて、融資の承認、否認、一部承認といった結果が出されるため、借り換えをしたくてもできない人が出てくるわけです。

なお、借り換えができた場合にデメリットとして考えられるのは、また、借り換えによって「債権者の数」を減らしただけなのについ油断してしまい、家計が緩んできてしまう危険があることです。

そして、借り換え先の金融機関が前の金融機関よりそれほど安い金利ではなかった場合は、返済期間を延ばすと全期間の総返済額が増えてしまう結果になることもあります。

おまとめローン(借り換え)を利用するメリットとデメリットを整理するとこのようになります。

|

おまとめローンを利用するメリット |

おまとめローンを利用するデメリット |

|

複数の会社から借りていると返済期日がそれぞれに異なることが多いため、返済に行く手間だけでも大変だが、1社にすることで返済の管理が楽になる |

会社の数が減ることで借金が減ったような錯覚をしてしまうことがある |

|

おまとめローンを借りること自体は、信用情報機関に事故情報として載ることがない(ただし、それまで借りていた他社で滞納していた人は「異動」という事故情報が載っていることがある) |

「おまとめローン」専用商品だと、追加での借り入れができない |

|

おまとめローンには金利が安いものがあり、有利な条件で借りられれば今までよりも返済が楽になることがある |

金利が低い代わりに審査が厳しいことがある(おまとめローンだから厳しいというより、債務者に有利な条件の貸し付けはどうしても審査が厳しくなる) |

|

以前とそれほど金利が変わらないこともあり、返済期間を延ばすことにより全期間での返済額がむしろ上がってしまうことがある |

※信用情報機関・・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している

借り換えを検討した方が良い人とは

では、借り換えに向いている人とはどのような条件を備えた人なのでしょうか。

複数の金融業者から借り入れをしている人

借りることに慣れてしまったり、1社の限度額を超えてしまったなどの理由で借り入れ先がどんどん増えてしまったような人であれば、これを1社にまとめることはおすすめできます。

それぞれに異なる返済日を管理するだけでも大変ですし、多くの債権者がいれば各社それぞれに金利を払わなければならず、うっかり返済を忘れたりすれば遅延損害金がついてしまうことになります。

上記の「おまとめローン」はまさにこれを目的としたものですが、多重債務者で返済遅れが多い人はまとめることで状況を改善できることもあります。

高めの金利で借り入れをしている人

貸金の金利というのは、「利息制限法」により借入残額に応じた上限が定められています。

「上限」ということはそれ以下に設定してもよいわけですから、上限ぎりぎりの高い金利を設定している会社や、逆にそれよりかなり安い会社もあるわけです。

上に説明した通り、銀行系のカードローン等は消費者金融よりも安めに設定されている場合が多いので、今まで利息制限法ぎりぎりの高めの金利で借り入れしていた人は金利の差額で返済額を減らすことができます。

ただし、金利の安い銀行ほど審査が厳しくなり審査落ちする可能性がある点は覚悟しておかなくてはなりません。

借金総額が100万円以上の人

上図のように、上限金利は借入残額により段階的に決まります。

複数の債権者の債務を合わせて100万円を超える人は上限金利が15%となりますので、少額ずつの借り入れをまとめて100万円超えにすることで利息分が減ることがあります。

借り換えをする場合の注意点

では、実際に借り換えの手続きをする場合に注意しておきたいことをまとめてみましょう。

借り入れ総額が少ない場合にはNG

借り入れ総額が少ない人はあまり借り換えによる恩恵を受けることができません。

借り換えで返済額を減らせる仕組みというのは結局利息部分の軽減ですので、借入残額が多ければ多いほど、元の会社の利息が高ければ高いほど借り換え後との差が大きいということになります。

住宅ローンの場合、残債務額1000万円以上、金利差1%以上、残返済年数10年以上が借り換え効果の出る目安、などと言う専門家もいますが、ケースバイケースですから必ず以下に説明する「諸費用」を加味した上で検討しなくてはなりません。

元々金利の安い銀行からの借り入れだったため差額があまりない場合や、1社のみからの借り入れのため「借り換えにより返済の手間を省く」というメリットもない場合には、わざわざ行うメリットはあまりないでしょう。

上限金利をチェックする

借り換えをしようとする先の上限金利は事前にしっかりチェックし、元々借りていた会社との金利の差が出た場合、具体的にどの程度減額できるのかをシミュレーションしておきましょう。

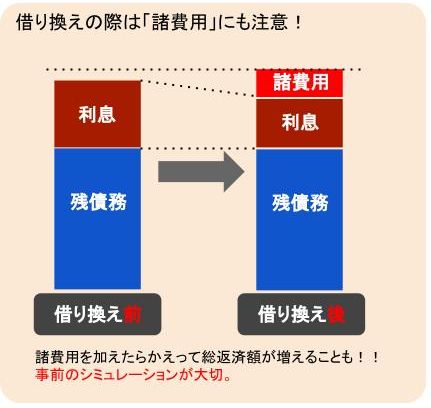

ここで注意したいのが、借り換えをすること自体にかかる費用です。

返済額の面にばかり注目していると意外に盲点となることがあります。

特に、住宅ローンの借り換えをしようとする人は「銀行の融資手数料」「登記費用=抵当権をつけかえる費用(旧債権者の抵当権を抹消して新債権者の抵当権をつける)」等のいわゆる諸費用で20万円~30万円以上かかってしまうことも珍しくありません。

なお、実際にかかる諸費用は融資金額(抵当権設定金額)によって異なります。

住宅ローン借り換えを検討する際には必ずこの「登記費用見積り」を、借り換えを申し込む先の銀行に依頼しましょう。

また、住宅ローンについて注意したいのは「金利タイプ」を変えると逆効果になることがあるという点です。

「固定金利」は全体的に「変動金利」より高めに設定されていますが、変動金利における金利はもちろん「将来的に変わる」ことが前提ですので、いくら現時点で安いからといってこの先どうなるかわかりません。

固定金利だった人が借り換え先で変動金利を選択し、返済を終えてみたら結局総返済額が多くなってしまったという危険もあります(変動金利について将来を完全に予測することは不可能です)。

むしろ借り換えをしない方が良かった…とならないよう、金利タイプとそのリスクについては金融機関の担当者からしっかり説明を受けてから借り換えに臨むことをおすすめします。

毎月の返済額を減らしたり、完済までの期間を長くしない

借り換えで全返済期間の返済額を減らそうとするのであれば借り換え後の月々返済額を減額する、返済期間を延長するといったことをしないことが肝心です。

当然のことですが、返済期間が延びれば延びるほど払う利息はトータルで多くなってしまいますので、あまり借り換えをした意味がなくなってしまうからです。

返済が困難な場合には

では、借り換えを試みても融資審査に通る自信がない、また、借り換えをしても「焼け石に水」であまり負担が軽減されないと考えた場合はどうしたらよいのでしょうか。

一括返済、繰り上げ返済を行う

もし「最初あまり深く考えずにリボ払いに設定してしまった」などのケースであれば、繰り上げ返済、残額一括返済をするという手もあります。

繰り上げ返済することにより将来の利息を節約し、トータルでの支払額を減らすのが狙いです。

ただ、後先を考えずに繰り上げ返済をすることは手元の現金を減らし、もし突発的な支出に対応できなかった場合に結局また借りることになりかねません。

この先の教育資金、冠婚葬祭、自動車の買い替えなど、大きな出費をしっかり検討した上でどのように返済していくかを決めることが大切です。

債務整理を検討する

一括返済や繰り上げ返済は現実として不可能な人も多いでしょう。

借り換え、繰り上げ返済などの方法を取ることが困難だったり、あまり効果が上がらないと考える人は思い切って「債務整理」を選択肢の一つに入れるのもおすすめです。

債務整理の選択肢は自己破産だけではありません。

将来利息をカットできる「任意整理」や、裁判所主導で元金を減らし3年分割払いにする「個人再生」など、その他のメニューもあります。

いずれにせよ大切なことは「返済に行き詰まったら早めに相談する」ことです。

債務整理は着手するのが早ければ早いほど手続きが軽いもので済む可能性が高くなりますから、ぎりぎりまで放置せず、弁護士の無料相談等を利用してプロの視点からのアドバイスを受けることが大切です。

まとめ

返済困難な場合には弁護士に相談することが大切なんだね!

- 借り換えの意義とは、今まで借りていた金利の高い会社から安い会社に変えることでトータルの返済額を減らしたり、債権者の数を減らして返済の手間を減らしたりすることである。

- 借り換えは、新しい借り入れ先の融資審査が入るため、誰でもできるわけではないこと、手数料がかかることもあるなどデメリットも理解しておかなくてはならない。

- 借り換えができなかったり、借り換えによる効果が十分に望めない条件の人は、返済に行き詰まった場合は早めに弁護士に相談して債務整理を選択肢の一つに入れることが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...