養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄?

ただし、特別養子縁組の場合には、実親の相続権がなくなるんだよ。

今回の記事では、養子の相続について詳しく見ていこう。

被相続人(死亡した人)の子供が遺産を相続する最優先順位を持っている(第一順位相続人)ことはよく知られていますが、実子ではない「養子」の取扱いについては知らない人が多いのではないでしょうか。

結論からいえば、養子も実子と同じ「子」として相続権を持っていますが、養子縁組の種類によっては実親との相続関係が切れる場合、そうでない場合があります。

また、相続税節税を考えて養子縁組を行う場合、相続税にまつわる計算における養子の人数制限なども正しく知っておかなければ計画通りの節税ができなくなることがあります。

本記事では

- 「養子の相続権はどのようになっているか」

- 「養子縁組を節税に用いる場合の注意点」

- 「養子縁組を行って相続させる場合のメリット、デメリット」

といった点について解説します。

養子は相続の対象になるのか

結論としては「養子であっても養親の実子と同じ立場で相続人となることができる」ということになります。

ただし、注意しなくてはならないのが「養子の生物学上の親、つまり実親に相続が発生した(=実親が死亡した)」場合の取扱いが、養子の種類により異なるということです。

養子縁組には「普通養子縁組」と「特別養子縁組」という2つの種類があります。

【普通養子縁組】

- 養親は20歳以上であること。

- 養親本人と養子本人が合意すること。

15歳未満の者が養子となる場合、養子の法定代理人(親権者等)が、養子本人の代わりに養子縁組に合意すること。 - 養親または養子に配偶者がいる場合、原則として配偶者が同意していること。

- 普通養子縁組が成立しても実親と養子との相続関係は切れない(養子は実親、養親両方について相続権がある)。

【特別養子縁組】

- 養親は配偶者がいる者でなければならず、配偶者の一方が25歳以上、もう一方が20歳以上でなければならない。

- 養子となる者は、原則として15歳未満でなければならない。

- 原則、実親の同意がなければならないが、実親による虐待や悪意の遺棄、養子となる者の利益を著しく害する事由がある場合は同意が不要。

- 養親になろうとする者はあらかじめ6カ月以上、養子となる子を養育し、その看護状況を家庭裁判所が判断して特別養子縁組の成立を判断する。

- 特別養子縁組が成立すると実親と養子との相続関係は切れる(養子は実親について相続権がない)。

このように、養子は普通養子、特別養子を問わず養親の相続について相続権を持っており、法定相続分(民法で指定された相続分)も実子と同じになります。

特別養子縁組の趣旨は「子供の福祉を目的として実親と実子に近い関係性を作る」ことであるため、実親との関係をほぼ完全に断つように制度が作られているのです。

相続税の基礎控除計算における養子の人数制限養子相続の人数制限

民法上、養子縁組の人数は制限されておらず一人(または一組の夫婦)が何人の養子と縁組をしてもかまいません。

ただし、相続税の潜脱手段として養子縁組が過剰に使われることを防ぐため、相続税の基礎控除の計算においては相続人としての頭数に参入できる人数が制限されています。(養子縁組そのものができなかったり、養子の相続権自体が制限されるわけではありません)

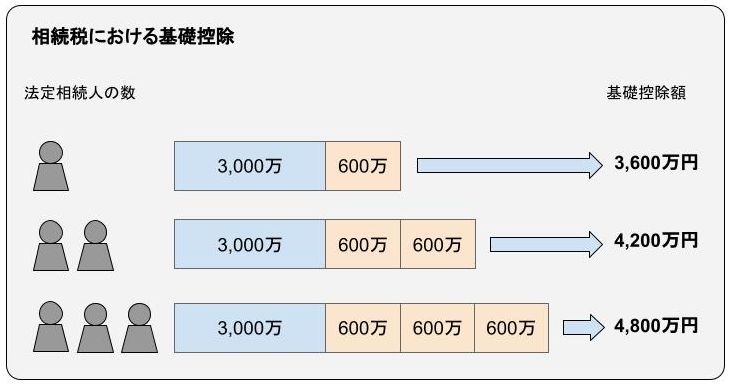

前提として相続税の基礎控除について確認してみましょう。

相続税は、遺産が一定の金額を超える場合にのみに課せられる税金であり、この一定の金額が「基礎控除」とよばれています。

基礎控除を計算する際には被相続人の不動産や預貯金、有価証券、車両、現金、死亡保険金などをすべて合算しますが、基礎控除額は相続人の数によって異なります。

現在の税制では相続税の基礎控除は

「3000万円+(法定相続人の数×600万円)」

となっています。

※法定相続人・・民法で指定された相続人

このように、相続人の数が増えるほど相続税の基礎控除額は増加する、つまり相続財産の総額が下がり相続税が安くなるという仕組みです。

しかしこの制度を濫用する、つまり養子縁組を使って子供の数を増やして基礎控除額を増加させるという手段を無制限に使うことができないよう、基礎控除の計算においては次のように制限されています。

- 実子がいる親の場合は、養子1人まで、実子がいない親の場合は、養子2人までしか相続税の基礎控除の計算に含めることはできない。

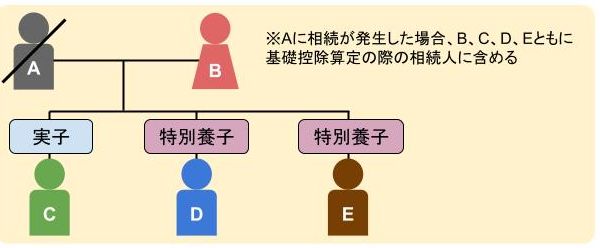

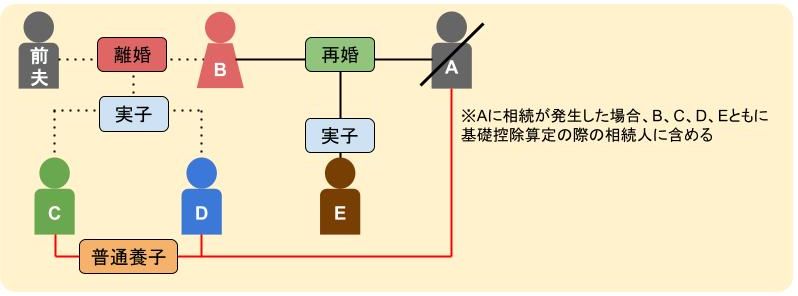

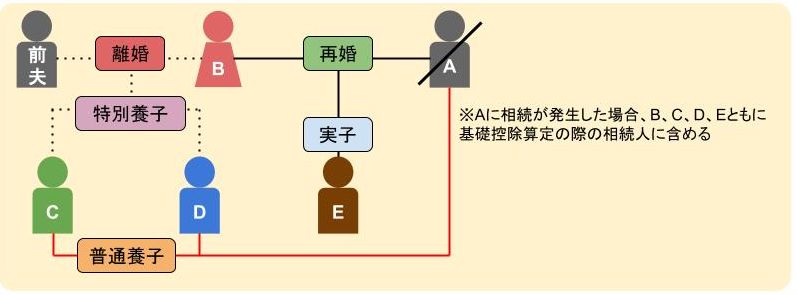

ただし、上記の人数制限については例外があり、下記のような場合には基礎控除の計算において実子と同様に取り扱われ、相続人の数として参入することができます。

- 被相続人との特別養子縁組により被相続人の養子となっている人

- 被相続人の配偶者の実の子供で被相続人の養子となっている人

- 被相続人と配偶者の結婚前に特別養子縁組によりその配偶者の養子となっていた人で、被相続人と配偶者の結婚後に被相続人の養子となった人

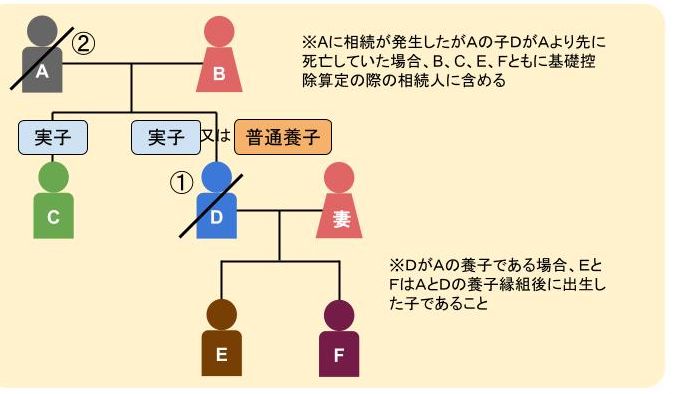

- 被相続人の実の子供、養子または直系卑属が既に死亡しているか、相続権を失ったため、その子供などに代わって相続人となった直系卑属。なお、直系卑属とは子供や孫のことです。

相続権が認められないケースとは

同居などして家族同様に過ごしている人であっても相続権を持たない場合があるため、間違えて法定相続人の数に参入しないように注意が必要です。

代表的な例を見てみましょう。

養子縁組前に養子に子がいるケースでの代襲相続

一見、養子を通じて親族関係があるように見える事例でも代襲相続人となることが認められない場合があります。

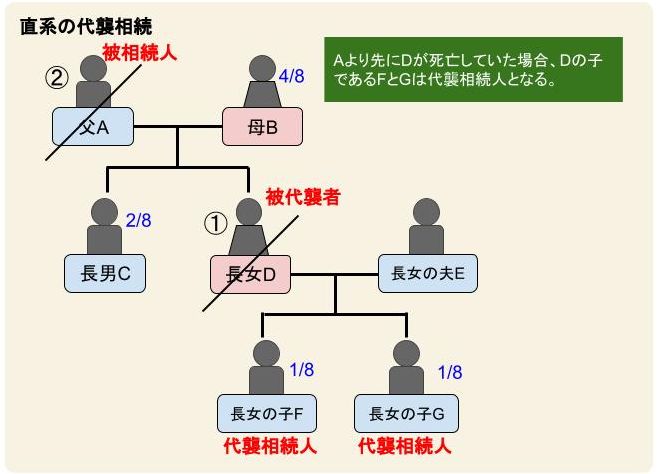

まず前提として代襲相続の基本的な考え方を「直系の代襲相続」を例にとって確認しましょう。

代襲相続とは、本来相続人であった子などが被相続人(死亡した人)より先に死亡していた場合に、子の子(つまり被相続人の孫)が自分の親に代わって祖父母などの相続人になることです。

下図でいえば、Dが父Aより先に死亡した場合に、Dの子であるFとGがDに代わって「代襲相続人」となります。

本来Dが相続するはずであった4分の1(8分の2)を株分けする形で、FとGが8分の1ずつ相続権を持ちます。

なお、Dの夫であるEは代襲相続には関係ありません(代襲相続は上や横には行かず、下に向かって行くのみです)。

では、一見代襲相続人となりそうに見えて相続権を持たないケースはどのようなものでしょうか。

民法第887条

2項 被相続人の子が、相続の開始以前に死亡したとき、又は第891条の規定に該当し、若しくは廃除によって、その相続権を失ったときは、その者の子がこれを代襲して相続人となる。

ただし、被相続人の直系卑属でない者は、この限りでない。

上記条文の2項ただし書きによれば、「被相続人の直系卑属(被相続人より後の世代の直系親族)でない者は代襲相続人になれない」と規定されていますが、もし上図の人間関係で

- DがAの養子であり、

- DがAと養子縁組をした時点ではFとGはすでに生まれていた(つまり養子縁組「前」に生まれた「連れ子」)。

という状況であれば「FとGはAから見て直系卑属ではない=代襲相続人にならない例」に該当します。

養子縁組をした時から養子と養親の血族の間には血族関係が生じますが、養子の連れ子と養親の血族の間に血族関係が生じることはないと解されているからです。

配偶者に連れ子がいて自分と養子縁組していないケース

自分が婚姻した相手に連れ子がいた場合、連れ子と養子縁組をしない限り、連れ子は自分の相続人とはなりません。

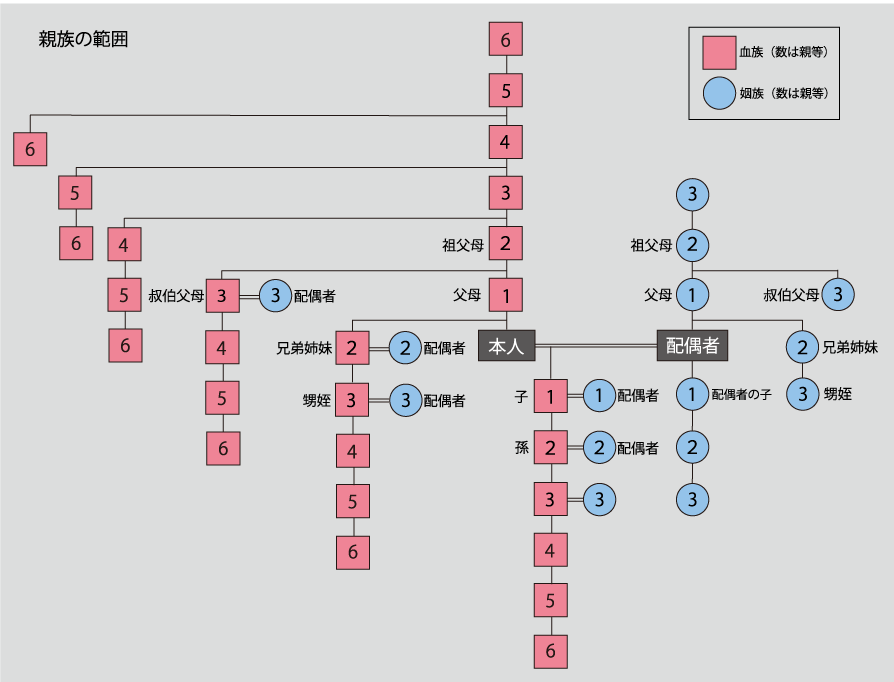

仮に連れ子と養子縁組をしなかった場合は下図で見ると、「本人」と「配偶者の子」の関係つまり1親等の姻族(婚姻関係を通じて形成された親族)となりますが、血族関係を生じるわけではありません。

連れ子と養子縁組を行って血族関係(法定血族とよぶ)を生じさせれば、連れ子を相続人とすることが可能になります。

養子縁組を活用するメリット

養子縁組は「純粋に親子関係を結びたい」という目的以外に、相続税の節税や財産の承継を目的として活用できるメリットがあります。

節税対策になる

上記に解説しましたが、相続税の節税としてよく使われるのが「基礎控除を引き上げる」ために使われる養子縁組です。

つまり、法定相続人の数が多ければ多いほど基礎控除額が上がるため、養子縁組を利用して基礎控除を増やすことが可能です。

また、死亡保険金も遺産に合算されますが、相続人1人につき500万円の控除枠があるため、こちらについても相続人の数が多ければ控除額が増えることになります。

ただし、上記で説明したように「実子がいる人は養子1人まで、実子がいない人は養子2人まで」しか控除の対象人数を増やせないことに注意が必要です。

特定の人へ相続できる

子供がいない人や、子供がいても子供以外に遺産を承継させたいなどの場合、養子縁組を活用することができます。

少し前の時代であれば「夫婦の間に男の子が生まれなかったので娘の夫に女性側の姓を選択してもらい、親と娘の夫が養子縁組しておき家の資産を継ぐ」といったことがよく行われていました。

しかし継続的親族関係を築くことには重点を置かず、単に資産だけを引き継いでほしい場合には「遺言書を作成し、承継させたい相手に『遺贈する』旨を書き残しておく」という手段もあります。

なお、遺贈を選択する場合は極力、遺言書を「公正証書遺言」で行うのが望ましいといえます。

養子縁組を活用するデメリット

では、養子縁組を行った場合のデメリットについても確認してみましょう。

相続する額が少なくなる

上記のように基礎控除の額は上がり節税につながるメリットはありますが、単純に「相続人1人あたりの相続分が減る」という点はデメリットといえます。

被相続人に実子がいる場合には予想外に相続人が増えたことで実子が戸惑うことも考えられますので、被相続人が生前に養子縁組をするにあたって意図を説明し、理解を求めることも大切です。

相続税が2割加算になる事がある

被相続人との親族関係が若干遠い場合、相続税の割合が2割アップすることがありますが、これを「相続税の2割加算」とよびます。

2割加算の対象になるのは次のような人です。

- 被相続人から相続または遺贈により財産を取得した人で、被相続人の配偶者、父母、子ではない人(例示:被相続人の兄弟姉妹や、おい、めいとして相続人となった人)

- 被相続人の養子として相続人となった人で、その被相続人の孫でもある人のうち、代襲相続人にはなっていない人

※国税庁タックスアンサー No.4157「相続税額の2割加算」より引用

2番目は少々わかりにくいので補足しますが、「孫を養子として相続させることによって、子の代をとばして相続税を免れようとすることを防ぐため、孫を養子として相続させる場合には2割加算する。」ことが原則となります。

ただしこれには例外があり、その孫の親(つまり被相続人の子)が被相続人より先に死亡している場合は、孫は自分の親の代襲相続人としての立場で相続しているため、2割加算の対象にはならないということになります。

遺産分割協議がスムーズに進まない

上記のように養子縁組が行われると単純に相続人1人あたりの相続分が減ることになりますが、人数が増えることで遺産分割協議がまとまりにくくなることが考えられます。

また、養子縁組自体に反対していた相続人がいる場合はそもそも遺産分割協議に協力してくれないといった状況もあり得ます。

相続税がかかる場合は被相続人の死亡を知った日から10か月以内に申告と納税まで済ませなくてはならないため、遺産分割協議が成立しないといったん仮に「法定相続分で相続した」ものとして相続税を納めなければなりません。

そうなると、相続人にとって有利な「小規模宅地等の特例」などを申告時に使えなくなるおそれもありますので、上記のように養子縁組を行うにあたっては実子とも話し合い、慎重に検討することが必要なのです。

養子縁組のメリットとデメリットをしっかりと理解した上で、場合によっては弁護士や税理士などに相談しながら「親族関係を良好に保つこと」「節税すること」をうまく両立させることが大切です。

まとめ

- 養子には実子と同じく、養親の相続についての相続権があり、法定相続分も実子と同一である。

- 養子縁組を行うことで相続権を与えたい者を法定相続人にすることや、相続税の節税対策とすることができる。

- 養子縁組を行う際は実子との関係などにも配慮し、良好な親族関係の維持と節税等のバランスを取るように努めることが大切である。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...