借金があっても住宅ローンの審査は通る?専門家が詳しく解説

今回の記事では、住宅ローンを組む際に、借金がどのように関わってくるのか、チェックしていこう。

本格的に住宅ローンを検討しようとする際、やはり心配になるのが「希望した満額、ちゃんとローンの審査に通るのだろうか?」ということではないでしょうか。

では、実際に住宅ローン審査でチェックされるポイントや、審査で通りやすくするために気をつけたいことなどを考えてみましょう。

住宅ローンの審査では何をチェックされるのか

その他にも、契約者の健康状態や、担保の評価もチェックされる事になるんだ。

住宅ローンを組む場合、金融機関は申し込んだ顧客の「属性(収入や社会的な立場など)」を精査します。

そして、申込みがあった金額の融資をしても良いのか否かの判断をします。

これを「融資審査」といいます。

審査の結果としては「否認(ローン自体がおりない)」と「減額承認(申込人の希望よりも減額された金額で承認される)」があります。

住宅ローンだけではなく、ローンやクレジットカードを作る際など、あらゆる「貸金、信用」が絡む場面で融資審査は行われます。

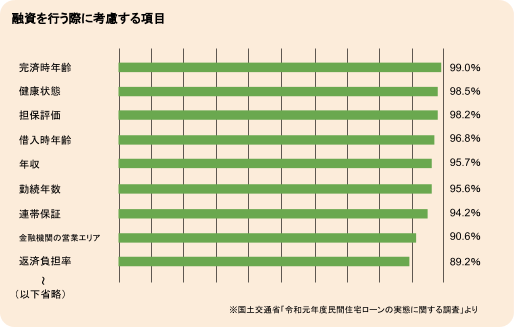

融資審査において金融機関から見られる項目は様々なものがありますが、多くの金融機関に共通しているチェック項目があります。

では、どんな項目が重点的に見られているのかを確認してみましょう。

こちらは、約1,200社の金融機関を対象に行われた国土交通省の調査(令和元年度調査分)結果に基づくランキングです。

金融機関が下記の項目について「融資の際、考慮するかどうか」を質問し、考慮すると回答した機関の割合を示したものです。

年収、融資可能額

「年収」は返済能力に直結しますので審査項目の中でもとても大切です。

また、下記に解説する「返済負担率」を計算する上でもある程度正確に把握することが必要です。

勤務先や継続年数

もちろん、大手企業に勤務している人の方が有利になることは間違いありませんが、実はそれ以上に大切なのは「勤続年数」です。

上記の表の中では10位以下の項目は省いてありますが、実際「雇用先の規模」を考慮に入れる金融機関はわずか17.1%という結果でしたので大手企業か否かはあまり重視されていないようです。

勤続年数が長ければ生活の安定につながりますし、今後給料も上がりやすくなるという理由で有利になります。

また、住宅ローンは場合によっては30年以上という長期間、粘り強く返済していくわけですから、本人の「返済を続ける忍耐力」をはかるバロメーターにもなります。

完済時の年齢

他の種類のローンより大幅に期間が長い住宅ローンにおいてはとりわけ「完済時年齢」は重要です。

もちろんそれに連動して「借入時年齢」も見られます。

定年を超えても返済していくというのは、一般的に考えてかなりリスクが大きい状況です。

そのようなプランを立てる人は退職金での繰り上げ返済を目論んでいるのでしょうが、企業側にも決して経営の安定性があるとはいえない時代、見込んだ金額の退職金をもらえないこともあります。

そこでやはり定年までに返済を終えられるプランを立てられる方が、審査においては圧倒的に有利ということです。

個人信用情報の記載

日本には、「信用情報機関」と呼ばれる3つの会社があります(CIC、JICC、KSC)。

これらは、個人が貸金業者や銀行などから借入れた額、現在の残債務、返済が滞りなく行われているか等の情報を管理しています。

信用情報機関が個人の情報を把握できるのは、それぞれの信用情報機関の「加盟会社」である貸金業者等が情報を提供しているからです(借入れをする際にその旨の承諾を債務者から取っています)。

そこで、銀行等に住宅ローンの申込みがあった場合、「この申込者は他社から現在どのくらい借入れているのか?」ということを調査することができるのです。

もし他社に対して滞納などしていたり、債務整理した履歴があればそれもわかってしまいますので融資審査では大幅に不利になります。

一般的に滞納、債務整理といった「金融事故」を起こしている人は、5年~10年程度はその他の会社からの借入れも含めてできなくなると考えておいた方がよいでしょう(債権者により貸付を断られる期間がそれより短い場合もあります)。

|

信用情報機関 |

記録内容 |

期間 |

|

KSC |

入金の有無、延滞・代位弁済・強制回収手続等 |

契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

|

官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) |

当該決定日から10年を超えない期間 |

|

|

CIC |

報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 |

契約期間中および契約終了後5年以内 |

|

JICC |

入金日、入金予定日、残高金額、完済日、延滞等 |

契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

|

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 |

当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

金融事故でこういった登録をされてしまっている人は俗に「ブラックリストに載っている人」などと言われます。

滞納等がなくても、他の会社の借入れが多すぎて将来住宅ローン滞納の危険があると判断されれば審査に影響が出る場合もあります。

また、借入額から見てまだ余裕がある人でも、他の取引先(借入先)の質が良くないと見られたらそれだけでマイナスポイントがついてしまうこともあります。

一般的にはその人の収入から見て適正なオートローン、教育ローンなどであればさほど問題ありませんが、消費者金融、目的が不明確なカードローンについては「浪費」の可能性もありますのであまり印象は良くないでしょう。

注意しておきたいのは、クレジットカードについている「キャッシング枠」は、その枠を持っているだけで実際の借入れをしていなくても他社借入額にカウントされてしまうことがありますので注意しなくてはなりません。

健康状態

「現在の健康状態」というのもローンに深い関係があります。

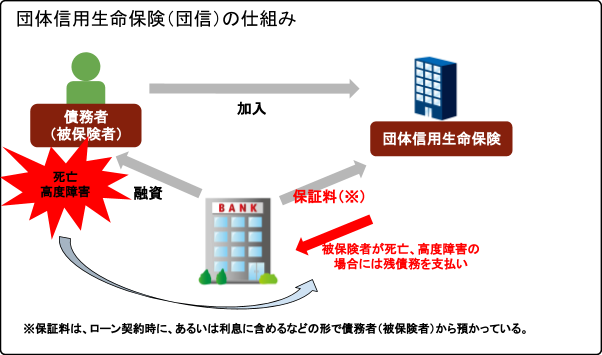

民間金融機関の住宅ローンでは「団体信用生命保険(団信)」への加入が義務になっています。

団信とは、主たる債務者が死亡、高度障害などの状態になった時に保険で残りのローンを返済してもらえる制度です。

単純に言えば「保険料を払い込むことによって万一の場合の保障をつけてもらえる」つまり生命保険ですから、健康状態が悪い人は加入を断られることもあるわけです。

団信加入を断られると民間金融機関の一般的な住宅ローンは組めなくなってしまいますが、住宅金融支援機構の「フラット35」は団信加入が任意となりますので、団信に入れない状況の人はそちらを検討するのも1つの方法です。

ただ、団信に入らない場合、いざという時の保障がないわけですから、他の方法(すでに加入している一般の死亡保険等)で返済の補填をすることができるのかどうか、それも合わせて考えておきましょう。

担保評価

「担保評価」というのは、借入先の金融機関が「抵当権」をつける物件(一般的には購入する家と土地)にどの程度の価値があるか、ということです。

万一、借入れる人(債務者)が滞納をすれば最終的に物件を競売にかけなくてはなりませんが、その際にできるだけ高く売れる=多く回収できるということは金融機関にとって最後の砦です。

よって、担保評価は融資審査の中でも大変重要な項目に位置づけられています。

借金があると住宅ローンは組めないのか

当然のことではありますが、同じ3000万円を借り入れるにしても、他社借入がまったくない人とすでに500万円ある人では状況が全く異なります。

また、同じ借入れ額で年収500万円の人と1000万円の人の負担感が同じであるはずはありません。

一般的にどの程度のバランスなら理想なのでしょうか。

借金は返済負担率で計算される

融資希望額と返済年数がわかると、その人が「月にいくら支払わなくてはならないのか?」がわかります。

月のローン返済額が月収に対して何パーセントを占めるのかという割合のことを「返済負担率」と呼びますが、これはその人の返済可能性をはかる上で大切な基準となります。

返済負担率の基準とは

金融機関の基準では、年収400万円未満は返済負担率を30%、年収400万円以上では35%を限度としていることが多いようです。

ただ、一般的には20%~25%の返済負担率に設定するのが安全圏といえます。

また、資金計画を立てる際に大切なのは「住宅以外の教育費なども含めた家計全体を見る」ということと、「ローン返済額だけではなく、購入した家に将来的にかかる修繕費等や固定資産税などの維持費を見込んでおく」ことです。

不動産業者の言う「今のお家賃程度でマイホームを持てます・・」というのはあくまで一番安い金利、長期間の返済を想定しているシミュレーションです。

家を持てば突発的な出費は必ず発生しますので、そのようなものに対応できる余力(つまり貯蓄)を残せる程度にゆとりを持った返済負担率を設定することが必要です。

住宅ローンの審査を有利に進めるには

では、目当ての物件が定まり、いざ住宅ローンの審査に臨むにあたり注意しなければならない点はどのようなことなのか考えてみましょう。

頭金を多く出して借り入れ額を減らす

購入しようとする物件に対し、借入れしようとしている金額はどのくらいでしょうか?

業者はやはり「売りたい」気持ちが先行しますので、フルローン(満額の借入れ)をすすめてくることもあるでしょう。

しかし、当然ですが、借入れ申込みの金額が多くなればなるほど融資審査も厳しくなりますし、借入額が増えればその分、全返済期間での利息も増えます。

よって、「最低でも物件価格の2割程度は頭金を出す」ことがおすすめです。

物件取得費用そのもの以外にも、住宅取得にあたっては「諸費用」が発生します。

諸費用とは、仲介手数料、登記費用、住宅ローン保証料や融資手数料、団信保険料、火災保険料、引っ越し費用やインテリア購入費、不動産取得税などです。

※団信保険料や融資手数料は金利に含まれていることもあります

これらは新築を購入するなら物件価格の約3~7%、中古なら6~10%が必要です。

基本的にこれは自己資金で支払うことになるため、頭金とは別に物件価格の1割程度を準備しておくことが必要です。

もちろん、住宅を購入した後も教育費や車の買い替え等、大きな出費があることも多いでしょうから、住宅の頭金によって貯蓄をゼロにしてしまうことは避けたいものです。

頭金を出してなおかつ貯蓄を残すことには無理があると感じた人は、そもそも購入する物件の価格自体を見直した方が良いこともあります。

収入を合算する

住宅購入を検討するにあたり専業主婦だった妻が働きに出る家庭も多いでしょう。

そのような場合は夫婦の収入を合算することで融資審査が有利になります。

もし夫婦で借入れということになると、連帯債務やペアローンなど、借入れの方式がいくつかありますので金融機関からよく説明を受けて理解することも大切です。

(夫婦で借入れを起こすと万一、離婚などすることになった際に非常に処理が煩雑になることがあるため)

不要なクレジットカードを解約する

上記のように、クレジットカードのキャッシング枠というのはそれを設定しているだけで融資審査が不利になることがあります。

住宅取得資金計画を立てる際に使っていないクレジットカードは解約してしまう、もしくはキャッシング枠は0に設定しておきましょう。

無駄なカードを削ることで年会費の節約にもなります。

税金の滞納はなくす

税金を「納めたくても納められない」という人はよほど他の面で逼迫しているということですので、それこそ住宅購入以前に家計全体を見直さなくてはなりません。

また、支払えるのに滞納している人は「金銭的にルーズ」と見られても仕方がないため、融資審査では明らかに不利です。

うっかり支払いを忘れていたようなものがあれば早急に滞納を解消しておきましょう。

担保にする物件を増やしたり贈与を受ける

例外的なケースかも知れませんが、自分の購入する家以外に親の協力を得て「親の不動産」を担保に入れる人もいます。

一人っ子で他に将来相続人となりうる人がいないなどトラブルにならないケースしかおすすめはできませんが、子供の借入れ可能額を増やす手段として「担保をより多く提供する」という選択肢もあるということです。

また、親子間の住宅取得資金の贈与については(一定の条件や制約があるものの)贈与税も優遇されていますので、そのような制度を使って頭金の比率をより増やすこともローンを通しやすくするポイントです。

まとめ

- 住宅ローンの審査においては本人の属性や個人信用情報(借金の履歴)、担保に入れる物件の評価などを総合的に見た上で融資の可否を決める。

- 返済負担率(収入の中で何%がローン返済に回されるのか)は20%~25%くらいに抑えることが理想である。

- 住宅ローンの審査をスムーズに通すためには、頭金をなるべく多めに入れる(=借入申込額を減らす)、要らないクレジットカードを解約する、夫婦で収入合算をする、税金滞納をなくす、などの方法がある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...