債務整理の費用相場を紹介。払えない場合や法テラスの利用についても解説

債務整理をする場合には、弁護士や司法書士など、法務事務所に支払う費用が必要になるんでしょ? そうだね。依頼するからには費用を支払わなければいけないよ。

債務整理の費用はいくらくらいかかるの? お金がないから支払う事ができないんだけど・・・ 債務整理の種類や、依頼する事務所によって費用は変わってくるんだ。 今回の記事では、債務整理にかかる費用について、詳しく説明するね! まずは、債務整理の種類と費用の相場をチェックしてみよう!

債務整理を専門家に相談しようとした時、最初に「手続きにどれだけお金がかかるのだろうか」と心配になるのも無理はありません。

お金がなくて債務整理したいのにそこにお金がかかる、というのは一見、矛盾しているようにも思えるのですが、やはり専門家の手による仕事が介在する以上は仕方のないことであり、かけたお金以上のメリットがそこにはあるといえます。

ただ、悪徳事務所に騙されないようにするためには費用のおおよその相場など、基本的な知識は持っておかなければなりません。

この記事では、債務整理の種類ごとと依頼先ごとにかかる費用、費用が払えない場合の対策、支払のタイミングなどについて書いています。

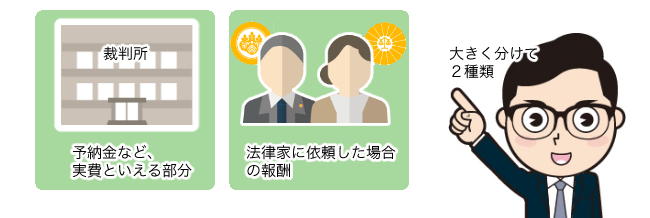

債務整理にかかる費用の種類と相場

しかし、これらは債務者が自由に選ぶというより、債務総額や収入など、その債務者が置かれた状況によって必然的に決まるものですから、「安いからこっちにして下さい」ということはできないと考えておいた方が良いでしょう。

債務整理にかかる費用は大きく分けるとこれらのものになります。

- 裁判所に支払う予納金など、実費といえる部分

- 法律家(弁護士、司法書士)に依頼した場合の報酬

①については、各地方裁判所でその事件に対する取扱いが異なることもあり、その場合は費用に差が出ることもあります(たとえば自己破産で同時廃止、管財事件のどちらに振り分けるかなど)。

②については、現在法律家の報酬金が自由化されているため、事務所により大きく差がつくものです。

※そもそもの前提として債務整理を「業務として」行うことができるのは弁護士と司法書士だけであるため、「債務整理手続代行会社」のように自称する団体や個人が手数料を要求してきたらそれ自体が怪しい、と覚えておきましょう(紹介屋、整理屋といった悪徳業者に騙されるケースが後を絶たないため)。

では、それぞれの手続きごとにおおよその費用相場を見てみましょう。

現在は、日本弁護士連合会、日本司法書士会連合会がそれぞれに定めた報酬基準はどちらも廃止されているため、あくまでここで解説するのは「相場」として参考程度の価格になります。

費用にまつわる各手続共通の用語を最初に確認しておきましょう。

| 相談料 |

| 法律家に相談し、法的アドバイスを受ける際の報酬。 その後の依頼をする、しないにかかわらずかかってくる。 債務整理に関しては弁護士、司法書士ともに無料であることも多い。 |

| 着手金 |

| 事件を依頼する際、最初に支払う費用。 その後の展開がどうなるかを問わず、戻ってこない性質のものと考えるべき。 |

| 減額報酬 |

| 法律家に相談したことによって、債務者本人が考えていた金額よりも債務が減った場合に支払う報酬。 ただ、ここで言う「減額」は、高金利の業者を適切な金利に計算し直した(引き直し計算)ことで自然に減額しただけであり、法律家自身の手腕・交渉により減ったものとはいえない。 よって、減額報酬金を請求すること自体に問題があるとする見方にも根拠がある。 |

| 成功報酬 |

| 金融業者との和解交渉などが成立したことによって支払う報酬。 弁護士についてはこの呼び方が一般的だが、司法書士の場合は単に「報酬」という呼び方をすることも多い。減額報酬と成功報酬を合わせて解決報酬金と呼ぶ場合もある。 |

| 過払金返還報酬 |

| 高金利の貸金業者に対し、適正な利息(利息制限法)で過去の取引を計算すると利息の払い過ぎになっていることがあるため、これを取り戻したことに対する報酬。 業者に交渉しても希望金額を返還してもらえず裁判を起こした場合、報酬が上乗せされることがある。 |

| 予納金 |

| 裁判所に対し、各種の手続きをするにあたって支払う費用。 手続きの種類によってまったく金額は異なる。 |

相談料、成功報酬金、減額報酬などについては、事務所によっては費用を取らないところもあります。

では、実際にいくらくらいかかるのか?を債務整理の方法ごとに見てみましょう。

任意整理の費用例

※任意整理とは、裁判所を介さずにする私的な和解ですので、裁判所に対してかかる費用はありません。

| 弁護士 | 司法書士 | |

|

相談料 |

無料~1時間1万円 | 無料~1時間6,000円 |

|

着手金 |

無料~1社あたり2~5万円 | 無料~1社あたり2~3万円 |

| 減額報酬 | 無料~減額した債務額の10%程度 | |

| 過払金返還報酬 | 返還に成功した金額の20%程度 | |

| 前提条件 |

|

|

| 総額の例 | 560,000円 | 456,000円 |

ただ、実際にここまでの金額になることはあまりないと思われます。

なぜなら、弁護士、司法書士ともに最近の傾向として、

「過払い金請求があることがわかったら着手金無料」

「減額報酬はいただきません」

などとする事務所が増えているため、この半額程度で済むことも多いからです。

債務者はほとんどの場合、このような金額を一括で支払うことはできない状況にありますから、(後ほど説明しますが)債務整理については分割払いの制度を設けている事務所が圧倒的に多く、「こんなお金は払えないから債務整理できない」と悩む必要はないということです。

そして、過払い金がある場合、消費者金融などから戻ってきたお金から法律家の費用を差し引くわけですから、実際に債務者自身が手出しすることにはならないため、過払い報酬を支払ったとしても、本人の負担感はほとんどない場合もあります。

個人再生の費用例

| 弁護士 | 司法書士 | |

| 相談料 | 無料~1時間1万円 | 無料~1時間6,000円 |

| 着手金(報酬) | ※住宅ローン特則なし:30~40万円

※住宅ローン特則あり: 40~50万円 |

※住宅ローン特則なし:25~35万円

※住宅ローン特則あり: 30~40万円 |

| 予納金(個人再生委員選任) | 15万円(東京地裁で弁護士・司法書士がついている場合) | |

| 裁判所関連の諸費用 | 計25,000円くらい(収入印紙、官報公告費用、郵便代) | |

| 総額の例 | ※住宅ローン特則なし:585,000円

※住宅ローン特則あり:685,000円 |

※住宅ローン特則なし:531,000円

※住宅ローン特則あり:581,000円 |

※住宅ローン特則とは・・・住宅ローンを支払い中の債務者が、一定の条件のもとで住宅ローンを維持したまま(=住宅を手放さずに)個人再生できる制度のこと。通常よりも手続内容が煩雑になるため報酬が上乗せされることが普通。

※個人再生委員とは・・・個人再生手続において、より詳細な調査をするために選任される弁護士などの法律専門家。裁判所により選任しないこともある。

個人再生の場合、手続きそのものだけでも半年かかる上に、裁判所に提出する書類の内容も非常に煩雑です。

それだけに若干、費用も高めになっていますが、債務者自身でやろうとした場合の難易度は自己破産より高いものになっています。

ですから、自分でやろうとするより分割払いの対応をしてもらえる法律家を探す方が賢明といえます。

自己破産の費用例

| 弁護士 | 司法書士 | |

| 相談料 | 無料~1時間1万円 | 無料~1時間6,000円 |

| 着手金(報酬) | 30~40万円 | 20~30万円 |

| 予納金(破産管財人選任) | 20万円~(少額管財事件になった場合) | |

| 裁判所関連の諸費用 | 計30,000円くらい(収入印紙、官報公告費用、郵便代) | |

| 総額の例 | ※同時廃止の場合:440,000円

※少額管財の場合:640,000円 |

※同時廃止の場合:336,000円

※少額管財の場合:536,000円 |

※同時廃止、少額管財とは・・・破産申立をした人については、最初に裁判所が書類を見た上で手続きの類型を振り分けます。これといった財産がなく、免責不許可事由(多額のギャンブルや債権者をだますような行為など)がない場合は「同時廃止」に振り分けて配当せずに終了します。

財産がある人、すぐ免責することが適当ではない人は「管財事件」に振り分けて、破産管財人が配当や事情の聞き取りなどを行いますが、個人の破産は多くの場合が「少額管財」といって、通常管財より簡易な手続きとなります。

自己破産の手続きは、同時廃止になるか、管財事件になるかでかかる費用が大きく異なります。これはその人の状況によって裁判所に決められてしまうため、債務者自身にはどうしようもない部分でもあります。

裁判所に支払う費用

裁判所に支払う費用は上記のように予納金と細かい郵便代などになりますが、個人再生なら再生委員が選ばれるかどうか、破産なら管財人がつくかどうか、そして債権者の数によっても異なってくるものです。

裁判所の実務に関する運用というのは各地方裁判所単位で異なっており、特に東京地裁などの大都市ではさばく案件数の多さから、他の都市にはない独特のルールを採用していることがあります。

また、数年前に適用されていたルールが現在はもう変わっている、ということもありえます。

ですから、過去に破産した人の話を聞いてそれを鵜呑みにするというのは危険なことなのです。

たとえば「このくらいなら同時廃止になる」などの判断基準は時期、裁判所の管轄により若干変わることがあります。

管轄は基本的に債務者の住所地で決まるものですから、自分が申し立てをした裁判所のルールに従うしかないのです。

会社(法人)の場合

法人の債務整理については個人より書類の種類が膨大で煩雑なだけに、費用も数百万円、数千万円単位でかかることがあります。

会社の規模、債権者の数、負債総額により着手金だけでも50万円程度から1000万円以上と、個人の場合よりも相当幅がありますので、事前の相談と見積もりは必須でしょう。

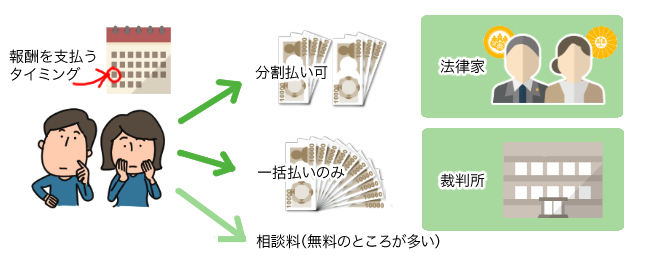

債務整理の費用を支払うタイミング

債務整理の費用は、いつ支払うの? お金を払わないと、依頼を受けてもらう事ができないの? 債務整理が決まった後、分割にて支払う事になるよ。

気になるのは、専門家に報酬を支払うタイミングです。

お金に困って債務整理をするわけですから、前払いで対応するのが難しいケースがほとんです。

消費者金融などへの支払い開始のタイミングと、弁護士(司法書士)への報酬支払い時期についてみてみましょう。

分割払いや後払いは可能なのか

債務整理をしようとする債務者に数十万円の費用を一括払いしろという方が無理な話です。

そこで、現在では債務整理を扱う事務所であれば分割払いの制度を採用している方が多数といえるのではないでしょうか。

着手金を無料にして完全成功報酬制という事務所もみられます。

また、多額の過払金返還が見込まれる場合は、初期費用すべてを無料にして、過払金が振り込まれた時点で報酬をそこから差し引くという「実質後払い」の事務所が多いでしょう。

支払開始と終わりまでの期間

法律家への支払い

法律家の報酬について気をつけなければならないのは、事務所が分割払いを認めたとしても、支払いが終わるまでは手続きが進みませんから、それを債権者が待ってくれるかどうかが問題になるということです。

法律家から債権者に受任通知を出してから最初の2~3ヶ月程度は、債権者が「まだ債務整理の方針は決まりませんか?」と電話をしてきても「まだ全社の取引履歴が揃っていませんので待ってください」と言えばそれで済みます。

しかし、これが半年以上となると、黙っていない債権者もおり、あまりにも待たせすぎると訴訟をうってくるなど強硬手段に出ることもあります。

分割払いにする場合でも、なるべく法律家に委任してから半年以内には支払いを終えたいものです。

裁判所への予納金の支払い

そして、裁判所への予納金の扱いについてです。

裁判所への予納金は、基本、一括払いです。

以前であれば破産管財人の費用なども半年程度の積み立てを認めてくれる傾向にありましたが、近年は裁判所によっては「管財費用をすぐ払えないのであれば、いったん申立を取り下げるように」と指導されることがあります。

ですから、相談の段階で法律家が「この案件は管財事件に振り分けられるだろう」との見立てをした場合、管財費用が整うまで申立を待つしかないことになってしまいます。

この点も前記の「待てない」債権者に対しては事情を説明し、理解を求めることが必要になります。

相談にかかるお金

相談料は、ここ数年で「債務整理については何度でも無料」とする事務所が多くなったのではないでしょうか。

要するに、法律事務所サイドから言えば「なるべく優良な顧客を囲い込むために間口を広げておきたい」といった意図があるのです。

特に、過払金のありそうな顧客は「報酬の取りっぱぐれがない」「手間がかからない」という意味で、法律事務所としても逃したくないところですから、大事務所を中心として、相談料だけでなく着手金まで無料にするところも見受けられます。

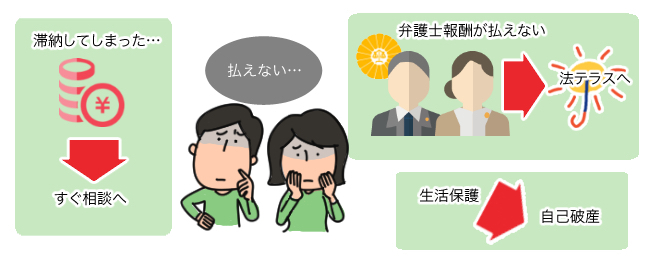

債務整理の費用が払えない場合

分割でも支払う事が難しい場合には、どうしたら良いの? 法テラスを利用して、弁護士費用を少しでも抑えるという方法があるよ。

では、債務整理の費用が払えない時はどうすれば良いでしょうか?

任意整理や個人再生が決まったあとの残債の返済ができなくなってしまった場合、弁護士報酬の支払いができない場合についてみていきます。

債務整理開始後に滞納してしまった場合

法律家に債務整理を依頼したにもかかわらず、リストラや病気などやむをえない理由で支払いが不能になった場合は決して放置せず、すぐに事情を相談しなければなりません。

理由もわからず音信普通になったり、信頼関係が破綻した場合、「法律家は一方的に辞任することができる」と委任契約書に書いてあることが普通です。

その場合、せっかく委任したことにより取立てが止まったのに再び厳しい取立てが始まる、債権者が態度を硬化させて訴訟などをしてくることも考えられます。

債務整理を成功に導くためには「法律家に対しても、債権者に対しても誠実であること」が何より重要なのです。

債務整理の弁護士報酬が払えない場合

弁護士報酬の金額だけを見て「払えない」と決め付けるのは早計です。

なぜなら、もしも「利息引き直し計算」をした後で過払い金が発生していた場合、まったく債務者自身の持ち出しがなく費用を支払えることもあるからです。

しかし、過払い金もなく、分割払いでも費用が支払えない場合、いわば最後の手段として、法テラスという機関の制度である「民事法律扶助制度」を利用する方法もあります。

法テラスとは国が運営している法律相談、手続きの案内所と考えればよいでしょう。

もし、条件を満たして法律扶助を受けられることになると、法テラスから弁護士や司法書士に立替払いをし、それらの法律家が手続きを行い、後日、債務者が法テラスに立て替えてもらった費用を分割返済するという流れになります。

法テラス自体が手続きをしてくれるわけではないのですが、ここに相談に行けば、どんな所でどんな手続きをしてもらえるのかのアドバイスをもらえたり、条件を満たせば手続き費用の貸与を受けることができることもあります。

生活保護を受けている場合

生活保護を受けている人、または受けようとしている人が債務整理する場合、債務整理の方法はほぼ自己破産の一択になります。

生活保護費というのは税金から賄われているため、任意整理や個人再生のように「返済する」タイプの手続きをとると、税金を借金返済に使っていることになりますので本来の趣旨、国民感情にそぐわないからです。

生活保護を申請する人の多くは借金を抱えていますが、役所の保護課職員から「まず債務整理してから生活保護の申請をしてください」と言われることが通常の取り扱いです。

法テラスの扶助を受けた場合は通常、上記のように分割での返済を要求されますが手続き終了後も生活保護をずっと受け続けている人については返還義務が免除されることもあります。

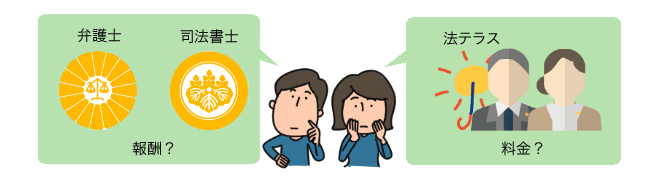

依頼先によって変わる債務整理費用

専門家への依頼費用を少しでも安く抑えたいんだ。そんな人は司法書士の方が良いかな? 事務所によって依頼金額が異なるから、必ずしも司法書士の方が安く済むとは言い切れないけれど、相場では司法書士の方が費用が安く済む場合が多いね。 だけど、司法書士では扱う事ができない案件もあるから注意しよう。

弁護士と司法書士の報酬額の違い

弁護士と司法書士を費用相場で比べたら、やはり弁護士事務所の方が全体的に相場が高くなる傾向はあります。

しかし当たり前のことですが自由報酬のもとでは、どちらが必ずしも高い、安いとは決め付けられないということです。

根気良く調べれば良心的な価格で能力ある弁護士を見つけることもできるはずです。

むしろ、弁護士・司法書士の違いというよりは「派手に宣伝している事務所、大量に人を雇用している事務所は当然に報酬が高くなりがち」といえるのではないでしょうか。

やはり広告宣伝費、人件費が価格に転嫁されることは他の業種と同じ理屈なのです。

法テラスの料金

法テラスの法律扶助を受けて債務整理する場合、一般の価格よりもだいぶ安くなります。

たとえば、自己破産手続きであれば通常30~40万円かかるところが15万円程度で済みます。

ただ、法律扶助をすべての法律事務所で使えるわけではなく、法テラスに登録した法律家の場合のみとなります。

このように通常の報酬より大幅に安いこと、そして債務者が後日きちんと返済しない場合、法テラスから法律家のところに確認の連絡が入るなど対応の負担がかかることから、法律扶助の案件には関わらないというスタンスの事務所も多いのが実情です。

ですから、利用を希望する場合は相談予約前にその事務所に電話などで利用の可否を確認しておいた方がよいでしょう。

費用が安いところを比較する時の注意点

弁護士や司法書士を選ぶには、安さ重視で選んでも問題ないよね? 非常に安い金額で請け負っている法律事務所の中には、債務整理に不慣れな場合もあるし、悪徳な事務所である場合もあるから、事務所選びには注意しよう。

上記のように報酬が自由化されていることから、大事務所を中心とした安売り合戦も展開されており、大量受注によってサービスの質が落ちている事務所もあることに気をつけなくてはなりません。

- 「弁護士に一度も会わせてもらえない」

- 「受けるだけ受けて(着手金を取るだけ取って)事件を放置する」

- 「一見安く見せて後から追加料金を取る」

- 「ありえないような適当な和解をする」

など、法律家としての倫理に欠ける事務所も少なくありません。

また、近年問題になっているのが、「美味しいところだけを食い逃げする」事務所の存在です。

大都市の事務所が地方に来て無料相談と称して借金相談を受け、過払金の処理だけをして(=過払金返還の報酬だけもらって)、他に残債務があっても「破産の手続きは地元の事務所にやってもらう方が良いでしょう」などと言って中途半端に放り出すパターンです。こういった事務所はもはや悪徳と言ってもよいレベルです。

安物買いの銭失いとならない、そして悪徳事務所の餌食とならないよう、

- 「料金だけを見て選ぶようなことはしない」

- 「自分の地元以外の事務所に頼む場合は(すべてが悪いわけではないが)慎重に」

- 「法律家に直接会って疑問点を徹底的に質問し、人間性や資質を見極める」

依頼者側もこれくらいは心がけたいものです。

また、お互いの誤解によるトラブルを避けるためにも、費用の見積もりを取る際には口頭ではなく書面で説明を受ける、おおよその総額について見通しを立ててもらうことを実践しましょう。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...