債務者とは?債権者との違いも含め、わかりやすく意味を解説

お金を借りた人のことを債務者って呼ぶんでしょ?

そうだね!

だけど、お金を借りた人だけではなくて、他者に対して義務を負っている人の事を債務者と呼ぶんだ。

債務者といっても、その他にも連帯債務者や連帯保証人など、変わった性質を持つ物もあるんだよ。

今回の記事では債務者について、詳しく説明するね!

「債務者」とは「債権者」と対になる言葉で「一定の責任、義務を負う」立場を指しています。

ただ、同じ「債務者」という立場でも、多数当事者が絡んだ場合などは呼び方が異なってくることもあります。

では、債務者とそれに関連する言葉、債務者に支払い能力がなくなった場合、債務者の立場を相続した場合などについて考えてみましょう。

債務者とは

債務者とは、「法律行為(契約等)その他の要因で、他者に対して何らかの義務を負っている者」を指します。

具体的には

- 代金を支払う

- 労務を提供する

- 金銭を返済する

などが債務の内容として考えられます。

債権者との違い

債権者と債務者はお互い、利害が相反する形で対になっています。

債権者は「物の給付や行為などを要求する権利」を持っておりそれを債務者に対して「行使する側」、債務者は「行使される側」という関係にあります。

ただ、一つの契約の中でどの債務に着目するかで債権者と債務者のどちらの立場にもなることがあります。

たとえば、不動産売買契約では、「目的不動産の引渡し」に目を向ければ買主が債権者、売主が債務者となりますが、代金の支払に目を向ければ立場が逆になるため、双務契約となります。

債権債務関係は、主に当事者の売買や金銭消費貸借(お金の貸し借り)契約などによって発生しますが、契約以外でも発生することがあります。

一例を挙げると、不法行為による損害賠償の債務があります。

AがBにけがをさせてしまうと、Bから損害賠償請求を受けることによりAは債務を負うのです。

このように契約によらずに債権債務が発生する要因はいくつかあります。

多数当事者が絡む場合

債務者が一人ではない場合もあるよね?

連帯債務の場合には、どんな特徴があるの?

連帯債務の場合には、どちらも立場は変わらないから、どちらが返済しても良いんだよ。

連帯債務と連帯保証人にはどんな違いがあるの?

連帯保証人の場合には、主債務者が返済できなくなった時に代わりに返済しなければいけない事になるんだけれど、返済に関しては、連帯債務者と法的に大きな違いはないんだ。

この2つは住宅ローンや団信保険の適用に大きな違いが出てくるんだよ。

詳しく説明するね。

連帯債務者とは?

連帯債務者とは、主たる債務者とまったく同一の地位で同一の責任、義務を負う者のことを指します。

たとえば連帯債務者が2人いたとすると、債権者はそのどちらかに全額請求しても構いませんし、半分ずつ請求することもできます。

連帯債務者と連帯保証人

繰り返しますが、連帯債務者は、債務者そのものですので主たる債務者と主従の関係があるというわけではなく、「二人いるのであればその二人の立場は完全に同一」です。

夫と妻の間で「夫が主たる債務者」という認識があったとしても、債権者から見たら二者の法的立場は何ら変わりません。

それに対して連帯保証人は「主たる債務者に対して従属的な立場」です。

ただ、法的には債権者が仮に連帯保証人に先に請求してきたとしても、「主債務者がいるのだからそちらに先に請求して」とは言えません(これが通常保証と連帯保証の違い)。

これだけ見ると「結局、実質的には違いがないのでは?」とも思えますが、理論はともかく実務的な問題においては「連帯債務者と連帯保証人」に違いが出てくることがあります。

ぜひ知っておきたいのは住宅ローンにおける税金、保険の取り扱いの違いです。

「住宅ローン控除」と「団体信用生命保険」については適用範囲の違いなどを知っておきましょう。

住宅ローン控除における違い

住宅ローン控除とは正式名称を「住宅借入金等特別控除」といいます。

これは、

「借入金を利用して自己居住用の住宅を新築、取得、または一定規模の増改築をした場合に、期間の上限まで(10年、15年など前提条件により異なる)各年末の借入金残高のうち一定割合の金額をそれぞれの年分の所得税額から控除する。ただし、居住の用に供した年の分からとなる。」

という制度です。

もっと簡単に言えば

「住宅ローンを抱えており、その他の要件も満たした人は年末の住宅ローン残高を基準として計算した金額を所得税と住民税から差し引く(=優遇される)。ただし、期間の上限が決まっている。」

ということです。

国民の住宅取得を促進することが目的です。

この制度の適用を受けられるのは「住宅ローンを組んでいる債務者」であり、基準になるのは「年末時点での住宅ローン残高」になります。

また、他にも多数の要件があります。

※要件や控除額など詳しくは国税庁ウェブサイトを参照してください。

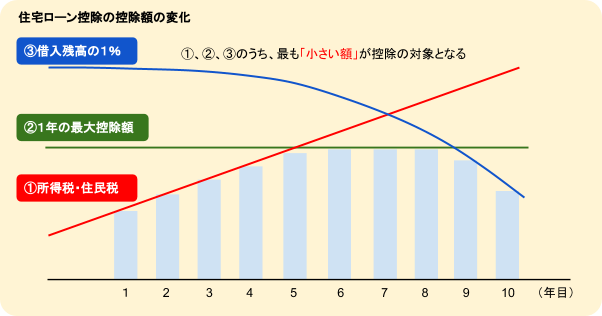

ただ、例えば「借り入れ残高の1%を控除する」という要件を満たしている人でも、控除の全期間において常に1%の控除が受けられるわけではないことに注意が必要です。

控除額については年と共に変化していきますが、イメージとしては下の図のようになります。

住宅ローン控除は全期間トータルで見ると非常に大幅な所得税等の優遇を受けられますが、複数人が債務に関与する場合、単独債務とは違って気をつけなければならない点があるのです。

- 連帯債務者の場合

たとえば、銀行から借り入れた住宅ローン債務につき、夫婦で連帯債務者になっていたとします。

その際、「購入する不動産をどのような持分で登記していたか」によって住宅ローン控除の適用範囲は異なってきます。

夫2分の1、妻2分の1で登記していたとするとちょうど夫婦が半分ずつの割合で住宅ローン控除を受けられることになりますが、夫の単有(一人の名義で登記)にしていたとすると夫のみが住宅ローン控除を受けられ、妻は受けられません。

つまり、所有権移転登記をした時点で(=売買の残金決済をした日に)控除を受けられる割合は決定してしまうことになりますから、持分割合を事前によく話し合って決めることが肝心です。

- 連帯保証人の場合

たとえば妻が夫の連帯保証人になっていたとしても、住宅ローン控除を受けられるのは夫だけであり、妻はあくまで保証人であって債務者ではありませんから受けることはできません。

なお、住宅購入の際に民間の金融機関でローンを組むと、保証会社との保証委託契約が必須であることが多くなっています。

それに加えて、債務者の信用力が不足する場合や購入物件の担保としての価値だけでは金融機関が不十分と判断した場合、追加で連帯保証人を要求されることもあります。

団体信用生命保険

団体信用生命保険(団信)とは、

「住宅ローンの債務者が死亡や高度障害などの状態になった時、ローン残額が保険で支払われることにより免除される」

という制度です。

民間の金融機関で住宅ローンを組む場合(フラット35を除く)、団信加入が必須とされていることがほとんどです。

大黒柱が夫であり、ローンは夫一人、住宅にも妻の持分は入っていないなどの状況であれば話は単純なのですが、連帯債務や連帯保証になると注意するべきポイントがあります。

- 連帯債務者の場合

もし、連帯債務者になった夫婦のうち夫しか団信に加入していなかった場合、夫死亡の場合には団信が適用されて残債務がチャラになりますが、妻が死亡した場合は適用されずローンが残ってしまいます。

共働き夫婦の場合、妻の死亡も想定した上で団信に加入しなくてはなりません。

- 連帯保証人の場合

連帯保証人については債務者ではありませんから、そもそも自身で団信に加入することはできません。

しかし、もし主たる債務者が団信に加入していれば、その保険金で債務は完済されますから結果として連帯保証人も債務を免れることができます。

第三債務者

債権者代位権や差押えなどの説明で、「第三債務者」という言葉が出てくることがあります。

しかし、最初から絶対的な立場としての「第三債務者」というものが存在するのではなく、多数当事者が絡んできた法律関係において、相対的な地位として第三債務者という呼び方をすることがある、ということです。

もう少しかみ砕いて説明するとこのようになります。

AがBにお金を貸している。

BはCの会社に勤務しているため、Cに対して「給料を支払ってもらう権利(給料債権と呼ぶ)」を持っている。

AがBに貸したお金を回収できず訴訟を起こして勝訴したため、Bの収入である給料債権を差押えてCから回収しようとしている、という状況を考えてみましょう。

このような場面でAから見るとCは「第三債務者」という立場になる、ということです(債務者の債務者、と言い換えることができます)。

債務者死亡の場合債務はどうなるのか

債務者が亡くなってしまった場合には、債務はどうなるの?

債務は相続により引き継がれる事になるんだよ。

色々な立場の債務者(または保証人)があることを説明しましたが、これらの立場にある者が死亡した場合はどうなるのでしょうか。

債務は相続される

債務者が死亡した場合、債務も「負の相続財産」として法定相続人(民法で定められた範囲の相続人)に引き継がれます。

債務をどの相続人がどのくらい負担するのかを遺産分割協議書の中で決めていることもあるでしょう。

しかし、その取り決めはあくまでも相続人の間だけで効力を及ぼすものであって、債権者に当然に効力が及ぶわけではありません。

つまり、債権者は相続人がどのような決定をしたかに関わらず各相続人に法定相続分(民法で定められた相続分)に従った割合で請求することができます。

ただ、「事業を引き継ぐのは長男」といったケースも多いものです。

そのような場合は事業用財産と負債を同時に引き継ぐことが現実的なのは言うまでもありません。

よって、金融機関と話し合った上で、全員がいったん共同相続した負債を長男が債務引受し、同時に事業のために担保に入れている不動産の名義も長男にする、という方法を取ることがよくあります。

相続放棄で負債を免れることもできる

上記の事業用負債のように、「返済を続けていくこと(返済金額を支払っていけること)」が前提の負債であればまだ良いのですが、単に被相続人(亡くなった人)が借り入れを重ねていた結果、相続財産よりも債権金額の方が多かったということもあります。

そのような場合、債務を免れる方法として「相続放棄」があります。

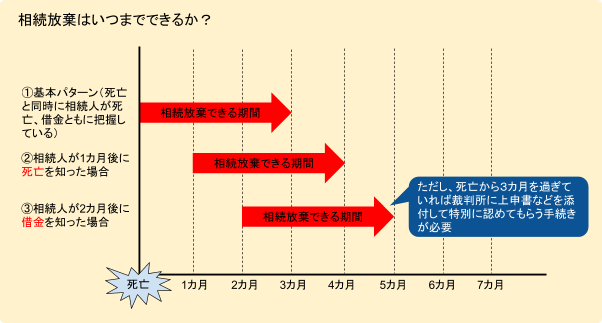

これは「被相続人(亡くなった人)の死亡および自分が相続人となったことを知った翌日から3カ月以内」に、死亡した地を管轄する家庭裁判所に手続きをすることによって財産と負債をまとめて放棄することができます。

相続放棄は相続人が数人いても各々することが可能です。

勘違いしやすいのですが、遺産分割協議で「自分は遺産をもらわなくてよい」と言っただけでは相続放棄したことにはならないので注意が必要です。

また、相続放棄の手続きは上記のように期間の制限があること、そして、被相続人(亡くなった人)の財産を費消してしまうなど一定の事由があると相続放棄できなくなることに気をつけなくてはなりません。

もし、このようなことで悩んでいる人は「早急に」弁護士または司法書士に相談するべきです。

- 相続財産より負債の方が多いかどうかわからないが、故人に借金があったようで不安。

- 被相続人の現金や預金から支払ってしまったものがあるが、自分は相続放棄できるのかどうか悩んでいる。

- 3カ月の期間が迫っているが間に合わせたい、また、3カ月を過ぎてから借金が発覚した。

相続放棄は時間的な制限が短い手続きですので、迷っている暇はありませんから可能性があれば即、専門家に相談と考えておく方がよいでしょう。

相続人が連帯保証人である場合の注意点

妻が夫の連帯保証人になっているというパターンは非常に多いと思われます。

その場合の注意点としては、「連帯保証人は、単に夫の負債を相続放棄しただけでは債務を免れることはできず、連帯保証人としての責任を追及されてしまう」ということです。

上記の「団体信用生命保険」の例は、夫が死亡→保険金がおりる→残債務が返済される→連帯保証人である相続人も債務を負わなくて済む、という結論でしたが、団信の場合は主債務そのものが弁済により消滅しているので、前提がまったく違うのです。

連帯保証人は「自分独自の責任」としての債務を負うことになってしまうため、保証人自身が支払い不可能だと感じた場合は、下記のような「債務整理」も含めた解決方法を考えていかなくてはなりません。

債務者に支払い能力がない場合には

債務の返済が難しくなってしまった場合には、どうすれば良いのかな?

銀行と相談してリスケジュールを組むか、債務整理を取り入れる方法があるよ。

住宅ローンが支払えない場合には、任意売却を取り入れ、売却金額を返済に充てるという方法もあるね。

債務者自身またはそれを相続した者が、正常な支払いを継続できない場合どのように解決するべきなのでしょうか。

リスケジュール等、私的な解決を試みる

たとえば住宅ローンなどで支払いが一時滞ってしまいそうな場合の解決方法として「リスケジュール」があります。

これは、金融機関との間で話し合いをして返済計画、ローン契約を見直し、期間の延長や一時据置きなどをしてもらうことです。

ただ、あくまでもリスケジュールが効果を発揮するのは「病気による入院」「転職活動中の一時的な滞納」など、将来的に正常な返済に戻せることを前提とした場合です。

また、審査に通りリスケジュールができたとしても、返済期間の延長に伴って全期間を通じた返済額が増えてしまうこともある点を理解しておかなくてはなりません。

連帯保証人として返済した場合には、求償権を行使することが可能です。

長期的に返済の目途が立たない場合、もはやリスケジュールで解決できる見込みは薄いと考えるべきです。

もし、全体として消費者金融などの過払い金も見込めないようであれば債務整理を第一の選択肢とする方がよいと考えられます。

債務整理をする

どのような経緯で債務を負ったのか、それにより解決方法は異なります。

整理して考えてみましょう。

- 自分が借りたことにより債務者になった → リスケジュールや債務整理

- 債務者の相続人になった → 相続放棄

- 債務者の相続人であるが、かつ債務者の連帯保証人でもあった → 相続放棄しつつ、連帯保証人としての債務についてはリスケジュールや債務整理

債務者、連帯保証人のいずれであっても債務整理することにより解決することができます。

債務者の相続人であれば相続放棄により負債を免れる選択肢もありますが、同時に被相続人の連帯保証人にもなっている者は「債務者の相続人」と「連帯保証人」の地位を併せ持っていることになるため、保証人自身が債務整理しなくてはならない場合もあることを覚えておかなければなりません。

債務整理には、任意整理や特定調停、個人民事再生や自己破産など、様々な種類があり、法人であるのか、個人であるのか、その人の立場や状況によって最適な解決方法を選択する必要がありますから、返済不能の状況に陥ったらすぐ弁護士(司法書士)に相談するべきといえます。

債務者とは?わかりやすく解説

債務者とはどんな性質の物なのか、詳しく知ることが出来て良かったよ!

契約の行使される側となる場合には、債務者についてだけではなく、連帯債務者や、連帯保証人についても詳しく知っておくと安心だね!

何か不安に感じることがある場合には、弁護士などの専門家に相談しよう。

- 債務者とは、「法律行為(契約等)その他の要因で、他者に対して何らかの義務を負っている者」のことであり、債権者とは対になる概念である。

- 債権債務関係に多数の当事者が関与してくる場合、「連帯債務者」「連帯保証人」といった立場もある。

これらは類似する面もあるが、「住宅ローン控除」や「団体信用生命保険」の適用場面で違いが出てくる。 - 同じ債務者であっても、複数当事者の関係の中で「第三債務者」という呼び方をすることがある。

- 負債は債務者の死亡によって相続されるが、相続人が相続放棄をすることで免れることができる場合がある。

- 被相続人の相続人であり、かつ連帯保証人でもある人は相続放棄だけでは責任を免れることができない。

- 債務者やその相続人、連帯保証人に支払能力がない場合は、リスケジュール、相続放棄、債務整理などの解決方法があるので、状況に応じた最適な方法を弁護士(司法書士)に相談することが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...