任意整理で借金を減額する方法と仕組み。からくりを具体例と併せて解説

任意整理って借金額の元金を減らすことができるの? 任意整理の手続きは、元金を減らすのではなく、利息の引き直し計算をする事でトータル返済額を減額させる手続きとなるよ。

でも、任意整理をしたら、借り入れが全てなくなったという人がいるんだけれど、それはどういう事なの? 借り入れが全てなくなった人の場合、過払い金が発生している事が考えられるね。 利息制限法での利息ではなく、出資法での利息で借り入れをしていた場合、払い過ぎた金利を返還請求できるんだ。 出資法と利息制限法の金利の違いについて、詳しく見てみよう!

任意整理をすると借金が減る、というのはよく言われることですが、どんな仕組みで減額するのでしょうか?

その理屈がわかると自分の場合は減るのかどうかを予測することができるようになります。

では、任意整理で借金が減る仕組みと減った具体例、任意整理以外で借金を減らす方法などを見てみましょう。

なぜ法的に借金を減らすことができるのか

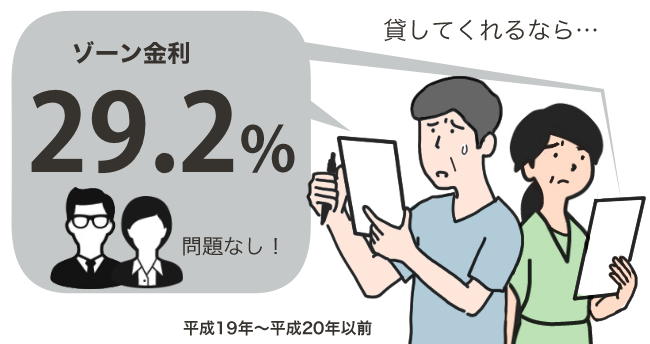

「債務整理すればあなたの借金が減るかもしれません」とだけ聞くと、いかにも債権者とハードな交渉をするようなイメージを抱くかも知れませんが、現在ではかつての「高金利貸金業者」と、高金利だった時代(大手消費者金融であれば主に平成19年~平成20年以前)にしていた取引について、残債務を減額するのは難しいことではなくなっています。

では、借金を減らすことができる仕組みを詳しく見てみましょう。

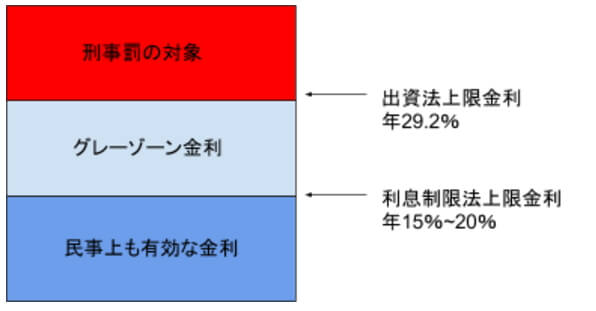

元々、平成18年の貸金業法改正(施行は段階的に行われたので平成22年)前には、「利息制限法」と「出資法」という2つの法律によって規律されていました。

これら2つの法律で定められた利息の上限が異なっていたため、混乱を招く状況になっていたのです。

グレーゾーン金利図解

利息制限法の上限金利を超えていても、出資法の上限を超えない限り刑事罰は課せられません。

とはいえ、この2種類の上限金利の間に位置する「グレーゾーン金利」については、一定の法律的な条件を満たさなければ取ることができないのです(旧貸金業法43条の「みなし弁済」規定)。

今から10年以上前までは消費者金融やクレジット会社のキャッシングでは年利29.2%ぎりぎりまでの利息を取る高金利貸し付けが当たり前でした。

それは、金融業者が「みなし弁済が成立しているからこの利息は有効」という主張をしていたからなのです。

あいまいだったみなし弁済

- 金銭消費貸借契約を締結したときに、貸主が貸金業者であること

- 業として行う金銭消費貸借上の利息または損害金の契約に基づく支払いであること

- 利息制限法の制限利率を超える利息について、債務者が、利息または損害金と指定して、「任意に」支払ったこと

- 貸金業法17条の規定による法定の契約書面を交付している貸金業者に対する支払いであること(=貸金業者の商号や住所、契約年月日、貸付金額、貸付利率、返済方式、期間、回数、損害賠償額の予定などが書かれた書面を契約時に交付していること)

- 貸金業法18条の規程により法定の受取証書を交付した場合における支払いであること(=貸金業者の商号や住所、契約年月日、貸付金額、受領金額及びその利息、賠償額の予定に基づく賠償金又は元本への充当額、受領年月日などが書かれた書面を支払い時に交付していること)

要するに、貸金業者側としては「自分たちは法律で決まった書面も交付しているし、債務者自身が了解して任意に支払っているのだから、グレーゾーン金利を取っても問題はない」という理由づけをしていたのです。

しかし、これはあくまで彼らの言い分に過ぎません。

現実に目を移してみると、高金利業者から借りるしかない状況に追い込まれている人たちが「貸してさえくれるなら」とあまり契約書面も読まず、どのくらい利息を取られるかという自覚もないままただただ必死に返済しているというのが実情でした。

これが「納得して支払っている」などといえる状態ではないのでは明らかで、幾度となく裁判で「みなし弁済が成立しているか否か=グレーゾーン金利が有効かどうか」という論点が争われてきました。

この論点についてはっきりとした判断が下されたのが、平成18年の「シティズ判決」と呼ばれる最高裁の判決です。

「遅滞約款(利息制限法超えの利息も含め、返済を遅滞したら残りの債務を一括返済しなければならない)が定められた状況のもとでは、債務者が本当に任意で支払っていたとは言い難い」

つまり、高い利息も含めて支払いが遅れたら残りの債務を全部いっぺんに支払わなければならない状況のもとでは、到底債務者自身が任意に支払っていたなどという解釈は許されない、という判断が下されたのです。

この裁判がグレーゾーン金利否定の決定打となり、債務整理をするにあたっては、過去に遡って利息制限法超えの利息を引き直し計算することが当たり前の流れになりました。

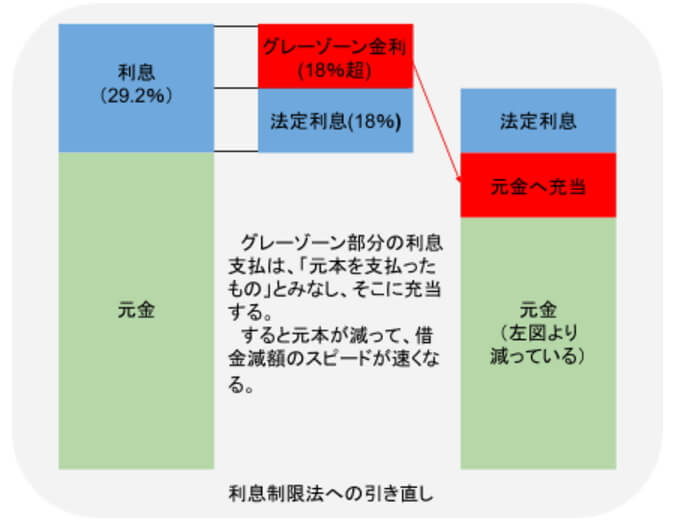

基本的な仕組みとしては、グレーゾーン金利部分の支払いを「元本の支払い」とみなしてそこに充当していくのです。

グレーゾーン金利を支払っていた期間が長ければ長いほど充当される部分が大きいため、元本は大幅に減っているという理屈になります。

これがいわゆる「利息引き直し計算」です。

元本への充当がどんどん進んでいくと、一定の時期に元本がゼロとなるのですが、その前の段階で債務整理を始める場合もあれば、ゼロになった後の段階で(それでも約定の金利ではまだ元本が終わっていないと思い込んでいるため)債務整理を始める場合もあるでしょう。

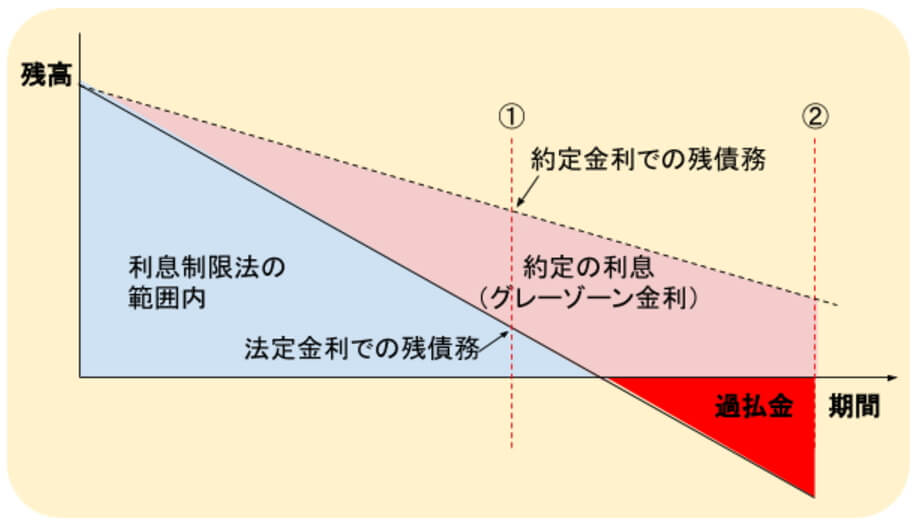

これを図に表すと次の通りです。

たとえば、①の時点を見てみましょう。

この段階ではまだたとえ利息制限法で計算したとしても元本が残っています(「法定金利での残債務」として→で示した部分)。

- もし、この段階で債務整理を始めるのであれば(他の債権者との兼ね合いも考えて)一括又は分割での返済が可能であれば「任意整理」

- 分割でも残元本全額の返済計画をたてるのが難しいようであれば「個人再生」「自己破産」

もう少し弁済が続くと、利息制限法で計算したらすでに元本はゼロ、という段階に達します。

それでも債権者が約定金利で請求していれば元本が終わっているなどと債務者は気づかないため借金返済を続けます。

そしてゼロを通り越して「過払い金」が発生するという理屈です。

一般的に、過払いの状態になるまでには利息制限法を超えた取引を5年以上継続していることが目安とされていますが、各自の借り方、返し方により過払いとなるタイミングは異なります。

つまり、②の段階まできたら、これは債務整理ではなく、「過払い金返還請求」できる状況になっているという結論になるのです。

完済している場合の過払い金返還請求は、事故情報として個人信用情報に残ってしまう事はありません。

ここでは、任意整理の説明になりますので①の段階にいる債務者を想定していきます。

減るのは金利分か元本か

結局は、元金を減らす和解交渉となったわけではなくて、払い過ぎていた金利分を取り戻すことで元金を返済する必要がなくなったとことだね。 そうなんだ。 任意整理は、基本的に元金を減らすことができる交渉ではないから注意しよう。

上記の図を見てわかるとおり、引き直し計算で「借金が減る」という意味は「余計な金利を元本に充て、本来減るはずだった元本を減っていたものとみなす」ことです。

上記①の段階にいる人の場合、たとえ利息制限法で計算してもまだ元本が残っているわけですが、任意整理の場合はその債務残高を原則的にすべて支払わなくてはならず、たとえ法律家が交渉してもそれ以上に元本を減らすことはできません。

グレーゾーン金利と将来利息

グレーゾーン金利部分を元本に充当した形での減額については、現在では特に法律家が交渉などをしなくても「利息の引き直し計算をした結果」として提示すれば応じてもらえます。

そして、ここは法律家に頼むことの最大の意義といってもよいかも知れませんが、今後の分割返済の際にも「利息をつけずに」支払っていくことを交渉してもらえるのです。

任意整理においてこのメリットは非常に大きいものです。

現在の金利は10年前と比べたら軒並み下がっているのですが、それでも年利18%というのは生活が苦しい人にとって楽なものではないはずです。

消費者金融などで借り入れをした人の多くが「返しても返しても借金が減らない」という状況に陥りがちですが、将来利息をつけずに返済することができれば今までより格段に楽になるはずです。

任意整理で借金が減額する具体例

どんな人が任意整理の手続きを成功させているの? 任意整理の交渉例をいくつか紹介するね。

では、任意整理の実例を見てみましょう。

債務者甲さん(4~5年前くらいまでよくあった事例)

平成13年くらいから約10年間、消費者金融からの借り入れと返済を繰り返していました。

消費者金融A 残債務 約25万円 → 利息引き直し計算後 約5万円

消費者金融B 残債務 約30万円 → 利息引き直し計算後 約7万円

クレジット会社Cのキャッシング(年利29.2%)完済歴あり → 過払い 約10万円

地方銀行の住宅ローン債務 420万円 → 適性金利のため債務整理対象から外した

同じくらいの残債務で同じくらいの取引期間であっても、途中での借り方と返し方によって減り幅はだいぶ変わってきます。

甲さんの場合、月々の返済はかなりきっちりしている方でしたが1年あたり5万円~8万円程度の借り増しをしたこともありました。

これがもう少し借り増しの多い人なら減り幅は鈍くなるでしょうし、逆に借り増しをほとんどしていない人であればAもBも過払いとなっている可能性があったのではないでしょうか。

引き直し計算をしたら消費者金融の元本がだいぶ減額したこと、収入自体は安定していたことから、住宅ローンをそのまま維持して消費者金融のみ任意整理しました。

消費者金融AとBを1年程度の短期での分割払いにし、クレジット会社Cから取り戻した過払い金を債務整理費用の一部に充てることもできたため比較的スムーズに解決した方です。

債務者乙さん(近年の事例)

平成20年から約7年間、消費者金融からの借り入れと返済を繰り返していました。

消費者金融A 残債務 約70万円 → 当初より利息制限法範囲内のため変わらず

消費者金融B 残債務 約100万円 → 同上

消費者金融C 残債務 約80万円 → 同上

近年では、このように「元々が適正金利だったので利息の引き直しという手法で債務を減らすことができないケース」も増えています。

では、乙さんのような例で任意整理することにはどんな意味があるのでしょうか?

それは

- 「法律家を入れれば将来利息カットを交渉できる」

- 「返済期間を長期化することで月々の負担を軽減する」ということです。

それまで乙さんの月々返済額はAが17,000円、Bが25,000円、Cが20,000円でしたが。

これを任意整理することにより返済期間を7年程度まで延ばして月々返済額を半分近くまで減らすことができたため、ぎりぎりだった家計にかなりゆとりが出ました。

ただ、乙さんの場合は任意整理前の返済をきっちりしてきた実績があったからこそ5年を超える長期返済を認めてもらえたのですが、まだ数カ月しか返済していないような債務者の場合、交渉しようとしてもほぼ門前払いということもあります。

そうなればやはり特定調停や個人再生、自己破産といった他の手続きに移行しなければならないことになります。

分割払いに関して厳しい貸金業者にどう対応すべきか

任意整理が失敗してしまうような事ってあるの? 債権者の経営が厳しいと、和解交渉が上手く進まない場合があるから、任意整理が失敗となってしまう事もあるんだよ。

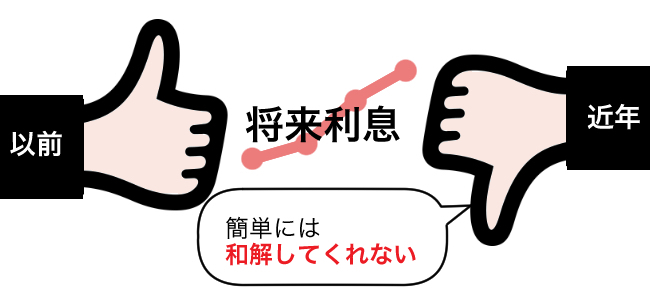

近年の任意整理において気をつけなくてはならないのが、以前と比べて消費者金融側の将来利息に対する対応がシビアになっており、前はほとんど手間をかけなくても将来利息カットに応じてきた業者が簡単には和解してくれない状況になっていることです。

これは、任意整理において分割で返済する期間が長ければ長いほどその分の債権管理コスト、手間がかかりますが、そういった債務者を何万人も抱えるほど消費者金融側に余裕がなくなってきているのです。

相次ぐ過払い金請求を受けてぎりぎりまで人件費を削り、支店を閉鎖しても支払う余裕がなく、中小の貸金業者などは債務者側の弁護士から訴訟を打たれて預金や動産の差し押さえを受けていることもしばしばあります。

特に、残債務が少額である場合は「1年以内」「半年以内」など、厳しい条件を提示され、それ以上の回数は社内の規定で受け付けられない、などの頑なな態度を取られることもあります。

こういった債権者にあたってしまった場合、交渉にあたっている担当者レベルでその規定を覆すことは困難であるため、他の債権者で比較的緩いところにつき長めの返済プランを立て、その余裕分を厳しい債権者の返済金に回して少しでも早く終えるようにするしかないでしょう。

それも無理な場合は個人再生、自己破産といった手続に移行せざるを得ないことになります。

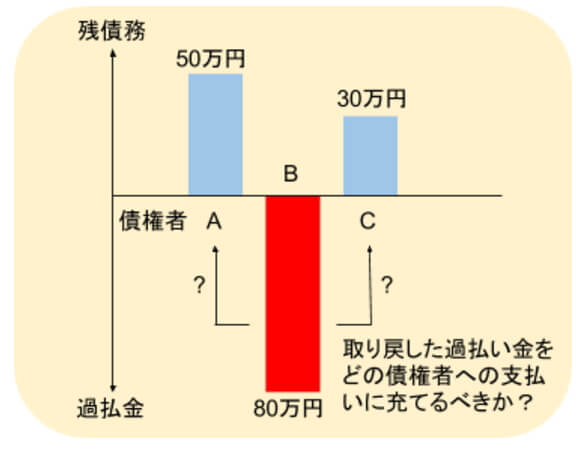

なお、債権者のうち一部の会社に過払い金が発生している場合だと債務が残る会社の調整のためにそれを利用することもできます。

下記の図のようなケースです。

たとえば、この図のように債権者Aに50万円、Cに30万円の債務が残っているが、Bについては80万円の過払い金が発生しているとしましょう。

こういったケースで、B社から80万円の過払い金満額を取り戻せたと仮定して考えてみます。

弁護士費用として着手金、過払い金返還報酬、任意整理の交渉に関する報酬等で約40万円を引いたとすると(このあたりは事務所によって異なりますが)、手元に40万円が残ります。

この40万円を通常、債務が残るA社とC社の一部返済に充てることが多くなるでしょうが、どちらにどのように返済するかが問題となります。

もしA社が任意整理の和解交渉について非常に厳しいが、C社が緩いということであれば、より厳しいA社に40万円全額を投入して残債務を10万円にし、なるべく短めで返済できるプランにしますし、逆にC社が厳しいのであればC社に30万円を完済してしまって残り10万円をA社に一部返済することになるでしょう。

数年前であれば緩かったはずの債権者が業績悪化に伴って急に厳しくなるケースもあるため、単純にマニュアル化することができず、その時々の業界の実情に応じた対応をしなくてはなりません。

任意整理についてはこのあたりのさじ加減が非常に難しいからこそ法律を知っているだけではなく、多くの事件数を経験し、実務に精通している法律家に頼むことが重要なポイントになるのです。

一括返済で減額するケース

借り入れを一括返済すると、減額が可能って聞いたんだけれど、本当? 一括返済の場合、金利分の支払いを大幅にカットできるけれど、元金のカットは弁護士や司法書士などの専門家が対応する場合でも、難しいだろうね・・・

「一括返済を提示すれば利息引き直し計算後の元本からさらに減額してもらえる」ということを書いてあるサイトも存在するようです。

しかし、原則的は元本の減額は非常に難しく、できる方がむしろ例外だと考えておいた方がよいでしょう。

これは法律家が介入して交渉をしても難しい、という意味です。

任意整理において法律家の力でできることはこのようなことです。

- 「利息引き直し計算による減額」

- 「和解条件の厳しい債権者、ゆるい債権者を見極めて複数の債権者間の返済期間や金額調整を行い、債務者の月々の返済可能額に合わせてその範囲で返済できるプランを立てる」

- 「将来利息をカットまたは大幅に低い利率に押さえる」

任意整理以外の減額方法はあるのか?

元金を減額させるには、どんな手続きがお勧めなの? 個人再生の場合には、手続きを進めるのは大変だけれど、借り入れの元金を大幅に減額することが可能だよ。

上記のとおり、任意整理においては利息引き直し計算をして出された金額以上に減額することは非常に困難です。

よって、その金額では分割払いすら難しいという場合は思い切って任意整理から方針転換することも選択肢に入れなくてはなりません。

任意整理が難しい債務者については「個人再生」で大幅に元本カットをしてもらうという方法があります。

個人再生は裁判所を通じて行うため、書類の準備や手続方法自体が任意整理と比べるとだいぶ複雑で時間や費用がかかる、保証人に迷惑がかかるというデメリットはあるのですが、元本を8割など大幅カットすることができる場合もあり、債務者の経済的再生効果が非常に大きい手続きといえます。

個人再生で元本カットされることを想定しても返済が難しい、そもそも返済原資がない、安定していないなどの場合は必然的に自己破産が向いているという結論になります。

借金の減額についてのまとめ

任意整理は、元金を減額させることが出来るわけではないんだね。 引き直し計算についても、詳しく理解できたよ。

最後に、任意整理による借金減額のポイントをまとめます。

- 「任意整理では、利息引き直し計算によって算出された債務額にほぼ固定されるため、それをベースに交渉するが、原則的にそれ以上の減額は困難」

- 「利息制限法超えの利息で取引した期間が長いほど債務が大幅に減っている可能性が高い」

- 「将来利息はカットできることが多い」

- 「長期弁済により月々の返済額を減らせるかどうかは債権者次第となる」

任意整理においては、債務残高と自分の収入を見比べて最適な返済プランを立てることが成功(=完済)のコツですから、現実的な返済可能額や債権者ごとの対策について、しっかりと事前に法律家に相談し、説明を受けておくようにしなくてはなりません。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...