任意整理の異動情報とは?ブラックリストに載る条件を解説

債務整理を弁護士に相談したら、異動っていう専門用語が出て来たんだ。異動って何? ブラックリストなら聞いたことがあるかな? 借り入れの履歴は、個人信用情報に記載されていくことになるんだけれど、ブラックリストと呼ばれる、延滞などの悪い記載を異動と呼ぶんだよ。

じゃあ、債務整理をしたら、異動って記載されるって事?? 個人信用情報を管理している機関には3つあるんだ。 その機関によって、掲載内容が異なるよ。 今回の記事では、任意整理と異動情報の記載について、詳しく説明するね!

金融の世界には時々、そこでしか使われない専門家独特の用語が出てくることがあります。

その一つに「異動」という言葉がありますが、これはある人がお金を借りたり返したりしている中で、滞納や債務整理のようないわゆる「金融事故」を起こした時に使われる用語です。

債務整理の一つの方法として「任意整理」がありますが、任意整理は異動にあたるのでしょうか?

では、「異動(異動情報)」という言葉そのものや、任意整理と異動情報の関係について少し掘り下げて考えてみましょう。

異動情報とは?

異動情報とは何?

「債務整理でブラックリストに残る期間」でも説明しましたが、日本には3つの「信用情報機関」というものがあり、そこで個人のお金に関する貸し借りのデータを管理しています。

信用情報機関のデータベースには、各加盟会社(貸金業者や銀行など)から上げられてきた顧客情報が掲載されます。

そこには会社名、貸付額、貸付日、返済日、正常な返済だったかどうかなど通常利用分も含めた情報が含まれています。

その中で滞納、債務整理といった「金融事故」にあたる情報は金融用語では「異動」と言っています。

俗に「ブラック」と呼ばれますが、そのことから、これが載った信用情報のことを「ブラックリスト」などと呼ぶようになったのです。

よって、ブラックリストという名前のリストが存在するわけではありませんし、とりわけ事故情報だけが何かに取り出されているわけでもないのです。

つまり、「異動」と「ブラック」はほぼ同義と考えればよいでしょう。

完済している借金の過払い金返還請求の場合には、信用情報機関に異動記載が残ってしまう事はありません。

異動情報を管理している機関

実際に異動情報を管理している「信用情報機関」について、どのようなものなのかを知っておきましょう。

日本には以下の3つの信用情報機関が存在します。

- JICC=日本信用情報機構

- CIC=シー・アイ・シー

- KSC=全国銀行個人信用情報センター

これらの機関は、それぞれに貸金業者や銀行などが「加盟業者」として登録しており、それらの加盟業者から顧客に関する情報が上がってきます。

信用情報機関は上がってきた情報や削除依頼があったものをそのままデータベースに反映しているのみですので、信用機関自体が融資の審査をしたり、情報の信ぴょう性を直接確かめるというわけではありません。

信用情報機関に保管されている情報はそれぞれの情報内容に応じて決められた一定の期間、保持されることになりますが、掲載される側である借主(債務者)も、自分の情報がどうなっているのか?ということを「開示請求」という手続きによって取り寄せ、確かめることができます。

異動情報にはどんな種類があるのか

「異動」とは、信用情報機関におけるマイナス情報であり、ブラックとほぼ同義であると説明しましたが、下記を見てわかる通り、信用情報機関の保有情報には正常入金の分も含まれていることがわかります。

| 信用情報機関 | 記録内容 | 期間 |

| KSC | 入金の有無、延滞・代位弁済・強制回収手続等 | 契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

| 官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) | 当該決定日から10年を超えない期間 | |

| CIC | 報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 | 契約期間中および契約終了後5年以内 |

| JICC | 入金日、入金予定日、残高金額、完済日、延滞等 | 契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

| 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 当該事実の発生日から5年を超えない期間(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

任意整理をした場合の「異動情報」つまりブラック扱いになっている情報が載っているかどうか、そしてどのような形で記載されているのかを知るには、各信用情報機関の開示報告書の見方を知っておかなくてはなりません。

任意整理の異動情報について調べる

信用情報機関によって、異動情報はどのように変わってくるの? 3つの機関の記載内容について、チェックしてみよう!

任意整理を行うとどんな異動で掲載されているのか、各信用情報機関別に確認してみましょう。

KSCの場合

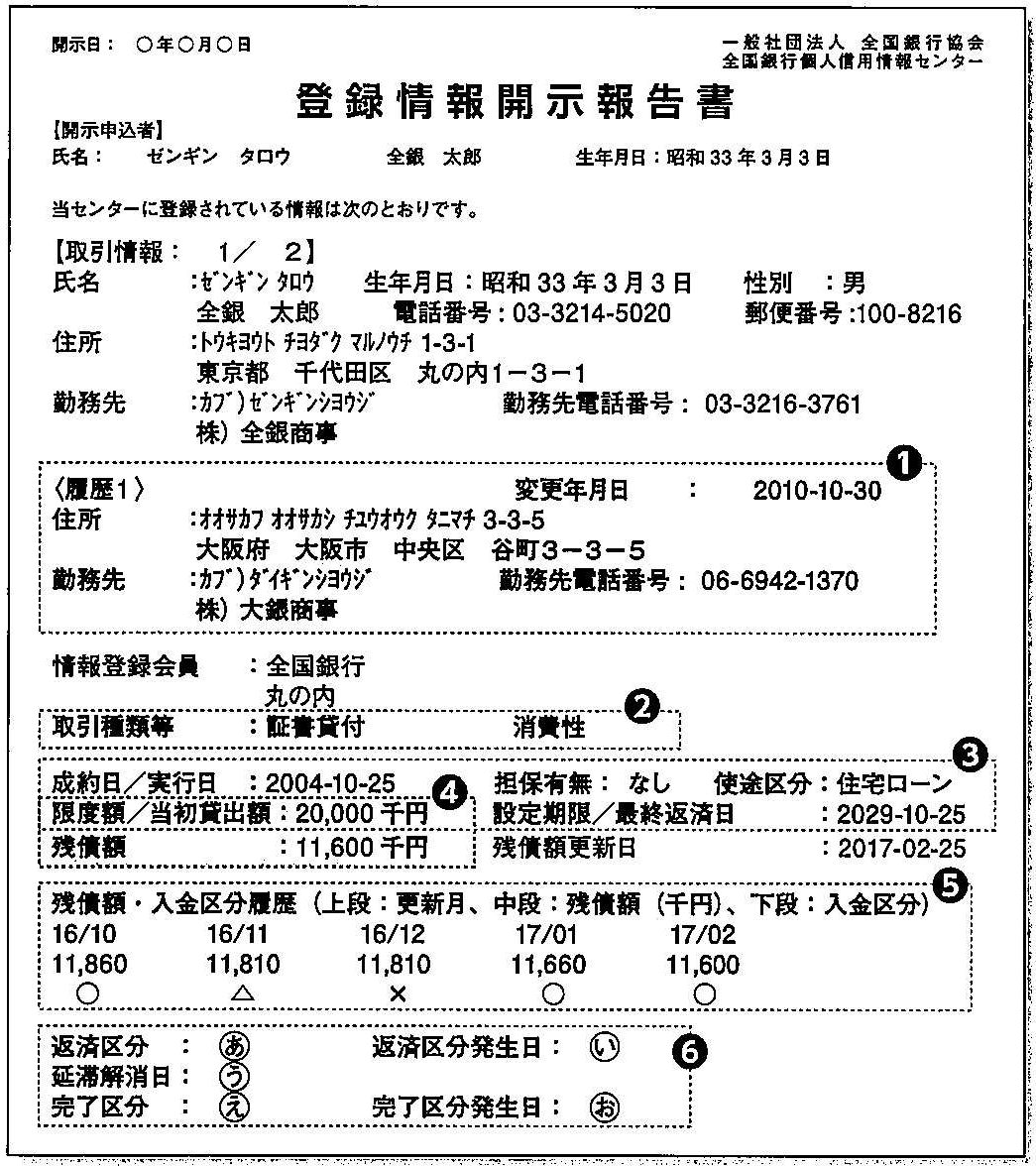

KSCの「開示報告書」は次のようになっています。

開示報告書の中で直接的に「任意整理」と記載される欄はありません。ただ、銀行や、消費者金融などの金融業者がこれを見たときに「ブラック情報」と解釈するであろう欄があり、それが❺および❻の各項目となります。

KSCのウェブサイト内の「開示報告書の見方」によると、これらの欄は次のように見ます。

❺について

| 入金区分 | 説 明 |

| 〇 | 請求を受けた金額全額またはそれ以上の入金があった |

| △ | 請求を受けた金額の一部の入金があった |

| × | 請求を受けた金額の入金がなかった |

| P | 請求を受けた金額について、事情により入金がなかった ※例えば、クレジットカードの分割払いで購入した商品に問題がある場合に、返済する資金はあるが、返済を停止した場合 |

| ー | 請求がなかった(請求はないが、入金があった場合を含む) |

つまり、上記の開示報告書の⑤については、次のように読みます。

(一番左から)

「2016年10月は正常入金」

「2016年11月は一部入金」

「2016年12月は入金なし」

「2017年1月および2月は正常入金」

ここで、△や×がいくつもあるようであれば、通常、融資審査ではかなりのマイナスとなります。

❻について

❺は、契約中の会社につき、各月の支払いがどうなっているかという返済状況を示すものでしたが、「契約そのものが現在どういった状況にあるのか」ということを示すのが❻の欄になります。

注目したいポイントは下記の部分です。

「あ」の「返済区分」が「延滞」になっているか?

「え」の「完了区分」が「完了」であれば正常な契約終了事由によるものだが、それ以外の「代位弁済」「保証履行」「強制回収手続」などになっているか?

これらにあてはまるようであれば「ブラック」扱いとなってしまうと考えられます。

任意整理する人の多くは返済区分が「延滞」になっているのではないでしょうか。

JICCの場合

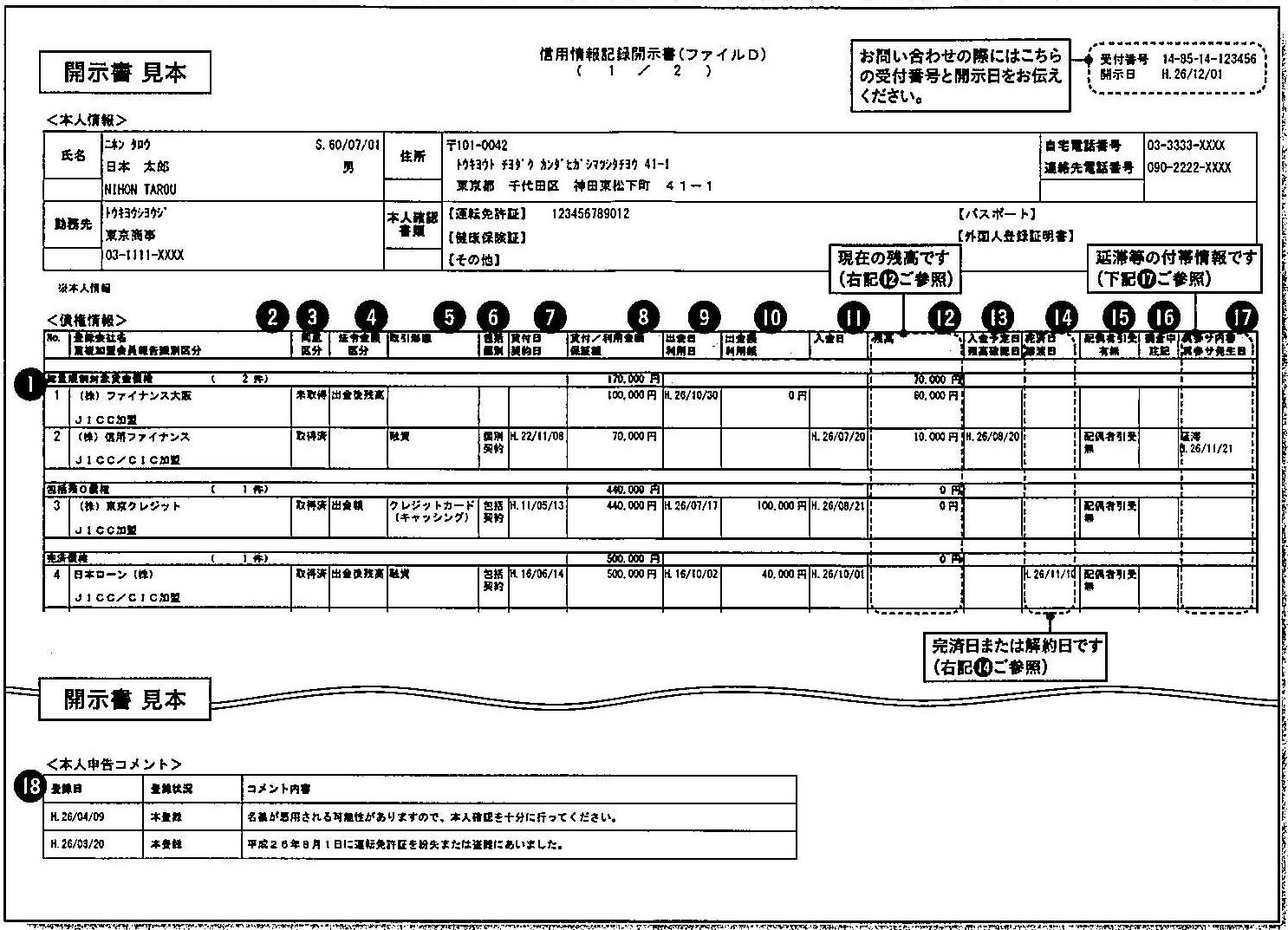

JICCの「信用情報記録開示書」は次のようになっています。

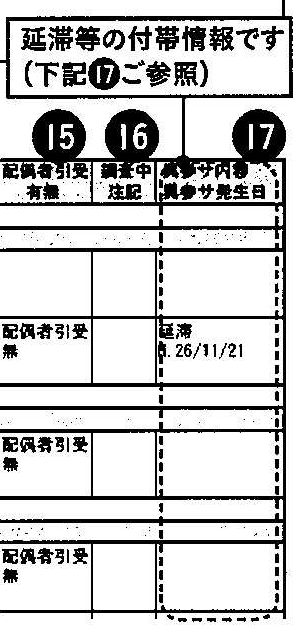

全体としてこのような体裁になっていますが、中でも注目すべきなのは一番右「⓱」の部分です。

ここを拡大すると、このようになります。

JICCのサイトに載っている「信用情報記録開示書の見方について」では、⓱の情報項目は「異動参考情報」であると説明されています。

具体的には3カ月以上の延滞、債権回収(債権者から強制執行などされた場合)、債務整理、保証履行(保証会社が滞納している債務者に代わって債権者に返済した場合)などがこの欄に掲載されます。

3カ月以上の延滞もこの欄に異動情報として載るため、たとえ債務整理を始めていなくてもマイナス情報は既に掲載されていることになりますが、もし任意整理をした場合は「債務整理」として明確にその事実が表示されることになります。

CICの場合

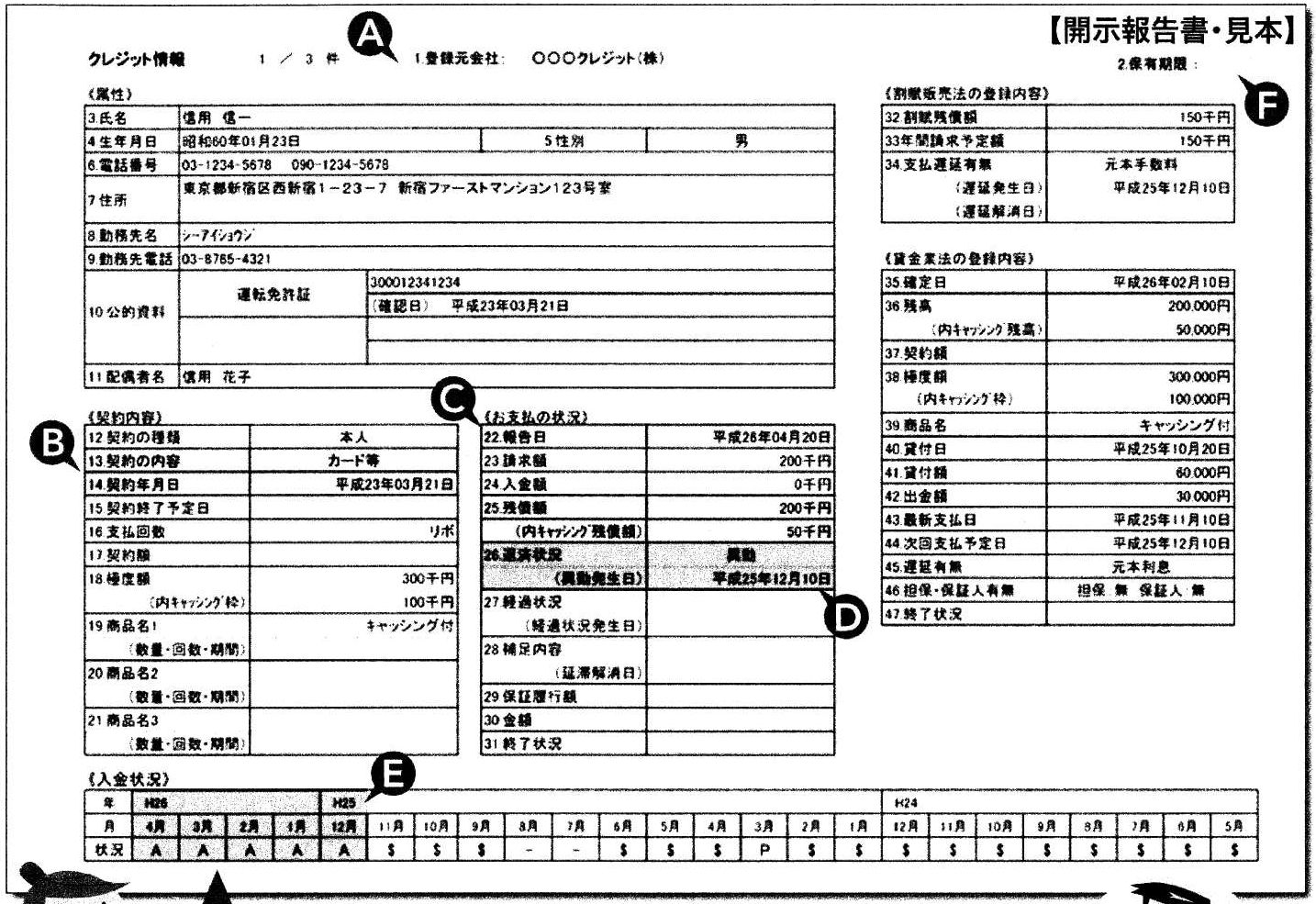

CICの「信用情報開示報告書」は次のようになっています。

このように、各債権者で1枚のファイルになっていますが、「E」の欄には毎月の入金情報が入ることになっています。

拡大すると次のような記載になります。

≪入金状況≫

| 年 | H28 | H27 | ||||||||||

| 月 | 4月 | 3月 | 2月 | 1月 | 12月 | 11月 | 10月 | 9月 | 8月 | 7月 | 6月 | 5月 |

| 状況 | A | A | A | A | A | $ | $ | $ | - | - | P | $ |

| 表示 | 内 容 |

| $ | 請求どおり(もしくは請求額以上)の入金があった |

| P | 請求額の一部が入金された |

| R | 顧客以外からの入金があった |

| A | 顧客の事情で約束の日に入金がなかった(未入金) |

| B | 顧客の事情と無関係の理由で入金がなかった |

| C | 入金されていないが、その理由がわからない |

| ー | 請求もなく入金もなかった(例・クレジットの利用がない) |

| 空欄 | クレジットカード会社等から情報の更新がなかった(例・クレジットの利用がない) |

CICの場合もKSCと同様に「債務整理」の事実が直接掲載されるわけではありません。

そこで、直接的には任意整理であると特定することは難しいともいえます。

しかし、任意整理によって和解した金額を「一部入金=P」として登録する業者もおり、そのような月が続いていることによって任意整理の事実を推測することができる場合もあるでしょう。

逆に、任意整理の前に滞納がなく、任意整理で和解した返済を業者が「正常入金=$」として登録してくれたのであればこの「入金状況」からは任意整理したことがまったく見えてこない可能性もあります。

任意整理により異動情報が残る期間

任意整理をして各信用情報機関につき何らかの異動情報が掲載されてしまった場合、どのくらいの期間それが載り続けるのでしょうか?

まとめると、このようになります。

(上記に説明した通り、明確に債務整理の事実が掲載されるのはJICCだけです。その他は延滞や代位弁済等が載ることとなり、その掲載期間がどのくらいかということです)

| 異動情報掲載の期間 | 具体的な起算点 | |

| KSC | 5年(※) | ・「延滞」は解消から ・「代位弁済」は代位弁済日から |

| JICC | 5年 | ・(和解とおり順調に返済すれば)和解から ・途中で延滞すれば延滞解消から1年は残るため、トータルで5年を超えることもある |

| CIC | 5年 | ・当該契約終了から |

※ただし、個人再生や自己破産による「官報」情報は10年

注意するべきなのは、与信審査の際はすべての信用情報機関を照会することが多いでしょうから、どこかが消えていても残っている1社があれば影響が出る可能性があるということです。

異動情報により影響が出る事とは

異動情報が残ってしまうと、どんな影響が出てしまう事になるの? 新たな借り入れができなくなってしまったり、クレジットカードの契約ができなくなってしまう事になるよ。

では、異動情報(ブラック情報)が信用情報機関に掲載されていることにより、生活にどのような影響が出るのでしょうか?

新たな借入ができない

金融事故を起こしてしまったことで債務者は信用力をなくしている状態になっています。

よって、住宅ローンや銀行カードローン、オートローン、その他あらゆる種類の借り入れが異動情報掲載期間中はできなくなる可能性があります。

ただ、「貸し付けてはいけない」のではなく、あくまで貸金業者それぞれがこれを見て判断の材料にするに過ぎないため、中にはどこからも借りられない客をターゲットにして貸し付ける業者もいるということです。

一般的には大手、有名業者ほど借りにくくなると考えられます。

クレジットカードが作れない

クレジットカードも与信審査を経て作るものですので、異動情報があれば審査に落ちる可能性が高くなります。

ただし、カードを発行する金融機関によっては(たとえば流通系など)審査が甘いこともあり、任意整理から1年ほどしか経っていないのに作ることができた、などという事例もあります。

また、消費者金融系カード会社の会員増加のためのキャンペーン中などは審査が甘くなることもあります。

保証会社つきの賃借契約ができない

債務整理したからといってアパートなどの賃貸借契約が結べなくなるということはありません。

ただし、注意したいのが「家賃の支払いに保証会社をつける」といった契約方法の場合、保証会社の審査が入りますので契約できないことがあります。

その他の銀行引き落としや振り込みなどの支払い方法であれば何ら問題ありません。

異動情報の開示を行う

自分の個人信用情報が、どんな記載となっているのか、確認する事はできるの? それぞれの機関に問い合わせる事が可能だよ。 だけど、開示請求を行ったことも記載として残ってしまうから、むやみに開示請求を行うのはやめよう。

「異動情報があるかどうか知りたい」と考える人は、自分でそれぞれの信用情報機関に「情報開示の請求」をすることができます。

本人自身が開示請求できるのはもちろんですが、本人から書面で委任を受けた代理人や、本人死亡の場合の相続人からの請求もできます。

本人死亡の場合、「相続放棄」をするべきかどうか(財産より負債が多いかどうか)の判断材料として開示報告書が非常に役立つことがあります。

それぞれのサイトに詳しい請求方法が掲載されていますので、これから請求しようとする人はこれらをよく読み、書類の不備がないように請求しましょう。

ただし、必要がないのにむやみに請求することは、そのこと自体がその後の融資審査でマイナス要素になる場合があるので注意が必要です。

- KSC(http://www.zenginkyo.or.jp/pcic/)

(→「本人開示の手続」http://www.zenginkyo.or.jp/pcic/open/)

センターへの郵送での開示請求のみすることができます。 - JICC(https://www.jicc.co.jp/)

(→「情報開示手続等のご案内」http://www.jicc.co.jp/kaiji/)

スマートフォン、郵送、窓口での開示手続があります。 - CIC(https://www.cic.co.jp/index.html)

(→「情報開示とは」http://www.cic.co.jp/mydata/index.html)

インターネット(パソコン・スマートフォン)、郵送、窓口での開示手続があります。

(CICはインターネット開示を推奨しています)

任意整理の異動情報、まとめ

異動情報について、詳しく知ることができたよ! 借り入れの新規契約ができない場合には、異動情報が残っている事になるんだね。 異動情報の記載が残っているからといって、新たな借り入れをする事ができないわけではないけれど、借り入れ限度額が少なくなってしまったり、銀行からの借り入れは難しくなるから、注意しよう。

- 「異動情報」とは「ブラック情報」とほぼ同じ意味だと考えてよい。

- 日本には「KSC」「JICC」「CIC」という3つの信用情報機関があり、加盟している業者から上がってきた顧客情報を管理している(正常返済も含む)。

- 信用情報機関は情報を管理しているだけで与信審査を行うわけではない。

- 債務整理をしたことの情報が明確に表示されるのはJICCだけであり、他の2社は「延滞」や「代位弁済」などの情報から事故を判断する。

- 任意整理に関連する異動情報の掲載期間はどの信用情報機関も「5年」だが、起算点はそれぞれに異なっている。

- 「異動情報」が掲載されることによるデメリットは、新たな借入やクレジットカードの作成ができないことや、保証会社付きの賃貸借契約ができないことである。

- 各信用情報機関は「本人、代理人、相続人による情報開示の手続き」を行っている。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...