自己破産が認められない!免責不許可の場合・事由とその対策

自己破産の免責がおりない人っているんでしょ? そうだね。 借金を作った理由によっては、免責がおりないような場合もあるんだよ。

どんな事由であると、免責が許可されないの? 今回の記事では、自己破産の免責について、詳しく見ていこう。 まずは、免責とはどのような物なのか、説明するね!

破産手続とは、最終的に「免責許可決定」をもらって初めて負債が0になるというものです。

ただ単に破産手続開始決定が出ただけではまだ安心できません。

では、「免責が許可されない」とはどのようなケースなのか、それに対する対処はどのようにすればよいのかを考えてみましょう。

免責許可決定とは?

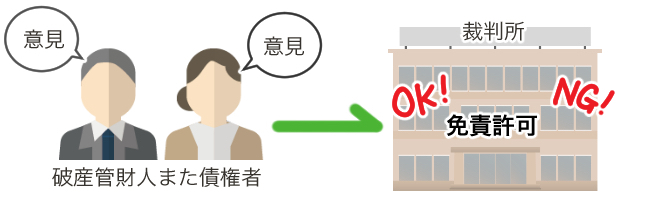

下記に説明する「免責不許可事由」がない限りは必ず発令されることになっています。

裁判所は、もし破産管財人がいる場合は管財人、また債権者に意見を聴いた上で免責の可否を決定します。

現在の破産法では、「免責審尋」と呼ばれる「債務者を裁判所に呼び出して話をする機会」を設けるかどうかは各裁判所の判断に委ねられることになっています。

しかし、東京地裁の場合、同時廃止、管財事件(※)いずれでも免責審尋が設けられることになっていいます。

ただ、実際の免責審尋は特に同時廃止の場合は非常に簡単で、いくつかの質問をされる程度ですぐに終わってしまうこともしばしばあります。

免責不許可事由とは?

なぜ免責がおりない人がいるの? 詳しく教えて! 詐欺を犯している場合や、過去に自己破産の経験がある場合など、免責が認められないことが多いんだよ。 その他にも免責が認められない場合があるよ。

免責不許可事由とは、破産法で定められている「これがあると基本的に免責できない」という事情であり、具体的には下記のような状況です。

- 債権者を害する目的での財産の隠匿や毀損などによる価値減少行為をした場合

- 不利益な条件で債務を負担したり、信用取引によって商品を購入し著しく不利益な条件で処分した場合

- 特定の債権者を優遇するような担保の供与や債務の消滅に関する行為をした場合

- 浪費、ギャンブル等射幸行為によって著しく財産を減少させたり、過大の債務を負担した場合

- 詐術による信用取引

- 商業帳簿、書類を隠滅、偽造、変造した場合

- 虚偽の債権者名簿を提出した場合

- 破産手続において裁判所が行う調査につき説明を拒み、または虚偽の説明をした場合

- 不正の手段により破産管財人の業務を妨害した場合

- 前回の免責許可から7年が経過していない場合

基本的にはこれらの事由があると、「免責調査型」の管財事件という手続類型になりますので、裁判所が選任した破産管財人が選任されて内容の調査をしたり、免責に対する意見を裁判所に述べたりします。(管財手続きのもう一つのタイプは破産者に配当できる財産があることを理由として破産管財人が選ばれるものです)。

では、免責不許可事由の中で主要な事項を解説していきます。

財産の隠匿等

破産手続において、破産者に配当できるような財産がある場合には、その財産の集合体を「破産財団」と呼び、これは「破産管財人」により管理、配当手続が行われます。

財産の隠匿等とは財産を壊したり減らしたりすることで破産財団の価値を減らす行為のことですが、あくまでも「債権者を害する目的」で行われたことが条件となります。

不利益処分

回数券や商品券やブランド品などをクレジットカードで購入して直後に転売するなどの換価行為のことです。

ただ、カード保有者が最初から転売目的でクレジットカードを作ったのであればともかく、消費者金融から「クレジットカードを現金にする」といった形での勧誘を行っていることも多くみられます。

よってこれを即座に免責不許可事由とすることには疑義をとなえる弁護士(司法書士)もいます。

偏頗弁済

偏頗弁済とは、一部の当該債権者にだけ偏った弁済をしたり担保を提供したりすることです。

破産手続においては、総債権者は平等でなくてはなりません。

よくあるケースとしては、既に債務整理が始まっている状態の中で債務者の友人や親戚などだけに弁済してしまうといったものです。

もし、どうしても免責によって弁済しないことが人間関係に影響するなどの事情があるのであれば、少なくとも破産手続がすべて終了してから行うべきです。

射幸行為による財産の減少

「射幸行為」とは、ギャンブルなどのほか、投機を目的とする証券取引や先物取引、FXなどを指していいます。

ただ、こういった取引行為の裏側には業者側の巧みな勧誘があることも多く、消費者側は多額の手数料を払わされた上に莫大な被害をこうむっていることもあります。

そうなると業者側の責任がより強く評価されるため免責不許可事由とならないこともあるのです。

また、「消費者被害事件」にあたる場合は業者から損害賠償をしてもらい、それによって借金返済が可能になることもあります。

もしそれで完済や、大部分の返済ができれば債務整理はそもそも必要なくなります。

パチンコやブランド品の買い物などがあると即、免責不許可になってしまうと考える人もいるのですが、単に不要不急の支出をしたというだけでは免責不許可事由にはなりません。

常識的に見て許容できないほどの浪費をし、その結果として債務者の財産が大幅に減少し、債権者の利益を害したと思われる場合でなければならないのです。

詐欺的な借入れ

債権者を騙して借入れする行為も免責不許可事由ですが、いったいどこからが「詐術(騙すこと)」といえるのでしょうか?

たとえば、破産者が借入れするにあたって自分の借入れ総額を少なく偽ったり、生年月日など必要な情報を偽るなど積極的に騙す行為があれば「詐術」とみられます。

しかし、単に返済が不可能になるであろうことを黙っていたり、曖昧で不正確な事実のみを告げたりするだけでは詐術にはあたらないとされています。

借入れをする際に債務者がこういった態度の場合は、債権者側が積極的に調査を行うべきだと考えられるからです。

虚偽申告

債権者一覧表から故意に債権者を外したり、財産に関して虚偽の報告をしたりすれば免責不許可事由になります。

ただ、これは破産者が債権者を害する目的や故意を持っていたり、相当な過失がある場合に限られ、失念していた場合は含まれないということです。

もし後からこういった事項に漏れが発覚した場合はすみやかに裁判所に上申することが大切です。

免責不許可事由があるが免責されるケース(裁量免責)

免責不許可に該当している場合には、絶対自己破産をする事はできないの? 場合によっては、免責不許可の事由に入っていても、免責が下りる場合があるんだ。 なぜ不許可事由であるのに、免責がおりるのか、詳しく説明するね。

たとえ上記に掲げる免責不許可事由があったとしても必ず免責が不許可となるわけではなく、免責するかどうかは裁判所の判断に委ねられます。

現在の実務において、裁量免責ができるかどうかの判断基準としては、

- 免責不許可事由自体の悪質性

- (浪費などの)金額の多少

- 破産管財人に対する協力の態度

- 破産者が真に経済的更生を目指して生活を改めているか(パチンコをやめるなど)

といった点を見ることになります。

特に東京地裁の場合は、一部の悪質性の高い事案を除いてはほぼ免責決定を得られています。

そこで、自分に免責不許可事由があると考える人が破産手続の相談に行った際にはしっかり裁量免責について把握している弁護士(司法書士)であるかどうかを確認する必要があります。

債務整理経験が浅い弁護士の中には裁量免責のことをあまりわかっておらず、「ギャンブルが多いようだから免責は難しい」と決めつけてかかるような人もいるからです。

もし破産手続の経験が豊富な弁護士であれば、免責は難しいと感じる案件であっても、担当の裁判官を相手に話し合いをし、裁量免責の余地を探るといった努力をしてくれることもあります。

要するに、通常の場合よりも免責不許可事由がある場合の破産手続においては、より申立代理人弁護士の経験や実力が要求されるということです。

また、これは法律家としての倫理から見ても論外なのですが、「相談者に免責不許可事由があった場合にそれを裁判所に隠すような対応をするような弁護士には決して依頼してはならない」ということも覚えておきたいものです。

実際に免責不許可となるケース

手続きを開始する前から、免責不許可となってしまう事がわかっているような場合もあるって事だよね? そうだね。 免責がおりないケースをチェックしてみよう。

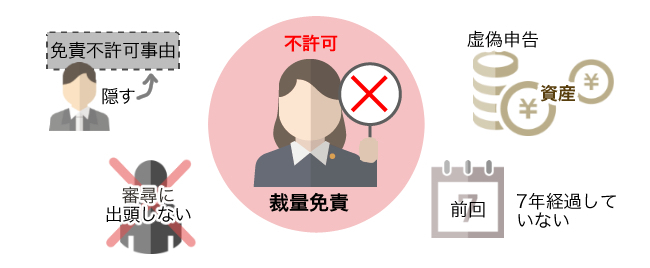

裁量免責も難しく、実際に免責不許可となってしまうケースは、現在の実務では

- 免責不許可事由自体を隠ぺいする

- 資産などの虚偽申告

- 免責審尋に出頭しない

- 前回の免責許可決定の確定から7年を経過していない

といったものが典型的です。

これらの事由がある場合、その背景によほどやむを得ない理由がなければ裁量免責を勝ち取ることは難しいでしょう。

要するに、破産手続そのものに対して真摯な態度で協力しない、1度免責を受けたにもかかわらず反省していないといった誠意のない姿勢は裁判所の心証を最も悪くするということです。

もし、免責不許可になってしまったらどうするか?

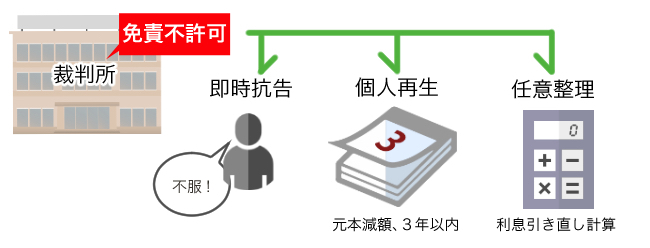

免責がおりなかった場合には、どうしたら良いの? 自己破産の手続きはできないんだよね? 免責不許可となってしまった場合には、他の債務整理を検討するという方法や高等裁判所に不服申し立てをしよう。

最終的に免責が認められなかった場合、債務者としてはどのように対応すればよいのでしょうか?

即時抗告

免責許可の申立てに関する裁判は、許可・不許可いずれに対しても利害関係を持つ者が「即時抗告」によって不服申立をすることができます。

即時抗告とは、判決以外の方法(決定・命令と呼ばれる方式)に対する不服申立の方法で、迅速に結論を出さなければならないような事案で行われます。

「利害関係を持つ者」と限定されているので、免責の「許可」に対しては債権者や破産管財人が、「不許可」に対しては申立人である破産者が申立てることができます。

即時抗告の期間

免責不許可の決定に対する不服申立の期間は、破産者に対する決定書の送達があった日から1週間の不変期間内とされています。

申立書の内容

抗告状には「抗告の趣旨」として、抗告審でどのような裁判を求めるのかを記載します。

たとえば免責不許可の決定に対しては「原決定を取り消す。破産者の免責を許可する。」と記載することが普通です。

また、必要的ではないのですが「抗告の理由」を記載すべき場合もあります。

免責不許可の決定の結論を導いた理由のどの部分に不服があるかを記載することが望ましく、実務上もほとんどの場合、抗告の理由が記載されています。

再度の考案

即時抗告があった場合、申立書の提出を受けた裁判所は抗告理由を吟味することになりますが、これを「再度の考案」といいます。

もし抗告に理由があると判断されれば、免責不許可が取り消されることもありえるということです。

ただ、実務的に一度裁判所が判断した免責不許可を取り消すというのはよほどの理由がなければ難しいでしょう。

個人再生に切り替える

抗告をせずに免責不許可を受け入れた後のひとつの方法として、免責という概念のない個人再生を検討するというものがあります。

個人再生であれば借入れをした理由も問われません。

ただ、民事再生法は「法定された最低弁済額に従い元本を減額し、それを原則として3年で支払う」というものですから、そもそも返済能力の前提として安定した収入や、再生計画が要求されます。

元々その条件を備えている人であれば最初から破産を選択せずに個人再生を選んでいる可能性が高いわけですから、自己破産から個人再生に逆戻りする形をとることは現実的にはなかなか難しいケースが多いのではないでしょうか。

任意整理に切り替える

同じく、債務整理の他の手続きである任意整理に切り替える方法もないわけではありません。

しかし、任意整理はいわゆる「利息引き直し計算」を行って余分な利息をカットした後の元本は1円も減らしてもらえないのが普通ですから、それが支払えるような収入のある人であれば最初から任意整理を選んでいるのが自然です。

つまり、自己破産に失敗したから任意整理という具合にはなかなかいかないのが現実です。

免責不許可後、債権者は請求してくるのか?

免責が下りなかった場合、債権者はまたすぐに債権回収をしてくるのかな? 今後の支払いについてどうするのかは、債権者や弁護士と相談しよう。

破産申立てをした債務者に対する対応は貸金業者によっても異なります。

多くみられる対応としては、破産手続開始決定が出るとその時点で貸倒れとして処理し、請求をストップするというものでしょう。

ただ、もちろんそうしなければならないわけではないので、最終的に免責が不許可になれば請求が来ることもありえるわけです。

そうなった場合は結局のところ、債権者との話し合いで現実的な月々の弁済額を決めた上で返していくしか方法はありません。

もし、請求が来ても無視していた場合、貸金業者から訴訟を提起され、給料の差押えなどを受ける可能性もあります。

何も請求がなく刻々と時間が過ぎている場合は下記の「時効」にも注意しておきましょう。

何事もなく時効期間を経過すれば主張できる

免責がおりなかった場合、その借り入れも時効となる場合があるの? そうなんだ。 免責が下りなかった場合、債権者がそのまま放置していて、督促などが何も来ないような場合があるんだよ。 そんな時には、時効を狙ってみるのもお勧めだよ。

請求(とそれに続く訴訟等)や債務者からの債務承認など中断事由がなければ、時効によって支払義務がなくなったことを主張できることもあります。

一般的に、債権の消滅時効は請求ができる時から5年となっていますが、例外があり、下記の事由があると「10年」に延長されます。

- 訴訟を提起され、その判決が確定したとき

- 破産管財人による債権調査が行われ、債権者一覧表への記載がされたとき

どうしても支払う能力がなく債権者からのアクションもないという場合は、下手に問い合わせなどをせず放っておくことが大切です。

万一、貸金業者の問い合わせに答える形であっても債務があることを認めてしまえばその時点で時効の計算は振り出しに戻ってしまいますので注意しましょう。

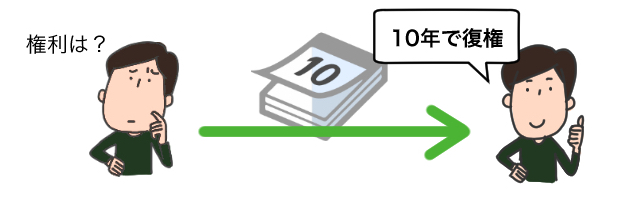

免責不許可後の権利の復権について

自己破産による職業制限などは、免責がおりなかった場合には、どうなるの? 場合によっては、最長10年の制限がかかってしまう事があるから注意しよう。

破産者は、破産手続開始決定からその復権までの間、色々な職業上・生活上の制限を受けることがあります。

代表的なものでは弁護士、税理士、保険外交員など他人のお金を扱うことを中心とした仕事に就けないこと、破産管財人がつく事件の場合は引っ越しの制限や郵便物の受信制限などです。

こういった制限は復権までとされているわけですが、通常は免責許可決定が確定した時が復権となります。

しかし、もし免責が許可されなかった人であっても破産手続開始決定を受けてから10年を経過した時点で復権となりますのでこれらの制限は解除されます。

免責不許可事由とは、まとめ

免責不許可となってしまった場合の対処法について、しっかりと理解できたよ! 免責不許可となってしまうと今後の生活に不安を感じると思うけれど、弁護士に相談して弁護士回答を得ながら今後の生活を考えていこう。

- 破産手続には破産、免責という2段階がある。免責されなければ債務は0にならない。

- 免責不許可事由は破産法で定められており、それに該当する場合は「破産管財人」がついて調査をされることになる。

- 免責不許可事由があっても、即、不許可になるとは限らない。裁判官との話し合いで裁量免責を勝ち取れるような債務整理経験豊富な弁護士を選ぶことが大切。

- 免責不許可決定に対しては即時抗告ができるが、実際に決定を覆すのは難しい。

- 免責不許可決定が確定してしまったらその後は自分からアクションせず、債権者の動きを待つ方がよい。場合によっては時効援用できることもある。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...