任意整理の費用

任意整理はいくら位の費用が必要となるの? 任意整理にかかる費用は、依頼する事務所によって異なるよ。

相談料無料の事務所に相談すれば、良いんじゃないの? 相談無料としている弁護士事務所であっても、任意整理を依頼する場合には、必ず費用が掛かってしまう事になるんだ。 今回の記事では、任意整理にかかる費用について、詳しく説明するね!

任意整理にかかる費用の内訳

任意整理は裁判所を通さない私的な手続きですが、費用としては大きくわけると次2つです。

- 実費(必ずかかる)

- 法律家(弁護士、司法書士)に依頼した場合の報酬金

- の実費ですが、任意整理では債権者との書類のやりとりなどの通信費程度しか考えられないため、債権者の数によっては数千円で済むこともあります(過払金返還訴訟になれば裁判所の印紙代がかかることもありますが2、3万円以内で済むことが多いといえます。)

- については、弁護士も司法書士も報酬が自由化されているため、一律で○○円とはならないのが難しいところです。では、2つ目の報酬部分についてもう少し詳しく見てみましょう。

専門家に支払う報酬金の種類(着手金・基本報酬・成功報酬・過払い金報酬etc)

大きく分けて、任意整理の場合には次のような項目の費用がかかることが一般的です。

| 相談料 | 法律家に相談し、法的アドバイスを受ける際の報酬。その後の依頼をする、しないにかかわらずかかってくる。 債務整理に関しては弁護士、司法書士ともに無料であることも多い。 |

| 着手金 | 事件を依頼する際、最初に支払う費用。 その後の展開がどうなるかを問わず、戻ってこない性質のものと考えるべき。 |

| 減額報酬 | 法律家に相談したことによって、債務者本人が考えていた金額よりも借金が減った場合に支払う報酬。 ただ、ここで言う「減額」は、高金利の業者を適切な金利に計算し直した(引き直し計算)ことで自然に減額しただけであり、法律家自身の手腕・交渉により減ったものとはいえない。 よって、減額報酬を請求すること自体に問題があるとする見方にも根拠がある。 |

| 成功報酬 | 金融業者との和解交渉などが成立したことによって支払う報酬。 弁護士についてはこの呼び方が一般的だが、司法書士の場合は単に「報酬」という呼び方をすることも多い。※減額成功報酬と呼ぶ場合もあり |

| 過払金返還報酬 | 高金利の貸金業者に対し、適正な利息(利息制限法)で過去の取引を計算すると利息の払い過ぎになっていることがあるため、これを取り戻したことに対する報酬。 通称過払い報酬。業者に交渉しても希望金額を返還してもらえず裁判を起こした場合、報酬が上乗せされることがある。 |

それぞれの報酬項目について

相談料

平成20年あたりから、債務整理に関する司法業界での競争は熾烈を極めています。

そこで、法律相談事務所、大手の弁護士、司法書士事務所を中心に広告戦略が展開され、「何度でも無料相談可能」というサービスはもはや常識のような形で定着しています。

ただ、本来なら弁護士は30分5,000円、司法書士は30分3,000円が相場と言われる相談料を何度でも無料にするということは、その他のところで儲かるカラクリになっていると考えておかなくてはなりません。

相談料は無料だがその他の報酬額が高めに設定されていることもあります。

そのため、トータルで見たら高くついたという可能性もありますから複数事務所を比較検討することが大切です。

着手金

司法書士には「着手金」という概念はない事務所も多いのですが、弁護士事務所では伝統的に着手金は当然にもらうという認識がありました。

しかしこの債務整理案件獲得競争の中で、相談料のみならず着手金も無料とする事務所が増えています。

なぜかといえば、着手金を0にしたとしても獲りたい案件があるからです。

特に、高金利業者の借金を完済した人については、理論上は必ず過払い金が発生してることになります。

このような案件はほぼ間違いなく報酬がもらえることが確約されているようなものであり、法律家サイドではこういった案件は逃したくないのが本音です。

もし着手金を無料にしたとしても成功報酬をもらえれば十分に採算が合うという理由から、各事務所が血眼になってテレビやラジオで「着手金無料!」を叫んでいるのが実情です。

減額報酬

減額報酬については有り体に言えば、「どの法律家がやっても同じ部分」なので、それにもかかわらず報酬をもらう理由はないと(筆者は)考えます。

「お客様のためにこのたび減額報酬を廃止しました」など、仰々しく言っている法律事務所を時々見かけるのですが、本来、減額報酬というものの存在自体がおかしなものですから取らなくて当然なのであり、そこまで声高に言うことでもありません。

ひと昔前であれば利息引き直し計算の結果について債権者と争い、法律家が苦心の末に引き直し金額で和解を勝ち取るという案件もありました。

しかし現在は最高裁判決などを根拠に利息の引き直し計算をしているため、引き直し後の金額については債権者も意義を述べてこないのが実情です。

要するに自分の手腕で得た結果でないにもかかわらず堂々と報酬を取るのは専門家の倫理として如何なものかという意見も多いのです。

実際、減額報酬については目に余るところがあったため、抑え目にするべきということが弁護士会や司法書士会でも検討されたのでしょうが、たとえば減額報酬については減額した債務の10%以下といったように「指針」が定められています。

ただ、これもあくまで指針であるとして従わない事務所もあります。

成功報酬

成功報酬というのは、債務整理以外の手続きにも共通する法律家の一般的な報酬項目です。

着手金とは異なり、法律家の腕でいかに依頼者に利益をもたらしたかを基準に金額が決まってくるという考え方であり、事件の結果によって請求するかどうか、および請求する金額が決まってくるものです。

着手金が高い事件ほど難易度が高いため、成功報酬も高くなると考えられます。

たとえば債務整理以外の案件ですと、弁護士の場合は相談料、着手金、成功報酬がワンセットになるパターンが多いでしょうが、債務整理については「着手金をもらうかわりに成功報酬はかからない」とか「減額報酬のことを成功報酬と称して請求する(またはその逆)」ということもあるのです。

過払金返還報酬

消費者金融などの過去の高金利の取引で、払いすぎた利息を元本を支払ったとみなす計算をすると、トータルで払いすぎになっていることがあります。

こういった「過払金」がある業者には法律家が手続きの中で代理人として過払い金請求を行いますが、これについては実際に取り戻しに成功した金額を基準に報酬を決めることが一般的です。

現在の業界の相場としてはほぼ取り戻し金額の20%程度に定着したといえますが、大きく異なるポイントは「訴訟の有無」です。

電話などによって和解が成立した場合と、業者が返還に応じないため訴訟を起こした場合、かかる手間は大幅に異なります。

ですから、たとえば「任意の和解なら20%、訴訟で取り戻すと5%上乗せ」「訴訟を起こした場合は報酬にプラス5万円上乗せ」などの報酬体系をとる事務所が多くなっています。

費用項目と計算方法がチェックポイント

ですから、上記に挙げた項目のすべてを請求されるとは限らず、また、この表に載っていない「事務手数料」などの項目を請求されることもあります。

いずれにせよ「これは何だろう?」と疑問に思った項目については「これはどういった任意整理業務に対する報酬ですか?」と質問することが大切です。

おそらく現在弁護士、司法書士と顧客との間で最も多いと思われるトラブル項目が「報酬をめぐる行き違い」ではないでしょうか。

ひどいケースでは専門家への懲戒請求や訴訟に発展していることもあります。

司法書士の場合、毎月会員に対して「月報司法書士」という雑誌が送付され、そこで懲戒事例が紹介されているのですが、しばしばこういった債務整理をめぐる報酬トラブルが報告されています。

報酬に対する認識の行き違いで顧客からのクレームが発生したということは珍しくないのですが、たまに、顧客側の法律知識不足を利用して過払い金を取り戻したのに顧客に報告せず、本人に返還されていなかったなどの事例もあります(もちろんここまで行くと単なる行き違いを通り越して業務上横領ですから司法書士の場合は業務禁止、つまり実質的な資格剥奪となることが普通です)。

極端な例はありますがこのようなことも皆無ではありませんので、委任契約の時は報酬の確認を決してあやふやにしてはならないのです。

ただ、総額がいくらかをはっきりさせるのは、最初の段階では難しいということも知っておかなくてはなりません。

依頼の時点で報酬総額がわからないこともある?

本来であれば、依頼の時点で報酬総額が確定していることが理想的ですが、実際には最初に報酬総額が正確にわからないことの方がむしろ多いと思います。

なぜなら、

「成功報酬→成功するかどうかわからない」

「過払金報酬→過払金がいくら戻るかわからない、訴訟になるかどうかわからない」

のように、債権者数だけで単純に計れない要素が多いからです。

しかし、実務経験の多い法律家であれば

「この業者は満額に近い金額を取ろうと思えばほぼ確実に訴訟になるだろう」とか、

「こっちの業者は中小企業で、つぶれる寸前だという噂もあるから、過払い金が取れても2、3割だろう」

など、経験に基づいた予測ができます。

ですから、こういった「費用の予測の精度が高い」という点から見ても、案件を多くこなしている法律家は優れていると考えることができるのです。

自己破産、個人再生と比べて安く上がるの?

では、任意整理と他の手続きを比べると、費用面ではどちらが安いのでしょうか?

自己破産や個人再生のような裁判所が関与する手続きとは異なり、任意整理最大の特徴は「裁判所に支払う予納金などの費用がかからない」ということです。

では、その分大幅に費用が安くなるのかというと決してそういうわけでもなく、実際のところケースバイケースとしか言えません。

(その他の手続きの費用については「債務整理の費用」でも解説しています)

たとえばAさんは自己破産で同時廃止になったので総額20万円ちょっとで済んだ、しかし10社を任意整理したBさんは1社3万円だったので30万円になった、という結果もあるわけです。

しかし単純に費用額だけでは判断できない側面もあります。

Aさんについては自己破産の書類の準備に相当な手間を要し、何度も休みを取って弁護士事務所や裁判所に足を運んだ、Bさんは弁護士に丸投げしてほとんど何もせずに済んだ、ということを比べると、仕事を休んだ分の損害などを考慮したら破産の方が得だった、とは考えられないのではないでしょうか。

任意整理の弁護士報酬

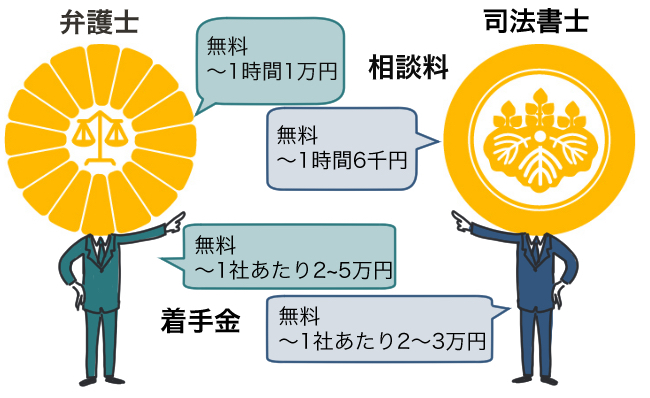

任意整理を依頼する専門家によっても、費用って変わってくるの? そうだね。弁護士事務所よりも司法書士事務所の方が、相場が安くなっているよ。 弁護士に依頼する場合と、司法書士事務所に依頼する場合との違いをチェックしてみよう。

弁護士と司法書士で違う報酬相場

| 弁護士 | 司法書士 | |

| 相談料 | 無料~1時間1万円 | 無料~1時間6,000円 |

| 着手金 ※代わりに成功報酬の場合もあり |

無料~1社あたり2~5万円 | 無料~1社あたり2~3万円 |

| 減額報酬 | 無料~減額した債務額の10%程度 | |

| 過払金返還報酬 | 返還に成功した金額の20%程度 | |

| 前提条件 |

|

|

| 総額の例 | 560,000円+消費税 | 456,000円+消費税 |

「司法書士は弁護士より費用が安い」かどうかは、一概には言えません。

両者ともに報酬が自由化している現状では、各事務所の報酬体系が千差万別ですので弁護士より高い司法書士というのも決して珍しくはないのです。

しかしやはり昔、それぞれの会で決められていた報酬規程をそのまま使用している事務所も多いせいか、全体的な相場は弁護士の方が高いというのは間違いのない事実といえます。

収入が少ない方であれば民事法律扶助制度を利用するという選択肢もあります。

民事法律扶助制度とは?

上記のように、任意整理をするにもお金が必要です。そして、そのことが理由で任意整理を行わず問題を先延ばしにしてしまう人もいます。そういった方の為の制度が「民事法律扶助制度」です。

この制度は、経済的に余裕がない人のために国が定めた決まりであり、任意整理の報酬額を一定までと定めています。費用を安く抑える手段として有効ですが、利用するためには法テラスに登録された弁護士に相談する必要があり、収入などの条件があります。

デメリットとしては、「弁護士が選べない」「1か月以上待たされるケースもある」などがあげられます。

また、注意したいのは「司法書士については代理権の範囲を逸脱した行為についての報酬を請求すればそれだけで違法」ということです。

司法書士は利息引き直し計算前の債権額が140万円を超える債権者については債務者を代理して和解すること自体ができません。

司法書士の代理権ついては平成28年6月、新しい最高裁判所の見解が出ています。

詳しくは「債務整理の司法書士の代理権(140万)、和歌山訴訟について」

を参照してください。

なお、こういった行為については報酬が安ければ問題ないだろうというものではなく、その行為(「非弁行為」と呼ばれます)の対価として報酬を請求すること自体が違法ですから、依頼者側もその点を知っておきたいものです。

上記の例では相談料も着手金もかかり、減額報酬もかかるという事案だったのでやや高めの設定ですが、実際には下記のAさんの例のようにこれらすべての項目はかからないため、もっと安いことが多いのです。

報酬額の規制について

ちなみにですが、弁護士や司法書士の報酬形態は自由ですが、報酬額については日本弁護士連合会、日本司法書士連合会ともに報酬規制がされています。

それぞれ、「債務整理事件処理の規律を定める規程」、「債務整理事件における報酬に関する指針」という規則が与えられており、下記HPにて確認できます。

- 弁護士:http://www.nichibenren.or.jp/contact/cost/legal_aid/saimuseiri.html

- 司法書士:http://www.shiho-shoshi.or.jp/cms/wp-content/uploads/2014/03/saimu_houshuu_shishin.pdf

報酬額の具体例

Aさんの場合の具体例

筆者事務所の依頼者Aさんの事例を体験談をもとにご紹介します。

Aさんの事例で聞き取った前提条件は次の通りです。4社からの借入れがあり、立派な多重債務者と呼べる状態でした。

- 債権者A(消費者金融)・・・引き直し前債務額120万円

- 債権者B(同上)・・・引き直し前債務額80万円

- 債権者C(同上)・・・引き直し前債務額30万円

- 債権者D(銀行)・・・引き直し前債務額20万円

Aさんの場合、消費者金融と約7年から9年くらい取引しており大幅に債務が減る可能性があり、かつ正社員で収入があったので一応、任意整理を第一の選択肢にしました。

銀行については元々利息制限法の範囲内での利率だったので引き直しても債権額が変わらないという理由で任意整理から除外したため、受任通知そのものを出していません。

利息引き直し計算の結果はこのようになりました。

- 債権者A(消費者金融)・・・引き直し前債務額120万円→引き直し後債務額50万円

- 債権者B(同上)・・・引き直し前債務額80万円→引き直し後債務額15万円

- 債権者C(同上)・・・引き直し前債務額30万円→引き直し後過払い金50万円あり

結果、Aさんの利息引き直し後の総債務額は(D銀行分を入れても)約85万円まで減少し、2年くらいの分割で返済する和解契約を締結することができました。

なお、司法書士報酬は取り戻した過払金から調達しました。

| 相談料・着手金 | 無料 |

| 減額報酬 | 無料 |

| 1社あたりの和解報酬 | 3万円×2社=6万円(債権者Cは過払いだったため和解報酬を請求してしない) |

| 過払金返還報酬 | 50万円の20%=10万円 |

| 債権者との郵送実費 | 1000円×3社=3000円 |

|

総額 |

報酬総額16万円+消費税と実費3000円 |

Aさんの場合は、どちらかと言えばうまくいった例といえるでしょう。

引き直し後の債務が自分の収入の範囲内となる返済金額まで圧縮され、しかも過払金がほぼ満額取り戻せたことで報酬を手出しする必要がなかったからです。

払えない場合は分割対応(後払い)

上記のようにたまたまどこかの業者が過払いになっており、法律家の報酬をそこから出せた人は運が良いのですが、どの業者に対しても残債務があり報酬の支払いができない場合はどうしたら良いでしょうか?

債務整理が他の業務と最大限に違う点は「依頼者に現金がない」ことです。

それを法律家も十分わかっていますから、ほとんどの事務所で、任意整理手続き費用の支払い方法を分割払いとしているのが現状ではないでしょうか。

ただ、分割をどのくらいの回数まで認めるか、1回あたりの最低支払い金額はあるのか、報酬を全額支払うまでは和解交渉を始めてくれないのかなど、事務所によって色々な条件があるはずです。

支払えないのは恥ずかしいことなどと思わず、分割払いの規定はどうなっているのか遠慮なく質問することが大切です。

費用の高い、安いと事務所の質は比例しない

「タダほど高いものはない」というくらいのシビアな認識を持ち、着手金無料だから飛びつくというのではなく、別の視点を基準に事務所選びをするつもりでいなくてはなりません。

大手事務所の一部には、費用が安いと称して債務者を集めるだけ集めて案件を放置し、懲戒になった事務所もあります。

一番怖いのは、現在懲戒事案として業界誌やネットに載っているものは氷山の一角であり、まだ懲戒になっていないものの「綱紀委員会」に綱紀対象案件として挙げられている専門家が山ほどいるということです。

安いからとあまり考えなしに依頼してしまい、もし途中で「失敗だった!」としてまた他の事務所に頼むと余分なコストがかかります。

こういった無駄を避けるためにも、しつこいようですが、面倒でも委任前に自分で考えて確認することが重要なのです。

総合的に見てどこからが良い専門家なのかというのはあくまでの自分の目と耳で確かめるべきものであり、それは債務者自身が事前に債務整理の内容や費用についての概要を知っておかなくては判断することもできません。

予備知識をつける→相談に行く→納得いくまで質問する

これがぼったくりや悪徳法律家から自分を守る最も効果的な方法であることを肝に銘じておきましょう。