任意整理の分割払いに回数制限はあるの?審査や上限について解説

任意整理は、分割回数に制限ってあるの?

任意整理の長期返済回数は、賃金業者によって独自に設定しているんだ。

だけど、好きなだけ返済回数を伸ばすことができるわけではないんだよ。

今回の記事では、任意整理の分割回数制限について、詳しく見ていこう。

任意整理は、高金利で取引していた金融業者の利息を法律上適正な金利に引き直した上で、それでも残った借金をどのように返済していくか各債権者と話し合う方法です。

任意整理は裁判所を通じない私的な債務整理であり、返済プランについて法的な縛りがあるわけではないため、債権者と債務者の間で合意が成立すればどのように定めても構いません。

ここで債務者として気になるのは「何回払いくらいまでなら認めてもらえるのだろうか?」ということではないでしょうか。

では、任意整理において可能な返済回数や、弁護士費用の分割払いについて考えてみましょう。

任意整理の返済には回数に制限があるのか

任意整理では借金を返済することを前提にしていますが、無制限に長期の返済ができるわけではありません。

結論から言えば、

「分割回数には制限がある、そしてその制限は各債権者、各債務者により異なり、決して一律ではない」

ということになります。

まず基本的なことを確認しておきましょう。

任意整理においては、「利息引き直し計算」をした後の元本はそれ以上減額できないことがほとんどです(引き直し計算後の債務を一括払いするなどの条件であれば交渉の余地はあるでしょうが、それができるケースはあまり多くないでしょう)。

つまり、元本の金額がもう動かせない以上、任意整理成功のための鍵になるのは

「いかに将来利息の利率をゼロにしつつ長期の分割を認めてもらえるか?」

という点です。

ただ貸金業者側も、金利を当初の約定より低く抑えられてしまった時点で(法定の金利は取れるので損こそしないものの)かなり儲けが減っていることになります。

その上にあまりにも長期の分割払いを認めさせられるとまったく割に合わない、という話になります。

あまり儲けの源泉にならない債権を持っていることは、そのこと自体が貸金業者には負担になっているのです。

月々の支払いがちゃんと履行されているかなどのチェック、遅延者への連絡など(つまり債権の管理)にはそれなりの人件費等、コストがかかるからです。

このような点から、多くの債務者に対して要望通りの長期返済を認めることはできず、

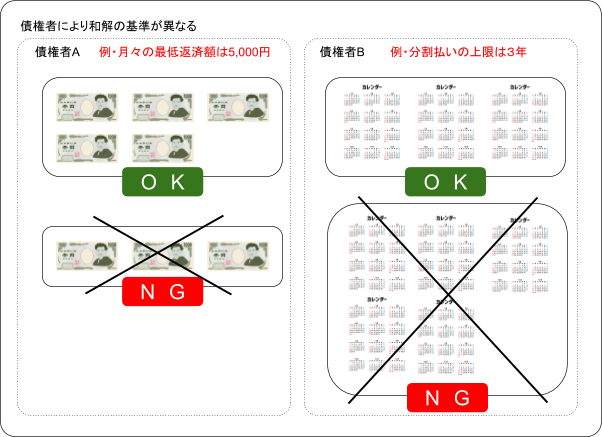

- 「残債務の金額によって回数の上限を決める」

- 「1カ月あたりの最低返済額を設定する(月額3,000円以上、5,000円以上など)」

といった方法で、各債権者が独自にルールを作っています。

任意整理の分割回数はどのように決まるの?

返済回数は、どうやって決まるの?

残債務が多ければその分、返済回数も多くなるね。

大手の賃金業者の方が、長期返済になりやすいよ。

金融業者によって異なる分割回数の目安

では、分割回数を決定づける要素を具体的に考えてみましょう。

まず、「残債務の金額(債務残高)がいくらなのか?」という点です。

たとえばある貸金業者の例を挙げると

- 「残債務10万円以下であれば返済期間は半年以内」

といった定め方をしているようです。

このあたりの基準は本当にまちまちで、一般的に「中小の貸金業者ほど回数制限は厳しい」と考えられます。

地方の「街金」と呼ばれるような業者であれば人員にゆとりがないことから、制限が厳しくなることはやむを得ないとも考えられます。

法律家により任意整理のやり方は異なる

一般的に任意整理は債務者が自分で行うことは難しく、弁護士(司法書士)が介入して貸金業者の担当者と電話やFAXなどで話し合いをすすめることになります。

貸金業者が頑なでどうしても話がまとまらない場合、各弁護士(司法書士)事務所によりそれ以降の対応は違ってきます。

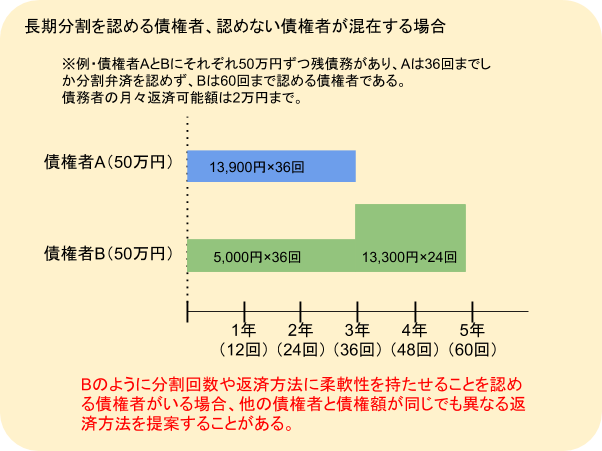

- 任意整理の場合、各債権者との個別の和解が可能なので

「ある程度柔軟な対応をしてくれる貸金業者については長めの返済プランを提案する」

「和解に応じない業者についてはなるべく業者の言い分を通す」という方法で全体のバランスを取る。

イメージとしてはこのような形です。

- 任意整理は無理とあきらめて個人再生や自己破産に切り替える。

- 和解に応じない貸金業者には連絡せず相手が折れるまで放置する。

ただし、この方法は相当熟練した事務所のみが行う「裏ワザ」であり、貸金業者から返り討ちに遭う(訴訟を起こされる、懲戒請求をされる)リスクもあります。

分割回数を増やすことは可能?

返済回数を多くする事ってできるの?

必ずしも返済回数を増やすことが出来るわけではないんだけれど、交渉によっては、分割回数を増やすことが可能だよ。

交渉により分割回数を増やすことはできるのか?

上記のように任意整理の場合、弁護士(司法書士)を入れるのが一般的であり、債務者個人での交渉は門前払いを食らう例も多く、難しいと思われます。

とりあえず債務者自身でやる場合、 「取引履歴の開示」までは応じてくれる債権者がほとんどでしょう(法的な開示義務があるから)。

ただし、その先の交渉になると法律家からの連絡でなければ応じないという業者の方がむしろ多いと考えておくべきです。

そして、分割回数を増やすことができるのか否か?ですが、上記のような「残債務額による基準」などとともに、下記のようなことも結果を左右する要素になってきます。

分割回数の最長はどのくらい?

では、実際に分割払いが認められる回数として一番長いものではどのくらいなのでしょうか。

長期分割返済で長い回数といえば5年、つまり60回です。

しかし、一部の業者の中には6年(72回)、7年(84回)が認められた例もありますが、それはかなり特殊なケースだと考えておかなければなりません。

一般的には、分割払いが認められる最長回数は「5年(60回)」であるという認識でいた方がよいでしょう。

なお、5年が認められるのは比較的大手の業者であり、かつ、残債務が多いことや下記のように、「債務者自身が過去に債権者から信用されるような態度で取引していた」ことも重要になります。

長期分割を認められやすい人とは

今までの返済実績が優良な人はかなり長期の分割を認められることもあります。

「長い間真面目に返済してきた得意客」には業者側も対応が甘くなるのは当然のことでしょう。

たとえば10年以上、比較的トラブルもなく取引を繰り返してきたが、今回たまたま何らかの事情で資金繰りが悪くなった、ということも十分ありえます。

そういった人に対しては業者側も信用がありますので、和解交渉の際も債務者側の希望する返済方法を尊重してもらえるのです。

分割回数が短くなりがちな人とは

逆に、借り入れから半年も経たないうちに(ひどい人だと1、2回返済しただけで)滞納し、すぐに「債務整理したい」と言ってくるケースがあります。

このような人は業者から見れば、

- 「性格面、金銭面が非常にルーズだから、今回の約束も果たしてくれないのでは?」

- 「最初から債務整理を前提とした計画的な借り入れだったのでは?」

と思われても仕方がないことになります。

上記と正反対で業者は任意整理後の返済がちゃんと行われるかについて全く信用していませんので、交渉が厳しくなってくるのはやむを得ません。

法律家の交渉力でも違いが出てくる

「この業者の返済回数はこのくらいが上限だから、ここまでは交渉可能」などの見極めが適切にできる弁護士(司法書士)に依頼することはとても重要です。

任意整理については「複数業者の間でバランスを取り、全社についての月返済合計額が債務者にとって無理のないもの」に調整する必要があります。(また、消費者金融など過払い請求ができる業者がいる場合はそちらの成り行きが全体に影響してくることも多いので「過去の実績から見てどれくらい取り戻せるか」という見立ても大切です。)

- 「どの業者から先に和解案を出すのか?」

- 「業者の出す条件と合わなかった場合の落としどころの見つけ方、そして和解のタイミング」

法律家はこれらの点について、ケースバイケースで判断しなければならないことになります。

たとえば業者Aの交渉が明らかに難しい、という予測が立つのであればそちらの交渉を先に開始し、成り行きによって柔軟な業者Bに提案する回数を調整するというやり方があります。

個人再生や自己破産のように手続き内容に法的な規制があるものはそれに沿って進めていけばよいのですが、任意整理のような私的交渉は相手方との駆け引きをする能力も含め「実務能力」の差がとても顕著に出る手続きです。

特に債権者数が多ければ多いほど、過去にこなした任意整理の数がより重要となってきます。

経験があれば事前予測がより正確に立てられる、つまり、債務者側に有利に進めることができるからです。

また、過去の交渉実績の多い事務所については貸金業者側も一目置いているため、そのような点からもスムーズに交渉が進むこともあります。

長期分割でも返済が難しい場合には

分割回数を増やしてもらえない場合や、返済が難しい場合にはどうしたら良いの?

個人再生や自己破産など、その他の債務整理を検討しよう。

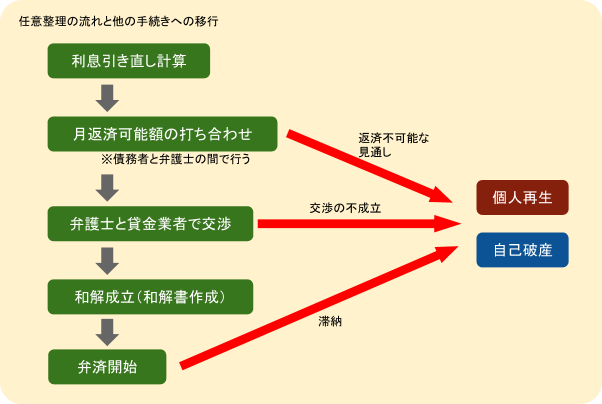

任意整理の手順としては、下の図のようになりますが、弁護士(司法書士)との打ち合わせの時点で「月々の返済可能額を考えると、たとえ長期分割にしてもらっても完済までたどり着くような返済計画を立てるのは難しい」という結論になることもあります。

そのような場合、その後の流れはどうなるのでしょうか。

一般的には「手続き自体を変更する」ことにならざるを得ない可能性が高くなります。

個人再生に切り替える

「月々の収入が安定しており、当面それが続く見込みなのであれば個人民事再生に切り替える」という方法があります。

元本を減額できない任意整理に比べ、個人再生は(もとの元本金額によっては)大幅な減額ができることもあるためそのメリットを享受できる人にはぜひおすすめしたい方法です。

ただし、個人再生の場合は裁判所によって弁済計画をチェックされますから、見通しが甘いとそこではねられることも十分考えられます。

手続き自体も複雑で大変ですので、弁護士(司法書士)と入念に打ち合わせた上で選択するべき方法といえます。

自己破産に切り替える

個人再生においては、どうしても「収入の安定性」が欠かせない条件になります。

よって、この点に不安がある人が取りうる選択肢はやはり「自己破産」ということになります。

「破産だけはどうしても嫌だ!」と言って任意整理にこだわる人は自己破産への誤解を持っていることも多いため、まずはそれを取り除く必要があります。

仕事をやめなければならない、選挙権がなくなる、戸籍に載る、友人知人に知られるなどの誤った認識を正すことができれば、むしろ「借金が(税金等特別なものを除き)すべてチャラになる」自己破産のメリットに目を向けることができるようになることもあります。

まずは先入観を取り払って法律家の説明にしっかり耳を傾けてみることが大切です。

弁護士費用は分割にできるのか

弁護士費用は分割での支払いは出来るのかな?

最近では、ほとんどの弁護士事務所で分割返済を行っているんだ。

だけど、中には支払いをしなければ案件を受けないというような弁護士もいるから、事前に確認しておくことが大切だよ。

弁護士(司法書士)に任意整理を依頼した場合、弁護士報酬の分割払いができることの方が最近はむしろ多いでしょう。

また、過払い金が発生する見込みがある場合は着手金を取らない事務所もあります。

お金がないことを前提として依頼する債務整理手続きにおいて、依頼者に費用の一括前払いを強制するのは非常に酷だということを現場の法律家はよくわかっています。

個人個人の事情に応じてどの程度の分割回数を組むのか、というのは変わってきます。

無理のない範囲で、そして事務所側も許容できるような内容の支払計画をよく話し合って立てなければなりません。

ただ、債務整理事件においては他の手続きよりも費用踏み倒しのリスクが高いことから、たとえ分割であっても報酬全額を払い終わらなければ和解交渉を開始しないという事務所も多いと思われます。

そのあたりは弁護士(司法書士)との委任契約締結前に、どのようなシステムになっているか入念に確認しておきましょう。

弁護士事務所によって異なる分割回数

報酬を何回くらいの分割払いまで認めてくれるのかというのは、事務所の自由裁量になるため実にさまざまです。

ただ、もし上記のような「全額を支払い終わらなければ仕事に着手しない」タイプの事務所である場合、任意整理特有の難しさとして「債権者が待ちくたびれて訴訟を起こしてくるリスク」が挙げられます。

特に財政面でゆとりがない中小貸金業者については、あまり待たせることは危険です。

弁護士(司法書士)が介入するといったん今までの借金の支払はストップしますから、それによってできた余裕分を報酬に充てると考えれば案外スムーズにいくことも多いのです。

半年以内くらいのなるべく短い回数で支払い終わることができるよう、家計の中で見直せるところを洗い出すなどの工夫もしてみましょう。

任意整理の分割払いに回数制限はあるか?まとめ

任意整理の分割払いについて、良く分かったよ!

分割回数が増やせるのかどうかは、その時の元金や、弁護士の能力によって変わってくるんだね。

長期分割返済にしなければいけないような場合には、弁護士と相談して、本当に任意整理を選ぶのが良いのかどうか、検討することが大切だよ。

- 任意整理の分割払い回数には上限があるが、その設定は各貸金業者により異なる。

一般的には中小の貸金業者ほど厳しくなる傾向がある。 - 分割回数そのものの上限を定めることの他に、月々の最低弁済額を定めている業者もいる。

- 分割回数を増やすための要素として債務者がもともと優良顧客であること、その債権者が大手であるなどある程度の余裕があることなどがあるが、弁護士(司法書士)の手腕によっても左右される場合がある。

- 長期分割でも完済が難しい場合は個人再生や自己破産なども選択肢に入れて考える必要がある。

どの手続きが向いているのかは各債務者によって異なるため、弁護士(司法書士)とよく相談してから手続きを決定するべきである。 - 弁護士(司法書士)の報酬は分割払いを認めてもらえることが多いが、支払い終えなければ手続きに着手してくれない事務所もあるため事前に確認しておくことが必要である。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...