債務超過に陥るとどうなってしまうのか

会社の借金が多くなると、債務不履行になってしまうよね?

債務不履行となってしまうと、会社は倒産となるんでしょ?

債務不履行になると、倒産となってしまう事もあるけれど、必ずしも倒産となるわけではなくて、解決する方法もあるんだよ。

そうなの?! 借金を返済できなくても、倒産にならずに済む場合があるの?

そうなんだ。 今回の記事では、債務不履行とは何か、その対策について、詳しく見ていこう。

債務超過という言葉は会社の倒産を連想させます。

しかし、債務超過だからといってすなわち倒産という単純な話ではなく、もっとさまざまな解決方法があるのです。

日銀や日本政府の債務超過が原因となり、金融危機、経済危機が起こり、日本国債の価格が下がり、長期金利が上がるなどと騒がれていますが、債務超過とは一体何か、倒産との関係は、債務超過を解消するにはどうしたらよいかなどを考えてみましょう。

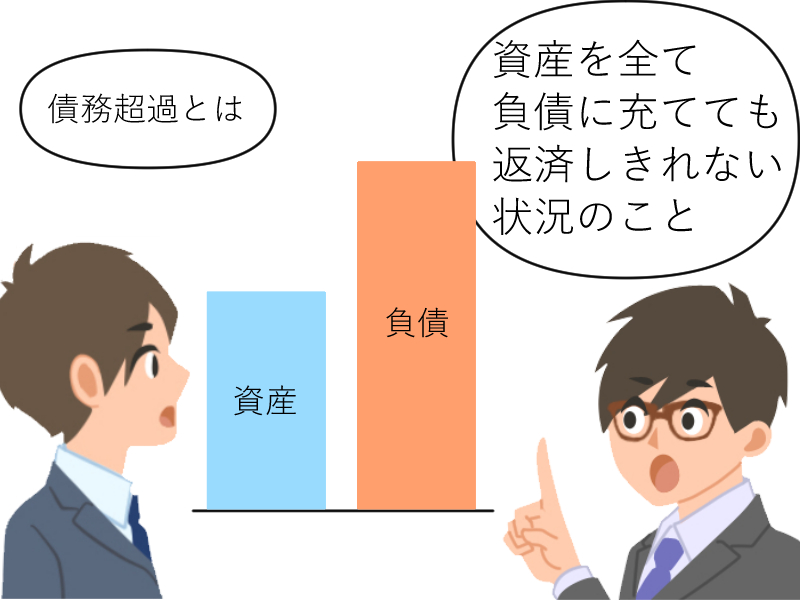

債務超過とは

債務超過とは、「資産よりも負債が大きいこと」です。

資産をすべて負債の返済に充てても返済しきれない状況をいいます。

債務超過という言葉自体は広義には個人にも法人にもあてはまる概念ですが、狭く解すると法人等の事業者の負債が過大になっている状態を指す表現です。

債務超過が危険な理由

債務不履行になると、どんなデメリットがあるの?

融資を受けられなくなってしまったり、倒産の危険があるね。

金融機関の融資を受けられなくなる

金融機関は当然のことですが「貸したお金がちゃんと返済されるのだろうか?」という点を最も重要視します。

それを判断するために行うのが融資審査ですが「資金の用途は何か?」や「返済のための財源はどのこから出るか?」など、色々な方向性からの検討が行われます。

金融機関と取引している会社は決算資料などの提出を定期的に求められることが多くなるでしょう。

その際、直近の業績が悪い企業だと新規の融資、または既存の取引銀行からも追加の融資が受けられない事態になります。

そうなると融資が受けられない→運転資金が枯渇する→業績がさらに悪化する、という負のループに入り込んでしまうのです。

倒産の危険性が出てくる

上に述べた銀行融資のストップも一因ですが、客観的な状況から外部の人に債務超過を疑われることもあります。

「あの会社はそろそろ危ないのではないか」という風評によって株主が資金を引き揚げたり取引先が取引の縮小・停止するなど会社にとって好ましくない事態になり、上記のようにさらなる業績悪化、倒産の危機という流れになるのです。

債務超過も、破産法上、倒産の原因となってしまいます。

債務超過となるとどうなるのか

債務不履行になってしまったら、その後はどうなってしまうの?

手形の不渡りを出してしまったり、債務整理をする場合には、倒産となってしまうね。

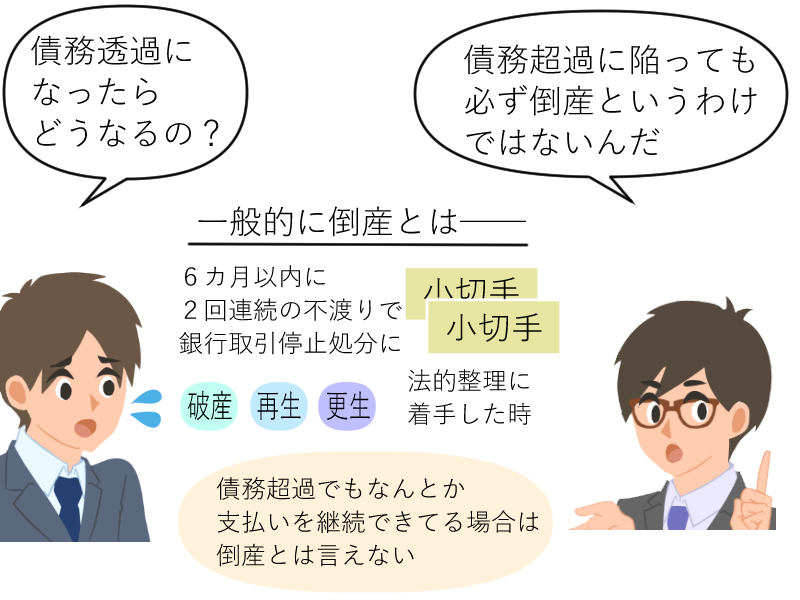

会社が債務超過となったら必ず倒産するのか

債務超過に陥る=必ず倒産、というわけではありません。

一般的に倒産とは

- 6カ月以内に2回連続の不渡りを出し、銀行取引停止処分になった時

- 破産、再生、更生など法的整理に着手した時

となりますので、要は「債務超過であっても、何らかの方法で支払を継続できている間は倒産とはいえない」のです。

逆に、近い将来の債務超過が見込まれるため、先回りして倒産させてしまう会社もあります。

「倒産」の判断をすべきなのはどのタイミングか

倒産の判断は、少し早めくらいの方がよいといえます。

資金繰り、収支が苦しくなっており、景気などの影響で今後の業績回復を見込めないことが予測されるのであれば、まだ手続きの費用が捻出できるくらいの段階で決断することが肝心です。

まだできるのではないか?という希望的観測で先延ばしにしてしまうと余計に傷を広げることになりかねないからです。

早期に倒産していれば会社名義の財産を処分するだけで済んだのに、時期を延ばしてしまったために代表者個人が保証人となり、代表者まで破産管財人をつけられ、破産者になってしまった会社もあります。

会社破産をする場合、債権者集会が開かれます。また、破産にあたっては「破産財団」と呼ばれる「配当するべき財産の集合体」が作られます。

「財団債権」「優先的破産債権」「劣後的破産債権」など、債権の種類・性質によって配当の優先順位が決まっており、破産財団から配当を行う際はそれに従って行われます。

早期決断、早期実行で一般破産債権の額を最小限に抑えるのが得策ということもあるため、危険な兆候を感じた時点で弁護士に相談することをおすすめします。

夜逃げは厳禁、正しい整理を

絶対にしてはならないのは「夜逃げ」です。

夜逃げをしたところで債務が消えるわけではなく、利息や遅延損害金を増幅させるだけです。

また、前の債権債務を処理できていない以上、何らかの形で再起を図ることもできません。

取引先だけではなく親戚や友人にまで不誠実のレッテルを貼られ、すべての人間関係を失うリスクもあります。

先々のことを考えたらしっかり弁護士に相談して私的または法的整理に持ち込むことが一番賢いやり方です。

なお、倒産といっても会社の場合は会社を畳む(清算型)ほか、立て直す(再建型)タイプの手続きもあります。

では、私的整理と法的整理はどう違うのでしょうか?

私的整理とは、債権者と債務者の話し合いによって整理の方法を決めていくスタイルです。

裁判所の関与がなくても良く、しかもすべての債権者を相手にしなくてよいため風評被害を最小限に抑えられるなどのメリットはありますが、話し合いが難航した時の強制力がないため、滞りそうな気配があれば法的整理を選ぶ方がよいでしょう。

法的整理であれば裁判所が主導でスケジュールなども決まっていくため、すべての債権者を巻き込み、強制力を持って行われます。

あまり協力的ではない債権者も含め、まとまりやすいといえますが柔軟な解決という意味では難しくなる面もあります。

どちらが向いているのかは事案によっても異なるため、弁護士との打ち合わせをしっかりした上で方針を決めるのがよいでしょう。

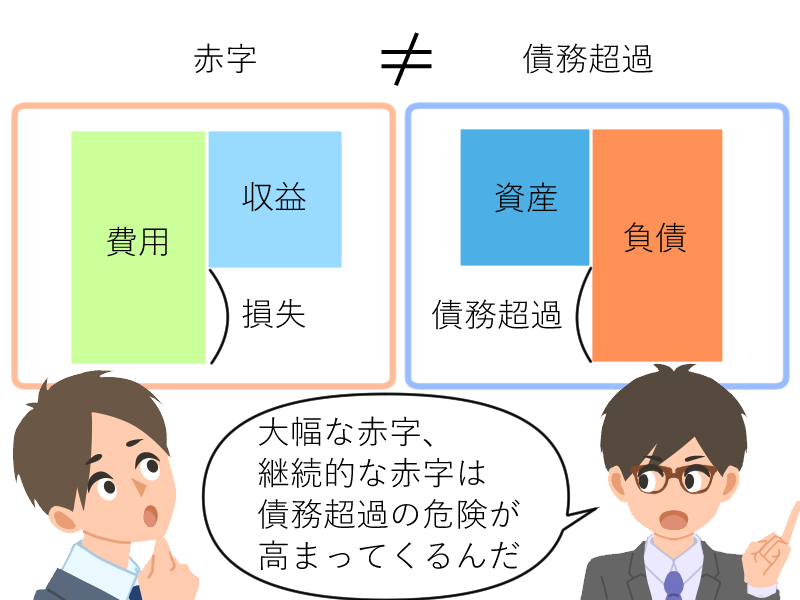

赤字と債務超過の違い

債務超過と赤字経営って同じだと思っていたんだけれど、違う意味なの?

良く間違われることがおおいんだけれど、赤字は、経営の収支に関しての言葉で、債務超過は、借金が多くなってしまっている事を呼ぶんだよ。

赤字と債務超過は混同されやすい言葉ですが、これらは違う状態です。

赤字や債務超過を判断するための資料として、たとえば会社の「貸借対照表」「損益計算書」に表れてくる兆候があります。

貸借対照表や損益計算書などのいわゆる「計算書類」は会社法上、本店と支店への備置を義務づける規定があり、株主や債権者は営業時間内であれば自由にこれを閲覧することができます。

では「赤字」「債務超過」がそれぞれどのような状態なのかを見てみましょう。

赤字とは?

会社は「会計期間」といって、会社の収支などを計算する上での一定の区切りを設けています。

たとえば「4月1日から翌年3月31日まで」とか「1月1日から12月31日まで」などの設定をあらかじめしておきます。

そこで「一会計期間を締めてみた時に、収益から費用を差し引いたらマイナスになってしまった」という状態がいわゆる「赤字」です。

債務超過とは?

債務超過とは、「会社の持つ現金、預貯金、不動産などの資産」よりも「借り入れなどの負債」が大きくなってしまうことです。

要するに「1期や2期赤字を出したからといって債務超過になるとは限らないが、大幅な赤字や長期にわたり継続的に赤字を出してしまえば債務超過になる危険が高まる」ということなのです。

資金ショートと債務超過の違い

黒字なのに、倒産してしまうような事もあるの?

売掛金の回収がまだであるために、買掛金など各種の返済ができなくなってしまうような場合、資金ショートと呼ばれる状態となるんだよ。 詳しく見ていこう。

「資金ショート」というのは、計算の上では上の貸借対照表の「平常時」の図になるはずなのに、現実に手元に支払いをするお金がない、という状況のことです。

要するに、入金と支払いのタイミングが悪いことによって、売掛金がたまっているのにその期日がまだ来ていないから支払いができなくなってしまうというものです。

いわゆる「黒字倒産」が起きるのもこのような状況下が多いといえます。

資金ショートを防ぐためには

- 売掛金の支払期限を先にしすぎない

- 分納できる支払いを分納にしてもらうなど、なるべく手元資金に余裕を持たせるようにしておく

- 無駄なコスト(固定費など)を削減し、現金の流出を防ぐ

といった工夫が必要です。

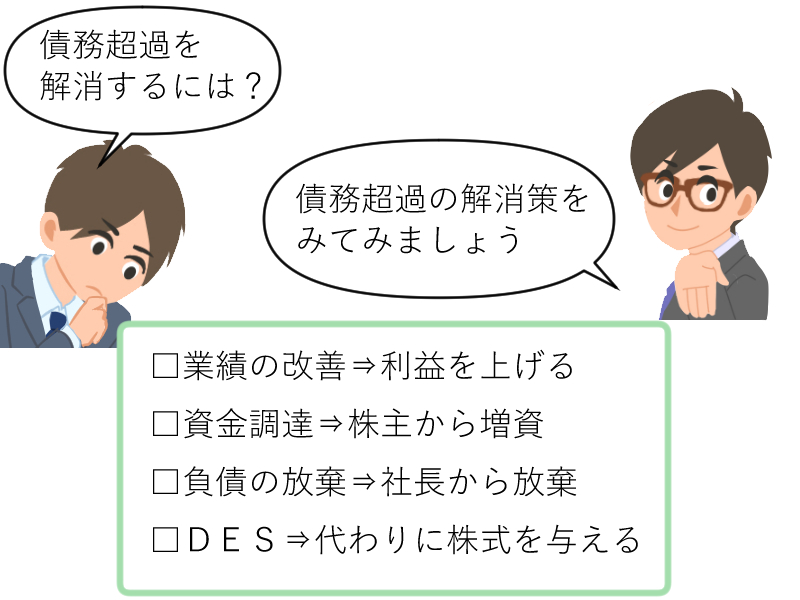

債務超過を解消するには

債務超過から、企業を立て直すにはどうしたら良いの?

まずは、少しでも業績を上げることが必要だね。 それが難しいのであれば、株主から資金を集めたり、DESを利用したりするのも1つの方法だよ。 それぞれの対策について、詳しく説明するね。

では、債務超過を根本的に解消するにはどのような策があるのでしょうか。

業績の改善

最も正攻法といえますが、「業績改善の方法を探り、利益を上げる」ことが一番長期的、根本的な改善策といえます。

外部からの資金調達行う

会社であれば株主からの資金を募る「増資」も一つの選択肢です。

ただし、業績悪化がすでに公然の事実となっている場合、なかなかこれも難しいのが現実です。

また、銀行から追加の借入をするにも、すでに債務超過になっている場合は審査に通ることが難しいといえます。

負債の放棄を求める

一般の債権者はなかなか簡単に負債を放棄してくれることはないでしょう。

しかし、会社の場合、代表取締役社長「個人」からの借入をしている場合が少なくありません。

この社長からの借入金返済を放棄してもらうことにより負債を減らすことができます。

DES(デッド・エクイティ・スワップ=負債と株式の交換)

近年、不良債権問題が深刻化したことにより企業の財務を改善するための手法として注目を浴びているのが「DES(デッド・エクイティ・スワップ)」です。

これは、債権者に対して負債を返済できない代わりに株式を与えるというもので、債権者は株主となることで債務者である会社に対して直接経営に関与することもでき、将来業績がアップした時にはキャピタル・ゲイン(値上がり益)を獲得できる可能性も出てきます。

債務超過とならないために

債務超過を防ぐには、どうしたら良いのかな?

税理士などの専門家に相談しながら資金繰りを進める事や、業績アップを図ることが一番の方法だよ。

債務超過にならないためには、もちろん上記のような

- 「資金繰りを税理士などに相談しながら上手に行う」

- 「業績自体をアップさせる努力をする」

といったこともありますが、もう一つ、

- 「取引先である外部の会社からの悪影響を受けない」

ことも大切です。

「連鎖倒産」という言葉を聞いたことがある人もいるでしょうが、取引相手の会社の財務状況をしっかり見極めてから取引に入ることは大変重要です。

新規の取引先との契約が取れたということ自体に目がくらんでしまい、その取引先がどのような会社かという視点がまるきり抜けてしまうこともあります。

しかし、実際に契約を締結して商品が売れたは良いが、一度も代金を支払ってもらえないうちに相手方が倒産するということも決してない話ではありません。

では、どのようにして取引先の状態を調べたらよいのでしょうか。

最低限、収集しておきたい資料としては次のようなものがあります。

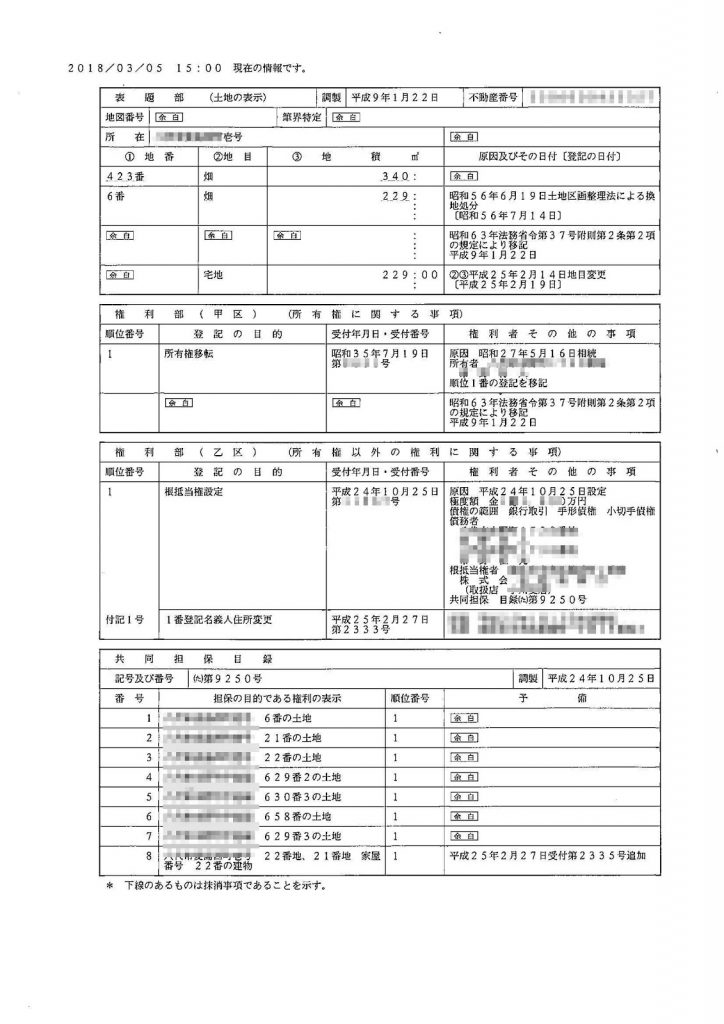

- 会社登記事項証明書(いわゆる登記簿、誰でも法務局やオンラインで取得できる)

資本金、役員の構成、本店所在場所、支店の有無などからその会社の規模をはかることができます。 - 不動産登記事項証明書(いわゆる登記簿、誰でも法務局やオンラインで取得できる)

不動産登記簿はその会社の状態を如実に表す、とても貴重な資料です。

その会社の本社が自社ビルだったり、所有する不動産所在地を知っている場合は、それらの登記簿を調べてみることで色々な情報が得られます。

登記簿取得の際、必ず心がけたいのは「共同担保目録つき」として請求することです。

共同担保目録というのは、たとえばある金融機関の一つの抵当権(根抵当権)につき、担保に取られている不動産がすべて載ってきます。

たとえば、上図の土地であれば乙区1番の根抵当権がこの土地と一緒に担保に取っている不動産は「共同担保目録」の「番号」1から8の土地建物ということになります。

つまり、共同担保目録を見るとその会社が複数の不動産を持っている場合、そのうちの一つを見ただけで他の不動産の存在を読み取ることができるということです。

(ただし、各不動産の広さや用途などはこれだけではわかりませんので、各物件の詳細を知りたい場合は別個に登記簿を調べる必要があります。もし担保がまったくついていない場合はそもそも共同担保目録自体がありません。)

また、不動産登記簿から

- 「差押え」

- 「(税金等の)滞納処分」

- 「商工ローンや街金など、銀行や信用金庫以外の抵当権」

の存在を確認できることもありますが、こういったものがつけられている会社は決して状態が良いとはいえないため、慎重に取引に入る必要があります。

債務超過に陥るとどうなってしまうのか、まとめ

債務超過になってしまっても、対策があるんだね。 倒産せずに済む場合があるなんて、知らなかったよ。

対策はあるけれど、債務超過にならないようにすることが一番だね。 だけど、債務超過になってしまった場合には、専門家に相談しながら進める事が大切だよ。

- 債務超過とは会社の財産をすべて処分しても負債を返しきれない状態のことである。

- 債務超過に陥ると新たな銀行融資が受けられなくなったり、倒産の危険が出てくることもある。

- 倒産を判断するタイミングは早めの方がよい、そして弁護士の介入で適切な処理をすること。

- 赤字=債務超過ではないが、赤字が続くと債務超過になる可能性が高まる。

- 債務超過を解消する方法としては業績アップ、増資、社長からの借入の放棄、DESなどが考えられる。

- 「連鎖倒産」に陥らないためには取引先の信用状況もよく確認することが大切である。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...