返済しているのになぜ借金が減らないの?元金と利息について解説

借入が中々完済に辿り着かないんだ。 毎月返済しているのに、全く元金が減っていないんだけれど、どうしてなのかな? 元金が減らない理由としては、利息ばかりの返済となってしまっている場合や、複数社からの借入である場合、リボ払いという返済方式である場合など、様々な理由があるんだよ。

少しでも早く完済するためにはどうしたら良いの!? 今回の記事では、借金が減らない理由だけではなく、その解決策についても、詳しく説明するよ。 早速見てみよう!

「返しても返しても借金が減らない」というのは多重債務者が判で押したように皆言っている言葉です。

減らないと感じるのには色々な原因があり、自分の場合はどのような原因で元本が減らないのかを冷静に分析し、より早く減らして完済に至るためにはどうすればよいのか検討する必要があります。

では、借金が減らない原因とその対処法について考えてみましょう。

毎月返済しているのに元本が減らない理由

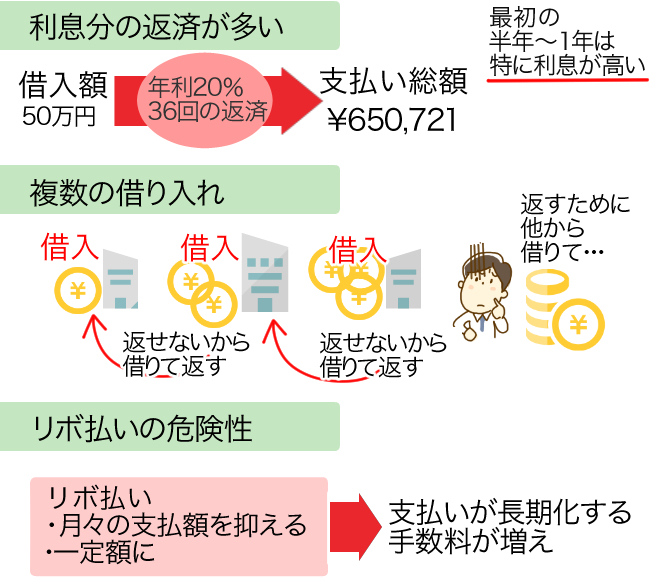

返済額に対して利息分の返済が多い

ひと昔前までは大手消費者金融やクレジット会社のキャッシングは非常に高い上限金利が設定されていました。

大体、消費者金融であれば上限ぎりぎりの年利29.2%に設定されていることが多かったため、それこそ「返済していてもほとんど元本が減っていない」ことも珍しくなかったのです。

なお、現在、そのような高金利を支払っていた人は状況によっては「過払い」になっており過払い金返還請求ができるケースもあります。

超高金利の時代が長らく続いた後、弁護士(司法書士)と貸金業者とのさまざまな攻防戦を経て、利息に関する法律は平成18年に改正されました。

この「改正貸金業法」が施行されたことにより(完全施行は平成22年)上限金利は引き下げられたものの、それでもやはり年利20%というのは決して安いとはいえない金利です。

では仮に「50万円」を「年利20%」で借り入れて「36回の返済回数」で元利均等払いで返済する場合の返済計画表を見てみましょう。

| 回数 | 返済金額 | 元金 | 利息 | 残高 |

| 1 | 18,076 | 10,576 | 7,500 | 489,424 |

| 2 | 18,076 | 10,735 | 7,341 | 478,689 |

| 3 | 18,076 | 10,896 | 7,180 | 467,793 |

| 4 | 18,076 | 11,060 | 7,016 | 456,733 |

| 5 | 18,076 | 11,226 | 6,850 | 445,507 |

| 6 | 18,076 | 11,394 | 6,682 | 434,113 |

| 7 | 18,076 | 11,565 | 6,511 | 422,548 |

| 8 | 18,076 | 11,738 | 6,338 | 410,810 |

| 9 | 18,076 | 11,914 | 6,162 | 398,896 |

| 10 | 18,076 | 12,093 | 5,983 | 386,803 |

| 11 | 18,076 | 12,274 | 5,802 | 374,529 |

| 12 | 18,076 | 12,459 | 5,617 | 362,070 |

| 13 | 18,076 | 12,645 | 5,431 | 349,425 |

| 14 | 18,076 | 12,835 | 5,241 | 336,590 |

| 15 | 18,076 | 13,028 | 5,048 | 323,562 |

| 31 | 18,076 | 16,532 | 1,544 | 86,440 |

| 32 | 18,076 | 16,780 | 1,296 | 69,660 |

| 33 | 18,076 | 17,032 | 1,044 | 52,628 |

| 34 | 18,076 | 17,287 | 789 | 35,341 |

| 35 | 18,076 | 17,546 | 530 | 17,795 |

| 36 | 18,076 | 17,795 | 266 | 0 |

| 累計 | 650,721 | 500,000 | 150,721 |

このように、元利均等返済方式の場合、特に最初の半年から1年くらいの返済期間は返済総額に占める利息の割合がとても多いことがわかります。

返済は定額となり、順調に返済したとしても50万円の元本に対して15万円もの利息を支払っているわけですからやはり消費者金融であっても、金利はいまだに高い水準であるといえます。

また、途中で返済額の多さに耐えかねて返済義務に追い込まれ、追加で借り入れをしてしまう人が非常に多いのです。

それによって、さらに「払っても払っても減らない」状態が長引いていきます。

複数の借り入れ

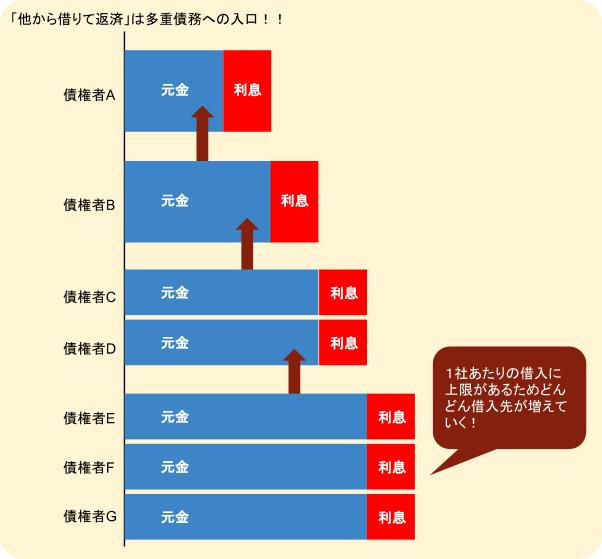

「多重債務者」という言葉から連想されるように、借り入れている会社の数が多いことも借金に苦しむ人の特徴です。

最初は「ここだけ」と思って借り入れをしても段々借りることに抵抗がなくなっていき、債権者の数が増えていく、そして真面目に返済していると勝手に増枠していくというのが典型的なパターンです。

一つの会社への返済が行き詰まったために他から借りてしまい返済に充てることを「自転車操業」と言いますが、このパターンに陥ると多くの人は毎日、借金のことで頭がいっぱいになってしまいます。

債権者が多いということはそれだけ各社バラバラの返済日に振り回されることになりますし、10社以上ある人などは振込手数料だけでも馬鹿にならないということにもなります。

リボ払いの危険性

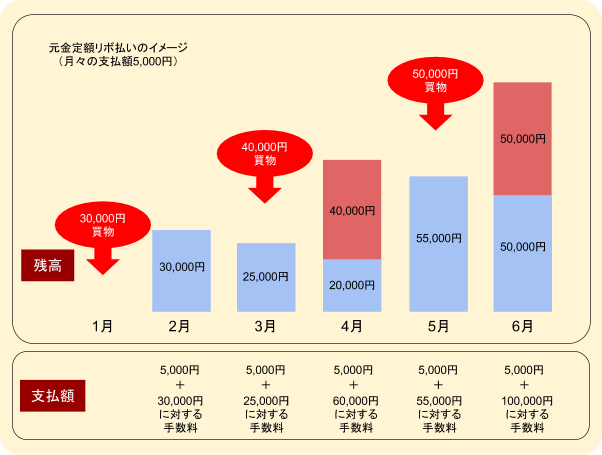

「リボ払い」という言葉自体はよくクレジットカード会社のCMなどで耳にするでしょうが、それがどのような仕組みであり、どんな危険があるかというのをあまり知らない人も多いのではないでしょうか。

結局、リボ払いというのは一言で表現すると、

「月々の支払額を抑え、一定にする」メリットの代わり

「支払いが長期化する」「手数料が増える」デメリットを甘んじて受けなければならない支払方法です。

また、リボ払いは、リボルビング返済などと呼ばれ、元金と利息を合計した金額を毎月定額返済で支払っていくタイプや、定率での返済であり、完済まで残高に永遠と利息がつくようなタイプ、残元金の金額に応じて返済額が変動する残高スライドリボルビング方式(残高スライド方式とも呼びます。)と呼ばれる物もあります。

上図を見るとわかるように、この人の場合は3月に追加の買い物をしなければ順調に元金が減ったはずですが、3月5月に次々と追加で買い物をしたことにより、元本が減らないばかりか手数料計算の基礎になる金額も増えてしまっています。

ここからもわかるように、リボ払いにはまる人が陥りがちなパターンとしては、「追加で買い物をしてもまだ支払が増えない(または手数料分のみの増額)ため購買意欲を抑えられなくなり、次々と買い物をし、支払いの終わりがどこなのかまったく把握できなくなっている」というものです。

リボ払いは支払をするべきお金が減るわけではなく、むしろ先延ばしにすることで増えているということを認識しておかないと、気がついたら残高が大幅に増えていて、支払いの終了予定が10年後だった・・などという恐ろしいことになりかねないのです。

リボ払いの罠に気がついた人は一刻も早く繰り上げ返済(下記に解説しています)で早期に元金を減らし、手数料額を押さえて終わりが見えるようにすることを考えなくてはなりません。

元金が減っていない時にチェックするポイント

元金が全く減っていない場合には、何をチェックすれば良いのかな? 契約書などをチェックして年利を計算してみよう。 その他にも、返済をしながら、新たな借り入れをしていないかのチェックも行ってみよう。

「払っても払っても元金が減らない」とただ嘆いているだけでは何の解決にもなりません。

上記のように、他から借り入れて返済に充てるというのは最もやってはいけないパターンです。

そこで、「減らない」原因をしっかり分析した上で具体的な対策を練っていくことが大切です。

主に見ていきたいポイントを考えてみましょう。

年利がどのくらいか

最初に説明したように、貸金業法改正により年利29.2%などという超高金利の設定は、少なくとも法を遵守するまともな業者ではなくなったことになります。

しかし、依然として15%~20%などという決して安くはない金利で貸し付けている業者が多い以上は、自分の収入に対して返済が見合っていないことがしばしばあるわけです。

今まで、「返済額」にしか興味がなかった人は、自分が返済している金額の内訳がどうなっているのかを改めて見直す必要があるのではないでしょうか。

追加の借入をしすぎていないか

減らない原因の大きなものとしてもう一つは「途中で追加借り入れをしてしまっている」ことです。

リボ払いであっても、ごくたまに利用する程度であればそこまでの負担を感じずに返済に至ることもありますが、利用者のほとんどは返済額が変わらないことによる気持ちの緩みから、途中でどんどん元金が膨らんでいる状態に陥っています。

それによって、返済の終わりが見えない状態になってしまっているのです。

少しでも早く完済するためには

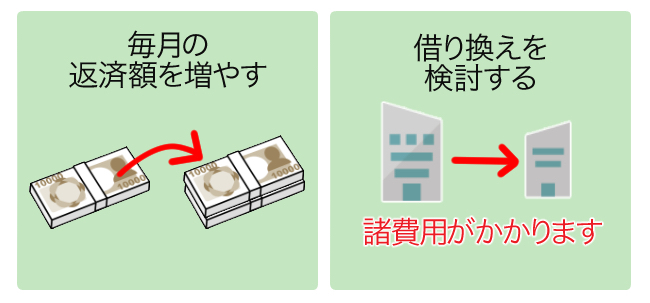

少しでも早く完済するための返済方法ってあるの? 借り換えをしたり、毎月の返済額を増やすなどの解決策があるよ。

毎月の返済額を増やす

借金の仕組みというのは割とシンプルで「早く、多く返済すれば総返済額は抑えられるし、最低返済額で契約の場合など、月々の返済が少ないほど、返済ペースが遅いほど総返済額は膨れ上がってしまう」ということです。

たとえばリボ払いであっても必ずしも悪い側面だけではなく「一時的に減収している状態でリボ払いを選択し、収入が元に戻った時点でペースを上げていく」という使い方をすればそれはそれで便利なものといえるのです。

借り換えを検討する

そもそもの金利が高すぎる場合は、返済額を増やす努力だけでは高い効果は見込めないこともあります。

そこで、借入先自体を見直すことが必要かも知れません。

ただ、借り換えについて注意したいのは、「誰でも思ったとおりにできるわけではない」ということです。

借り換えをするというのはすなわち、「次の借入先から信用力を認められなければならない」という意味であり、新規借り入れと同様に融資審査を受けなくてはならないのです。

多くの会社から借りていた人が、借り換えすることによって会社の数を減らすことは「おまとめローン」と呼ばれることもあります。

おまとめローンはとても手軽で良いことばかりのように書かれていることもありますが、実際にはデメリットや落とし穴も多いので、利用を考える際には慎重に検討したいものです。

また、住宅ローンを借り換えようとする場合には「諸費用」を計算することも大切です。

| かかる費用 | 具体的な内容 | 金額 |

| 融資事務手数料 | 新たに借りる銀行に支払う手数料 | 3~5万円(定額型) 融資金額の1~2% |

| 保証料 | 新たに借りる銀行の保証会社への保証料 | 金利に0.2%上乗せ |

| 団体信用生命保険料 | 借主が死亡、高度障害になった場合にローンを保険で全額返済できる制度。 民間の金融機関では加入が義務づけられるが、フラット35は任意加入。 |

金利に0.3%上乗せ |

| 火災保険、地震保険料 | 加入必須 | 家の所在や構造により異なる |

| 登記費用 | 登録免許税、司法書士への手数料 | ローン借入金額や司法書士事務所により異なる |

| 収入印紙代 | 取引契約書に貼付 | 2万円 |

たとえば、借り換えに伴う「登記費用」です。

返済中の住宅ローンには銀行の抵当権がついていますので、現在の抵当権を外して新しくつけかえなければなりませんので、その分の費用だけでも十数万、債権額によってはそれ以上かかることもあります。

銀行に借り換えの相談をした場合、上記の諸費用を試算してもらうこともできます。

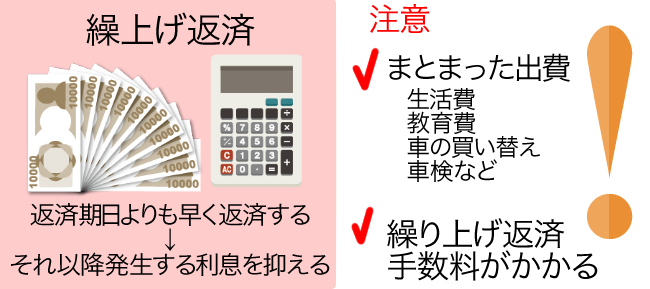

繰り上げ返済を利用する

ある程度まとまったお金が用意できたんだ。 返済に充てる場合にはどうしたら良いのかな? 少しでもお金に余裕ができたら、繰り上げ返済を検討するのも良いね。 全額の繰り上げ返済ではなく少額の繰り上げ返済でも、利用可能となるけれど、手数料がかかってしまう事があるから注意が必要だよ。

繰り上げ返済とは、「契約上定められている返済期日よりも早く返済することによって、それ以降発生する利息を抑える」のが目的で行われます。

繰り上げ返済は必ずしも残債務全額ではなく「一部繰り上げ返済」といって残債務の一部だけについて行うこともあります。

特に住宅ローンについては最初から繰り上げ返済を見込んで計画する人も多いのですが、問題になってくるのは、まず「現在の生活費や、近々かかってくる教育費や車の買い替え、車検などまとまった出費を予測しながら行う必要がある」ことです。

少し家計に余裕があると思って繰り上げ返済してしまい、その先のまとまった出費の時に現金が不足して金利が高めのところから借りてしまったら意味がありません。

予定している出費以外にも病気などでまとまったお金が必要になる機会が突然やってくることもあるため、すぐ使える現金を手元にある程度置いておくことが必須なのです。

教育ローンやオートローンなどと比べると住宅ローンの金利は安く設定されていることが多いので、むしろ住宅ローンは繰り上げ返済せずに払い続けている方がよい場合も多いといえます。

もう一つの大きな問題として「繰り上げ返済手数料がかかる」ことがあります。特に、手数料については何度も繰り上げ返済をするとトータルで金額がかさんでくることもあるので、その点もシビアに計算しておくことが必要です。

また、これは少し裏の話になりますが、銀行にとって住宅ローンというのは数十年という長期に渡って利息をもたらしてもらえる美味しい仕事です。よって、いったん掴んだ顧客は何がなんでも手放したくないと考えているところも多いものです。

借り換えをしようとして現在の銀行に完済の申し込みをするとかなりしつこく説得され、中には嫌がらせのように完済関係書類の交付を長期間待たされるといったこともあります(もちろん、そこまでする銀行は一部ですが)。

一度試算して借り換えに踏み切る決意をしたのであればそのような場面で毅然と、ひるまずに対応することも必要です。

金利引き下げ交渉を取り入れる

毎月の返済で、元金を減らすには、他にはどんな方法があるの? 借り入れをした業者に金利交渉をして見る事もお勧めだよ。 必ずしも金利が下がるわけではないけれど、可能性は0ではないんだよ。

消費者金融などの場合は「交渉によって金利が下がる」こともあります。

どのような人が金利を下げてもらいやすいかというと

- 「単純に取引年数が長い」

- 「利用実績から考えて優良顧客と認められている人(返済の遅れが少ないなど)」です。

ただ、これは担当者レベルの実力でどこまでできるかが変わってくることもあるため一律に決まっているわけではありませんから期待しすぎてはならず、とりあえず交渉してみようというくらいの気持ちで臨んだ方がよいでしょう。

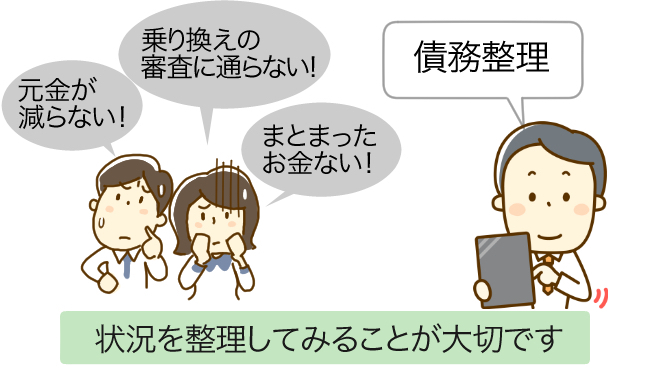

いずれも無理なら債務整理も選択肢に入れる

元金は減らないし、まとまったお金が用意できるわけでもなく、おまとめローンの審査にも通らなかったんだ。 利用可能額までも後わずかだし、新たな借り入れをする以外に何か解決策はないの? そんな場合には、法律事務所の専門家に相談してみよう。 債務整理をする事で、苦しい返済から逃れる事ができるよ。

借り換えできるような信用力もない、返済額を増やすこともできないというように、現状で上記いずれの方法も厳しい人については金額にもよりますが「債務整理」を選択した方がよいこともあります。

無理に返済を続けていれば上記の「自転車操業」に陥ることも珍しくないですし、そうなれば破綻するのはほぼ時間の問題です。

債務整理といえば即、自己破産を連想してしまう人もいるのですがそれ以外の解決方法も用意されています。

もし、債務整理をするのであれば着手するのが早ければ早いほどその選択肢が増えます。

実際にやるかやらないかは別としてひとまず現状を相談し、状況を整理してみることが大切です。

相談したから必ず依頼しなければならないというわけではありませんから、無料相談については試してみて損はないと言えるのではないでしょうか。

借金が減らない理由、まとめ

完済できない借入の解決策について、詳しく知ることが出来たよ。

先の見えない返済から希望が見えてきた気がするよ!

借金が全く減らない場合には、1人で悩んでいても解決にはならないから、何かしらの対策を取ることが必要となるよ。

弁護士事務所の無料相談などを利用して、まずは相談だけでもしてみるのも良いね。

- 借金が減らない主な原因としては利息が高すぎる、借入件数が多すぎる、リボ払いに油断して買い物しすぎているなどが原因。

- なかなか債務残高が減らないと感じたら自分の利息が高すぎていないかどうか、カードローンを使いすぎていないかなどをチェックしてみる。

- 借金を早く終わらせるためには月々の返済額を増やす、繰り上げ返済や借り換えを検討するなどして少しでも早く、少なく返済できる努力をしていかなくてはならない。

- どうしても借金を減らしていける目途が立たないようであれば、なるべく早期に債務整理を検討する必要がある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...