借金を踏み倒しても、クレジットカードは作れるの?時効の可能性は?

電子マネーなどの普及で世の中の流れはどんどん「現金を持たない」方向に動きつつあります。

特に大人の社会人であればクレジットカードの保有はもはや常識ともいえ、これらを一切持たずに完全に現金で生活する人は少ないのではないでしょうか。

借金がある人の大きな心配ごとの一つが今後のクレジットカードの扱いについてでしょう。

「借金を踏み倒すようなことをすると今後、新しいカードは作れるのか?作れないとしたらそれは何故なのか?督促を無視して踏み倒すのと債務整理するのはどう違うのか?」などの疑問点について確認してみましょう。

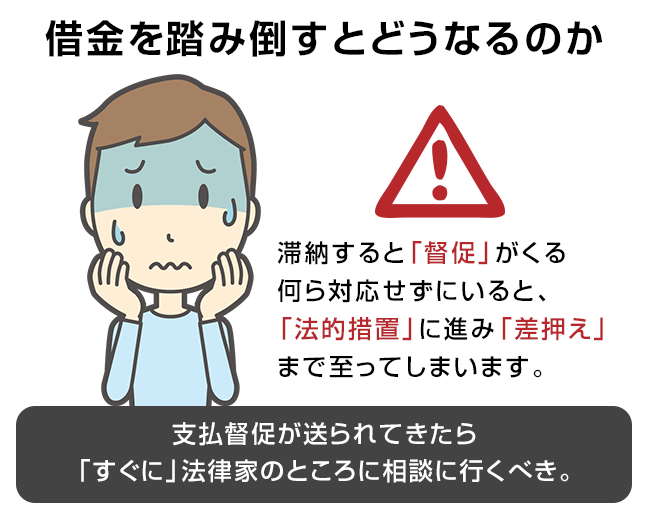

借金を踏み倒すとどうなるのか

借金がかさんでくると、もはやその総額を見たくない、考えたくないという状態になってしまう人もいます。

しかし、いつまでも逃げ回っていることが通用するはずもなく、日常生活に悪影響が及んできます。

具体的にはよく督促状に書いてある「法的措置」と呼ばれるものです。

滞納すると督促がくる

住宅ローン、クレジットカード、消費者金融からの借入などすべてこのあたりは共通ですが、借金を滞納していると最初は「入金をお忘れではないでしょうか?」など、比較的柔らかい文章での書面が届きます。

このような文面が来ても結構無視してしまう人が多いのですが、きちんと連絡、対応しないと徐々に危機感を帯びた内容になってきます。

そして、二度、三度の督促に対しても何ら対応せずにいると、いよいよ法的措置が具体化してくることになります。

では、その後の流れがどうなるかを見てみましょう。

そのまま放置していると裁判になり負ける可能性が高い

具体的に「法的措置」というのはどのようなものでしょうか。

債権者が取る措置としては

・一般の裁判

・支払督促(簡易な督促手続き)

大体どちらかということになります。

一般の裁判では裁判所から「訴状」が送られて来て、期日(実際に裁判をする日程)を知らされることになりますが、こちらに欠席すると一方的に勝訴判決を取られてしまいますので期日には絶対に欠席してはなりません。

訴状には具体的に次のような内容が記載されています。

「請求の趣旨」「請求の原因」に目を通し、反論すべきことがあれば証拠書類などを準備した上で反論していく必要があります。

============================================

訴 状

令和〇年〇月〇日

○○地方裁判所民事部 御中

原告訴訟代理人弁護士 甲 野 太 郎 印

〒○○○-○○○○ 東京都△△区□□○丁目○○番○号

原 告 乙 山 一 郎

〒○○○-○○○○ 東京都○○区××○丁目○番○号□□ビル○階

甲野法律事務所(送達場所)

上記訴訟代理人弁護士 甲 野 太 郎

電 話 03-○○○○-○○○○

FAX 03-○○○○-○○○○

〒○○○-○○○○ 東京都△△区□□○丁目○番○-○○○号

被 告 丙 川 次 郎

貸金請求事件

訴訟物の価額 500万円

ちょう用印紙額 〇万〇〇〇〇円

第1 請求の趣旨

1 被告は,原告に対し,500万円及びこれに対する平成〇年〇月〇日から支払済みまで年

〇割の割合による金員を支払え。

2 訴訟費用は被告の負担とする。

3 仮執行宣言

第2 請求の原因

1 金銭消費貸借契約の締結

原告は、被告に対し,平成〇年〇月〇日,500万円を次の約定で貸し付けた。

弁済期 平成〇年〇月末日

利息 年1割5分

期限後の損害金 年3割

2 被告の債務不履行

被告は,弁済期が経過しても貸付金の返済をしない。

~以下省略~

==========================================

裁判になった場合、多くのケースでは裁判長から「和解」を促されて双方が少しずつ譲歩した上で和解調書を作成することになります。

(こちらも内容を守らなければその後差押えなどの根拠になります。)

繰り返しますが、裁判期日に無断で欠席すれば債権者に勝訴判決を取られてそのまま預金や給料、不動産などの差押えが可能になってしまいますので、どうしても事情があって出席できない場合は事前に裁判所に電話して書記官に相談することが必要です。

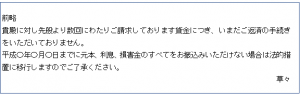

ちなみに、催告から裁判~強制執行(差押え)の流れはこのようになっています。

なお、支払督促についてはこちらの記事を参照してください。

支払督促は通常の裁判と比べて非常にスピーディに財産の差押えまで至ってしまう手続きですので、もし支払督促が送られてきたら「すぐに」法律家のところに相談に行くべきでしょう。

慣れない個人が下手に対応しようとすると、策を考えているうちに異議申立ての期間が経過してしまうからです。

もし差押えが実行されれば

・不動産 ⇒ 強制的に売却され名義が変わってしまう

・預貯金 ⇒ 凍結されておろせなくなる

・給料 ⇒ 満額受け取ることができなくなり、職場にも知られる

といった深刻な状況になります。

債務整理をするほうがよい

このように、滞納が続いて債権者から督促されている人が「どうせ支払えないから」と放置していると、自分のお金なのにおろせない、使えない、といった事態に陥ります。

もし、支払いができないことがはっきりしたら、取り得る方法は二つあります。

・支払えない期間が短期であり、数カ月後には必ず回復する見通しがあるなら債権者に相談してリスケジュール(返済期間の変更など)する

・支払えない期間が長期である、または今の苦しい状態が好転する見込みがないなら債務整理する

多くの場合は後者であるため、支払えないと思ったらなるべくその状態を引っ張らず早めに債務整理を開始する方が時間的、経済的負担が少なくて済みます。

債務整理というとすぐに「自己破産」を連想する人も多いのですが、債務整理のメニューは主に四種類があります。

四種類の債務整理方法の比較と解説

債務整理には次の4つの手続方法があります。

・裁判所がまったく関わらない私的な交渉である「任意整理」

・裁判所で行うものの、当事者の話し合いが主体となる「特定調停」

・裁判所が主導して厳格な手順で行われる「個人再生」「自己破産」

ざっと特徴をまとめると次のようになります。

| 任意整理 | 特定調停 | 個人再生 | 自己破産 | |

| 裁判所が関与するか | しない | する(※1) | する | する |

| 利息引き直し計算した残額よりさらに減額できるか | できない | できない | できる | 全額免責 |

| 相手方債権者を選択できるか | できる | できる | できない | できない |

| 資産の処分 | 不要 | 不要 | 不要(※2) | 必要(※3) |

| 債権者の同意 | 必要 | 必要 | 不要(※4) | 不要 |

※1 裁判所で調停委員立会のもとに行うが、当事者同士の合意で内容が決まるため、個人再生や自己破産のように裁判所が主導するのではない。

※2 資産そのものを処分する必要はないが、「清算価値保障の原則」といって、債務者が保有する財産価額以上を弁済しなければならないというルールがある。

※3 各地方裁判所により定められた基準の金額までは債務者の手元に残すことができる。

※4 小規模個人再生においては「再生計画案の決議(債権者が個人再生に同意しない旨を表明するための決議)」がある。

どの手続きが向いているかという観点から言えば

・元本をカットされなくても分割払いを認められたら支払える見込みがある人 ⇒ 任意整理か特定調停

・元本をある程度カットしてもらえたら支払える人 ⇒ 個人再生

・分割にしても支払える見込がない人 ⇒ 自己破産

ということになります。

ただ、どの手続きを選択するべきかは単純にあてはめることができず完全にケースバイケースになってきますので、あらかじめ弁護士(司法書士)とよく相談してから決定することが大切です。

自分の希望で手続きを自由に選択できるのではなく、あくまでも「置かれている状況(負債額や収入、家族構成など)によって必然的に決まる」ものであるという認識を持っておかなくてはなりません。

※各手続きについての詳細はこちらの記事もご覧ください。

クレジットカードが作れる条件

債務整理をするとそこから一定の期間は「金融事故を起こした=信用力を失った」ことによりクレジットカードが作れなくなりますが、上記どの債務整理手続きを選択しても同じことです。

なお、各手続きにより制限がかかる期間が異なりますので下に解説します。

審査内容とブラックリスト

クレジットカードの審査に限らず、どんなローンでも同じことですが、融資をするにあたっては「与信(本人にどこまで経済的な信用を付与するか)」の調査が入り、それによって融資が可決、否決されたり利用限度額が決まったりします。

信用力をはかる基準としては「年齢」「年収」「勤務先」「勤続年数」「他社からの借入額」などをみられます。

なお、クレジットカードの場合は「持ち家かどうか」が審査基準に入ることも多いのですが、これは本拠地を固定していることで「いざという時にも逃げない顧客である」可能性が高まるからです。

これらの事項以外に、与信調査でとても重要視される点が「過去の借入、返済履歴(クレジットヒストリー)」です。

もしここに問題があると「滞納、債務整理などの記録」が残ってしまうため、それを照会されて融資を断られたり希望より減額される可能性が高くなります。

返済が滞ると、ブラックリストに掲載される

金融事故を起こすことを俗に「ブラックリストに載る」といいますが、これは「信用情報機関」とよばれる個人の借入返済記録を保管している会社のデータに「滞納」や「債務整理」などネガティブな記録が残されることをいいます。

「個人信用情報機関」が保有する情報について

日本には「KSC」「CIC」「JICC」の3つの信用情報機関が存在しています。

これらが保有するデータの中には、加盟する銀行、貸金業者や信販会社などから上がってきた借入額、借入日、返済日、滞納の事実などさまざまな個人の情報が掲載されています。

ただ、各信用情報機関により情報掲載内容や期間が若干異なります。

| 信用情報機関 | 記録内容 | 期間 |

| KSC | 入金の有無、延滞、代位弁済、強制回収手続等 | 契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

| 官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない」 | 当該決定日から10年を超えない期間 | |

| CIC | 報告日、残債務額、請求額、入金額、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 | 契約期間中および契約終了後5年以内 |

| JICC | 入金日、入金予定日、残高金額、完済日、延滞等 | 契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間 |

| 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 当該事実の発生日から5年を超えない期間(ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

これら3つの機関は事故情報を共有しているため、たとえばCICに加盟している貸金業者の上げてきたブラック情報をJICCの加盟会社が知ることもできるわけです。

たとえば、個人再生や自己破産を行った人は官報(政府の機関紙)に住所氏名が載った事実がKSCに「10年」記録されています。

よって、CICの加盟業者にクレジットカードを申し込んでも共通のネットワークを通じてKSCが掲載したブラック情報を知られ、融資を断られてしまう可能性があるということです。

任意整理の場合は官報掲載がないため、一般的に「5年」程度借金に制限がかかると考えられます。

なお、まだ債務整理していない状態であっても長期(大体3カ月程度)の滞納があれば「異動」という記載がされ、ブラック扱いになることにも注意が必要です。

ブラックリストに載ると、何故カードが作れなくなるのか

ブラックリストに載ると(=信用情報機関に事故情報が残っていると)クレジットカードが作れない理由は、カードの申込みを受けたカード会社が信用情報機関に照会をかけることで過去のネガティブ情報を知り「この顧客には信用力がない」と判断するからです。

ただ、カードを作れない期間は一律ではなく、業者によっては審査が緩いため場合によっては2、3年で作れるようになることもあります。

専門家へ相談

借金を返済できなくなった人の場合、結局最後は「踏み倒す」「法的に解決する(債務整理する)」のどちらかになりますが、もちろんできるだけ早く専門家に相談して法的な解決をすることがベストです。

それは、踏み倒すことが「道義的に望ましくない」という意味だけではなく、実質的な不利益もあるからです。

踏み倒しても債務整理をしてもクレジットカードは作れなくなる

「踏み倒し」と「債務整理」の違いは、(全額の)返済を約定通りにしなかったことが合法なのか否か、ということです。

「踏み倒し」はもし運よく借金の消滅時効にかかるなどすれば合法的に成功することもありますが、プロの貸金業者相手にそれは極めて困難です。

要するに「逃げ回る」ことになりますが、逃げ回れば結局、ずっと「滞納している記録」が信用情報機関のデータにつき続け、クレジットカードがその間作れないことになります。

それに対して、債務整理をしてもクレジットカードを作れなくなるのは一緒ですが、それが「期間限定」であるところが踏み倒しと大きく違う点です。

債務整理で合法的解決をすれば、そこから数年間は借金の類やカードの作成はできないものの、信用情報機関の定めた期間(5年~10年)を経過すればまた作れるようになります。

債務整理をする方が建設的

「逃げ回る」「踏み倒す」という行為は社会的な信用を大いに失墜させるだけではなく、上記のように「信用情報機関にずっと滞納記録がつけられ続けてしまう」といった実質的デメリットもあります。

長期間逃げ回った挙句に債務整理するより、滞納が長引かないうちに法的な整理をする方が債権者にも無駄に迷惑をかけずに済みますし(督促の手間など)、債務者自身も大きな心配事が減るため経済的立ち直りが早くなるのです。

まずは法律家に相談するのがおすすめ

こういった様々な点から考えても、少し早すぎるかも知れないのでは?というくらいのタイミングで債務整理を検討することがおすすめです。

法律家への相談はとてもハードルが高いと考えている人もいるのですが、今は無料相談をしている事務所も多いですし、いくつかの事務所を比較して相性の良いところに頼んでも構わないのです。

債務整理すべき状態にあるのか?債務整理するならどの手続きを選べばよいのかなど、自分で判断することは難しいポイントがたくさんあります。

早めに手を打てば「任意整理」のような比較的軽い手続きで済むこともあります。

実際に手続きに踏み切るかどうかは別として、支払いが厳しいと感じている人はまず無料相談から始めてみましょう。

まとめ

・借金を放置し続けていると、数回の督促を経て裁判等を起こされ、もし債権者が勝訴すれば財産や給与の差押えを受けることもある。

・借金を踏み倒す、債務整理するいずれの場合でもクレジットカードは作れなくなるが、債務整理の場合は信用情報機関からブラック情報が消えれば(=一定期間が経過すれば)また作れるようになる。

・借金の状態が悪化しないうちに対処すれば任意整理のように軽い債務整理で済むことも多いため、弁護士(司法書士)への相談は早めに行う方が良い。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...