自己破産した人の、その後の生活はどうなるの?借金や借入はできる?詳しく解説します

借金まみれで苦しい状況になっていても、自己破産によって生活が一変してしまうことを恐れて手続きに踏み切れない人もいます。

実際には自己破産で被るデメリットは非常に少ないにも関わらず、ネットで得たデマ情報や単なるイメージによるマイナス情報を信じ込んでいることも少なくないのです。

では、自己破産とは他の手続きに比べてどのようなものなのか、自己破産した後の生活には具体的にどのような影響が及んでくるのか考えてみましょう。

自己破産は最後の手段

自己破産とは、債務整理の数ある手続きの中でも一番態様が重く、ただし一番劇的な効果がある手続きです。

なぜなら他の手続きのどれにもない「借金をゼロにする」効果があるからです。

自己破産以外の債務整理方法には何があるのか

債務整理といえば「自己破産」を思い浮かべるほど自己破産は一般に知られた手続きですが、他にも何種類か債務整理の方法があります。

具体的には任意整理、特定調停、個人再生と呼ばれ、それぞれに特色があります(下に解説します)。

| 任意調停 | 特定調停 | 個人再生 | 自己破産 | |

| 裁判所が関与するか | しない | する(※1) | する | する |

| 利息引き直し計算した残額よりさらに減額できるか | できない | できない | できる | 全額免責 |

| 相手方債権者を選択できるか | できる | できる | できない | できない |

| 資産の処分 | 不要 | 不要 | 不要(※2) | 必要(※3) |

| 債権者の同意 | 必要 | 必要 | 不要(※4) | 不要 |

※1 裁判所で調停委員立会のもとに行うが、当事者同士の合意で内容が決まるため、個人再生や自己破産のように裁判所が主導するのではない。

※2 資産そのものを処分する必要はないが、「清算価値保障の原則」といって、債務者が保有する財産価額以上を弁済しなければならないというルールがある。

※3 各地方裁判所により定められた基準の金額までは債務者の手元に残すことができる。

※4 小規模個人再生においては「再生計画案の決議(債権者が個人再生に同意しない旨を表明するための決議)」がある。

なお、過払い金返還請求も近年、法律事務所などのCMによりその名が知られるようになりましたが、過払い金返還請求は債務整理の方法の一つではありません。

貸金業者に「払い過ぎた利息の分だけ、元本金額を減らしてもらうこと(もしくはそれ以上払い過ぎていれば業者からお金を返してもらうこと)」ですので、債務整理の手続き中に組み込まれたり債務整理をせずに単独で行われる手続きになります。

自己破産以外の債務整理方法

もう返済が不可能なことが明らかで「分割払いにしても無理だろう」という状況なら自己破産は避けられませんが、もし債権者が債務者の希望に合った形での分割払いに応じてくれたり、法にのっとって減額することが可能な状況であればその他の方法を取ることができます。

では、上記の表にもまとめてありますが、他の手続きとの特色の違いを見てみましょう。

任意整理との比較

任意整理とは、

「裁判所をまったく通じないで、債権者と債務者(実際には代理人弁護士や司法書士)との間で私的な話し合いによって分割払いなどの和解の交渉を行い、それに基づいて分割払いをしていく」

といった手続きです。

任意整理は手続きの相手方債権者を選ぶことができるので、今後も取引が予測される銀行のカードローンを外すことができたり、オートローンの債権者を避けることにより自動車が引き揚げられることを防いだりと、かなり使い勝手の良い手続きといえます。

ただし、任意整理の場合は「分割で返済できるだけの収入があること」が求められます。

(返済すべき元本はいわゆる「利息引き直し計算(※)」をした後の金額)

※利息引き直し計算

貸金業法改正前の高金利で行われていた消費者金融などの取引を適正な利息に直すための計算。

⇒こちらについては「任意整理の引き直し計算方法」を参照してください。

任意整理では弁護士(司法書士)と債務者本人が打ち合わせをしていく中で必ず「月々どのくらいなら返済に回すことができますか?」という点が確認されますが、債権者に対して源泉徴収票などで収入額を証明するということはほとんど行われていません。

そのような意味では、法律家と債務者本人がよほどしっかりした返済計画に基づいて交渉しなければ、たとえ希望通りに和解できたとしても途中で支払いが滞ってしまうこともありますので気をつけなくてはなりません。

また、分割払いの回数は近年、業者側も厳しくなっていますので必ずしも債務者自身が希望する長期弁済案が通らないこともしばしばあることを覚えておきましょう。

これらの事情を考えて「分割払いは無理そう」と判断されれば、元本を裁判所に減額してもらう「個人再生」もしくは一気に債務をゼロにする「自己破産」を選択するのが向いていることになります。

特定調停との比較

特定調停は「裁判所の中で行う任意整理」というイメージで考えれば良いでしょう。

債権者を選べる点も任意整理と同じです。

一応、「調停」という形ですので調停委員が間に入っての話し合いになるのですが、そこで得られる結果はあくまでも当事者の合意に基づくものであり、法律により一定の減額ができるといったものではありません。

やはり基本的には任意整理と同様に「元本の分割払い」をベースにした和解となりますので、返済計画に無理がある人については個人再生や自己破産に移行する方が良いことになります。

個人再生との比較

個人再生は、裁判所主導のもとに一定の元本を減額してもらい、それを原則「3年」の分割払いで支払っていく債務整理の方法です。

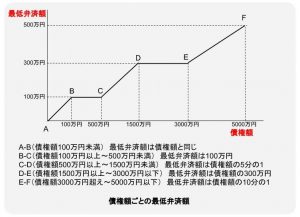

個人再生では「最低弁済額」が決まっており、それを下回らない形で元本を減額します。

上図のように減額できる範囲が法定されているので債権者もそれに従わざるを得ず、任意整理のように私的な話し合いと比べると強制的に手続きを進めていくことができます。

ただし、個人再生は裁判所による「返済能力のチェック」が厳しいことがネックになります。

任意整理のように「このプランなら返済できます」という自己申告だけでは足りず、さまざまな書類を提出する必要があるのです。

その分手続きも非常に大変にはなりますが、提出書類の多さという意味では自己破産もそう変わりません。

もう一つ、個人再生を選ぶ場合は手続き全体が長期化することもデメリットの一つです。

個人再生では手続き自体が7カ月~8カ月かかることが通常なので、書類準備の期間も含めると1年以上かかることも稀ではありません。

それでも「どうしても自己破産を避けたい」「自己破産だと職業制限にかかる(生命保険外交員など)」といった事情のある人が個人再生を選択する傾向があるようです。

どのような人が自己破産すべきなのか

結局、これらを考えると、自己破産を選択すべき基準として見ていきたいのは次の点です。

「返済不能に陥っている(一時的に支払えないのではなくこの先ずっと支払えない)」

「返済能力がなく、それについて回復する見込がない」

こういった人は他の手続きを選択する余地がほぼなく、自己破産の一択になるのではないでしょうか。

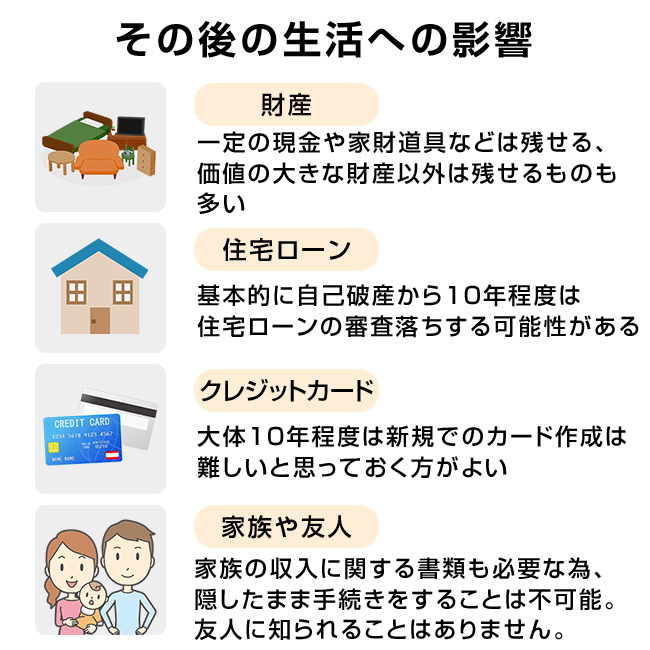

その後の生活への影響

では、自己破産による具体的な生活への影響を考えてみましょう。

自己破産後、手元に残る財産はどういったものか

自己破産したらあらゆるものを持って行かれる、と思っている人もいますがそうではありません。

基本的に家財道具などは残せますし、不動産や高級車など価値の大きな財産以外は残せるものも多いのです。

実際には各地方裁判所で大まかな基準を設けていますが、東京地裁を例に挙げると次のとおりです。

====================================

「自己破産しても債務者が保有できる財産の基準(東京地裁)」

①99万円に満つるまでの現金

②残高が20万円以下の預貯金

③見込額が20万円以下の生命保険解約返戻金債権

④処分見込額が20万円以下の自動車

⑤居住用家屋の敷金債権

⑥電話加入権

⑦支給見込額の8分の1相当額が20万円以下である退職金債権

⑧支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7

⑨家財道具

⑩差押を禁止されている動産または債権

※なお、上記財産以外にも個別事情により残さなければならない財産がある場合には、裁判所に対し「自由財産拡張の申立て」という手続きをして認められれば残せることがあります。

====================================

ただ、どこまで残せるかは破産者全員が一律ではなく、家族構成などを考慮してケースバイケースになりますので、申立てを担当する弁護士(司法書士)にあらかじめ相談しよく説明を受けておくことが大切です。

自己破産しても住宅ローンは組めるのか

自己破産した後で住宅を購入したくなった場合はどうなるのでしょうか。

これについては

「基本的に自己破産から10年程度は住宅ローンの審査落ちする可能性がある」

ことを覚悟しなくてはなりません。

なぜなら、債務整理の事実は「信用情報機関」と呼ばれる、個人の借入と返済状況を登録している機関に記録されており(ブラックリスト)、自己破産の場合は最長で10年だからです。

ただし、これにも例外がありブラックリストに載った債務者=絶対に借入できないというわけではありません。

それを覆すようなプラスの要素(勤務先、年齢、年収など)があり、金融機関が貸してもよいと判断すれば借りられることもあるのです。

(借入希望額によってもその可否が左右されることは言うまでもありません。)

また、その逆の話になりますが、たとえ10年を過ぎたとしても「ブラックリスト以外の理由(たとえばそもそも年収が不十分)などの理由」で落とされることもあるということです。

銀行員は審査落ちの理由を教えてはくれませんので、結局色々な要素を総合的に見て信用力を判断されていることを頭に置いておく方がよいでしょう。

クレジットカードが作れなくなるのか

自己破産後のクレジットカード作成についても住宅ローンと考え方は同様です。

大体10年程度は新規でのカード作成は難しいかも知れないと思っておく方がよいでしょう。

ただし、クレジットカードの場合、住宅ロ―ンよりはハードルが低いといえ、カードの種類によっては審査が緩かったり、カード会社のキャンペーン中などは審査に通りやすいこともあります。

家族や友人にばれる可能性はあるのか

自己破産の手続きでは裁判所に多数の書類を提出します。

たとえば、家計をひとつにする家族があれば家族の収入に関する書類も必要なので、隠したまま手続きをすることはほぼ不可能と考えられます。

ただし、別居の家族で家計も別々ということであれば郵送のやりとりなどもないため、ばれない可能性もあるのですが、後々のことを考えると隠したまま手続きするというのは信頼関係を壊すおそれもあり、おすすめできません。

また、友人に至ってはほとんどばれる要素はありません。

唯一、官報(政府の機関紙)に住所氏名が掲載されるということがありますが、官報自体、ほとんど見ている人は金融機関や保険会社、債務整理した人をカモにしている悪徳業者などに限られるため、官報を見て知るという可能性が極めて低いのです。

会社にばれたり、自己破産が原因で解雇されたりする可能性があるのか

自己破産の際に提出する書類の一つである「退職金見込証明書」というものがありますが、これを会社に請求する場合などは、総務などの担当者がこういった手続きに詳しい人であれば勘付くことがあります。

ただし、自己破産は(職業制限がかかる職種を除いて)雇用とはまったく関係がないですから、もし自己破産を理由にした配置転換や退職勧告などがあればそれは不当であり、会社側の是正を促すためにも弁護士(司法書士)に相談してみるべきです。

選挙権がなくなったり、戸籍に記載されることもない

昔はよく「破産すると選挙権がなくなる」「戸籍に載って人に見られてしまう」などと言われていましたが、そのような事実はありません。

ネット上にはたまにこういった根拠のないデマ情報が流れていることもあるのでくれぐれも気をつけなければなりません。

自己破産をするなら専門家に相談を

自己破産の手続きによるデメリットは、大まかに言えば

「高額の財産については債権者に配当されてしまう」

「数年間、借金の類は一切できなくなる可能性がある」

この二点に尽きるでしょう。

しばらくの間、マイホームや自動車を諦めて現金で生活することを徹底していけば、それほど日常への悪影響は多くないといえます。

借金をゼロにできるという劇的な効果は、これらのデメリットを受けてでもする価値があるものです。

しかし、自己破産で借金をゼロにするまでにはさまざまなプロセスが必要です。

「本当に自己破産を選択すべきか(他の手続きの方が適切ではないか?)の判断」

「どこまでの財産が手元に残せるかの見通し」

「膨大な書類の準備」

このようなことを考えたり、処理していかなくてはならず、ある程度事務手続きに慣れた人であっても自分でするのは相当骨が折れるのが現実です。

このようなことに時間と労力を割くくらいであれば専門家に手続きを任せ、自分は経済的な立ち直りを確実にするため仕事に専念する方がよほど効率が良いといえます。

最近では相談や着手金が無料という事務所も多いため、自分の事例で自己破産が適しているのかを相談したり、実際の弁護士(司法書士)費用見積もりなどをして事務所を比較してみてもよいでしょう。

迷っている間にも債務は膨らんでいきますので、支払いがもう無理なのでは?と感じたらとにかく早めに行動に移すことです。

まとめ

・自己破産は債務整理の中で最も重い態様であるが、債務をゼロにできるという劇的な効果がある。

・自己破産は、返済できる見込みがなくなり、今後の収入の安定性も見込めない人に向いている手続きである。

・自己破産すると「高額の財産については債権者に配当されてしまう」「数年間、借金の類は一切できなくなる可能性がある」といったデメリットはあるが、それ以外の部分では日常生活に深刻な影響を与えるものではない。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...