任意整理にはどのようなリスク・デメリットがあるのか解説します

任意整理って債務整理なの?

そうだね、任意整理も自己破産や個人再生と同じ債務整理だよ。

でも任意整理って簡単に進める事が出来る手続きなんでしょ? 任意整理にもデメリットってあるの?

もちろんデメリットもあるよ。 今回の記事では、任意整理のデメリットについて、詳しく見ていこう!

任意整理という言葉は、弁護士による債務整理の広告が自由化されたことによりかなり知られるようになりました。

任意整理はいくつかある債務整理の中の1つの選択肢になりますが、実際に任意整理はどのような特色を持つのか、任意整理をすることでどのようなデメリットがあるのかなどを検討してみましょう。

任意整理とは

任意整理とはどんなものなのか、債務整理全体での位置づけを考えてみます。

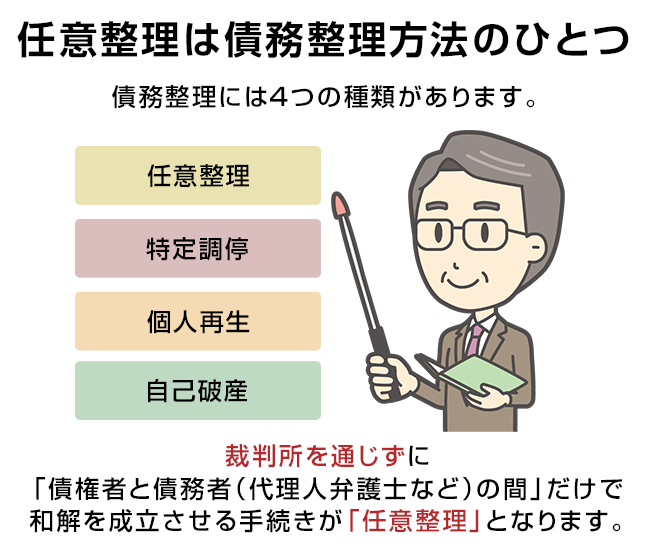

任意整理は債務整理方法のひとつ

債務整理には4つの種類があります。

任意整理、特定調停、個人再生、自己破産です。

各手続きの特徴をまとめると次のとおりになります。

|

メリット |

デメリット |

|

|

任意整理 |

・特定の債権者だけ手続きから外せる ・裁判所が入らないため柔軟な和解が可能 ・債権者数が少なければ費用が安く済むことが多い |

・利息引き直し計算をしたらそれ以上の債務減額を交渉することはほぼ不可能 ・源泉徴収票などを提示せず和解することが多いので返済計画が甘くなりがち |

|

特定調停 |

・特定の債権者だけ手続きから外せる ・裁判所で調停委員の立ち合いのもとに話し合いをするので弁護士(司法書士)を立てなくても自分でできる ・費用が安い |

・利息引き直し計算をしたらそれ以上の債務減額を交渉することはほぼ不可能 ・当事者にも調停委員にもあまり知識がないと過払い金の存在を見逃すことがある ・不慣れな調停委員に不適切な内容の合意をさせられることがある |

|

個人再生 |

・利息引き直し計算後に残った債務から、さらに大幅な元本減額ができる ・条件が合えば住宅ローン付きの家を残せることがある ・財産自体を処分する必要はない(ただし、その財産をお金に換算した金額の弁済は必要) |

・裁判所が入るので、返済可能な収入に対する判断が厳しくなる ・3年まで(特別な場合で5年まで)しか分割返済が認められない ・費用と時間がかなりかかる ・官報に住所、氏名が掲載される |

|

自己破産 |

・税金等を除きすべての借金が0になる ・同時廃止(目ぼしい財産や背信的な借入等がない場合の手続き)になれば非常に早く免責がおりることもある |

・官報に住所、氏名が掲載される ・職業制限がかかる ・案件によっては費用が高額になり、時間がかかることがある ・自由財産(手元に残すことが認められた財産)を除きすべての財産を処分する必要がある |

この表のとおり、1つだけまったく裁判所を通じずに「債権者と債務者(代理人弁護士など)の間」だけで和解を成立させる手続きが「任意整理」となります。

債務整理の中では一番簡単であり、債務の状態がまだ深刻ではない人が選択すべきといえます。

裁判所の関与がないだけに費用も安く抑えられることが多いのですが、注意深くしなければ手続きそのものが返済計画の見通しの甘さから失敗に終わる(途中で返済できなくなり自己破産に切り替えるなど)という怖さもあります。

任意整理のデメリット①ローンが組めなくなる

任意整理にはどんなデメリットがあるの?

任意整理をすると、新たなローンを組むことができなくなるんだ。 消費者金融などのフリーローンだけではなく、住宅ローンや車のローン、教育ローンなどのローンにも影響が出てくるよ。

任意整理をするとしばらくの間ローンが組めません。

ただ、これは任意整理に限った話ではなく、どの債務整理をしたとしてもついてくるデメリットになります。

では、なぜローンが組めなくなってしまうのか、その仕組みを見てみましょう。

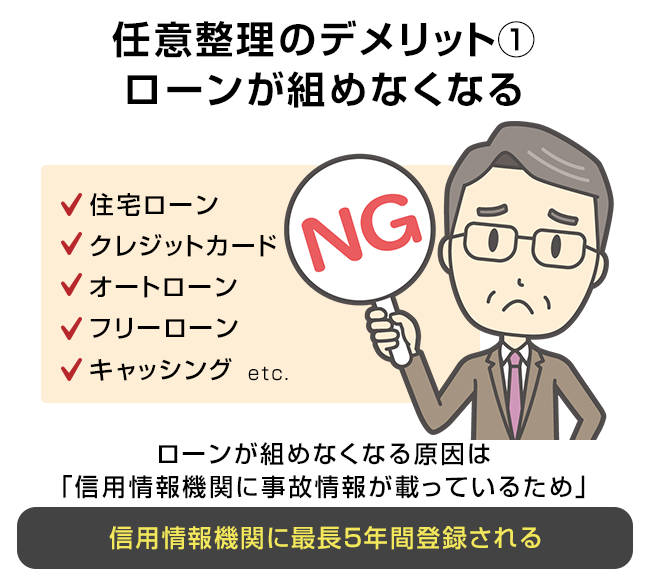

信用情報機関に最長5年間登録される

ローンが組めなくなる原因は「信用情報機関に事故情報が載っているため」です。

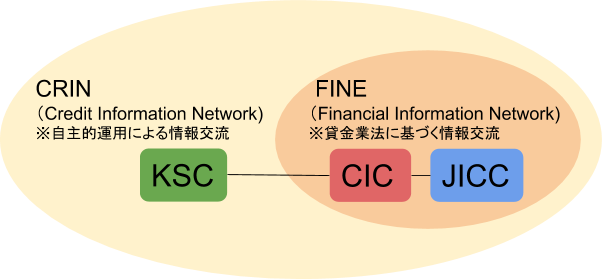

信用情報機関とは、日本に3つある(CIC、JICC、KSC)「個人の借入先、借入額、返済日、返済額、事故情報」などを管理する期間です。

信用情報機関がこれらの情報を得られる理由としては、各信用情報機関に「加盟会員」として銀行、消費者金融、信販会社などがおり、各会社が自社の顧客情報を信用情報機関に上げることによりそこに掲載されるからです。

融資の申し込みを受けた会社は、債務者の信用度を審査する(融資審査)際に、必ずこの信用情報を照会し、事故歴の有無を確認します。

なお、3つの信用情報機関は「CRIN」「FINE」といった交流機関により事故情報を共有しているため、今まで債務整理した会社以外のところに申し込んでも、その会社が過去の事故を知ることができてしまうのです。

つまり、たとえば過去に「CIC」の加盟業者から借りて金融事故を起こした人が、今度は「JICC」の加盟業者に融資を申し込んだとしても結局融資が通らない可能性が高いことになります。

私たちがカードや携帯電話、ローンの契約をする際には「個人情報の提供に関する同意書」といったものを取られるはずです。

同意書の文字が小さいし、読んでもよくわからない・・という理由で普段、あまり契約の相手方から提示された書類を読まず、言われるがままにサインしている人も多いでしょう。

しかし、債権者はこういった文書で必ず顧客の同意を取り付けてから情報を提供しているのです。

なお、任意整理では信用情報機関に情報が残る期間は「5年」となります。

しかし、官報に申立人の住所氏名が掲載される個人再生や自己破産ではローンを組めなくなる期間は10年となります。

これは、KSCの規定で「官報情報は10年掲載」となっているためです。

新規借り入れやローンを組むことが難しくなる

上記の信用情報機関掲載期間「5年」の間は、住宅ローン、クレジットカード、オートローン、フリーローン、キャッシングなど、「自分が負債を負うことになるあらゆる契約」に制限がかかると考えるべきです。

ただ、この「ブラックリスト入り」している期間は法律で貸してはならないと決まっているのではありません。

あくまで、債権者が独自に信用情報機関への調査を行って「この人は危険だ」と判断するから借りられなくなるだけなのです。

つまり、債権者側の事情や債務者の属性によっては、この5年を待たなくてもお金を借りられたりカードを作ることができた、ということもあります。

融資審査では色々な項目をスコア化して総合的に信用力が高いと思われる人になら貸す、というやり方をしている会社が多いと思われます。

仮に、申込者に「融資の審査基準となる項目(年収や勤務先など)」で有利な要素があるのなら、他社に滞納の記録等があっても融資審査に通る確率は上がることになるのです。

任意整理のデメリット②借金の減額幅が小さい

新たなローンが組めなくなる以外にデメリットってあるの?

任意整理には、借金の元金を減額する効果がないというデメリットもあるよ。

任意整理では、個人再生や自己破産のように大幅な債務カットがありません。

上記の「利息引き直し計算」をした結果減ることはあるかも知れませんが、その金額よりもさらに元本を減らしてもらえることはほぼないといってよいでしょう。

言い換えると、利息引き直し計算は法律と判例により定められた「必然的な減額」ですが、それ以上に債権者の裁量で減らしてもらえることはないということです。

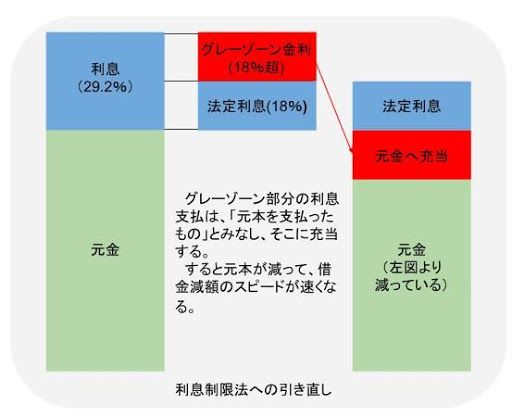

※利息引き直し計算・・・貸金業法改正前の高金利で行われていた消費者金融などの取引を適正な利息に直すための計算。

具体的には「平成20年よりも以前の時期に消費者金融などと長期間取引をしていた人」は利息の過払いとなっている可能性があるのでそれを元本の返済とみなすことで元本が減っていることがあるということです。

しかし、それ以降に取引を開始した人にはほぼ利息の払い過ぎはないと考えられるため、任意整理をする際は「将来利息カット」くらいしか減額は望めないことになります。

任意整理は「話し合い」

結局、任意整理は債権者との任意の話し合いになるため、もちろん債権者が納得すれば債務減額もありえます。

しかし、債権者側から見ると、任意整理をするということは今後は普通の利息すら取れない=利益がほぼなくなる、プラス返済を長期化されて債権管理に手間、コストが増すだけという状態ですから、それ以上に元本減額というのは到底認められない状況です。

よって、その点を無理に交渉することはできません。

逆に、債務者側からすると任意整理をするメリットとはこういうことになります。

- 長期の分割払いに持ち込めれば月々の返済が楽になる

- 将来利息をカットしてもらえるため、返済の終わりが見えやすくなる

これだけでも随分生活に与える影響は大きいはずです。

任意整理を選択するにあたっては、これらのメリットとデメリットを比較して「自分にとって有利な手続きかどうか?」をよく検討しなくてはなりません。

任意整理のデメリットは家族に及ぶのか

任意整理をすると、家族に影響が出てしまうことってあるの?

任意整理は、他の債務整理に比べて家族にバレてしまうリスクが少ないし、影響が出てしまう事もなく手続きを進める事が可能だよ。

任意整理を考えている人が気になる点としては、家族に内緒にしたままできるのだろうか?ということがあるようです。

任意整理は裁判所を通さない簡易な手続き、と説明しましたが、そのため周囲の人たちを巻き込まずに手続きできる可能性が高くなります。

専門家へ依頼した後は、家族にばれる可能性は低い

任意整理を弁護士(司法書士)に依頼すると、まず「受任通知」という書類を債権者に出します。

受任通知を受け取った債権者は、その後法律家を通さず直接債務者にコンタクトを取ってはならないことになります。

そのため、債権者の電話や郵送は基本的にすべて弁護士(司法書士)の事務所に行きますので、債権者からの連絡でばれるということはありません。

法律家から債務者本人に連絡の必要がある場合は必ず携帯に電話してもらう、書類は自分から取りに行くなどの方法で秘密裡に手続きすることもできます。

任意整理なら家族にほとんど影響はない

たとえば、個人再生や自己破産は家計をひとつにする家族の収入に関する書類等も出す必要があります。

裁判所は本人だけではなく家計全体を見た上で経済状況を把握し、破産による免責(借金をゼロにする)などの判断をするからです。

そのため、もちろん同居家族に言わずに手続きすることは無理ですし、住宅や車を処分するなどのことになれば家族に多大な影響を及ぼすこともあります。

一方で、任意整理で和解交渉をする際は債権者に対し、債務者の源泉徴収票すら提示しないことがむしろ普通です。

もちろん家族の書類を出すこともありませんし、自動車ローンなどの債権者を外して手続きすることもできます。

よって、任意整理の場合は返済計画さえ無理のないものを立てられれば、家族への影響は他の手続きと比べて非常に少ないといえます。

任意整理をしても携帯は使えるのか

任意整理をすると携帯電話はどうなるの? 継続して使うことはできないの?

任意整理の手続きに、携帯電話の支払いを組み込む場合には、継続して利用することができなくなってしまうから注意しよう。

現代では携帯なしでの生活はもはや考えられませんが、携帯の料金を滞納している人が任意整理した場合はどうなるのでしょうか。

携帯ブラックとは

携帯電話料金について滞納すると、通常の「信用情報機関(CIC、JICC、KSC)」ではなく、独自のネットワークに事故情報が掲載されます。

これは「一般社団法人 電気通信事業者協会」という組織の「不払者情報の交換」というシステムによるものです。

携帯電話の滞納があるとこちらの情報に掲載されてしまいますので、他のキャリアで契約しようとしても契約できません。

ただ、滞納を解消すれば何年待つ・・ということがなくすぐ契約することができます。

任意整理をしても携帯は使える

任意整理の大きなメリットとして「相手方債権者を選べる」ことがあります。

そのため、携帯電話会社を手続きから外し、かつ携帯電話の料金をきちんと払い続けている限りは任意整理によって携帯自体が使えなくなることはありません。

任意整理のデメリットは車に及ぶのか

じゃあ、車はどうなるの? 車を手放さなければいけない事もあるの?

車のローン返済が終わっている場合には、車を手放す必要はないよ。 だけど、車のローンを任意整理に組み込む場合には、車を手放さなければいけない可能性があるよ。

任意整理により車に乗れなくなり生活に支障が出るのでは?という点を心配する方もいますが、自動車についてはどのような取扱いになるのでしょうか?

任意整理では車を残せる

仮にオートローンの債権者を手続きに巻き込もうとすると自動車は「引き揚げ(債権者が回収して売却し、弁済に充てる)」になってしまうことがあります。

よって、オートローンを組んでいる最中に任意整理をしようと考える場合、通常はオートローンの債権者を手続きから除外します。

もしオートローンを今まで通りに支払い続けることができればそちらには何の影響もなく、車に乗り続けることが可能になるからです。

なお、ローンを支払い終わっている自動車であれば任意整理による影響はありません。

任意整理が向いているかどうかは専門家に相談

任意整理にもデメリットがあるんだね。 他の債務整理にもデメリットがあるし、どれを選べば良いか迷ってしまうな…

債務整理を選ぶときには、自分だけの判断ではなく、専門家の意見を聞いた上で選択していくのがお勧めだよ。

このように「あまり減額できなかった元本を支払い続けていく」という任意整理の特色を考えた場合、それぞれの負債や収入状況から見て「向いている人」「向いていない人」にはっきり分かれます。

たとえば、利息引き直し計算で大幅に債務が減る人であれば任意整理のメリットを大いに受けられるのですが、あまり減らない人の場合、数年間の返済の負担を考えるとむしろ思い切って個人再生や自己破産を選ぶ方が良い場合もあります。

自分に何が向いているのかを自分自身で判断することは難しいのですが、最初の段階で行う「手続き選択」は最も大切なプロセスですから、弁護士(司法書士)に相談した上で慎重に考える必要があります。

まとめ

任意整理のデメリットについて、詳しく教えてくれてありがとう! 債務整理に迷ったら、少しでも早く専門家に相談だね!

債務整理に長けている弁護士に依頼すれば、一人一人に合った債務整理を選択してくれるし、スムーズに解決まで進める事が出来るんだ。 借金を返済できずに困った時には、無料相談などを利用して、まずは相談してみよう!

- 任意整理は裁判所を通じないでするため比較的簡易な手続きであるが、信用情報機関への事故情報への掲載(ブラックリスト)、他の手続きに比べて元本の大幅カットができないなどのデメリットがある。

- 任意整理においては手続きする債権者を選べるため、携帯電話や自動車などの債権者を避けて手続きし、それらの利用を継続することもできる。

- 任意整理が向いているのかどうかは個人の負債や収入の状況によるため、あらかじめ弁護士(司法書士)に相談し慎重に手続き選択を行う必要がある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...