債務整理(過払い金)とグレーゾーン金利

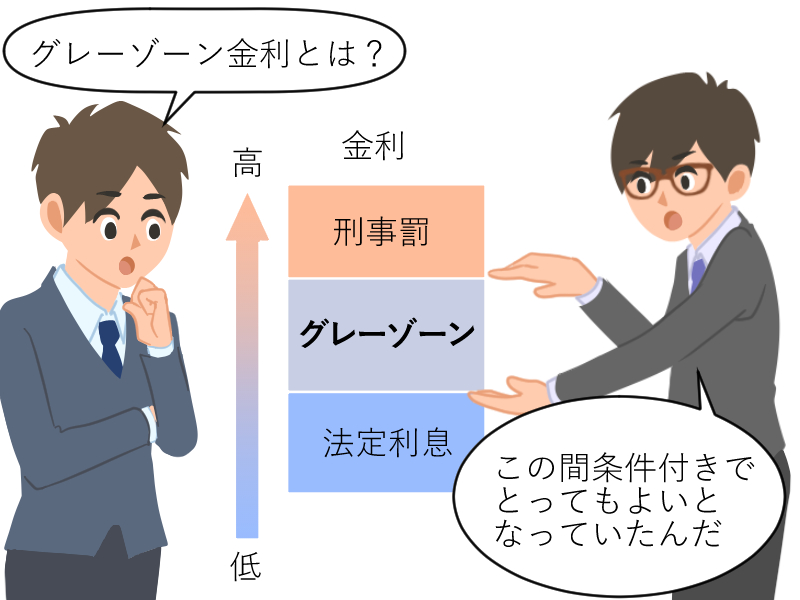

過払い金請求について調べていると、グレーゾーン金利って言葉が良く出てくるんだ。 払い過ぎていた金利をグレーゾーン金利って呼ぶの? グレーゾーン金利って一体何なの? グレーゾーン金利とは、払い過ぎていた金利であるという解釈で間違いはないんだけれど、詳しく説明すると、出資法の上限金利と、利息制限法の上限金利との間の事を呼ぶんだよ。

グレーゾーン金利で借り入れをしていた場合、グレーゾーン金利の分が返還されるって事? そういう事! だけど、そのまま放置していても返還されるわけではないから、借入先に過払い金請求をしなければいけないんだよ。 今回の記事では、グレーゾーン金利について、詳しく説明するよ。 まずはグレーゾーン金利の意味をチェックしていこう。

平成18年~平成22年より以前くらい、つまり「貸金業法改正前」の時期から消費者金融等の高金利業者にお金を借りていた人が必ず知っておきたいのが「グレーゾーン金利」の問題です。

グレーゾーン金利があったことにより、貸金業者はその法律の曖昧さを利用し高金利を搾取していました。

しかし現在では過去のグレーゾーン金利についても否定され、それに気づいた債務者は「過払い金」を請求するなど、債務整理を有利に進めることができるのです。

グレーゾーン金利とは?

グレーゾーン金利の内容、意味

では、まずグレーゾーン金利とは何かについて正しく知っておきましょう。

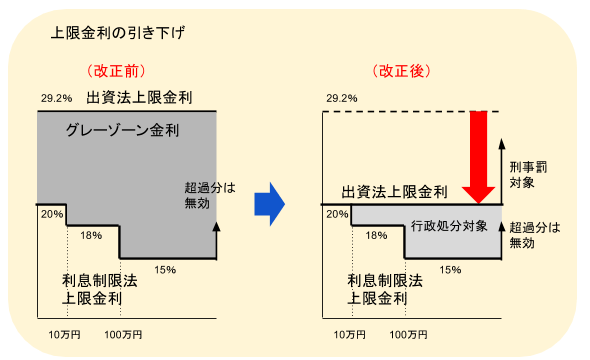

平成18年に改正貸金業法が公布される前までは、利息に関する法律の規定はこのようになっていました(結果的に上限金利の引き下げが施行されたのは平成22年です)。

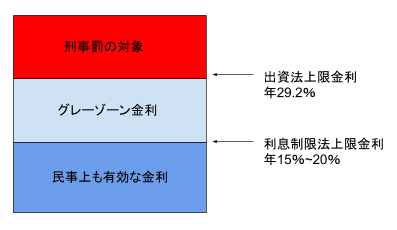

利息に関する法律は「利息制限法」そして「出資法」の二種類があり、これが混乱を招いていたのです。

「利息制限法」では、借入れた元本に応じて年利15%から20%の範囲が利息の上限利率であるとされています。

しかし、これを超えた場合にどうなるのか、という点が非常に曖昧な状態になっていました。

「出資法」の上限利息である年利29.2%を超えれば刑事罰が科せられますが、利息制限法を超えて出資法を超えない利息は「条件付き」で取ってもよいことになっていました。

この間の部分のことを俗に「グレーゾーン金利」と呼んでいたのです。

グレーゾーン金利が違法とならない条件とは次のとおりです(貸金業規制法43条)。

その条件とは

- 金銭消費貸借契約を締結したときに、貸主が貸金業者であること

- 業として行う金銭消費貸借上の利息または損害金の契約に基づく支払いであること

- 利息制限法の制限利率の超過利息について、債務者が、利息または損害金と指定して、「任意に」支払ったこと

- 貸金業法17条の規定による法定の契約書面を交付している貸金業者に対する支払いであること(=貸金業者の商号や住所、契約年月日、貸付金額、貸付利率、返済方式、期間、回数、損害賠償額の予定などが書かれた書面を契約時に交付していること)

- 貸金業法18条の規程により法定の受取証書を交付した場合における支払いであること(=貸金業者の商号や住所、契約年月日、貸付金額、受領金額及びその利息、賠償額の予定に基づく賠償金または元本への充当額、受領年月日などが書かれた書面を支払い時に交付していること)

このグレーゾーン金利の例外(条件を満たせばグレーゾーン金利部分の利息を取ってもよいこと)を定めた「貸金業規制法43条」の適用をめぐって、貸金業者と債務者の利害が対立することになるのです。

グレーゾーン金利を「有効な利息」と主張する債権者たち

貸金業者側の主張としては、自分たちが行っているのはこれらの条件を満たした貸付である、だからグレーゾーン金利を取ってもよいのだ、というものです(これを「みなし弁済」といいます)。

この貸金業規制法43条は、もともとは違法無効な契約内容に基づく利息の支払いについて「厳格な要件のもとで、本当は取ってはならない利息について債務者が合意した支払いである場合に限って有効とみなした」ものであるとされています。

ところが内情を見てみると、これは貸金業者の既得権を保護しようとする政策的な理由で制定されたものであり、「債務者側がスムーズに資金調達できるようにし、国民経済を適切に運営するため」という貸金業規制法の立法趣旨からは外れたものでした。

よって、本来であればもっと慎重に適用されるべきものだったのです。

しかし長らくグレーゾーン金利による取引はなかば常態化し、債務者側が上記の要件を満たしていない(=みなし弁済は成立しない)と主張するのであれば裁判に持ち込んで争わなくてはならない事例もたびたびあったのです。

その裁判の審理も多くの裁判所で非常に問題がありました。

本来なら利息制限法は強行法規(当事者の合意如何にかかわらず適用される規定)ですから、例外としてみなし弁済を主張するのであれば貸金業者側が立証するべきなのに、あたかも立証責任が債務者側にあるかのような状態に扱われる例が少なくなかったのです。

みなし弁済の主張は通用しないことが決定づけられた

上記のように裁判上であたかも債権者を擁護するかのような審理がされている一方、古くから「みなし弁済」を厳格に解釈し、貸金業者の主張を否定する内容の判決も数多く出されていました。

たとえば、「ATMによる返済については【債務者が高い利息を任意に支払っている】とはいえない(上記の3を満たしていない)」とか、「返済期日が【毎月〇日】とだけ記載され休日の取扱いの記載がない場合については、貸金業規制法17条の契約書面が交付されたとはいえない(上記の4を満たしていない)」といったものです。

そして、みなし弁済を否定した極めつけの判決といえるのが、平成18年1月13日の商工ローン「シティズ」に対する判決でした。

ここでは、「事実上、強制されて利息制限法超えの利息を支払っていた状況ではみなし弁済が成立する余地はない」ということが示され、利息制限法違反には、罰則がつくようになったのです。

では、みなし弁済が否定された場合=グレーゾーン部分の金利は無効となった場合、すでに取ってしまった利息の扱いがどうなるのかについて次に見てみましょう。

過払い金が発生する仕組み

過払い金請求ができるのは、いくらの金利からとなるの? 大手消費者金融だけではなく、中小の消費者金融も対象となるの?

どの賃金業者でも過払い金請求は可能なんだ。 グレーゾーン金利となるのは、利息18%から29.2%の貸し付けであった場合となるよ。

平成20年くらいより前は、消費者金融やクレジット会社のキャッシングでは年利29.2%というのはむしろ当たり前ともいえる金利だったのではないでしょうか。

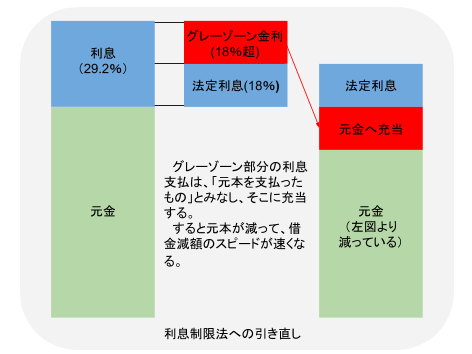

しかしグレーゾーン金利の有効性をはっきりと否定する判決が出たことにより、すでに取ってしまった利息を元本に充当するという処置ができるようになり、みなし弁済を主張する業者も激減したといえます。

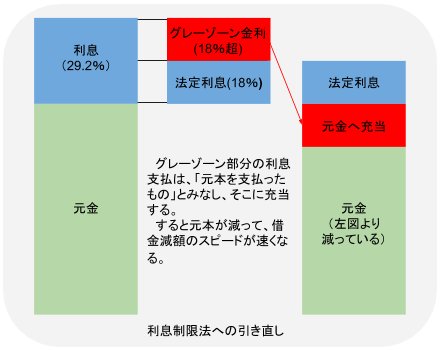

もし、グレーゾーン金利の範囲に入るような高金利の取引があった場合、はみ出してしまった部分(下図の赤の部分)については「元本を支払った」として返済に充当することができます。

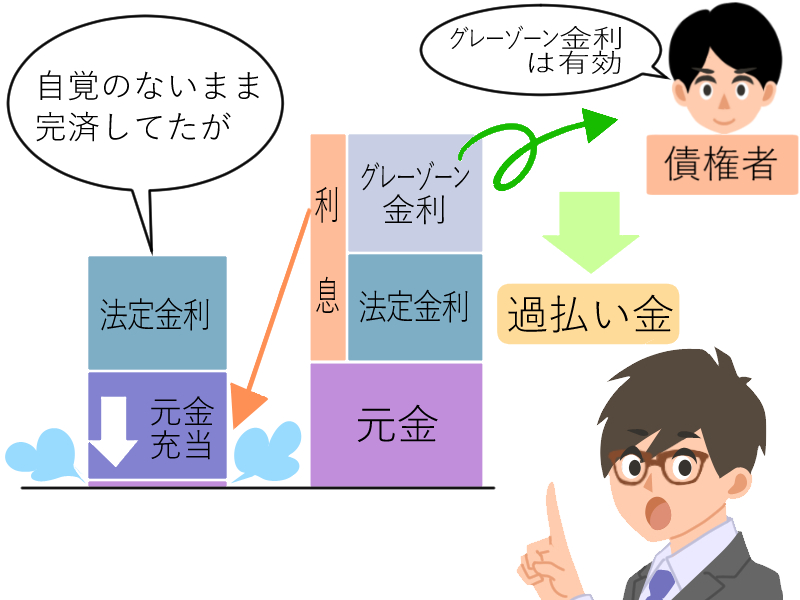

このようにしてどんどん「過去に払い過ぎた利息を元本に入れる」作業をすることによって元本は減り、債務者にも自覚のないまま元本が完済されていることもあるのです。

貸金業者側は「グレーゾーン金利が有効」という前提でさらに請求していましたので元本を返済し終わってもなお返済金を受け取っていました。こうして払い続けていたお金がいわゆる「過払い金」なのです。

貸金業法の改正

賃金業法の改正で、今までと何が変わったの?

総重量規制の導入や、グレーゾーン金利の撤廃などが行われる事になったんだよ。

平成18年~平成22年に大改正が施行される

上記のように従来の貸金業法には不備といえる部分も多く、平成18年に大改正が公布され、平成22年までに段階を踏んでそれぞれの改正部分が施行されることになりました。

そもそも、この改正が実施された理由としては、返済しきれない債務を抱える「多重債務者」による夜逃げや自殺、うつ病、家庭崩壊など深刻な事態が社会問題として取り挙げられるようになったからです。

この多重債務問題を解決するべく、従来の法律を抜本的に見直して新しい「貸金業法」が作成されることになりました。

では、この改正の目玉となる部分を見ていきましょう。

総量規制

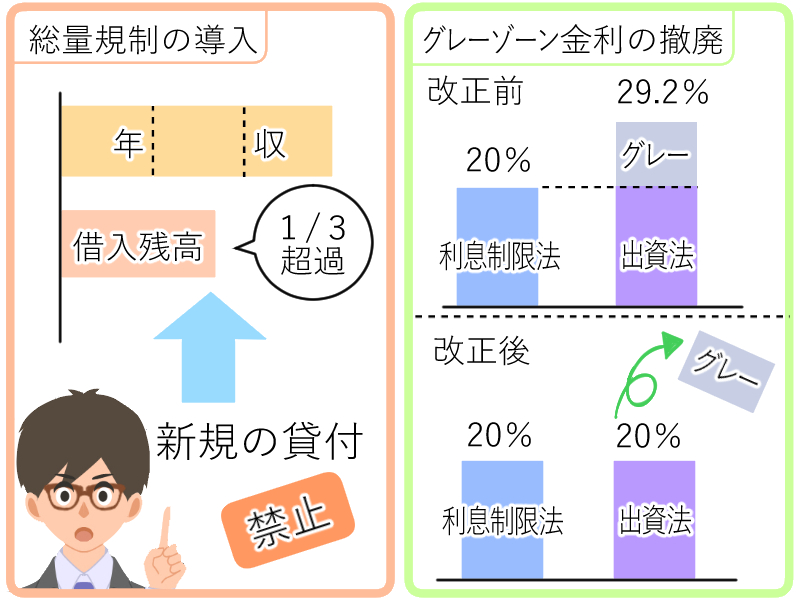

「総量規制」というのは、一言でいえば貸し過ぎ、借り過ぎを防ぐために設けられた借入れ制限額です。

基本的には

「貸金業法からの借入残高が年収の3分の1を超えている者については新規の貸付を禁止する」

というルールになっています。

総量規制にはいくつかのポイントがあります。

- すでに上限を超える借入れをしている者に対してただちに返済することを求めるものではない。

- 貸金業法とは、たとえば消費者金融、クレジットカード会社を指す。

- 銀行のカードローンなど、貸金業者以外からの借入れは対象外。

- クレジットカードによる商品購入(ショッピング)は貸金業法の対象外。

- 法人名義での借入れは対象外。

- 個人事業者は、事業・収支・資金計画の提出により、総量規制の基準を超える借入れが可能。

- 住宅ローンや自動車ローンについては総量規制対象外。

いくら借り過ぎを防ぐといっても住宅ローンや事業用ローンなどが年収の3分の1を超えることは珍しくありませんので、そういった現実的側面を維持つつ、多重債務を防ぐ趣旨で設けられたのです。

上限金利の引き下げ(グレーゾーン金利の撤廃)

出資法の上限金利が年20%へと引き下げられたことにより、利息制限法との差がなくなりました。

つまり、従来の「グレーゾーン金利」が撤廃されたことになります。

なお、複数の貸付がされた場合や、消費者金融において最初に貸付の極度額を決める「リボルビング契約」などの場合は元本をどのように見るのか?といった点は、「債務整理と利息制限法」の中の「消費者金融の『リボルビング契約』における制限利率の問題」で解説していますのでこちらを参照してください。

また、支払いが遅れてしまった場合の「遅延損害金」についても、「営業的金銭消費貸借契約」つまり、消費者金融など貸金業者から借りる場合については年20%を超えることができないとされています。

債務弁済費用や契約締結費用の一部をみなし利息から除外

これまで貸金業者は、「手数料、礼金」など、色々な名目で債務者に費用を請求し、これによって利息制限法を潜脱してきました。

こういったことを防止する観点から「消費貸借(貸し借りすること)に関し、債権者の受ける元本以外の金銭は名目を問わず利息とみなす(みなし利息)」という規定はあったのです。

ただ、従来の利息制限法ではこの「みなし利息」の例外として、「契約の締結費用」「債務の弁済費用」を挙げていたのに対し、出資法ではその例外規定はなかったので両者に不一致が生じていました。

さらには、利息制限法で規定されているこの2つの例外(契約締結費用と債務弁済費用)についてはその解釈をめぐり、つまり「どこまでなら利息以外の必要費として取ってもよいのか?」について争いがありました。

そこで、改正利息制限法と改正出資法では、みなし利息の例外(つまり利息とはみなさない種類の手数料等)をはっきりと示し、これらであれば利息の上限とは別に徴収してよいというものが明確になったのです。

【みなし利息に該当しない費用項目(営業的金銭消費貸借に限る)】

| 契約の締結費用・債務の弁済費用であって | |

| A | 公租公課の支払いに充てられるべきもの |

| B | 強制執行の費用、担保権の実行としての競売の手続きの費用その他公の機関が行う手続きに関してその機関に支払うべきもの |

| C | 債務者が金銭の受領または弁済のために利用する現金自動支払機その他の機械の利用料で政令で定める以下の額の範囲内のもの

①1万円以下の額 108円 ②1万円を超える額 216円 |

| 債務者の要請により貸付を行う者が行う事務の費用であって(消費税等相当額を含む) | |

| D | 金銭の貸付及び弁済に用いるため債務者に交付されたカードの再発行の手数料 |

| E | 貸金業法(昭和58年法律第32号)の規定により営業的金銭消費貸借に関して債務者に交付された書面の再発行及び当該書面の交付に代えて同法第2条第12項に規定する電磁的方法により債務者に提供された事項の再提供の手数料 |

| F | 口座振替の方法による弁済において、債務者が弁済期に弁済できなかった場合に行う再度の口座振替手続きに要する費用 |

要するに、公的な費用やATMの手数料、債務者側の都合によって行われたともいうべき事務手続きに関する費用は利息以外に取ってもよい、ということなのです。

債務整理とグレーゾーン金利の現状

過払い金請求ができるのは、いつ頃借り入れをした人が対象となるの?

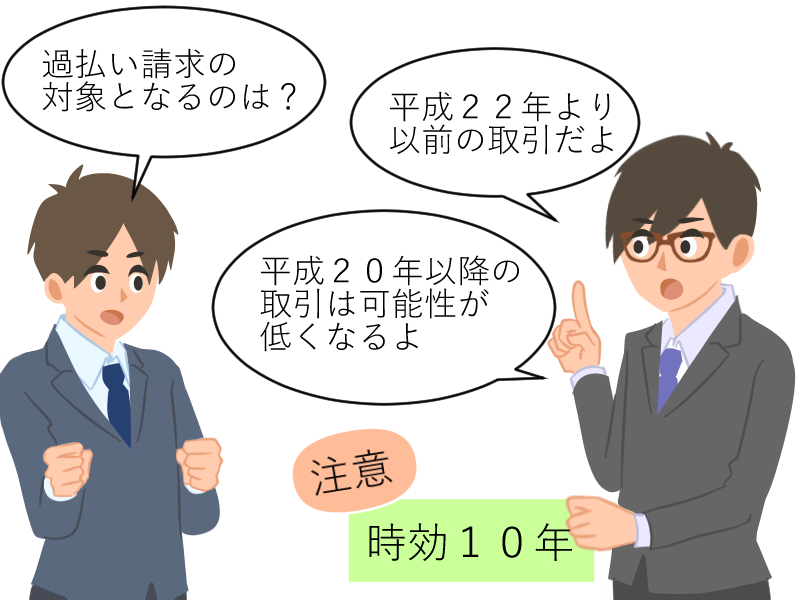

平成22年よりも前に借り入れをしていた場合だよ。 だけど、過払い金には10年の時効があるから注意が必要なんだ。

上記のように、グレーゾーン金利自体が貸金業法改正により撤廃されていますので、グレーゾーン金利があったことによる利息の払い過ぎというのは平成22年より以前の取引ということになります。

ただし、改正の施行に先立って多くの貸金業法が平成20年までに利息の引き下げを行っているため、この時期以降に借り始めた人については過払い利息はない可能性が高くなるといえます。

改正法が完全施行されて久しい現在でも、いまだに過去の高金利取引について過払い金返還請求(過払い金返金請求)が行われている状況ですが、徐々にそれも減っていくでしょう。

従来、任意整理の多くのケースは過払い金が生じることによって債務が減って解決につながるというパターンでしたが、過払い金がなくなることに伴って今後の債務整理の手段は個人再生、自己破産の割合が増えていくものと思われます。

債務整理(過払い金)とグレーゾーン金利、まとめ

グレーゾーン金利について、良く分かったよ! 過去に借り入れがあった場合には、賃金業者に取引履歴を送ってもらって金利を確認する必要があるね!

過払い金請求は時効が間近となっているから、現在完済している場合でも、返済が継続している場合でも、少しでも早く手続きを開始する必要があるよ。 もしかしたら過払い金が発生しているかも、と思う場合には、弁護士事務所の無料相談などを利用してみよう。

- 貸金業法改正の前までは、利息制限法と出資法の上限金利に差があり、この間の部分はグレーゾーン金利と呼ばれていた。

- 利息制限法を超えたグレーゾーン金利の部分は、一定の条件を満たせば有効とされていたが(みなし弁済)、貸金業者のほとんどは当然のように出資法上限ぎりぎりの利息を取り、それを有効と解釈していた。

- 平成18年、みなし弁済の成立を否定する決定的な判決が出され、過去の取引も含めて適正な利息に引き直して債務整理することが当然の流れになってきた。

- 平成18年から平成22年にかけて貸金業法が大改正された。借入れ金額の上限の制定(総量規制)、上限金利の見直し、みなし利息についての細かい規定の制定などが中心となっている。

- 現在ではまだ平成20年以前から消費者金融などと取引していた人の過払い金返還請求は続いているが、今後は徐々にそれが減り、債務整理の方法も個人再生や自己破産が増える流れが予想される。

借りていた時期によっておおよそ過払い金の発生の有無を予測することはできますが、正確な金額などはやはり法律家に利息制限法計算を正確にしてもらうことが必要です。

過払い金のあるなしで債務整理の流れは大きく変わってきますので、古い取引や完済した金融業者も含め、弁護士・司法書士への相談の際にすべてを漏らさず申告するようにしなければなりません。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...