代物弁済を利用すればお金じゃなくても借金を返済した事になるの?お金で返済しないのに税金は発生するの?

代物弁済は、勝手に返済に充てることが出来るわけではなく、手続きを進めるには条件があるんだよ。

今回の記事では、代物弁済とはどんな物なのか、代物弁済の要件について、詳しく見ていこう。

金銭債務(借金)を返済するには原則的には金銭を債権者に交付することが必要です。

しかし、金銭以外の財産がある人がそれを債権者に渡して返済の代わりにしたいと思った場合、そのようなことは可能なのでしょうか?

また、そのような返済方法をとった場合に税金の関係はどうなるのかなどを考察してみましょう。

代物弁済とは

債務を返済する際に、金銭の代わりに債務者の不動産や動産、債権などを使って弁済することができますが、これを「代物弁済」といいます。

ただし、代物弁済はやみくもにできるわけではなく、そこには一定の条件があるのです。

代物弁済の要件とは

代物弁済を有効な弁済とするためには次の要件を満たさなくてはなりません。

- 当事者間で債権債務が存在すること

当たり前のことではありますが、両当事者の間に債権および履行すべき債務があることです。 - 債権者と債務者の間に契約があること

債権者は金銭で返済してもらいたいと思っているにも関わらず、それに反して債務者が一方的に別の財物を交付することはできず、そこには債権者の承諾が必要ということです。 - 本来の弁済に代えて行われること

別の財物を交付することで債務は消滅します。

なお、従来は代物弁済の効力が発生する時期につき「他の給付をしたとき」とされており、いわゆる「要物契約」と呼ばれる契約の形式になっていました。

つまり、合意のみでは代物給付請求権は生じなかったのです。

しかし令和2年4月1日施行の改正債権法により「代物弁済の契約をしたとき」に契約の効果(代物給付請求権)が生じ、その財物を交付することで債務消滅の効果が生じる、つまり「諾成契約」という形式になりました。

代物弁済として給付することが出来る資産とは

上記のように代物弁済により交付する資産は不動産、動産、債権といったものですが、特に不動産で代物弁済しようとする場合には、評価額の判断を契約前に慎重に行わなくてはなりません。

債権額とぴったり同価値でなくても代物弁済することはできますが(むしろ不動産についてはそのようなケースが多い)、差額が生じる場合にはいくつかの注意点があります。

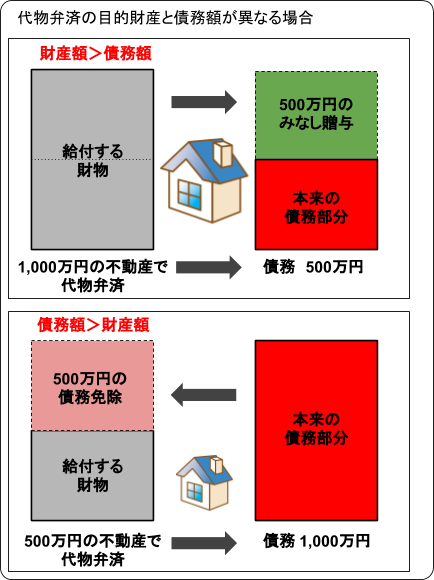

目的財産の価値>債務額

本来の債権より高いものを債権者に交付するわけですから、理屈から言えば債権者からその差額を債務者に返還するのが筋ともいえます。

しかし実際には差額の精算が行われないこともあり、そのような場合には債務者から債権者に差額の贈与がされたとみなされ、「贈与税」の申告が必要になることもあります。

債務額>目的財産の価値

目的財産の価値の方が安くても、通常の代物弁済契約をしてしまえばその金額で債権全額を消滅させてしまうことになります。

つまり、債権者が債権の一部を免除したことになり、回収できなかった分を経理上貸倒として処理することになります。

債務免除として扱われるのを防ぐためには、契約書上で「当該財物の交付により債権の一部だけが消滅する」ことを明記しておかなくてはなりません。

代物弁済により債務者側が支払う税金とは

まずは、債務者側が支払う税金について見ていこう。

代物弁済で財物を交付した場合でも、その物を売買したときと同様に税金がかかってきます。

まず債務者側にかかる税金を見てみましょう。

消費税

上記のように、代物弁済は「債務消滅という対価を得て財物を譲渡する」ため売買と同じように扱われ、売上げに対する消費税も発生することになります(消費税が課税されない事業者は除く)。

なお、土地の売買についてはそもそも消費税は課税されません。

譲渡所得税

財物を売買した際には代金を受け取り、それに対して「譲渡所得税」がかかりますが、代物弁済の場合には課税対象になる「対価(=受け取った利益)」にあたるものが「消滅する債務額」であるとされます。

要するに、たとえば1000万円の物を売買して対価として1000万円の現金をもらうことと、1000万円の物を代物弁済して1000万円の債務を消滅させてもらう(1000万円分のメリットを得ている)ことを同じに考えているということです。

不動産についての譲渡所得税は

譲渡所得(譲渡により得た価格から取得費などを差し引いた額、具体的計算については下記サイト参照)×(所得税率+住民税率)

という計算式になります。

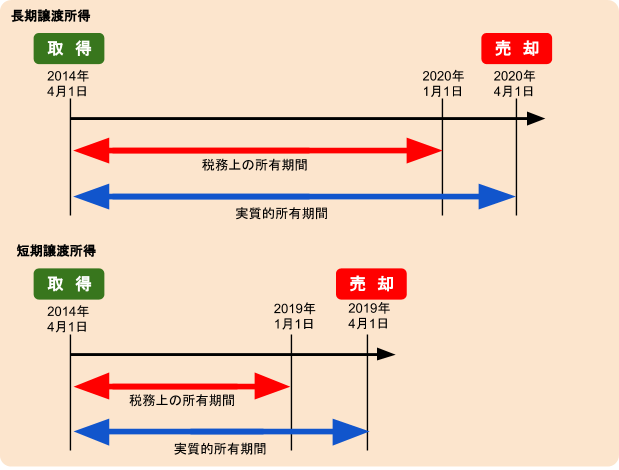

譲渡所得税の中には「所得税」「住民税」の2つが含まれているのですが、その不動産を保有していた年数によって税率が変わります。

| 所得税 | 住民税 | |

| 長期譲渡所得 | 15% | 5% |

| 短期譲渡所得 | 30% | 9% |

ここで言う長期というのは「取得した年の1月1日時点で取得してから5年を超える」という意味です。

下図でいえば「赤い矢印部分」の所有期間が税率計算の基準となります。

短期譲渡所得の方は短期間に売買を繰り返すいわゆる「土地転がし」を極力防ぐ趣旨から、税率が高く設定されています。

なお、不動産以外の場合にはまた計算が異なりますので詳細はこちらを参照してください。

時価評価額との差分

上で、「債権額>目的財産の価値」である場合は、特約がない限りその財産を交付することで債務全額が消滅してしまうと説明しました。

その「債務免除を受けた」取扱いにされる部分については債務者側が利益を受けたことになりますので、債務者が法人である場合は差額分について法人税の対象になります。

代物弁済により債権者が支払う税金とは

では、逆に債権者側が支払う税金を見てみましょう。

贈与税

交付する財産が債務額を上回る場合は債務者から債権者への贈与とみなされ、贈与税が発生する場合があることは上に説明した通りです。

贈与税は国税の中でも最も高いレベルの税率が設定されているため、注意しておかないと後から驚くような税額が課せられることがあり要注意です。

【一般贈与(親族等の特例が適用されない贈与)】

|

基礎控除後の課税価格 |

税率 |

控除額 |

|

200万円以下 |

10% |

- |

|

300万円以下 |

15% |

10万円 |

|

400万円以下 |

20% |

25万円 |

|

600万円以下 |

30% |

65万円 |

|

1,000万円以下 |

40% |

125万円 |

|

1,500万円以下 |

45% |

175万円 |

|

3,000万円以下 |

50% |

250万円 |

|

3,000万円を超える |

55% |

400万円 |

※基礎控除・・贈与額から当然に、もしくは一定の要件に当てはまる場合に差し引かれる金額。贈与税の場合は年間贈与を受ける人1人あたり110万円までは贈与税がかからないため、それ以上の贈与を受けた場合でも110万円は差し引いて計算する。

たとえば、軽減措置の適用が何もない状態で3,000万円の贈与を受けた場合は

3,000万円-110万円×50%-250万円=1195万円

が贈与税額となります。

不動産取得税

不動産取得税とは、不動産を有償、無償で取得した場合に一度だけ支払う地方税です(相続を除く)。

不動産により代物弁済を受けた場合は売買と同様に課税されることになりますが、取得(登記)から数カ月後に自治体から納付書が来ることになります。

なお、不動産取得税については前提となる条件により計算方法が異なり、さらにさまざまな軽減措置がありますので、詳細は各都道府県のサイトなどを参照してください。

印紙税

印紙税とは、一定の契約文書等を作成した場合に契約書等に収入印紙を貼ることで納税する国税です。

税額は記載された契約金額を基準に段階的に設定されていますが、代物弁済の場合は「消滅する債務の金額」を基準にします(交付する財産>負債の場合に債権者が精算金を交付したらそれも上乗せする)。

【印紙税額(1通又は1冊につき)】

|

契約金額(代物弁済は消滅する債務額) |

印紙税額 |

|

1万円未満 |

非課税 |

|

1万円以上10万円以下 |

200円 |

|

10万円を超え50万円以下 |

400円 |

|

50万円を超え100万円以下 |

1,000円 |

|

100万円を超え500万円以下 |

2,000円 |

|

500万円を超え1,000万円以下 |

10,000円 |

|

1,000万円を超え5,000万円以下 |

20,000円 |

|

5,000万円を超え1億円以下 |

60,000円 |

|

1億円を超え5億円以下 |

10万円 |

|

5億円を超え10億円以下 |

20万円 |

|

10億円を超え50億円以下 |

40万円 |

|

50億円を超えるもの |

60万円 |

登録免許税

登録免許税とは、不動産について何らかの登記手続きをする際に申請先の法務局に印紙で納める国税です。

登記原因ごとに税率が定められていますが、代物弁済の場合は固定資産税評価額の1,000分の20です。

例えば、固定資産税評価額3,000万円の不動産を「代物弁済」を原因として所有権移転したら登録免許税は60万円となります。

代物弁済でも非課税が適用される要件

非課税の要件について、詳しく説明するね。

上記のように、通常、代物弁済でも売買と同様の取引とされてさまざまな税金が課せられるはずなのですがそこには例外もあります。

もっぱら、「債務者がすでに債務超過であり納税する資力がない」と考えられる場面です。

強制換価手続きとなった場合

強制換価とは、債務者自身の意思に反して不動産の所有権が移転される場合です。

例えば、強制競売(債務を返済しないため債権者から裁判の勝訴判決を取られたことなどを根拠として、財産を差し押さえられて競売にかけられること)、また、自己破産に伴う財産の換価(破産手続きの中でお金に換えて配当される)などは非課税となる一例です。

任意譲渡による非課税が適用される要件

上記のように強制的でなく債務者が自分自身で譲渡した場合であっても、すでに納税する力がなくなっていると思われるケースでは非課税となります。

債務が資産総額を上回る事

代物弁済をする時点ですでに債務超過となっている場合です。

債務総額>債務者の資産という状態を指します。

譲渡所得の全てが返済に充てられる場合

目的財産の価値>債務額の場合で余剰金を受け取ることができる場合にそれらをすべて他の債務の弁済に充てた場合や、債務額>目的財産の価値である場合も非課税となります。

強制換価を避けることが出来ない場合

すでに差押え、競売申立てを受けていて今後の強制換価を避けることが不可能だったり、訴訟や支払督促などを受けておりやはり換価を避けられない場合も非課税となります。

代物弁済を実行する際は弁護士や税理士に事前相談を

代物弁済の手続きを進めるには、事前に弁護士など、専門家に相談するのがおすすめだよ。

代物弁済を行う際は、そこに確実に債務を消滅させる法的効力を持たせ、負担する税金を把握しておくことが大切です。

特に最初の段階である契約書作成にあたっては、説明してきたような注意点、設定すべき特約事項を考えながら作らなければ意図しない結果を生んでしまうこともあります。

特に上記のように交付する財産と債務額に差がある場合は注意するポイントが多いため、事前にしっかりと専門家に相談した上で実行するようにしたいものです。

まとめ

代物弁済による借金返済を進める場合には、弁護士に相談する方が安心だね!

- 代物弁済には本来の金銭給付に代えて財産を交付することで債務を消滅させる効果があるが、そこにはいくつかの要件がある。

- 交付する財産と債務額に差がある場合には贈与税が課税されるほか、債権者、債務者双方に各種の税金がかかることに注意しなくてはならないが、債務者がすでに債務超過の場合は非課税になることもある。

- 代物弁済の効果を確実にし、税額などを把握するためにもあらかじめ弁護士や税理士などの専門家に相談しておくことが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...