借金返済の督促と催促(催告)の違いは?どんなものがあるの?専門家が解説

同じように借金を返済してくださいって書いてあったんだけれど、督促状や催告書に違いはあるの?

これらの手紙が届いたら、出来るだけ早く対処する必要があるんだ。

今回の記事では、督促状や催告書(催促状)とはどんな物なのか、届いた時の対処法も合わせて見ていこう!

借金を期日に返済できずにいると、債権者から電話で支払いの見込みを聞かれる他、書面が自宅に届くこともあります。

初めてそのような書面を見た人はどうしてよいかわからず、どうせ支払えないのだから、と放置してしまうこともあるようですが、間違った対処をしてしまうと最終的に財産や給料の差押え等に発展することもあります。

では、そのような書面によく使われている「督促」や「催促(催告)」の意味や、そのようなものが届いた時にどのように対処したらよいのかを考えてみましょう。

督促と催促(催告)の意味の違い

債権者が支払いを滞っている債務者に「借金を返してください」という意思表示をすることを「督促」といったり「催促(催告)」といったりします。

厳密に言えば両者はそれほど違うものではなく、支払いを要求しているという意味では同じなのですが、あえて言えばどのような違いがあるのでしょうか。

督促の意味

督促とは、「あなたが支払うべき債務が支払われていないので支払ってください」と債務履行を促す意味で広く使われる言葉です。

催促(催告)の意味

催促(催告)の中にも督促する意味が含まれているのですが、「支払わなければこれから何かの法的措置を取るぞ」という、次のステップへの予告的意味合いがより濃くなります。

督促状と催告書(催促状)が使われるシーン

この2つは使い分けされているのかな?

これらの手紙が届いたら、タイトルではなく、文面をチェックして対処することが必要だよ。

督促のプロセスはそれぞれの債権者によって少し異なります。

最初に電話で返済可能日を確認してくる会社もありますし、いきなり文面が来る、それらを併用するなど色々です。

ほとんどの債権者は「数回にわたる督促や催促(催告)」を行った後に法的措置(訴訟や支払督促)を行うのであり、一度の督促でいきなり訴訟を打ってくるようなことは稀です。

とはいえ、遅延から時間が経てば経つほど損害金の額が大きくなりますので督促が来たらすぐに対処しなくてはならないのは言うまでもありません。

大体、一度目の督促はこのような文面になっていることが多くなります。

上記のとおり、「督促」と「催促(催告)」はそこまで厳密に使い分けられているわけではないので文書のタイトルがどのようになっているかよりも、記載されている内容に着目しなくてはなりません。

このような文書を無視して支払いをしなかった場合、少しずつ切迫感を帯びた文章に変化してきます。

このあたりから少し法的措置にも触れた内容になってきます。

そして、さらにこれを無視していると具体的に法的措置を示唆する文章になります。

ここまできたらかなり訴訟等のリスクは高まっているといえるため、一刻の猶予もありません。

督促状と催告書(催促状)の違い

上記のように、受け取った側としてはタイトルよりも内容に着目すべきということです。

実際には「催促(催告)」していても「督促状」となっていることもあります。

督促状だからまだ放っておいて大丈夫、などということではないのです。

初回の督促は普通郵便で、それ以降は書留等で送られるということもありますし、最初からいきなり書留等の追跡可能な郵便で送られてくることもあります。

督促状や催告書(催促状)が届いた時の対処法

ここが一番大切なのですが、書類のタイトルを問わず、督促状、催告書(催促状)に類するものが来たらすぐ対処することが大切です。

具体的には次のとおりです。

すぐに返済する

もし、返済することが可能な状態であれば「なるべく早く」返済することが大切です。

督促状等に記載されている期日までに返済することは当然ですが、それより早めに入金しておく方が今後の債権者との関係を考えても印象は良くなります。

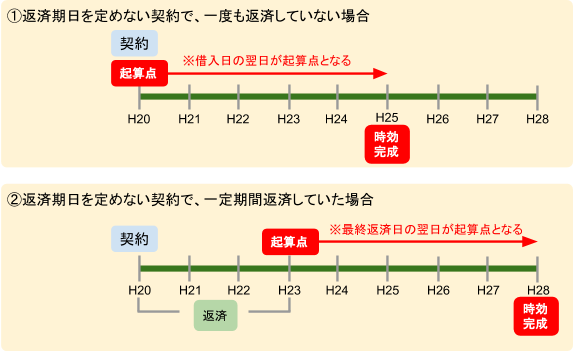

ただし、数年間にわたって返済せず債権者とのやりとりもなく放置していた状態で督促状が来た場合は少し注意が必要です。

稀なケースではありますが「債権の消滅時効」が成立している可能性もゼロではないからです。

借主・貸主どちらかが商法上の「商人」である場合は商事債権とされ5年とされていました。

ただ、2020年4月1日から民法改正となり、それ以降に契約した債務については時効の援用や時効期間について新法が適用されますので、下記の記事も参照してください。

通常、貸金業者は時効が成立しないように管理しており適宜「時効中断」の措置を取りますが、うっかり何らかの手違いで漏れてしまったような場合も考えられます。

数年間の空白ののちに突然督促状が来た、などの場合はいきなり債権者にコンタクトを取らずに弁護士(司法書士)のところに相談に行くことをおすすめします。

返済できない場合には債権者へ連絡する

返済できない状況で督促状が来ると、なぜか放置してしまう人が多くなります。

先延ばししてもただ悪化する一方なのですが、「開けたくない」「見たくない」という心理が働くようです。

しかし「放置」は一番最悪な対応であることを覚えておかなくてはなりません。

やはり債権者も人間ですので、「すぐには払えないが来月の〇日までには・・」などと前向きに検討している様子が見えればそれなりに柔軟な対応をしようという姿勢になります。

よほど今までの債務者の態度や返済履歴が悪かったケースを除き、返済に関する真摯な相談があれば、限界はあるにせよ何らかの対応を考えてもらえることがほとんどでしょう。

極力、有利な条件を引き出すためにも督促状が来たら「すぐ債権者に連絡」が鉄則と考えておきましょう。

年金や税金の場合には

滞納している債務の内容によっては対応を変えなくてはならないことがあります。

たとえば国民年金、厚生年金、国民健康保険、各種税金は仮に「自己破産」したとしても免れることができません。

よって、これらを滞納している人は、民間からの債務とはまったく別物と考えておかなくてはならないのです。

ただ、年金税金関係であっても、支払いを猶予してもらう手段がないわけではありません。

税金や年金等を管轄するそれぞれの役所に「減免の制度はないか?」を確認することはもちろん、もし制度として存在しなくても個別状況に鑑みて分割払いなどの措置を取ってもらえる可能性もあります。

※国民健康保険料の減免について東京都新宿区の例(国民健康保険料については自治体単位で対応が異なります)

万一、滞納を放置した場合、役所は不動産などの差押えをしてくることがあります(滞納処分)。

いったん差押えがされてからではそれを外すことは大変手間がかかりますので、とにかく事前に相談し、現実的に可能な支払い方法を設定して差押えを防ぐことが肝心です。

弁護士に相談する

病気等による一時的な減収であればリスケジュール(返済時期を遅らせる、回数を増やすなど)によって解決することが可能でしょう。

しかし、長期に渡って安定した収入が見込めなくなり、もう返済し続けるのが明らかに不可能という場合にはなるべく早めに「債権者ではなく、弁護士(司法書士)に相談」という選択肢を考えなくてはなりません。

法律家への相談は一般的にハードルが高いと思っている人もいるのですが、債務整理自体が非常に身近なものになっている上に、何度でも無料相談可能を受け付ける事務所が出てきているなど、金銭面での負担も軽くなっている現状があります。

迷っているうちに損害金がどんどん膨れ上がってしまいますので、返済不可能と判断したらこれもすぐ相談、ということが大切です。

督促状や催告書(催促状)を放置するとどうなるの?

その他にも、ブラックリストに延滞したという情報が残ってしまったり、法的手段を取られてしまう事もあるんだ。

では、仮に督促状や催告書(催促状)をずっと放置し続けた場合、どうなるのかを見てみましょう。

遅延損害金の発生

金銭消費貸借契約(貸金契約)を締結した際には、必ず「遅延損害金」の定めがされているはずです。

これは期日内に支払ってもかかる「利息」とは別に、「約束の期日に遅れた時のペナルティ」を定めたものです。

当然に遅れた日数が多ければ多いほど遅延損害金は増加していき、何年も放置した人では元本額を超えてしまうことすらありますから注意が必要です。

期限の利益の喪失

これも、契約時に契約書の中で明確に定めてあることが多いのですが、分割払いの債務については、期日に遅れると分割払いをさせてもらえなくなることがほとんどでしょう(2回以上遅れたら・・など、約定はそれぞれの債権者によって異なる)。

分割払いをさせてもらえることを法律用語で「期限の利益」といいますが、契約書の中では「期限の利益喪失約款(条項)」などと呼ばれます。

こうなると残債務一括払いとなるため、現実的に支払うことはほぼ不可能という人が多くなります。

信用情報機関へのマイナス情報の記載

信用情報機関というのは、そこに加盟する金融業者と債務者との取引の内容を記録、保管する組織であり日本には3つあります(KSC、JICC、CIC)。

これらの機関には債務者ごとに債権者名、取引金額、取引日、返済日その他の情報がありますが、滞納した場合の情報も「金融事故」として載ることがあります(大体3カ月程度の長期延滞から)。

これがいわゆる「ブラックリストに載った」という状態です。

ここに事故情報が掲載されてしまうと延滞が解消してからも一定期間は借金やクレジットカード作成に支障をきたすことがありますので、「債務整理していないからブラックリストには載っていない」と考えてはなりません。

|

信用情報機関 |

記録内容 |

期間 |

|

KSC |

入金の有無、延滞・代位弁済・強制回収手続等 |

契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

|

官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) |

当該決定日から10年を超えない期間 |

|

|

CIC |

報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 |

契約期間中および契約終了後5年以内 |

|

JICC |

入金日、入金予定日、残高金額、完済日、延滞等 |

契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

|

債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 |

当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

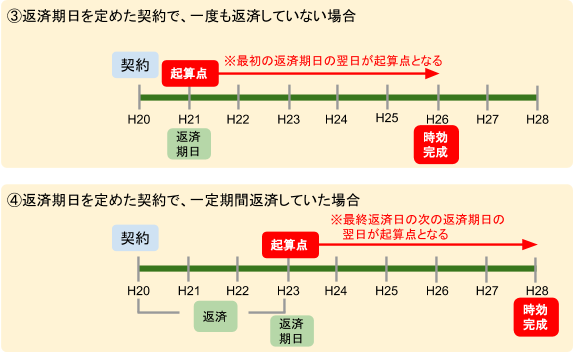

法的手段をとられてしまう

よく督促状や催告書(催促状)に記載してある「法的手段を取ります」というのは具体的にどのようなことなのでしょうか。

民間の債権者であればこのような流れになります。

- 訴訟か支払督促を行う

- 勝訴判決または仮執行宣言付支払督促を取り、それを根拠にして不動産や給与等の差押えを行う

- なお、支払いがなく放置された場合には不動産を競売して代金から回収したり、実際に差し押さえた給与から弁済を受けたりする

債権者に支払督促を申立てられた場合、特に通常の訴訟よりも簡易な手続きになっており、通知を無視しているとあっという間に差押えまで至ってしまうので気をつけなくてはなりません。

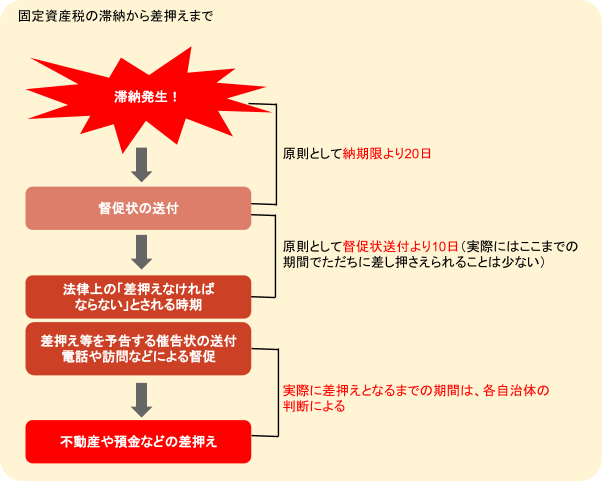

また、税金等の場合は流れが異なります。

上記1(勝訴判決等)のプロセスを経ず、いきなり差押えすることができます(「滞納処分」と呼ばれます)。

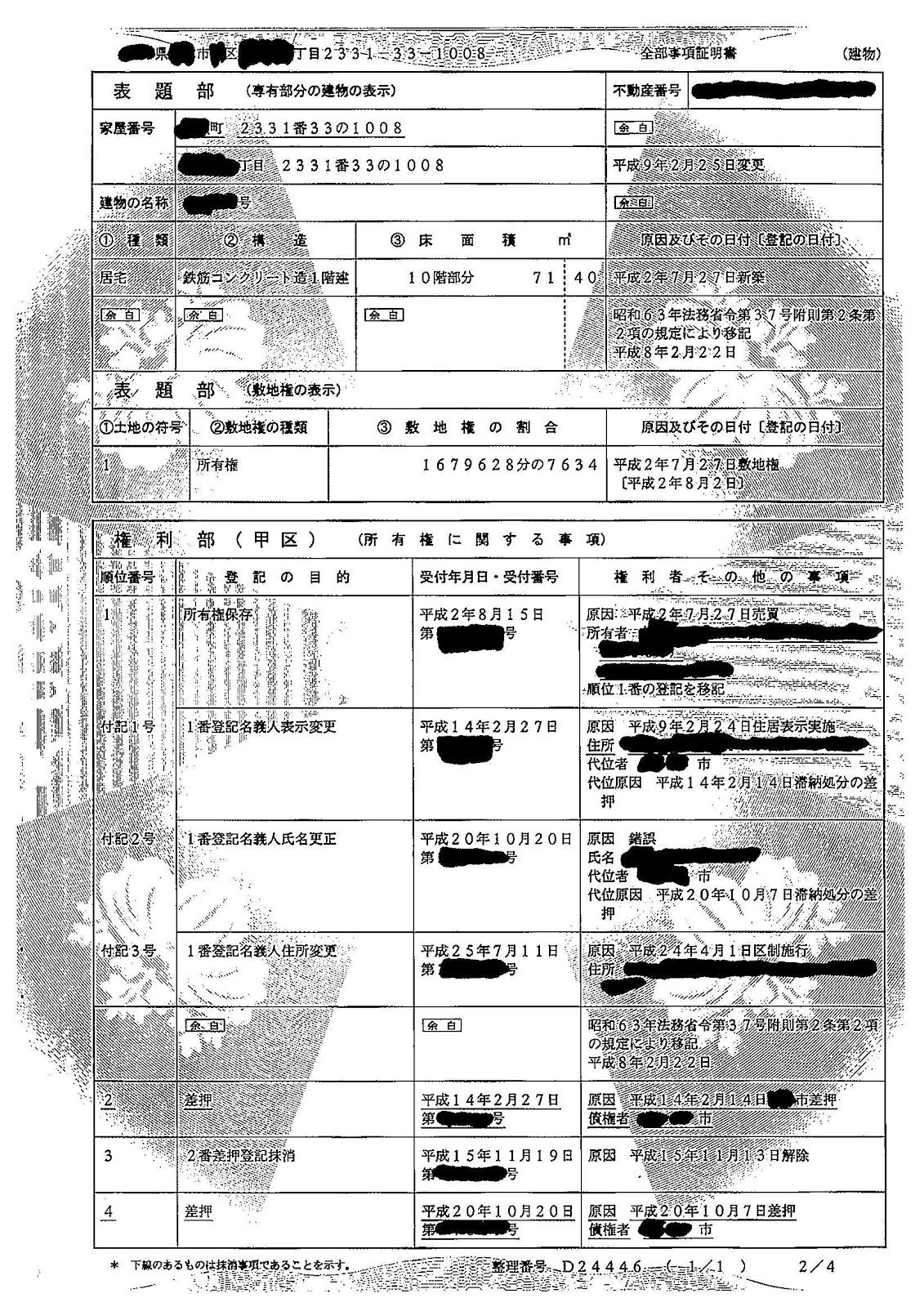

市による差押えが入った登記簿は次のようになっています。

上にも解説したように、いったん差押えまで入ってしまうと解除してもらうことは容易ではありません。

そして、たとえ解除されたとしてもこの登記簿の甲区2番、3番のように差押えがされて解除された一連のプロセスが載ってしまうので、最初からなかったことにはできません。

要するに登記簿を汚してしまうことになりますので、仮に将来自分で売却しようとした場合に、神経質な買主だとこのような物件を敬遠することもあります。

そのような意味でも差押えがされる前の対処がとても重要なのです。

返済するのはもう不可能だと感じたら、先延ばししても状況は悪化する一方ですので、早期に弁護士(司法書士)に相談し対処方法を検討するべきです。

弁護士(司法書士)に相談=自己破産ではありません。

相談が早ければ早いほど解決のための選択肢は多くなります(自己破産以外にも任意整理や個人再生など)ので、まずは無料相談から始めてみることをおすすめします。

まとめ

内容をチェックしてできるだけ早く対処する必要があるという事が良くわかったよ。

債権者に相談しても返済できない場合には、少しでも早く弁護士に相談するようにしよう。

- 督促と催促(催告)は厳密に意味を区別されているわけではないため、そのような書面が来たらタイトルよりも「どんな中身なのか」をしっかり読み、状況に応じて債権者や弁護士(司法書士)に相談するべきである。

- 督促や催促(催告)を放置すると最終的に差押えや競売に発展するため、連絡を放置することは絶対に禁物である。

- 督促状や催告書(催促状)が来たらすみやかに支払う、または債権者に分割払いの相談をすることが鉄則であるが(消滅時効が成立していると思われる場合は別)、どうしても支払えない場合は早期に弁護士(司法書士)に相談すべきである。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...