連帯債務って何?連帯保証人と何が違うの?

今回の記事では、連帯債務と連帯保証人の違いや、住宅ローンを組む場合の借入形態について、詳しく見ていこう。

「連帯保証人」という言葉は一般に広く知られていますが、「連帯債務」という法律用語はあまり馴染みがない人が多いのではないでしょうか。

似たような言葉ではあるものの、この両者には違いがあります。

ただ、どちらも主たる債務者に近く、重い責任を負う立場であることには変わりありません。

本記事では

- 「連帯債務」は「連帯保証人」とどんな違いがあるのか?

- 住宅ローンにおいて連帯債務、連帯保証、ペアローンそれぞれの借入形態でどんな特徴があるのか?

- 連帯債務者や連帯保証人になっている場合に、債務に関係している人が債務整理するとどうなるのか?

といった点を解説します。

連帯債務と連帯保証人の違い

連帯債務と連帯保証にはどのような違いがあるのかを確認してみましょう。

連帯債務とは

連帯債務とは、

「複数の債務者が同一の債務についてそれぞれに全額の責任を負う債務のこと」

です。

つまり、債権者から見て、各連帯債務者の法的な立場はまったく同等ということになります。

なお、連帯債務とはあくまで財産上の契約における立場であるため、離婚のような身分関係の変動には左右されず、離婚したからといって自動的に連帯債務者ではなくなるということはありません。

(離婚の際の処理方法については下に解説しています。)

具体的に債権者との関係や連帯債務者同士の関係を見てみましょう。

例えばその債権(債務者から見たら債務)が100万円で、AとBが連帯債務者だったとすると、ABそれぞれに対して100万円全部を請求することができます。

ただし、ABのどちらかが債権者に弁済して100万円が完済された場合、もちろんその債権は消滅します。

AB間で、それぞれが負担するべき部分はどのように精算(=求償権行使)するのでしょうか。

(連帯債務者間の求償権)

第442条

- 連帯債務者の一人が弁済をし、その他自己の財産をもって共同の免責を得たときは、その連帯債務者は、その免責を得た額が自己の負担部分を超えるかどうかにかかわらず 、他の連帯債務者に対し、その免責を得るために支出した財産の額(その財産の額が共同の免責を得た額を超える場合にあっては、その免責を得た額)のうち各自の負担部分に応じた額の求償権を有する。

(以下省略)

上記の条文に従うと次のようになります。

仮に、Aが100万円全額を弁済した場合にはBに対して50万円を請求(求償)できることは言うまでもありません。

また、Aが自分の負担部分である50万円に満たない40万円を弁済した場合でも、Bに対してその半分である20万円を請求できることになります。

連帯保証人とは

連帯保証人(連帯保証)とは

「同一内容の債務を、保証人が主たる債務者と連帯して負担する債務」

となります。

似ている言葉でまったくその責任の重さが異なるのが「保証(通常保証)」と「連帯保証」です。

保証人に請求が来てしまった場合に「まず主債務者に請求してください」と言える権利(催告の抗弁権)が「保証人にはあるが、連帯保証人にはない」など、大きな違いがあります。

債権者はより責任が重い「連帯保証人」になることを求めてくるのが普通であり、通常保証人で許されることはほぼないと考えなくてはなりません。

このように連帯保証人になることにはかなりの負担を伴いますので、今後連帯保証関係に入ろうとする人は次のことを覚えておかなくてはなりません。

法律的には、主たる債務者より先に連帯保証人に請求することも可能である。

この点は法律家以外が運営するサイトでは、多くの場合、誤った記述がみられます。

金融機関が主たる債務者より先に連帯保証人に請求「できない」わけではなく、実務上それを「していない」だけなのです。

連帯保証人の場合も連帯債務者と同様に、離婚によって自動的にその立場から離脱できるわけではなく、対処方法については下に解説しています。

なお、連帯保証人であっても通常の保証人であっても、当然ですが自分が弁済した場合には主たる債務者への求償権は認められています。

住宅購入時の連帯債務と連帯保証人

住宅ローンを利用して住宅を購入する際、連帯債務者になることと連帯保証人になることにはそれぞれにどのような特徴、そして両者の差異があるのでしょうか。

大雑把にまとめると次のようになります。

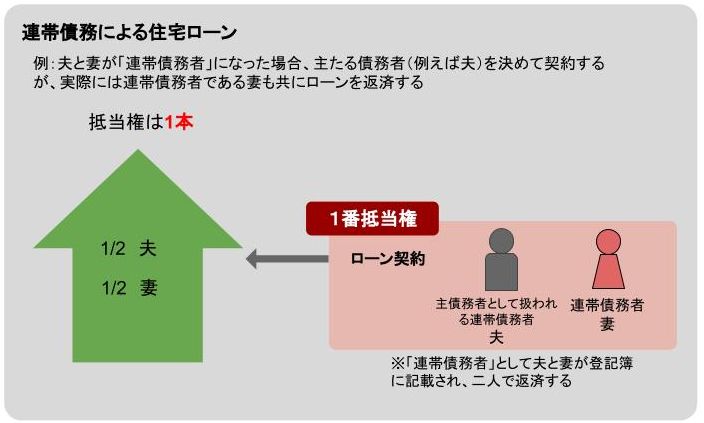

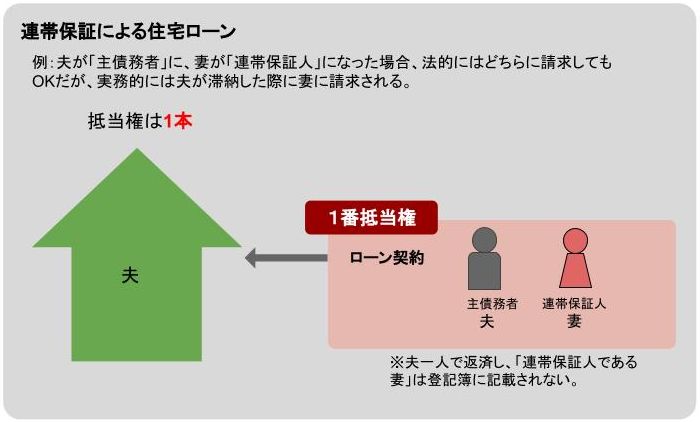

【例】夫婦連帯債務であり夫が事実上の主債務者であるケースと、夫が主債務者となり妻が連帯保証人となるケースの比較

|

住宅ローン |

団体信用生命保険 |

住宅ローン控除 |

共有持分 |

|

|

連帯債務 |

夫(連帯債務者で、事実上主債務者) |

加入できる |

受けられる |

ある |

|

妻(連帯債務者) |

金融機関による |

受けられる |

ある |

|

|

連帯保証 |

夫(主債務者) |

加入できる |

受けられる |

ある |

|

妻(連帯保証人) |

加入できない |

受けられない |

ない(※) |

※妻が頭金を出すなどの事情であれば妻の共有持分を入れる場合もあり

上の表についてメリットやデメリットを考えながら詳しく見てみましょう。

連帯債務のメリット

連帯債務にした場合のメリットを考えてみましょう。

連帯債務も連帯保証も「夫婦二人の収入を合算できる」ため、一人の収入よりも多くの住宅ローンを利用できるという点は同じです。

ただ、現実に返済をするのが連帯保証の場合は主債務者(上図では夫)のみとなりますが、連帯債務では「夫婦両方」となります。

よって、連帯債務であれば夫婦二人とも住宅ローン控除(所得税の控除)を受けることができるのです。

例えば、夫婦が3,000万円のローンの半額ずつ返済を負担し、持分割合を各2分の1として登記している場合は、ローン全額の半分である1,500万円ずつがそれぞれ住宅ローン控除の対象額となります。

また、団体信用生命保険(債務者が死亡や高度障害となった際に保険からローン残額を返済してもらえる制度)も、夫婦両方が加入できる場合があります。

さらに、物件を売却した際に受けられる所得税の優遇措置である「3,000万円特別控除」も夫婦二人分として適用を受けることができます。

連帯債務のデメリット

では、連帯債務にした場合のデメリットも考えてみましょう。

連帯債務にした場合は連帯保証とは異なり「夫婦二人で返済する」ことが前提となります。

よって、夫婦どちらかが仕事を辞めるとローン全額の返済ができなくなるケースが多くなります。

また、収入合算を前提として片方の収入では不可能な金額を借りていた場合、万一離婚せざるを得ない状況になると住宅の処理に困ることになります。

住宅に住み続ける片方がローンをすべて引き受けたいと考えても、あくまでも住宅ローンは金融機関との関係ですので、金融機関がOKを出さなければローンを引き受けることはできません。

また、よくあるのが「夫から慰謝料代わりに家のローンを払ってもらって妻だけが住み続けたい」と希望するパターンです。

住宅ローン契約とは本来「その住宅に居住する人のために融資する」のが趣旨ですから、契約書には「所有者を変える場合には銀行の許可が必要」という内容の記述があるはずです。

債務者が所有権や持分を持ち、居住することが基本であるため、勝手に所有権を移してしまったり、債務者が居住しなくなると「ローン契約違反」として残債務を一括請求されることがあります。

また、連帯保証の場合でも、離婚の際には困ることがあります。

主たる債務者である夫が住み続けて住宅ローンを払い続けることにしても、上記のように連帯保証人だった妻が離婚を理由に自動的に連帯保証人の立場を外れることはできないという点です。

ローン残額がすでに減っているなどの理由で金融機関が連帯保証契約解除を認める場合もありますが、一般的には代わりの担保などを立てなければ認められないことの方が多いでしょう。

連帯債務や連帯保証により金融機関との関係が切れないが離婚しなければならなくなったという場合には、不動産自体を売却することも考えておくべきです。

なお、債務者死亡の場合の団体信用生命保険については上記のとおり、連帯債務者のうち「主たる債務者」として設定した一人しか加入できない場合と、二人とも加入できる場合があるため、申込前に確認しておくようにしましょう。

ペアローンとは

連帯債務や連帯保証と並ぶ、住宅ローンの利用方法として「ペアローン」というものがあります。

ペアローンは、一つの家を購入するために夫と妻がそれぞれ借り入れを行い、抵当権も一つの物件に二本設定するというものです。

一人の収入だけでは購入が難しい物件もペアローンを組むことで購入可能となる場合があります。

連帯債務に似ているものの、ペアローンの場合は金融機関とのローン契約が完全に独立したものであることが特徴で、夫婦お互いの借入に対して、お互いに連帯保証し合うというのが一般的です。

ただ、ペアローンで気をつけなければならないのが、「二本の契約を行って抵当権を二本つけることから登記費用などの諸費用が連帯債務や連帯保証よりもかさむ」という点です。

また、離婚の際も、まだローンが二人とも残っている場合には連帯債務と同様にややこしくなります。

片方だけが名義を変えず勝手に住み続けると住宅ローン契約違反になるため、残ローンを住み続ける人がすべて肩代わりできる資力があるのかという点が重要です。

名義をすべて住み続ける人に移し、残ローンの肩代わりをすることを金融機関が認める状況でなければ、物件売却以外に解決方法を見つけることは難しいといえます。

連帯債務と連帯保証人の債務整理

連帯債務や連帯保証となっている状況でローンの返済に行き詰まり債務整理となった場合、どのような問題があるのかを考えてみましょう。

連帯債務で債務整理をする場合

例えば住宅ローンを夫婦連帯債務で借り入れていた場合、法的な話をするなら、夫か妻のどちらかが金融機関に全額を返済できれば何も問題ありません。

よって、片方が失業などしてももう一方の収入から返済さえできれば住宅を手放す必要はないのです。

しかし、多くの場合には家計というのは二人分で一体となっていることが多く、夫婦どちらかの収入が大幅に減少すると家計全体に響くことになるでしょう。

一般的に夫側が何らかの事情でリストラなどされれば一気に返済が滞ってしまうこともあります。

仮に連帯債務で負担割合を多くしていた夫が返済できなくなるとその分の請求は妻にいきますが、妻も返済できないとなれば住宅を金融機関に「競売」してもらうか債務者自身が「任意売却」して手放すしかなくなります。

もし、住宅ローン以外の債務返済も滞っている場合、今後の返済の目途も立たないようであれば債務全体として「自己破産」を選択するべきケースもあります。

基本的に自己破産になった場合には、一定金額を超える資産は保有できなくなり、特に不動産であればほぼ確実に手放さなければならないこととなります。

連帯債務を負っていて夫婦のどちらかが破産状態に追い込まれた場合には、多くの場合には両方とも自己破産の手続きをしなければあまり意味がないことになります(個別の事例については弁護士への相談が必要)。

例えば連帯債務者である夫が自己破産すると、不動産については、理論的には夫の持分のみが自己破産手続きの中で競売等を経て処分されるのが筋です。

ただ、持分のみを売りに出しても一般の人に買い取ってもらうことは難しいのが通常ですし、夫が支払不能になれば債権者は妻にローン残額を請求しますので妻も自己破産せざるを得ないことがほとんどでしょう。

そのため、実務的には「破産管財人」が夫婦両方の自己破産を同時に進行させ、夫婦両方の持分(つまり不動産全体)を同時に競売して確実に売れるように働きかけるなどの進め方をすることも考えられます。

連帯保証人で債務整理をする場合

主債務者と連帯保証人がいる場合の債務整理について考えてみましょう。

例えば、主債務者が債務整理した場合であっても連帯保証人が自動的に免責されるわけではありません。

住宅ローンを利用している主債務者が連帯保証人をつけている場合、通常は主債務者が単独で所有権を持っていることが多いため、不動産の処分について問題になるのは主債務者が破産する場合です。

ただ、主債務者が自己破産により免責を受けた場合、上記のとおり連帯保証人に請求が来ることが予測されます。

不動産を処分してもなお住宅ローン負債が残る場合は、連帯保証人が返済不能になると予測されたら両者同時に自己破産の手続きを取ることもあります。

ペアローンで債務整理をする場合

ペアローンは上記のように、「夫婦二人が独立して債務を負っている、つまり債務整理が二本ある」状態です。

ただ、ペアローンは一般的に夫が妻の、妻が夫の連帯保証人になっているため、どちらかが債務整理するとなればやはり運命共同体にならざるを得ないと考えるべきです。

債務整理した場合のイメージは連帯債務とほぼ同じであり、不動産を処分する必要があれば夫か妻の持分のみを処分することは難しいため、売却可能性を考えて同時に手続きするのが現実的でしょう。

ただ、夫婦それぞれの残債務額など個々のケースで取るべき対応は異なるため、弁護士に状況を相談してから判断すべきであることは言うまでもありません。

まとめ

住宅ローンを組む時には、連帯債務のメリット、デメリットを把握した上で、どの形態でローンを組むのか、見当する必要があるんだね。

連帯保証人として、債権者から請求が来た場合にも、まずは弁護士に相談してみよう。

- 連帯債務も連帯保証も実質的に連帯債務者、連帯保証人が負う実質的責任は主債務者と変わらず、連帯債務者については完全に並列の立場、連帯保証人については主債務者より先に連帯保証人に請求することも法的には可能である。

- 連帯債務者も連帯保証人も、離婚によって自動的にこれらの立場から抜けられるわけではないため、離脱を希望する場合は債権者に相談し代わりの担保を立てるなどの方法を取らなければならず、不可能なら不動産を売却するしかなくなる。

- 夫婦は通常、家計を一体化させているため、どちらか一方の債務整理によりもう一方も債務整理しなければならなくなるケースが多いが、ケースバイケースとなるため弁護士に相談してから方針を決めることが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...