借金やその返済って確定申告の時に申告する必要はありますか?

個人事業主や副業をしている人は、借入を経費として組み込むことはできないけれど、必要な物品を購入した場合には経費として組み込むことが出来るよ。

今回の記事では、借金がある人の確定申告について、詳しく見ていこう。

日本における税金の納め方には「申告納税」と「賦課課税」の二種類があります。

「申告納税」とは、所得税や法人税のように納税者自身が税額を計算して納付するものです。

「賦課課税」とは、固定資産税や自動車税のように役所側が税額を計算して納税者に税額を通知し、それに応じて納税者が納付するものです。

申告納税は申告すべき時期が決まっており、例えば所得税であれば「所得があった翌年の2月16日から3月15日の間」に確定申告を行うことになっています。

確定申告する場合、収入があった分について記載することはイメージしやすいのですが、負債(借金)や経費についてはどこまで差し引いてよいかわからないことも多いのではないでしょうか。

本記事では

- 「借金がある人は確定申告において収入から差し引くことができるか」

- 「給与所得者と事業者、それぞれの経費の取り扱い」

- 「事業者が行う確定申告の種類(青色申告、白色申告)による特徴」

- 「確定申告の仕方に迷ったらどうしたらよいか」

といった点を解説します。

借金を確定申告することは可能か

収入はあるものの負債もある場合、確定申告において収入から差し引く(経費扱いとする)ことは可能なのでしょうか。

納税者の立場(サラリーマンなのか個人事業主なのか)によっても経費扱いにできる範囲などが異なりますので確認してみましょう。

給与所得者(サラリーマン)の場合

給与所得者は、仕事にまつわる費用を調達するために借入を行っても、元金、利息ともに必要経費に計上することができません。

また、自分の財布から支出した必要経費を直接収入から差し引くこともできません。

まず必要経費に関する基本的な考え方を確認してみましょう。

個人事業主であれば事業に必要であったと認められる種類の出費であれば経費として収入から差し引くことができます。

給与所得者の場合は経費を自分で計算して差し引くのではなく、収入金額によって決められた控除額を無条件で収入から差し引くことができる、「給与所得控除」という制度があります。

具体的には以下のとおりです。

|

収入金額 |

給与所得控除の額 |

|

65万円以下 |

全額 |

|

65万円超190万円以下 |

65万円 |

|

190万円超360万円以下 |

収入金額×30%+8万円 |

|

360万円超660万円以下 |

収入金額×20%+44万円 |

|

660万円超850万円以下 |

収入金額×10%+110万円 |

|

850万円超 |

195万円 |

このように、最低でも65万円は差し引くことが保障されていることになります。

また、上限は195万円となっており、これ以上はいくら収入が増えても給与所得控除の額は増えないことになっています。

給与所得者の場合は、一部例外を除き、ほとんどの人は勤務先の会社が「年末調整」における給与所得控除等を行って所得税額を確定することになります。

副業しているケース

いわゆる「副業」について、年間収入が20万円を超える場合、確定申告が必要になります。

近年、サラリーマンの給与が上がらないことなどもあり副業に対する関心が高まっています。

給与所得者であっても賃貸用の不動産を保有して賃料を得たり、アフィリエイトで収入を得るなどさまざまな副業を持つケースがあります。

上記のように、給与所得者の場合は主たる業務として勤務する会社で年末調整を受けることになりますが、「年間20万円超え」の副業がある人は別に確定申告もしなければなりません。

もし副業で収入を得るためにかかった費用がある場合は、収入から必要な経費を差し引いた額を所得とすることができます。

個人事業主の場合

個人事業主の場合、上記のように経費を自分で確定申告の際に計上することが可能ですが、事業のために行った借り入れの元金を経費として直接収入から差し引くことはできません。

元金は単に返済するのみの金銭であるため経費として認められず、その借入金を用いて事業に必要な機械などを購入した場合に初めてその金額について経費とすることが可能になるのです。

なお、元金についてくる「利息」については、借入を行うためにかかった経費として認められますが、あくまでも「事業のために必要な借入部分」についての利息であることが要件です。

借入金を経費に出来るケースとは

事業に関係しているかどうかで、経費に計上できるかどうか判断する事になるんだ。

借入金の「利息」については経費として計上できることを説明しましたが、具体的に経費として取り扱うことができるケースを考えてみましょう。

例えば、個人事業主が住宅や事業用建物を購入するためにローンを組んでいる場合はどうなるでしょうか。

純粋に「住宅のみ」を目的とするローンであれば利息を経費に計上することはできません。

しかし、「店舗兼住宅」「事業用建物」を購入する目的での借入であれば利息を経費に計上することが可能となります。

店舗兼住宅(仕事用とプライベート用を兼ねている)の場合には、店舗と住宅の割合によって利息の額を按分し、店舗用部分の利息のみを経費として計上します。

住宅以外の支出についてもそうですが、個人事業主の場合は業務に直接関係ない「家事利用」としての部分は経費にすることはできないため、按分の根拠を明確に説明できるような計算をしておくことが大切です。

確定申告における借金の仕訳方法

個人事業主の確定申告には「白色申告」と「青色申告」があり、いずれかを選択することができます。

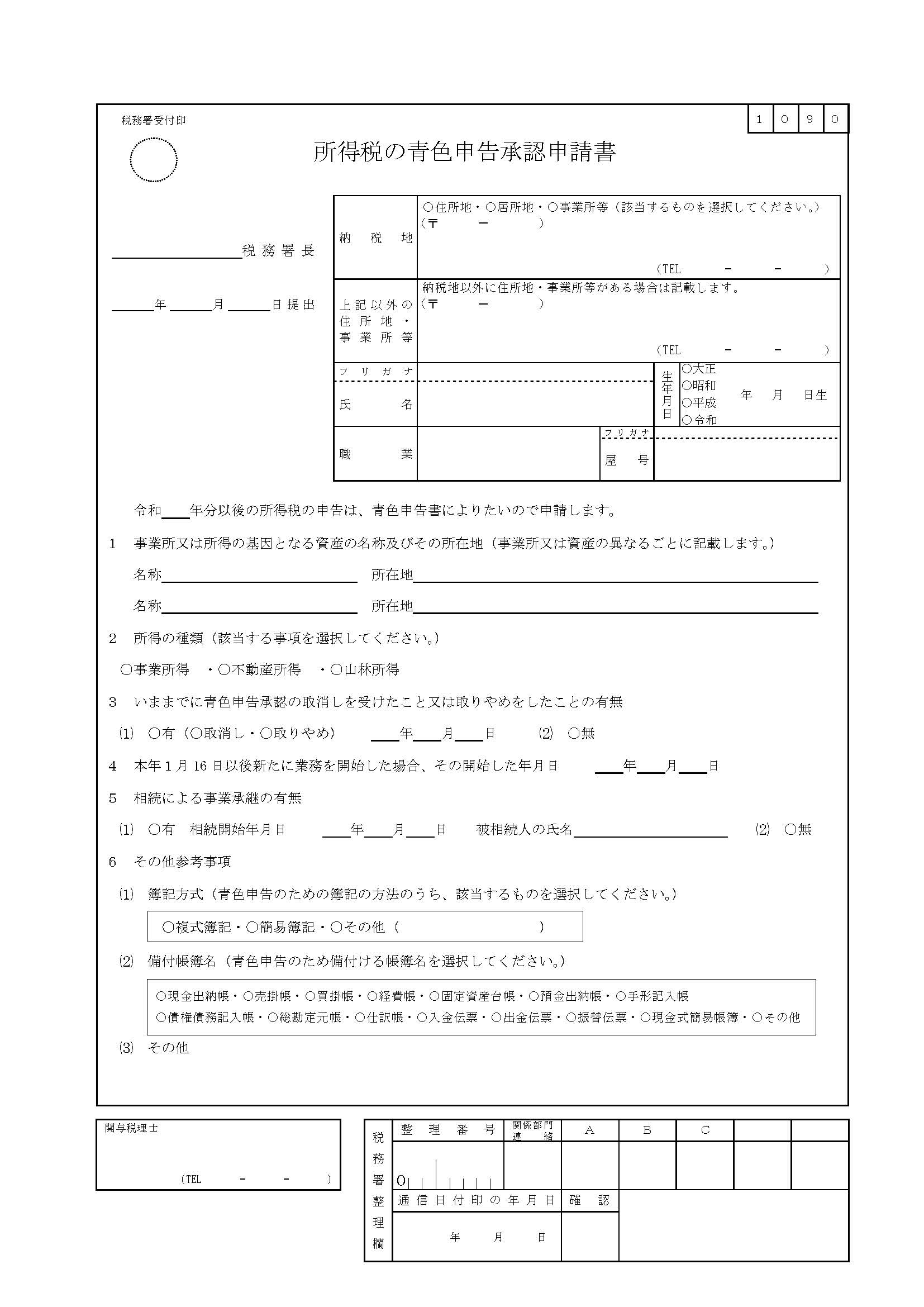

白色申告は何も届出を行わない場合の通常の申告ですが、青色申告を行う場合はあらかじめ税務署に「所得税の青色申告承認申請書」を提出しておくことが必要です。

青色申告を選択すると節税効果をもたらすさまざまな特典がありますが、帳簿つけや年に一度の決算といった事務処理上の負担もあります。

なお、青色申告、白色申告とも借金の「利息」については経費として取り扱うことができます。

白色申告の場合

白色申告とは上記のように事前の届け出を必要とせず、簡易簿記で申告手続きを行う申告方式です。

青色申告で用いる複式簿記と異なり、簡易簿記は現預金の出入りを記入するのみですので、申告準備の手間が省けるというメリットがあります。

白色申告の場合は必要経費を「仕入れ」「経費」に分けて記載します。

「仕入れ」は文字通り商品などを仕入れた金額のことです。

経費は「給料賃金」「地代家賃」など、あらかじめ設定された項目に沿って帳簿に記載していきます。

白色申告は帳簿つけが簡単な一方で、下に解説する青色申告のような「55万円(65万円)特別控除」「事業専従者給与」「純損失の繰越や繰戻」といった税制の特典を利用できないというデメリットもあります。

青色申告の場合

青色申告とは、個人事業主が「複式簿記」または「簡易簿記」で行う申告方式です。

複式簿記の場合、ある一つの取引について「借方(左)」に資産や原因の増加を、「貸方(右)」に資産や原因の減少を記載していきます。

つまり左右両方に同一金額を記入することで全体の整合性を保つという方法で、簡易簿記よりも知識が必要で手間がかかるのですが、複式簿記にすることによるメリットもあります(下記に解説)。

青色申告を選択する場合、下記のような「所得税の青色申告承認申請書」をあらかじめ税務署に提出しておく必要があります。

上記のとおり、青色申告の場合、簿記の方式は「複式簿記」「簡易簿記」のどちらかを選択しますが、簡易簿記を選択すると10万円までしか特別控除を受けられないため注意が必要です。

青色申告を選択するメリットを確認してみましょう。

- 青色申告特別控除 所得から以下の額を差し引くことができます。

10万円(簡易簿記の場合)

55万円(複式簿記で記帳していること)

65万円(複式簿記で記帳しており、電子申告を行うか帳簿を電磁的記録で管理・保存していること) - 青色事業専従者給与

事業主と生計を一にする配偶者やその他の親族(15未満の人を除く)で専ら当該事業に従事している人に支払った給与のうち、相当と認められる額を必要経費にすることができます。 - 貸倒引当金

年末に残っている売掛金、金銭債権のうち5.5%(金融業は3.3%)を貸倒引当金として経費計上することができます。 - 純損失の繰越控除

ある年に事業の収支が赤字になった場合、翌年の収入から前年の赤字分を差し引くことができます。

例えば今年100万円の赤字を出した場合はその年の税金がかからず、翌年に200万円の黒字になった場合には前年の赤字100万円を差し引いた100万円に課税されることになります。

なお、赤字が多く翌年だけで控除しきれない場合には最大で3年先まで繰り越すことが可能です。

このように、青色申告を選択しておくと節税に役立つ特典がありますので、下記に解説する会計ソフトなどを導入して青色申告のメリットを受けておくことをおすすめします。

申告に迷ったら

仕訳がわからない場合には、会計ソフトを利用すれば、比較的簡単に仕訳が可能になるよ。

それでも不安な場合には、専門家に相談してみよう。

人生で初めて事業者になるという人は、帳簿のつけ方や申告書の書き方についてわからないことがとても多いのではないでしょうか。

本業で忙しくしているうちに確定申告を先延ばしにしてしまって気が付いたら期限を過ぎていたということになると加算税や延滞税などがかかってくるため、負担が大きくなります。

そこで、疑問を解消したり手間を省くための方法を考えてみましょう。

税務署で相談

帳簿を自分でつけることにしたが仕訳の方法がわからないなどの場合は、税務署で相談することができます。

もし一般的、定型的な相談であれば国税庁のチャットボットを利用して回答を得る方法もあります。

ただ、個人の事情を加味した上での込み入った相談であれば、直接書類を持ち込んで面談する必要があります。

現在、国税庁では面接相談希望の際には「電話等の事前予約」が必要、というルールを設けています。

事前予約の際に必要な書類を伝えたり、十分な相談時間を確保するという意味でこのような制度になりました。

※国税庁「電話等の事前予約による申告相談体制への移行のお知らせ」

ただ、毎年確定申告の時期が近づいてくると相談が混み合うため、ある程度余裕を持って相談時期を設定しておくことが大切です。

会計ソフトを利用する

仕訳作業が煩わしくてついつい毎年確定申告の期限に遅れそうになる、などの問題が生じる人は、「市販の会計ソフト」に頼るという方法がおすすめです。

会計ソフトを利用するメリットとしては

- 「手作業による場合に起こりやすいミスを防止できる」

- 「簿記の知識があまりなくても帳簿や決算書を簡単に作成することができる」

といったことがあります。

会計ソフトを選ぶポイントはいくつかありますが、「簿記に関する知識レベル」や「どこまでの機能が欲しいのか」といった点を考慮して選ぶのがよいでしょう。

無料のソフトですとサポートがあまり受けられなかったり、機能が限られているといったデメリットもあるため、初心者はやはり有料のものを選ぶ方が無難です。

専門家に相談

会計ソフトを使う場合でも自分で確定申告するのが不安と感じる人は、最初から専門家に相談することをおすすめします。

各地域の税理士会などが主催する無料相談会に出向く方法もありますが、より精度の高い相談を受けたい場合はやはり有料できちんと時間を取って話を聞いてもらうことがおすすめです。

予算が許すようであれば、やはり顧問税理士をつけて毎月の監査を受けられればなお安心です。

税理士の訪問日までに現金出納帳をつけておくなど毎月の期限を設ければ、確定申告の期限直前になって一年分の領収書をかき集めるなどのせわしい事態にならずに済みます。

期限に遅れて延滞税などがかかることのないよう、確定申告の準備は日数の余裕を持って行うようにしましょう。

まとめ

- 給与所得者(サラリーマン)は、もともと一定額の給与所得控除が認められているため、直接収入から経費や仕事に必要な物を調達するための借入元金、利息などを差し引くことができない。

- 個人事業主は売り上げを得るために要する経費や、事業のために行った借り入れの「利息」を売り上げから差し引くことができるが、青色事業専従者への給与を控除するなどの特典を受けるには「青色申告」をすることをあらかじめ税務署に届け出ておく必要がある。

- 確定申告についてわからないことが多い人は「税務署に相談する」「会計ソフトを利用する」「税理士の無料相談をしたり顧問契約を締結する」といった方法がある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...