債務整理は意味がないケースもあるの?効果を徹底解説

債務整理って、どんな人に効果的なの? 債務整理をしても意味がないような人もいるのかな? 人によって借り入れ額や収入が違うから、中には、債務整理をしても、そんなに返済が楽にならないような可能性もあるんだ。

債務整理は、種類によってどんな違いがあるのかな?

よし! では早速、債務整理をするとどんな効果を得ることができるのか、今回の記事で詳しく見ていこう。

債務整理を行うと、事故情報が残ってしまう、職業制限がかかる、退職金見込額をもらうことで職場バレしてしまうなどのデメリットがありますが、返済を楽にすることができるという大きなメリットがあります。

自分は債務整理をするべきなのか、あまりする意味がないのか、またする場合はどの手続きを選択するべきかというのはもちろん個人の債務や収入の状況に大きく影響されるため、その判断は1人1人異なります。

これを自分で判断するのは非常に難しく、いったん判断を誤ると取り返しがつかないこともあるため、弁護士(司法書士)に相談した上で慎重に決定することが必要です。

では、「債務整理をする意味」「効果が少ない場合」「より債務整理を効果的なものにするため、債務者は何に気をつけるべきか」などを考えてみましょう。

債務整理をする意味

では、自分の場合はどうするのが最善なのかを考えてみましょう。

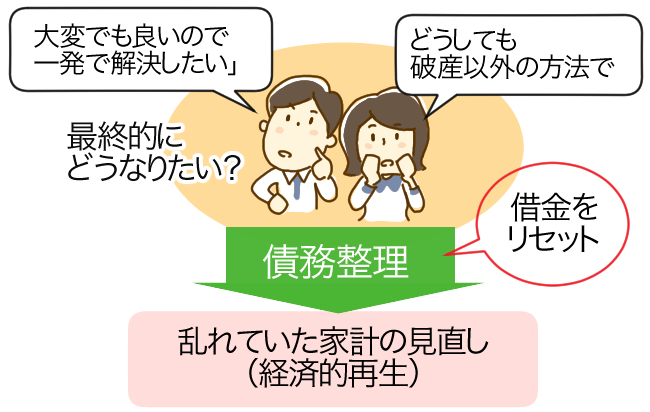

まずは最終的に目指すべき結果をしっかりイメージすることです。

- 「月々の返済があっても良いので、簡易な手続きで済ませたい」

- 「少々大変でも良いので一発で解決したい」

- 「どうしても破産以外の方法で処理したい」

などです。

もちろん、最終的には債務整理のメニューは自分の希望通りにいかないことも多々あります。

しかし、債務整理前は毎日毎日今月の返済分をどうやってやりくりするか、それしか頭になかったという人が少なくとも現状よりはずっと楽になったと感じることができるようになるのです。

同時にいったん借金をリセットすることにより、乱れていた家計の見直し(経済的再生)をはかることができるのです。

債務整理の効果が少ないケース

債務整理の意味がなくなってしまうのは、どんな人なの?

任意整理の場合には、金利が低い業者である場合、個人再生の場合には、100万円以下の借り入れ額である場合などがあげられるね。 詳しく説明するね。

「債務整理をできるかできないか(できないケースは、例えば裁判所がらみの手続きにおいて生じる「再生計画の認可がおりない」など)」という問題と、「債務整理することによりその効果が高いか低いか」ということは別問題です。

では、どういった場合は債務整理をすることの効果が低い(=あまり意味がない)と考えられるのかを代表的なケースを通して考えてみましょう。

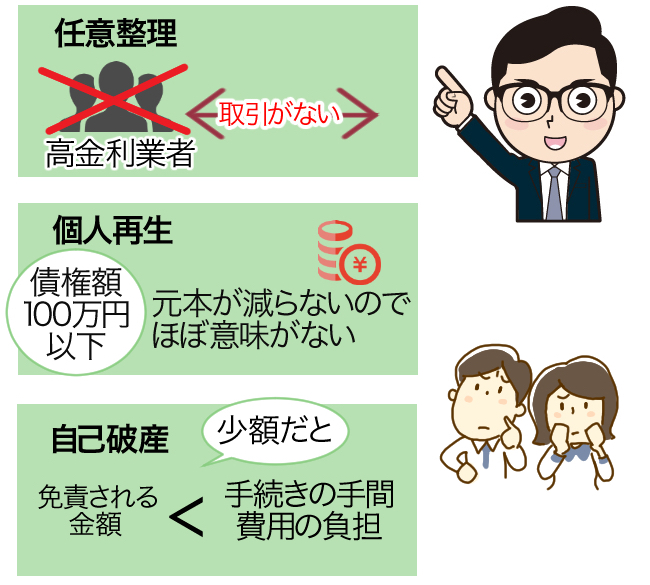

高金利業者との取引がない場合の任意整理

任意整理がその威力を最大限に発揮するのは「高金利業者との取引が長期間に渡る」といったケースです。

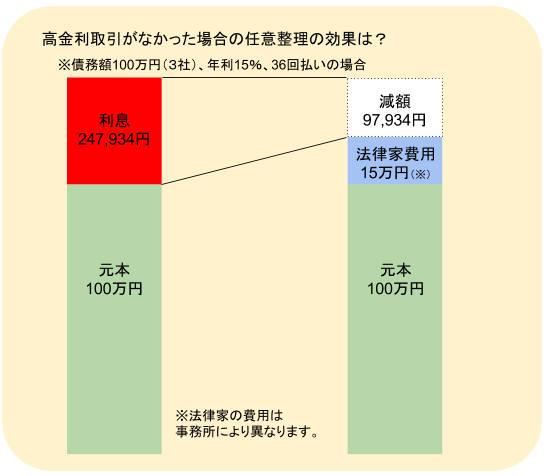

任意整理の特徴というのは、「利息引き直し計算」を行い、その結果として出た残債務額を3年から5年で返済していくということですので、それ以上の元本減額はできない点です。

つまり、任意整理が一番効果的なのは「債務者本人申告の残債務額(=金利を高い方で計算した残債務額)」と「利息引き直し計算後の残債務額」のギャップが大きいケースなのです。

ちなみに、利息引き直し計算により借金を減額することができるのは、おおよそ「平成20年くらいより以前」の「消費者金融」や「クレジット会社のキャッシング」など、「制限利息超えの金利で取引をしていた会社」ということになります。

どのくらいの金利だったのか、貸し増しの回数はどのくらいだったかなど、個人個人の条件によって減額の程度は異なります。

しかし、大体5年以上くらいの取引がある場合は、利息制限法で考えたときの元本はなくなっていてそれでもまだ返済していたという「過払い」になっていることが十分に考えられます(このあたりは一概には言えないところです)。

「任意整理で借金を減額する方法と具体例」で借金が減る仕組みを解説しましたが、「利息引き直し計算」では利息と称して払ったお金を元本に充当していくことになります。

下図①の段階で取引が終わっていればそれは「利息制限法で計算しても残債務がある」状態ですし、さらに返し続けて②まで行っていれば「過払いになっている」状態なのです。

もし、②のように「過払い金請求」が発生している状態まで達している債権者が多数いれば、他の会社への返済や弁護士(司法書士)の費用に充てることもできますので、結果として残る債務は予想以上に少なくなることもあります(もしくは、債務者の手元にお金が戻ることもある)。

任意整理では、この状態になることが理想形です。

逆に高金利業者の取引があまりなかったり、あっても期間が短かかったりという状態であれば利息引き直し計算による減額は望めず、

- 将来の利息減額

- 返済期間の見直し

といった点のみで負担を軽減していく形になりますので、弁護士(司法書士)の費用を支払って債務整理してもそこまで大きな効果が望めないことが多いでしょう。

もちろん、もともとの元本額、利率によってはそこそこ効果が出ることもあるため、自己判断をせず弁護士(司法書士)に相談した上で債務整理の方針を決めることが基本です。

減額幅が小さい状況での個人再生

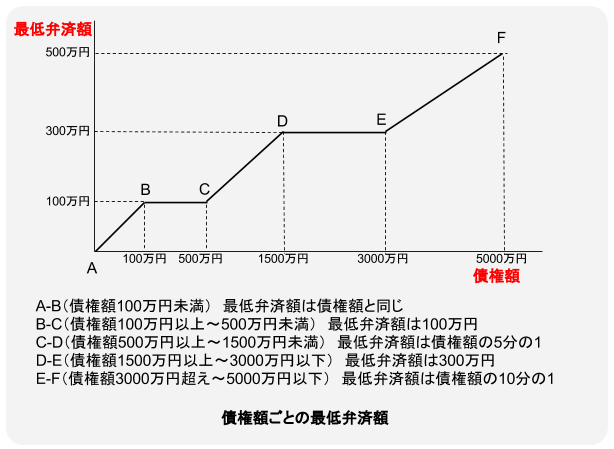

個人再生、民事再生手続きにおいては、利息引き直し計算をした後の元本を大幅に減額できることが最大のメリットといえます。

ただ、個人再生においては弁済額を減額するにあたって2つの大きなルールが存在します。

①「最低弁済額」といって、利息引き直し計算後の残債務の金額により、元本カットできる割合が決まっているということです。

これを見るとわかるように「債権額100万円を超えないと個人再生ではまったく元本が減らないのでほぼ意味がない」といえます。

そして、債権額100万円から500万円であれば110万円の人でもぎりぎり500万円を少し切るくらいの人でも同じ最低弁済額になるのですから、やはり減額幅が大きいケースとそうでないケースが出てくることになります。

②「清算価値保障の原則」といって、もしその債務者が破産した場合に「破産財団(債権者に配当すべき財産)」に組み入れられる財産額を下回る弁済額ではならないというものです。

つまり、300万円の資産を保有する人が上図のB-C(債権額100万円以上~500万円未満)だからといって100万円を返済すればよいわけではなく、300万円以上の返済が必要となります。

このことから考えると、「元本の金額と最低弁済額の関係により、あまり債務が減らなかった」あるいは「清算価値保障の原則に引っかかって弁済額が増えてしまう」場合は、思ったほど個人再生のメリットが得られないことになります。

これは利息引き直し計算をし、債務者の財産の内容を見た段階である程度わかりますので、個人再生の効果が薄いとみられるようであれば自己破産に切り替える判断が必要になります。

個人再生は、住宅ローン特則を利用することで、住宅を残したまま個人再生手続きを進める事が可能ですが、住宅ローン特則を利用する場合には、住宅ローン自体は減額する事は出来ません。

少額での自己破産

自己破産の場合、「完全に負債がチャラになる」という手続きですから、言い方は悪いのですが「借金が多ければ多いほど経済的な再生効果が大きくなる」という結論になります。

逆に考えると「もともとの債務額が少ない人」については、自己破産手続きをしても免責される金額の割には手続きの手間や費用の負担が大きいと感じる状況になってしまいます。

ただ、債務額が少ないにもかかわらず支払えない状態に陥っているということは、もう自己破産しか選ぶべきメニューがないのですから仕方ありません。

こういう状況に陥っている人は、返済はおろか、もともと収入の範囲で生活が成り立っていないという状態が多くみられます。

ですから、自己破産をすると同時に家計簿の改善をアドバイスしてもらわなければならないこともあります。

債務整理の効果を判断する基準

その人によって向いている債務整理を選ぶには、どうしたら良いのかな?

専門家に相談することが一番安心だよ。 特定調停の場合、自分の判断だけでは、過払い金の見落としなどが発生してしまう事もあるから注意しよう。

熟練した弁護士(司法書士)であれば、最初に相談者から各情報を聞いた時点で大体その人に適した手続きが何かというあたりをつけることができます(もちろん、利息引き直し計算が意外な結果となることもありますのでその段階で決定できませんが)。

ただ、やはり判断を下すためには聞いた情報が正確であることは欠かせません。

借入先・設定金利

弁護士(司法書士)が相談者からまず聞き出すのは「借入先の債権者名」「どのくらいの金利で取引していたか」です。

銀行や利息制限法を以前から守っていたクレジット会社など、最初から法定金利内のところであれば「任意整理」でいくのは難しいだろうなど、債権者名を聞いた上で弁護士(司法書士)は色々な判断を下しています。

どのような債権者にどの程度の金利で借りていたかという点は、債務整理の最初の段階としては極めて重要な情報なのです。

また、任意整理において壁になるのは、強固に自分たちの条件を譲らないタイプの消費者金融などです。

いわゆる「街金」と呼ばれるような中小の金融業者は平成20年あたりの「過払い金返還ラッシュ」から相当苦しい経営状態を強いられ、倒産も相次いでいました。

そのような会社は債務者の事情を慮る余裕がないため、分割払いの条件を出しても頑として譲らないことがよくあるからです。

どの債権者であれば和解しやすいか、条件としてどこまで譲ってもらえるかなどの見極めは知識、プラス実務経験が必要です。

そのような意味で、一般の人が自分で判断することは難しいため、手続選択の段階で弁護士(司法書士)のアドバイスを受け、相談しながらしっかりと検討することが大切です。

借入れ時期・借入れ期間

「一番最初に借入れたのはいつか」ということも、債務整理をするにあたり非常に重要なポイントです。

ここを外してしまうと、実は大幅に債務を減額できるはずなのがそれに気づかずに手続き選択を誤るという危険もあります。

手続き選択を誤ると、本来債務者の有利に終わるはずだった債務整理がその役割を十分に果たせないこともあるのです。

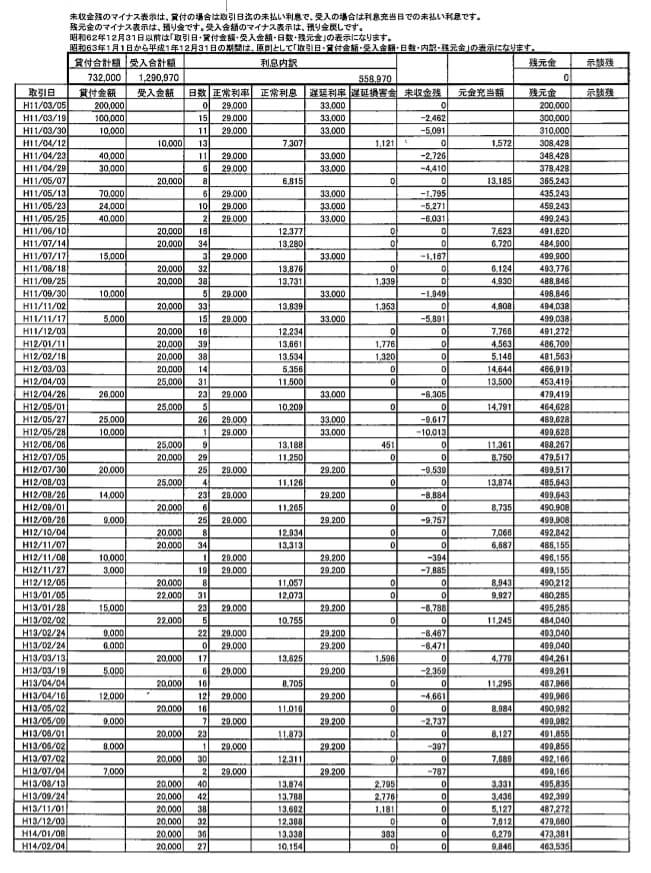

借入れ時期を判断するには債務者本人の申告も参考にはなりますが、最終的には債権者から取り寄せた「取引履歴」によって判断されます。

「取引履歴」というのは債権者と債務者の間で「いつ、いくら借りていくら返したか」ということを記した書類ですが、貸金業者は貸金業法により帳簿の作成・保存を義務付けられています。

貸金業者は債務者等(保証人や債務の弁済を行おうとする者も含む)、債務者等であった者、それらの法定代理人、相続人などから取引履歴の開示請求を受けたら必ず開示を行わなくてはなりません。

もし、相当な理由なくこれを拒絶した場合は罰則規定も設けられています。

一般的に、相談者から債務整理を受任した弁護士(司法書士)は、委任契約を締結した後ですみやかに各債権者に「受任通知」兼「取引履歴の開示請求書」を送付するのが通常の実務的な流れです。

ただ、債務者自身による開示請求もできるため、最初の相談時点ですでに取引履歴を持参する人もいます。

最近はだいぶ減少しましたが、取引履歴の隠ぺいや改ざんというケースも以前はかなりあったものです。

有名なところでは、アコムが689件につき貸付金額を水増ししていた、三洋信販(ポケットバンク)が数年間にわたり過払い金を少なくごまかすために改ざんした社内文書を裁判所に提出していたというものがありました。

なお、三洋信販についてはそのことにより業務停止処分を受けたことがあります。

「任意整理で借金を減額する方法と具体例」で解説したように、高金利取引の期間は長ければ長いほど最終的に残債務が減るという結論につながります。

ただ、弁護士(司法書士)が依頼者から話を聞いていた取引開始時期と実際に取引履歴に記載されている取引開始時期がずれているというのはよくあることです。

取引の開始時期が数年早まっただけで劇的に債務が減っているようなこともありますので、そうなると手続全体の成り行きは大きく異なってくるはずです。

もちろん依頼者側の勘違いということもあるでしょうが、念のため弁護士(司法書士)は「この部分がまだ開示されていません。古いものもすべて出してください。」と貸金業者に請求してくれるはずです。

それでも貸金業者が応じてこないようであれば「契約書」などの物的証拠を突きつける必要がある場合もあります。

古い契約書などあっても意味がないだろうと考える人もいるようですが、実は貸金業者のごまかしに対する対策として重要な役割を果たします。

昔の書類が出てきた場合は、処分したりせずなるべく出てきたものをすべて弁護士(司法書士)に預けてしまい、必要な物をピックアップしてもらうようにするとよいでしょう。

債務整理を意味のあるものにするためには

債務整理が失敗となってしまう事がないようにするためには、何かコツはあるの?

現在の借り入れを包み隠さず法律事務所側に伝える事が大切だね。

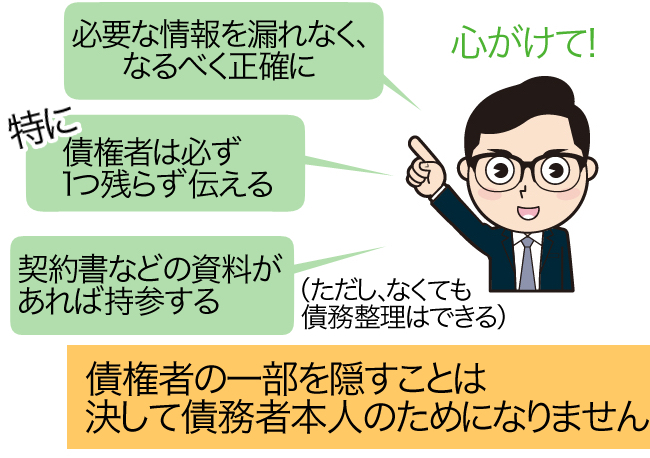

相談者側が弁護士(司法書士)への相談で心がけるべきことは

- 「必要な情報を漏れなく、なるべく正確に」

- 「特に、債権者は必ず1つ残らず伝える」

- 「契約書などの資料があれば持参する(ただし、なくても債務整理はできる)」

ということです。

特に、債権者の漏れは債務整理を無意味にさせてしまうことすらあるのでくれぐれも注意しなくてはなりません。

言いづらいからといって債権者の一部を隠すことは決して債務者本人のためになりません。

また、相談の前にできるだけ借入れの関係資料を集め、弁護士(司法書士)が現状を把握する手助けをするといった努力も大切です。

とにかく事実をありのままに、正確に伝えることを心がけましょう。

債務整理は意味がないのか、まとめ

債務整理は人によってそれぞれ選ぶ選択肢がことなるんだね!

それじゃあ、今回のまとめだよ。 債務整理は、意味がない状態になってしまう事がないように、弁護士事務所や司法書士事務所などで、相談しながら進めていくことが非常に大切になるんだよ。

- 債務整理の意味、効果としては「借金に追われた現状を少しでも楽にし、家計を見直す(経済的再生をはかる)機会になる」という点が考えられる。

- 債務整理の効果が薄いパターンもいくつかあり、「高金利取引の業者がいない(少ない)」「個人再生においてもともとの債務額が少なく減額効果が見込めない」などがある。

- 手続き選択を適切にし、債務整理の効果を最大限にするためには借入先の債権者や金利など、必要な情報をなるべく正確に、詳しく伝えることが大切である。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...