法人の特定調停のメリット、特定調停スキームを詳しく解説

法人でも特定調停って可能なの? 特定調停は個人だけではなくて、法人でも可能なんだよ!

法人の特定調停の場合、何かサポートとして良い方法はないかな? それなら特定調停スキームの策定を検討してみよう! 今回の記事では、特定調停スキームについて、詳しく説明するよ!

債務整理手続きのいくつかの方法の中で「特定調停」という手続きがあります。

特定調停とは、裁判所で行う民事調停の一つであり、「経済的に破綻するおそれのある者」が経済的な事業再生をはかるために金銭債務の調整を求めて申し立てる事件ですが、これは個人でも法人でも申立をすることができます。

とりわけ法人については、事業の再生が必要となる場合に利用できる選択肢として「特定調停スキーム」が日本弁護士連合会(日弁連)より策定されています。

特定調停スキームは、弁護士などのサポートで再生計画案を策定して特定調停を行います。

では、この特定調停スキームを利用するメリットや、その注意点などについて考えてみましょう。

会社を再建させるための法人の特定調停

特定調停スキームがなぜ策定されたか

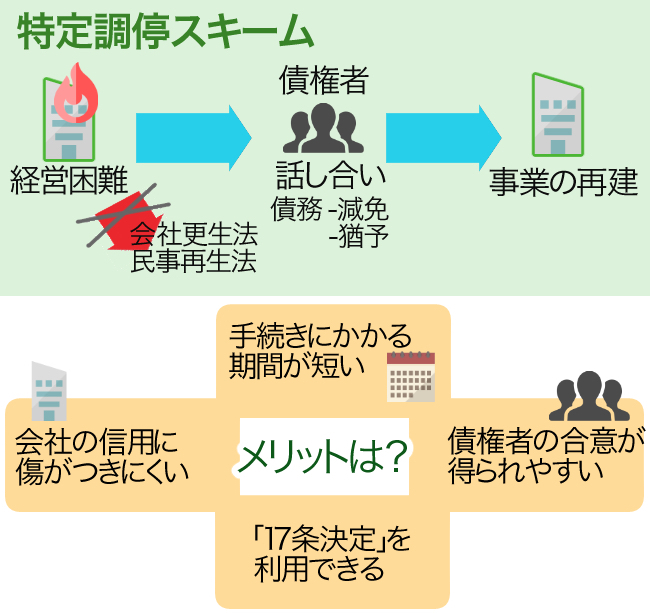

特定調停スキームとは、経営困難な状況に陥った会社が、会社更生法や民事再生法によらずに債権者との話し合いにより、債務の減免、猶予などを行い、事業の再建をはかる制度です。

個人の債務者が行う特定調停との違いは、特定調停スキームの場合は調停期日前に金融機関との話し合いで合意を取り付けておくという点です。

そもそも、特定調停スキームが策定されたのは「金融円滑化法の終了」という背景がありました。

金融円滑化法とは、中小企業などの債務者が銀行等の金融機関に「返済が困難なので相談に乗ってほしい」といった申し入れをした場合に、経営者保証ガイドライン手引きに基づき、経営者や保証人のために、なるべく金融機関側は条件変更などで柔軟に対応するよう努力しなければならないと定められた法律です。

中小企業金融円滑化法は時限立法(期間の終わりが決まっている法律)とされており、平成25年の3月に金融円滑化法終了となりましたが、依然としてリーマンショックや東日本大震災の影響によって困窮する事業者が多く、保証債務整理方法として特定調停スキームの活用が推奨されるようになったのです。

特定調停スキームのメリットは?

特定調停スキームを利用するメリットには、次のようなものがあります。

会社の信用に傷がつきにくい

再生手続等の裁判所手続きを利用する場合、どうしてもそれが大がかりで、かつ公になってしまうため、申立人となる会社の信用力低下につながってしまいます。

その点、特定調停は裁判所で行うものの、債権者との個々の交渉による私的な手続きになるためそのような心配がありません。

手続きにかかる期間が短い

大体半年から1年程度で終了するスケジュールを想定しています。

調停自体は2回程度で終了する想定になっていますが、その前段階として、弁護士による「経営改善計画案」など各種書類の作成や金融機関との事前調整が必要になります。

調停そのものよりもむしろ準備段階に時間がかかると考えておいた方がよいでしょう。

債権者の合意が得られやすい

特定調停スキーム自体が弁護士や税理士といった専門家に経営計画改善案を出してもらうことや、裁判所に仲裁してもらうといった点から信頼性が高く、任意整理などに比べると、債務者企業や、金融機関からも合意をしやすい制度なのです。

いわゆる「17条決定」を利用できる

各金融機関に対し、個別に任意のリスケジュールを交渉しようとしてもなかなか応じてもらえないことが考えられます。

しかし、特定調停スキームでは全債権者の同意が得られない場合には「民事調停法17条決定」を利用することができます。

これは、裁判所により一定の調停条項を導き出し、判決と和解の中間のような位置づけで、これに法的な拘束力を持たせることができるというものです。

再生債務者の提示してきた条件に賛成はできないが、反対まではしないといった債権者がいる場合には有効な方法です。

どんな状況を想定した手続きなのか?

特定調停スキームの対象となるのは、「年商20億円以下、債務額総額10億円以下の企業」とされており、債務超過額が比較的小規模の企業を想定しています。

大手企業であれば事業経済的再生ADRなどの私的再建手法となります。

そして、特定調停スキームを利用する企業の条件としては、次のようなものが挙げられています。

最低でも約定金利以上は継続して支払える程度の収益力を確保していること

つまり、すでに収益が上げられない状態になっているのであれば特定調停スキームを利用するべきではなく、破産等の形で事業を廃止する方がよいということです。

法的再生手続(民事再生など)がふさわしい場合では「ない」こと

では、むしろ法的再生がふさわしい(つまり特定調停スキームには向いていない)のはどのような場合なのでしょうか?

たとえば、

- 手形不渡りが出ることが予想されること

- 金融機関間の意見・利害の調整が不可能又は著しく困難であること

などの場合です。

このような場合は事前に調整の話し合いを済ませておいても、いざ調停が始まってからトラブルになる可能性もあるため、裁判所主導の法的再生の方が向いていると考えられるのです。

一般的に、私的再生手続がふさわしいと考えられる場合であること

たとえば、

- 債務者の事業に収益性、将来性があるなど事業としての価値があり、自力での再生の可能性があること

- 法的再生の手続きによるよりも多い回収を得られる見込みがあるなど、金融機関にとっても経済的な合理性があること

といった場合です。

上記の「収益力」の条件からもわかるように、その会社に将来の見込があり、金融機関としても「法的再生を行うより特定調停スキームを使う方が自分たちにとっても有利だ」と感じられるようなケースで使われるべき、ということなのです。

法人が特定調停を取り入れる場合の注意点

特定調停スキームを取り入れる場合には、どんな注意点があるの? 特定調停スキームは、私的再建となるんだけれど、注意点もあるんだ。 注意点をチェックしてみよう!

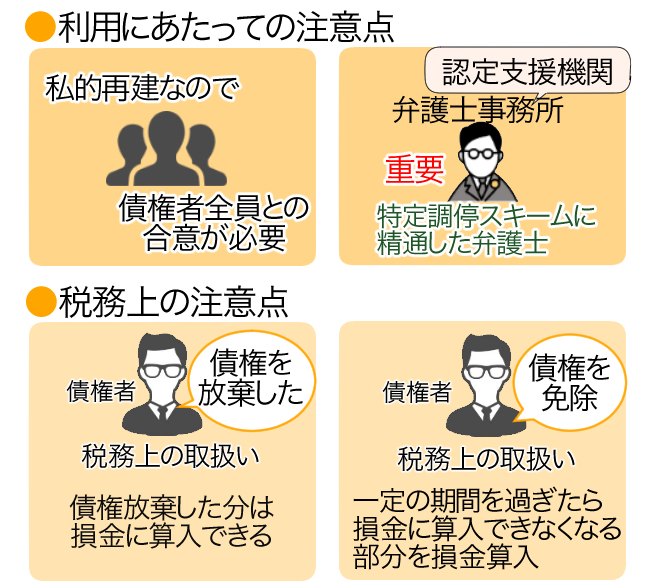

利用にあたっての注意点

特定調停スキームの特徴をまとめると、

- 裁判所で行うものの、私的な再建手続きである

- ただ、純粋な私的再建のように債権者と債務者の代理人が直接話し合うだけではなく、そこに調停委員会(裁判官と調停委員により組織される)という仲裁役が入ることで信用力を上げているので債権者としても応じやすい

ということです。

手続きを利用する会社側が注意しておきたいのは、あくまで特定調停スキームは私的再建であるため債権者全員との合意が必要になるということです。

法的再生のように裁判所が強制的、一方的に決め事をして手続きが進行するわけではありません。

また、特定調停スキームを利用するためには、認定支援機関とされている弁護士事務所に依頼をするべきことにも注意が必要です。

結局のところ、実際の調停に入る前段階の調整が「キモ」であるといえるため、調停の準備をスムーズに進めるためには特定調停スキームに精通した弁護士であることが重要になってきます。

税務上の注意点

債権を放棄した債権者の税務上の取扱いは?

仮に、債権放棄の金額が「寄付金」と扱われてしまえば損金算入ができないため債権者としては大きな痛手をこうむることになります。

法人税基本通達の中では「合理的な再建計画に基づくものであるなど、その債権放棄について相当な理由があるときは、損失分を寄付金として扱わず税務上損金に参入することができる」とされています。

国税庁はこの点について、特定調停スキームによる合意でなされた債権放棄はこの「合理的な再建計画」にあたるため、債権放棄した分は損金に算入できると判断しました。

債務を免除してもらった債務者の税務上の取扱いは?

債務免除してもらったとしても、その分が利益とみなされて法人税が課税されてしまったのでは資金が大量に流出し、再建の効果が半減してしまうことになりかねません。

そこで、国税庁は本来「期限切れ欠損金」と呼ばれている、一定の期間を過ぎたら損金に算入できなくなる部分を損金算入することを認め、これにより多くの資金を会社に留められるようになりました。

特定調停スキームはどのように進行するか?

特定調停スキームの流れについて、詳しく知りたいな! 特定調停スキームは、事前準備がとても大切なんだよ! どんな流れになるのか、詳しく見てみよう。

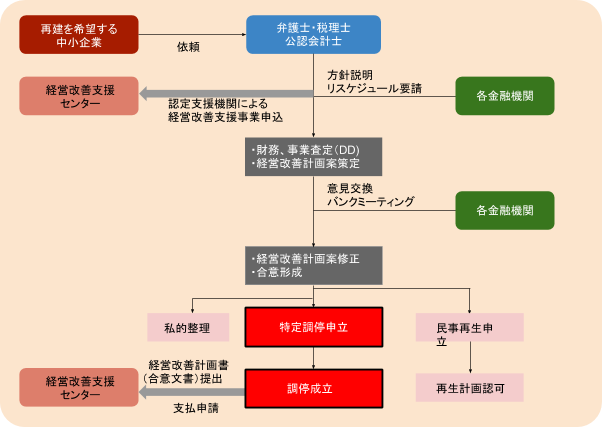

※経営改善支援センターとは?

国の事業の一環で、中小企業の経営改善をサポートするための機関として各都道府県に「中小企業再生支援協議会」が置かれていますが、その中に公的な支援者となる、「経営改善支援センター」が設置されています。

※認定支援機関とは?

税務、金融、企業財務に関する専門知識および支援に関する実務経験が一定レベル以上の個人や法人等を「経営革新等支援機関」として中小企業庁が認定したものです。

中小企業に対し専門性の高い支援を行うために設けられている制度です。

※DDとは?

「デューデリジェンス」の略で、財務のDDといった場合は会社の収益力や純資産などをはかることをいいます。

では、これらの過程で具体的にどんなことを行っているのかを確認してみましょう。

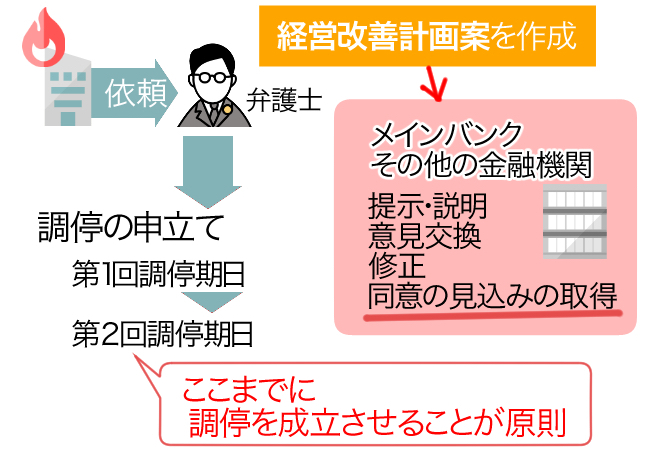

金融機関との事前調整など、調停の事前準備

最初に会社の再建を希望する企業から、弁護士への依頼が行われます(特定調停スキームは弁護士が代理して行われることが前提です)。

弁護士は税理士や公認会計士に協力を要請し、会社の財務や事業に関するDDを実施して経営改善計画案を作成します。

これを通じて、調停期日前に金融機関との調整が可能か?

協力が得られそうか?

という見通しを立てるのです。

もし、同意を得ることが難しいようであればそもそも特定調停スキームはできないため、他の手続き(私的整理や法的再生手続き)への切り替えを検討する必要があります。

具体的には調停の事前準備として次のようなことを行っています。

- メインバンクへの現状と方針説明、元本据置きなどのリスケジュール要請

- メインバンク以外への金融機関や信用保証協会等への現状と方針説明、手続きへの協力、リスケジュール要請

- 必要に応じて全金融機関を集め、バンクミーティングを開催する

- 弁護士、税理士、公認会計士による経営改善計画案等の作成

- 作成した経営改善計画案のメインバンク、およびその他の金融機関への提示、説明、意見交換、修正、同意の見込みの取得

- 調停条項案の作成、各金融機関に対する特定調停の説明、調停条項に対する同意の見込みの取得

準備段階でとても大切なのが「同意の見込みの取得」になります。

「同意の見込みが得られた」とする目安としては、金融機関の支店担当者レベルで同意が得られており、本店の債権管理部などの責任者レベルが同意する見込みがあるということです。

ただ、「同意」とは必ずしも金融機関が積極的に賛成の意思表示をすることだけではありません。

経営改善計画案に対して積極的に賛成しないが、逆に反対もしないというスタンスの場合も同意の見込みありとすることができます。

そのような場合、上記に説明した「17条決定」が出ても金融機関がそれに対して異議の申し立てをしないと考えられるからです。

調停の申立て

特定調停スキームの場合、事前調整で各金融機関の同意の見込みが得られていることが前提ですので、申立ての相手方である金融機関が複数である場合でも1件として申し立てることが可能です。

調停手続き自体は1~2回で終了することが想定されています。

第1回調停期日

調停委員が各金融機関の意向を確認します。

うまくいけばここで調停成立、17条決定がされることもあります。

第2回調停期日

ここまでに調停を成立させることが原則です。

もし17条決定が行われる場合には、その理由の中に経営改善計画案の合理性が示されることになります。

なお、第1回と第2回の間に調整が必要なこともありますので、その場合は代理人弁護士と各金融機関が協議します。

最後に、上図でご紹介した「経営改善支援センター」による支援額について確認してみましょう。

法人が特定調停を行う場合に受けられる支援金とは

特定調停スキームを取り入れる場合に、支援金を受ける事が出来るって本当?

支援金を受け取るためには、条件があるんだよ。

支援金受け取りのための手順を見ていこう。

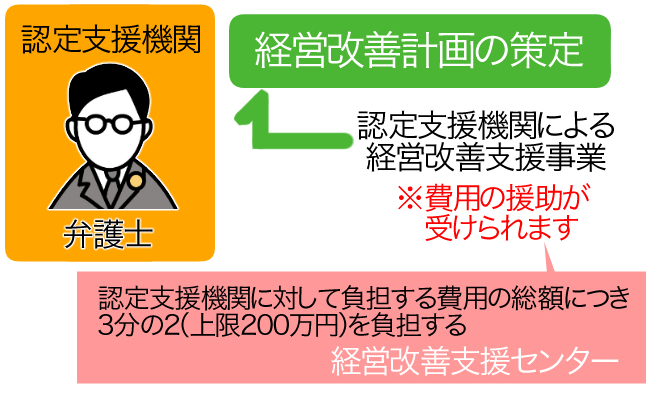

特定調停スキームの中で行われる経営改善計画の策定は、「認定支援機関による経営改善支援事業」となるため、費用の援助が受けられます。

つまり、もし認定支援機関である弁護士等が一定の要件のもとで経営改善計画を策定した場合には中小企業や小規模事業者が認定支援機関に対して負担する費用(経営改善計画策定支援に関する弁護士費用等)の総額につき、経営改善支援センターが、3分の2(上限200万円)を負担するというものです。

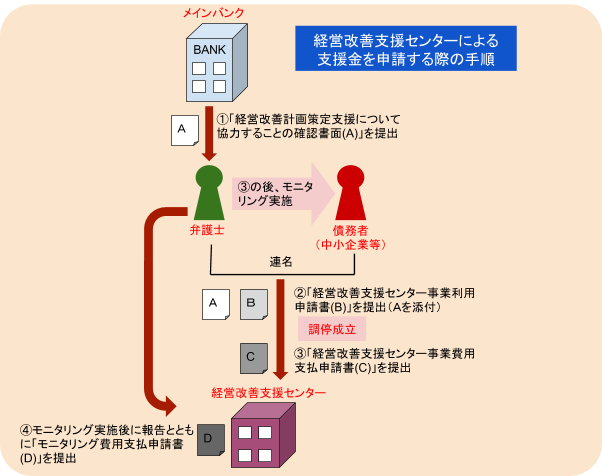

特定調停スキーム全体の進行については上に図を示しましたが、その中の一過程である支援事業の申し込み手順については次のとおりです。

- メインバンクからの協力の確認書面取り付け

認定支援機関である弁護士は、調停の事前準備の中でメインバンクへの説明や協力の取り付けを行いますが、協力が得られることになったら「経営改善計画策定支援について協力することの確認書面(A)」を取得します(金融機関の取引支店の支店長名が必要)。 - 利用申請書を1の確認書面とともに提出

債務者と認定支援機関である弁護士は「経営改善支援センター事業利用申請書(B)」に、上記Aを添付して経営改善支援センターに提出します。 - 謝金の支払申請

債務者と認定支援機関である弁護士は調停の成立後「経営改善支援センター事業費用支払申請書(C)」を経営改善支援センターに提出します。 - モニタリングおよび費用支払申請

認定支援機関である弁護士は、経営改善計画の記載に基づき債務者のモニタリング(観察)を実施します。そして、その内容を経営改善支援センターに報告し、同時に「モニタリング費用支払申請書(D)」を提出します。

このように手順を踏んで行えば最大200万円という大きな支援を受けることができますので、特定調停スキームを検討する場合は必ず「認定支援機関」とされている弁護士を選んで相談することが大切です。

法人の特定調停、まとめ

特定調停スキームについて、詳しく知ることができたよ! 迷った時には、弁護士などの専門家に相談することが大切なんだね! それでは今回のまとめだよ! 必ずしも、特定調停スキームを策定することが出来るわけではないから注意しよう!

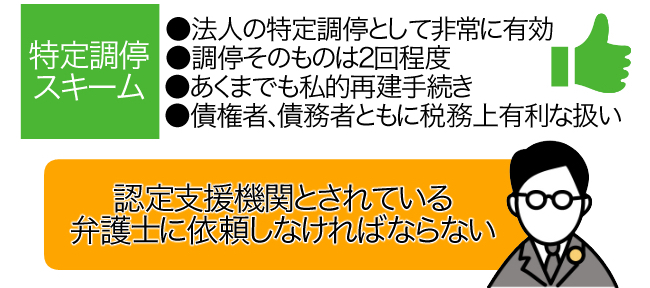

- 法人の特定調停として非常に有効でメリットの多い方法が「特定調停スキーム」である。

- 特定調停スキームは、調停前にあらかじめ金融機関の合意が得られるなど、一定の要件を満たす必要があるが、調停そのものは2回程度で終わることが想定されている。

- 特定調停スキームは簡易裁判所で行う調停手続きではあるが、あくまでも私的再建手続きである。

- 特定調停スキームを利用すると債権者、債務者ともに税務上有利な扱いを受けられることがある。

- 特定調停スキームにおいては経営改善支援センターによる費用の援助を受けられるが、そのためには「認定支援機関」とされている弁護士に依頼しなければならない。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...