個人再生して車を残す方法。ローンが残っている場合は?

個人再生は住宅を残すことが出来るって聞いたんだけれど、車も手放さずに済むのかな? 個人再生の場合、条件によっては、車を手放さなくても良い場合があるよ!

車を手放さずに個人再生を取り入れる場合ってどんな条件なの? 今回は、個人再生と、保有している車の関係について、詳しくみてみよう!

個人再生して車を残す方法

個人再生は、裁判所に再生計画を認めてもらうことにより債務の元本を大幅に減額してもらう仕組みですが、債権者に譲歩させる代わりに債務者の持つ財産以上の弁済を行わなくてはなりません。

また、「別除権」といって、自動車や不動産のようにローン会社が担保として取っているものについてはそれを手放すことが原則となります。

では、自動車を持っている人が個人再生をするとどのような状況になるのか、どうすれば自動車を残せるのかを考えてみましょう。

個人再生をすると所有している車はどうなるの?

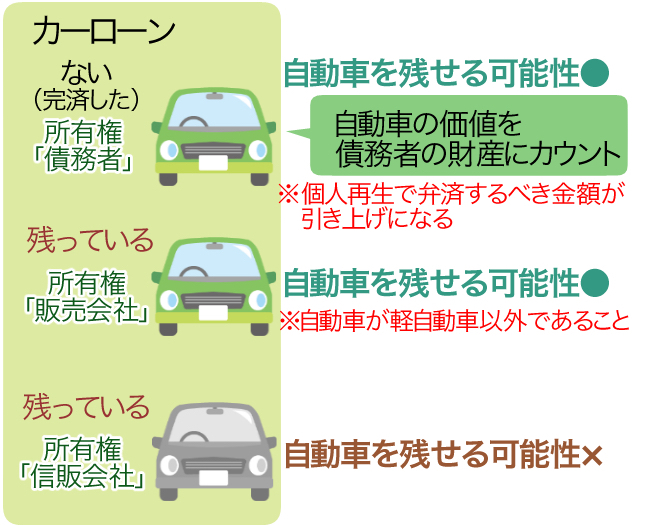

個人再生した場合に自動車を残せるかどうかについては

- 「ローンがあるか」

- 「車検証の上での所有者が誰になっているのか」

という二点に左右されます。

大まかにまとめると次のようになります。

| 自動車を残せる可能性があるか? | 備考 | |

| カーローンを完済しているので自分が所有者 | ○ | ・個人再生の場合、清算価値が増える=債務者の弁済額が増えることがある(下に解説) |

| カーローンが残っており、所有権は「販売会社」 | ○ | ・カーローンを貸している会社から車の引き揚げを要求されても応じる必要なし(ただし、一定の要件を満たしていること) |

| カーローンが残っており、所有権は「信販会社」 | × | ・信販会社に「別除権(下に解説)」があるため、車の引き揚げの要求を拒むことができない |

車のローンが残っている場合

自動車ローンが残る車を所有している場合は、個人再生においては嫌でもその債権者を巻き込まざるを得なくなります。

たとえば任意整理であれば「自動車ローンの債権者は外して手続きする」という選択肢もあります。

しかし、個人再生や自己破産のような裁判所の手続きになると、元本の大幅減額(個人再生)や免責(債務がチャラになる、自己破産)といった強大な効力を発するため「全債権者を手続きに巻き込み、平等に扱わなくてはならない」という、偏頗弁済と呼ばれる決まりがあります。

つまり、住宅ローンなどの借金だけを対象とし、自動車ローンの債権者を特別扱いし、手続きから外すというわけにはいかないのです。

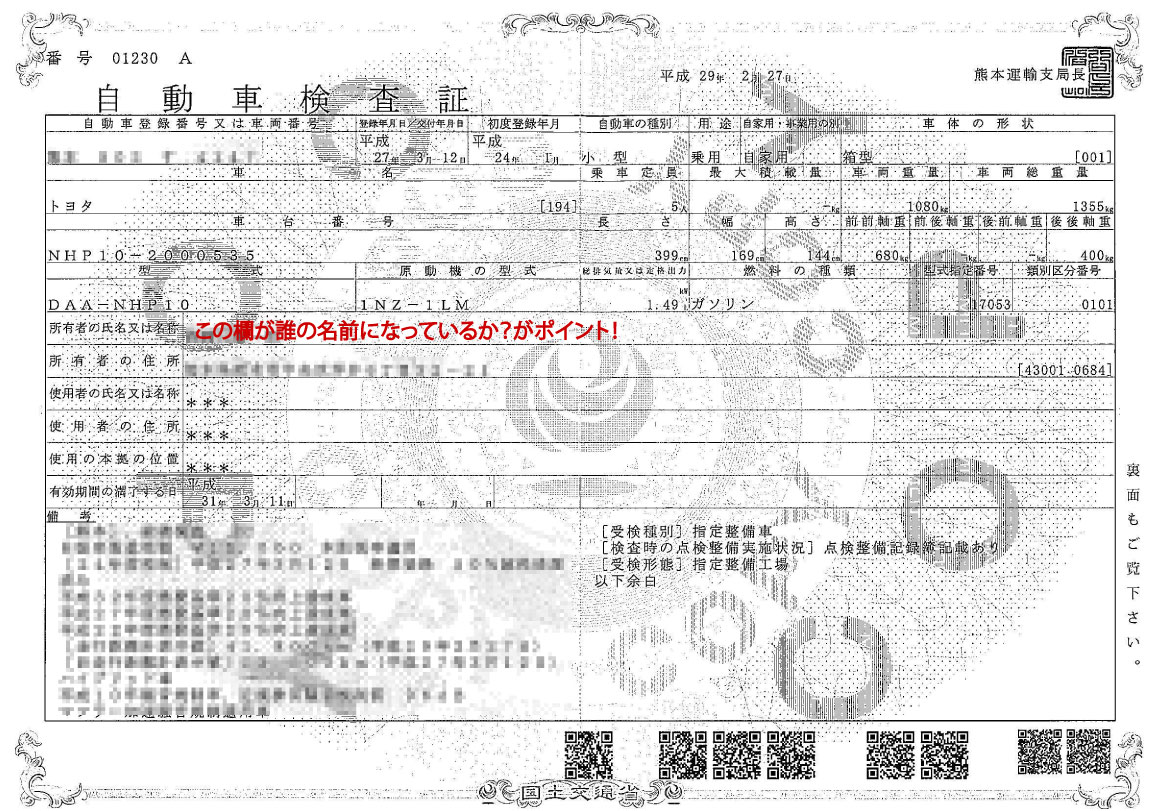

ただ、同じ「ローンが残っている」状況でもどこからお金を借りているのか?

車検証がどのような記載になっているのか?

などの要素によって、自動車を残せるかどうかの結論が異なってくる場合があります。

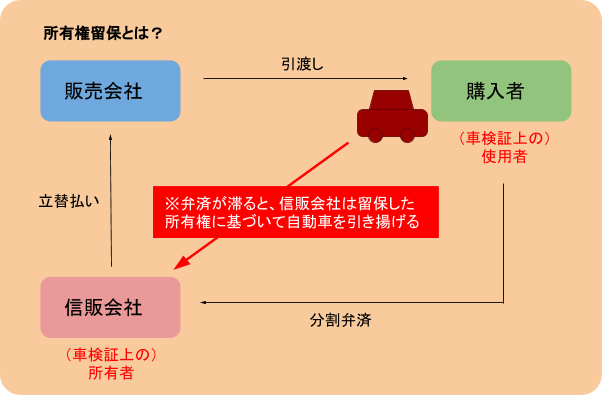

自動車を購入する人は多くの場合、信販会社などからオートローンを借り入れ、貸し付けた債権者は「所有権を留保」しています。

つまり、ローン返済が終わるまでの間は車検証上の所有者は「○○ファイナンス株式会社」などとされており、完済してはじめて名義を購入者に変えることができるのです。

このように所有権留保をしているオートローンの債権者は個人再生手続きにおいては他の債権者よりも優先して自分の権利を行使することができますが、このような債権者を「別除権者」と呼びます。

所有権留保というのは、マイホームを購入する際、不動産に抵当権をつけているのと同じ状況ですので、もし返済が滞れば自動車は引き揚げられ、売却されてその代金を残りのローンの全部または一部に充当することになります(返しきれない部分は無担保の債務として残ります)。

ただし、「ローンが残っているが、信販会社が別除権に基づいて引き揚げをすることを拒否できる可能性がある」場合もあります。

それは、車検証上の所有者が「購入者」や「販売会社」、「販売店」になっており、かつ「自動車が軽自動車以外であること」など一定の条件を満たした時です。

個々のケースで自動車引き揚げの拒否ができるかどうかは最高裁判例による基準がありますので、弁護士(司法書士)に相談して弁護士回答により、判断してもらうことが必要です。

ローンがあっても所有権留保していないこともある

ローンを組んで購入したからといって必ずしも所有権が留保されているわけではありません。

信販会社のオートローンではまず所有権留保の特約がついているのが常識ですが、銀行のフリーローンやクレジット会社のカードローンのような商品では所有権留保特約はつかないことの方がむしろ多いのではないでしょうか。

よって、ローン契約書等を見直して「所有権留保の特約があるかどうか」を確認しておくことが大切です。

車のローンがない(または残っていない)場合

購入時のローンをすでに完済していたり、最初から現金購入の場合は上記の「引き揚げ」の心配はないのですが、その代わりに別の問題が生じてきます。

それは、「清算価値保障」の原則に基づいて自動車の価値を債務者の財産にカウントしなければならないことです。

「清算価値保障」とは個人再生をする際の大原則であり、「最低でも債務者が持っている全財産の価額以上の金額を債権者に弁済しなければならない」という概念です。

自動車が引き揚げられず手元に残るということは自動車の時価相当が財産に含まれるため、その分だけ個人再生で弁済するべき金額が引き上げになってしまうというマイナス面が出てくることになるのです。

車を確実に残したい場合にはどんな手段があるの?

車の所有権者の違いによって、今後その車がどうなるのかが異なるんだね・・・ 車を手放さなければいけない状態でも、何とかして、その車を手元に残しておく方法ってないのかな? ローンを家族に弁済してもらう方法や、車の所有名義を変えてしまう方法などがあるよ。 詳しくみてみよう!

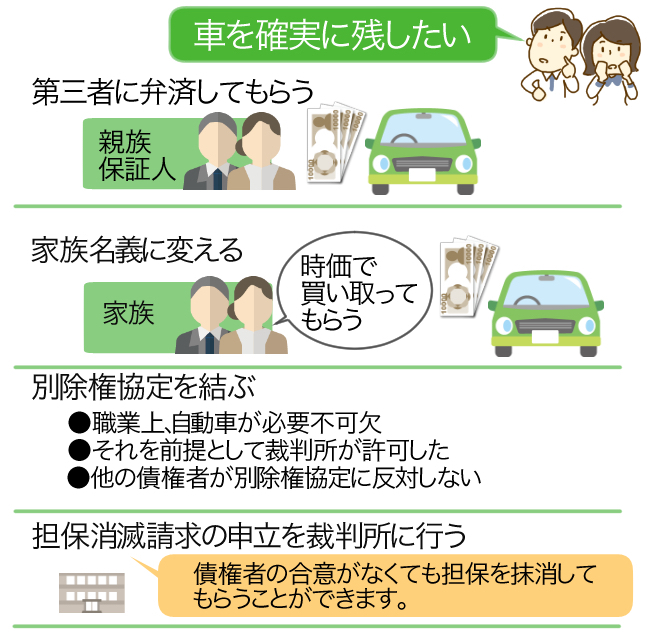

上記のように「自動車を資産として持っていたばかりに、弁済額が上がってしまう」といったリスクはあるわけですが、それでも自動車がないと暮らせない場所に生活している、業務や通院のため自動車が不可欠のような理由でどうしても手元に残したい人もいるでしょう。

では、清算価値の問題はさておき、「自動車を手元に残す」という目的を達するためにどのような方法があるのかを考えてみましょう。

親族などの第三者に弁済してもらう

自動車の引き揚げを確実に防ぐためには、債権そのものを消滅させてしまうことが一番手っ取り早い方法です。

これは債務者と近い関係の人に資力がある場合に限られる方法ですが、親族、あるいは保証人になっている人が債権者に残債務を一括で弁済してしまうことができないかを検討してみましょう。

もし保証人や家族が自動車ローンの返済額の全部もしくは一部を支払った場合、代わりに支払った人が債務者に「私が代わりに返済したのでその分を返してください」という権利(求償権、求償債権)を持つことになります。

よって、その求償債権も「再生債権」として他の債権者と共に手続きの中に含めなければならないことになります。

また、第三者が債務者と連帯して債務を負う形での債務引受(「重畳的債務引受」といいます)をして、それにより債務者が使用を継続することを認めてもらうよう債権者に提案する方法もあります。

ただ、現実的にはこれを債権者に応じてもらうことは非常に難しいと考えられます。

車を家族名義に変える

これも家族などの近い人に資力がある場合に限られるのですが、自動車ローン債権者と話し合ってその人に時価で自動車を買い取ってもらうという方法もあります。

この方法をとった場合は、債務者は「買い取った人から自動車を借りている使用者」という形になります。

別除権協定を結ぶ

「別除権協定」というのは、自動車ローンの債権者との間で「自動車の時価に相当する金額を分割でローン支払いますので、別除権を行使しないでください=車を引き揚げないでください」という交渉をすることです。

別除権協定では

- 「債権額や担保権の確認」

- 「どのように弁済していくのか(利息や分割回数、期間等)」

- 「弁済が完了したら担保を抹消する」

といったことを債権者との間で取り決めます。

ただし、この協定を結ぶためには前提になる条件があります。

- 職業上(収入を確保するため)、自動車が必要不可欠である場合

- それを前提として裁判所が許可した場合

- 他の債権者が別除権協定に反対しない場合

職業上不可欠というのは、それこそ自動車を商売道具として利用することが客観的に見て明らかな場合でしょう。

個人タクシーの運転手や、配送を必要とする職種などであればわかりやすいのですが、「通勤に必要」といったケースではどうでしょうか?

もちろん、交通の便が発達した地域で代替手段(電車・バスなど)があるならこれは認められづらいのですが、自動車がなければ生活できないような地域であれば「車通勤しなければ無理」という主張にも説得力が出てきます。

要するに、その債務者が置かれている生活環境や本人の健康状態によってケースバイケースで判断されると考えられます。

また、他の債権者が元本を大幅に減額されることと比べて不公平になるため、債権者の反対によって個人再生が成立しなくなるということがないよう、事前に大口債権者への説得が必要になることもあります。

個人再生には「小規模個人再生」と「給与所得者等再生」の二種類がありますが、小規模個人再生については「書面決議」といって、債権者が反対する機会が準備されています。

もし過半数の反対があれば個人再生は成立しないため、ここで大口の債権者に反対されてしまうと手続きに支障が出るのです。

よって、「自動車を残すことにより債務者の収入源を確保し、全債権者へのスムーズな返済につなげる」ことをあらかじめ債権者に理解してもらい、書面決議で反対されないようにしておくことが必要です。

担保消滅請求の申立を裁判所に行う

上記の「別除権協定」は、債権者と合意しなければそもそも成立しないものです。

そこで、合意が成立しない場合、さらに強制力がある手段として「担保消滅請求(民事再生法148条)」を使う方法があります。

この制度を使えば、別除権協定とは異なり、債権者の合意がなくても担保を抹消してもらうことができます。

ただし、担保消滅請求を行うには次の要件を満たさなければなりません。

- 事業の継続に自動車が必要な場合

- 裁判所の許可がある場合

- その財産の時価相当額を一括で裁判所に納付できる場合

別除権協定との最大の違いは「別除権協定では分割払いの合意ができるが、担保権消滅請求をするには時価での一括納付をしなければならない」点です。

よって、時価の納付ができるだけの資金があることが不可欠です。

現実的にこれを利用しやすい場面としては、「すでに残債務がかなり減っているにもかかわらず債権者が別除権協定に応じてくれない」といったケースが考えられるのではないでしょうか。

車は個人再生により手放した方が良いのか

個人再生を機に、その車が本当に生活の中で必要なのか、考えてみよう!

車を残すことに固執していたけれど、車を手放してしまう方が、維持費などがかからないから良いのかもしれないな。

自動車を残すことについては「生活上、仕事上のメリットがある」反面、「清算価値が上がる=弁済額が上がるというデメリットもある」ことを上で解説しました。

自動車を引き揚げられる危機に直面した時には、今の自分の生活に本当に自動車が必要なのかを再考する良いきっかけになるのではないでしょうか。

そもそも、保有している自動車の車種や使用頻度などを考えて、維持費がかかる割にはあまり活用できていないという可能性もありますし、そのような場合はレンタカーやカーシェアリングで代替することもできるはずです。

実際にあまり活用できていない自動車なのであれば、「手元に残す方法」を考えるよりも「車がない状態で生活する方法」を考えた方がずっと建設的ということもあります。

個人再生申立て前に、引き揚げを受け入れるか、それとも避ける手段を取るべきかをよく弁護士(司法書士)と相談して検討する必要があります。

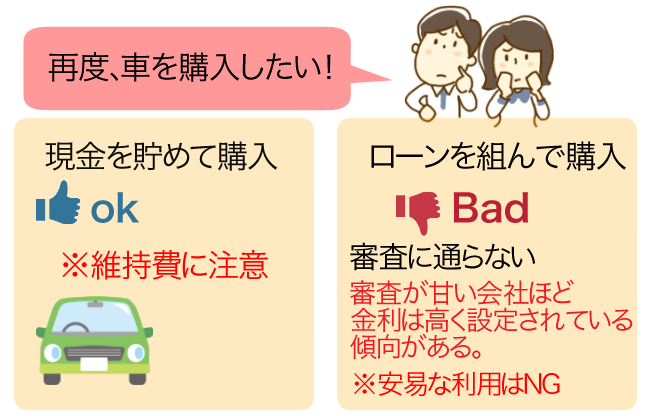

再度車を購入する事はできるのか

一旦車を手放してしまったら、個人再生後は車を購入するのは難しくなるんじゃない? そうだね・・ ローンを組むこと自体が難しくなるから、新たに車を購入する場合には、現金での購入がお勧めとなるよ!

いったん自動車を引き揚げられてしまったものの、やはりどうしても車がないと不便!と感じる人もいるでしょう。

個人再生をした人が再度、自動車を購入する場合の方法や注意点を考えてみましょう。

- 現金を貯めて購入する分には何ら差し支えありません。ただ、自動車は買って終わりではありませんので、それに伴う維持費などの出費で生活が圧迫されないのか、しっかり試算しておく必要があります。

- ローンを組んで購入したいと思っても、最長で10年くらいは「信用情報機関」にブラック情報が掲載されるためローン審査に通らないこともあります。

- 金融ブラックになってしまっている期間であっても、比較的審査が甘い会社なら通ることもあります。ただし、審査が甘い会社ほど金利は高く設定されている傾向があるため安易な利用はNGです。

個人再生して車を残す方法、まとめ

個人再生と保有している車の関係性について、詳しく教えてくれてありがとう! その車が本当に必要であれば、何らかの対策を取る必要が出てくる場合もあるんだね! 個人再生と車の関係についてわからない事がある場合には、専門家に相談するようにしよう!

- 個人再生の手続きをしても自動車を残せるかどうかはローンが残っているかどうか、車検証上の所有者が誰になっているかで結論が異なる。

- 自動車を手元に残せたとしても、清算価値が上がるため個人再生手続きによる弁済額がアップしてしまうリスクがある。

- 個人再生したとしても自動車を残すにはいくつか方法があり、代わりに返済できる人にローンを支払ってもらう、親族等に買い取ってもらい賃借する、別除権協定を締結する、担保消滅請求を行うなどが挙げられる。

- 自動車を残すことが本当に必要なのかどうか、個人再生を始める前によく検討する。

- 個人再生手続きをした人の再度の自動車購入は、現金であれば問題ないが、ローンを組むことは最長で10年くらい制限がかかることもある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...