滞納した税金は、任意整理で減免したり、免除できるの?

任意整理をする場合、税金も任意整理に取り入れる事ができるの?

税金は任意整理をする事はできないんだよ!

今回の記事では、税金で任意整理ができない理由をチェックしてみよう!

消費者金融や銀行カードローンなどの多重債務に陥っている人の多くは、税金の滞納も抱えているものです。

会社員の場合には、給料天引きとして税金の支払いをしている場合が多いのですが、バイトやパートである場合、無職である場合、生活保護を受けている場合などは、住民税や社会保険料などの税金を滞納したまま、債務整理を取り入れるような人も少なくありません。

これらの滞納は債権者一覧に記載されているような金融業者からの借り入れと同じように、任意整理によって減免したり、免除することができるのでしょうか?

滞納している税金は任意整理の対象になるのか

まず結論からいえば、「租税等の請求権は、任意整理をもってしても滞納額を減額や免除することはできない」ということになります。

この結論は任意整理だけでなく、その他の債務整理であっても同じことです。

そもそも、破産法において税金やそれにまつわる債権は明文で「非免責債権」として免除することができないとされています。

税金というのは国家や地方自治体を維持していくための重要な財源です。

これを恣意的に免除してよいという話になれば国や市区町村はその機能を果たせなくなるため、他の債権者と不公平になる形になっても徴収しなければならないのです。

「非免責債権」という考え方

どの債務整理を取り入れても税金は減免する事が出来ないの?

どの種類の税金でも、債務整理を行う事はできないんだよ!

非免責債権について、詳しく調べてみよう!

非免責債権とは、自己破産や個人再生の手続きをしても免責することのできない債権のことです。

債務整理としての効果が最も絶大である「自己破産」ですら、租税債権は「非免責債権」として他の債権者とは別枠で考えられているのです。

よって、もっと私的で簡易な手続きである任意整理で税金を免除するなどということは許されません。

具体的にどんな税金が非免責債権になるか

では、「非免責債権」としての租税には具体的にどのようなものがあるのかを確認してみましょう。

破産法253条1項1号では「免責許可決定(最終的に借金をチャラにする決定)が確定したときであっても責任を免れることのできない債権」として「租税等の請求権」を挙げています。

主な租税等の請求権には次のものがあります。

- 所得税、法人税等の国税

- 個人の都道府県民税

- 法人等の道府県民税

- 市町村民税

- 固定資産税

- 不動産取得税

- 法人、個人事業税

- 自動車税

- 軽自動車税

- 国民健康保険料

- 厚生年金保険料

- 国民年金保険料

- 介護保険料

- 失業給付等の返還請求権

つまり、これらのものは任意整理でも減額や免除してもらうことは不可能なのです。

財団債権や下水道料金なども同様に債務整理を取り入れても、免責する事はできません。

保険者証の場合、滞納が続くと、保険証が使用できなくなってしまいますし、下水道料金の滞納は差し押さえが行われてしまう可能性が高いため、生活の中で必要となる、保険証や水道料金などの滞納には、十分注意しなければいけません。

罰金も同様に免責することはできない

上記の「非免責債権」を定めた破産法253条1項の中には「7号」として「罰金等の請求権」が定められています。

罰金、科料、刑事訴訟費用、追徴金、過料は制裁としての性質があるため免責することはできないとされており、任意整理でもこれと同様に扱われます。

| 罰金 | 国家が刑罰として自然人や法人に課す財産刑 |

| 科料 | 罰金と趣旨は同様で、金額が1万円未満の場合 |

| 刑事訴訟費用 | 刑事訴訟のために使われた費用のうち、私選弁護人費用を除くもの |

| 追徴金 | 誰かが不当に入手した利益を金銭で没収するもの |

| 過料 | 行政上の法令違反などに対して課せられる金銭(タバコのポイ捨てなど) |

税金を滞納したまま放置するとどうなるか?

お金がないから債務整理をするのに、税金だけが残ってしまっても、支払う事はできないよ・・・

税金を滞納するとどうなるのかをチェックしておこう!

税金滞納によるデメリット

国税が期限までに納付されないことを「滞納」といいます。

滞納者に対して何も手を打たなければ納期限内にきちんと納付している納税者との不公平が生じ、日本の「申告納税制度」の根本が揺らいでしまいますので、滞納者に対しては「滞納処分」という手続きが用意されています。

督促がされているにもかかわらず滞納を続けていると滞納者が保有する財産が差し押さえられてお金に換えられ、配当されてしまうという状態にもなりかねないということです。

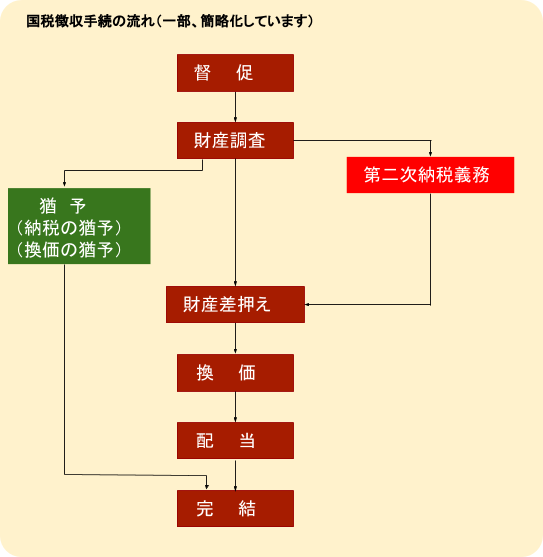

では、滞納処分の実際の流れを確認してみましょう。

国税徴収手続の流れはどうなっている?

大まかに図解すると次のとおりになります。

※第二次納税義務とは?

本来の納税義務者が納付できない税金につき、一定の関係にある者に納税支払い義務を課すこと。

法人を想定している場面が多いが、個人事業代表者の場合には生計を一つにする配偶者等でその事業所から所得を受けている者などが該当する。

督促

督促とは、納税者が任意に国税を納期限までに納付しない場合に、納付を促すために行う催告のことです。

督促がされることにより「時効の中断」の効果を生じます。

※時効の中断とは、時効の期間が法定の中断事由でいったんリセットすること。

たとえば10年で時効にかかる債権であれば、中断事由がやんでからまた時効完成まで10年かかることになる。

これは税金以外の債権にも適用される民法の時効中断の規定に準じたものです。

時効というのは、何事もなくその期間を過ぎれば成立し、納税義務が消滅するというものですが、途中でこのような催告がされることによりいったん中断し、催告の場合はその後6カ月以内に裁判手続きを取り、免責審尋などを経ることによって時効の効力が持続します。

また、督促はその後の「差押え」をするための要件にもなっています。

財産調査

任意に税金を納付しない納税者に手持ちの財産があるかどうかを調べ、あればその後の差押えの対象にもなります。

この財産調査を行うにあたっては、徴収職員(税務署長その他、国税の徴収に関する事務に従事する職員のこと)に質問や検査、捜索の権限が与えられています。

質問や検査については「任意調査」と呼ばれており、強制力はありませんが、国税徴収法188条により下記のような罰則規定があります。

国税徴収法188条 次の各号のいずれかに該当する者は、1年以下の懲役又は50万円以下の罰金に処する。

- 第141条(質問および検査)の規定による徴収職員の質問に対して答弁をせず、又は偽りの陳述をした者

- 第141条の規定による検査を拒み、妨げ、もしくは忌避し(※避けること)、又は当該検査に関し偽りの記載もしくは記録をした帳簿書類を提示した者

つまり、罰則規定があることにより間接的に強制されているともいえるのです。

財産の差押え

差押えは、滞納処分の第一段階といえます。

滞納者が自分自身で財産を処分してしまうことがないように制限し、いつでも換価(お金に換える)できる状態にしておくことをいいます。

徴収職員は、滞納者が督促を受け、督促状を発した日から起算して10日を経過した日までに当該督促に係る国税を完納しないとき、滞納者の財産を差し押さえなければならないとされています。

財産の換価

差押え財産は、金銭であればそのまま徴収金とすることができますが、金銭以外の物である場合はそれを換価し、代金をもって国税に充てることとなります。

換価代金等の配当

差押え財産を任意売却した代金、有価証券などをお金に換えた分を滞納処分費や滞納国税に充てるとともに、抵当権者等の担保権を持っている者などに交付し、それでも余った場合は滞納者に交付します。

税金を時効により免れることができるか?

税金を支払わなくても良い場合ってあるの?

税金は絶対に免れる事は出来ないのかな?

税金にも時効があるけれど、税金が時効になるような人はほとんどいないと言われているよ!

税金はどのくらいで時効にかかるのか?

国税については、その法定納期限から5年を経過した日に時効が成立します。

ただし、偽りや不正行為によって税額を免れたり、その還付を受けた国税については法定申告期限から2年間は時効が進行しないとされているので、脱税等による場合は実質的に時効完成まで7年間かかるということになります。

通常の債権は債務者が時効を援用(時効期間の経過により支払義務がなくなったという意思表示)しなくてはなりませんが、税債権については援用の必要はありません。

時効の中断事由とは?

もちろん、黙って上記の期間を過ぎ、税金を支払わなくてよくなるというのはそう簡単なことではありません。

時効には「中断」という事由があり、それがあれば途中でリセットしてしまいますが、徴税機関も何らかの形で中断を試みるのが普通だからです。

具体的に国税の時効中断事由は次のようになっています。

- 更正や決定がなされた場合

日本では「申告納税」という制度をとっているので、本人が申告した所得金額や税金の計算が間違っていることもあります。

そのような場合に金額を訂正する措置のことを「更正」といいます。

また、「決定」とは、本人が申告書を提出しない場合に税務署側が調査に基づいて税額を決め、通知することです。

- 過少申告加算税、無申告加算税、重加算税の賦課決定がなされた場合

税額を少なく申告したり、申告しなかったりした場合に加算税が決定されると、時効の中断事由となります。

- 納税に関する告知がされた場合

「納税の告知」とは源泉徴収するべき国税や自動車重量税、登録免許税などでその法定納期限までに納付されなかったものを徴収する際に行われるものです。

- 納税に関する督促がされた場合

- 交付要求が行われた場合

「交付要求」とは、先にどこかの執行機関が行った強制執行や差押さえにつき、交付要求書を提出して滞納税金につき配当を受けることです。

- 民法に定める中断事由が発生した場合

民法が定めている時効の中断事由は「催告(ただし、6カ月以内に訴訟などの手続きを取ることが必要)」「承認(債務者が債権の存在を認めること)」などがあります。

つまり、督促の電話などを受けて「そのうち支払います」など税金の存在を認めてしまっただけでもそれで時効は中断してしまいますので、そのようなことが何もなく5年や7年といった期間を経過することは非常に難しいことがわかるでしょう。

滞納中の税金をどのように処理すればよいか

滞納している税金はどうすれば良いのかな?

どんなに工面しても、すぐには返済できない額なんだ・・・

借金返済を猶予してもらう事が出来る場合もあるし、分割返済となる可能性もあるよ。

まずは出来るだけ早く市町村の窓口に相談に行こう!

では、ここでは国税を例にとって、一時的に納付できずに財産を差し押さえられたり換価されるおそれがある場合にどのような対処をすればよいのかを考えてみましょう。

もちろんすべての人ではありませんが、中には国が認めた「猶予制度」を利用できることもあります。

換価の猶予

下記5つの条件をすべて満たした場合は、原則として1年以内の期間に限り、「換価の猶予」が認められることがあります。

- 国税を一時に納付することにより、事業の継続または生活の維持を困難にするおそれがあると認められること

- 納税について誠実な意思を有すると認められること

- 換価の猶予を受けようとする国税以外の国税の滞納がないこと

- 納付すべき国税の納期限から6カ月以内に申請書が提出されていること

- 原則として担保の提供があること

納税の猶予

下記4つの条件すべてを満たした場合は、原則として1年以内の期間に限り、「納税の猶予」が認められることがあります。

1.次のAからFのいずれかに該当する事実があること

A 納税者がその財産につき震災、風水害、落雷、火災その他の災害を受け、または盗難に遭ったこと

B 納税者またはその者と生計を一つにする親族が病気にかかり、または負傷したこと

C 納税者がその事業を廃止し、または休止したこと

D 納税者がその事業につき著しい損失を受けたこと

E 納税者に上記AからDに類する事実があったこと

F 本来の期限から1年以上経過した後に、修正申告などにより納付すべき税額が確定したこと

2.猶予該当事実に基づき、納税者がその納付すべき国税を一時に納付することができないと認められること

3.申請書が提出されていること(1のFの場合は納期限までの提出)

4.原則として担保の提供があること

なお、これらの猶予が認められると「延滞税」については全部または延滞金の一部が免除され、財産の差押えや換価が猶予されることになります。

ただし、猶予を受けられるのはあくまで1年以内であり、財産や収支の状況に応じて最も早く収められると認められる期間に限られます。

ですから、人によっては猶予期間が半年ということもあるのです。

とにかく早く相談に行く

国税も地方税等についても同じことがいえますが、とにかく

「支払う意思を見せる」

「早期にきちんと窓口に相談に行く」

というのは債務者側の希望を通してもらうためにもとても大切なことです。

分納など無理に決まっていると決めつけていて、各窓口に相談するという発想にすら至らない人も多いのですが、苦しい現状を具体的に説明すれば現実的に可能な範囲での分納を認めてもらえることも少なくありません。

差押さえを開始するには手間、費用、時間がかかりますのでそれよりは少しずつでも払ってもらった方が役所側にとっても楽であることが多いからです。

任意整理で楽になった分を滞納分の支払いにあてる

任意整理をすると月々の支払額が減り、生活が楽になったと感じるでしょう。

その分を少しでも今までの租税の滞納分に充てることが大切です。

とりあえず一般の債権者の分がなくなっても、税金が家計を圧迫するとまた元の借金生活に逆戻りしてしまうことがあるからです。

もちろん、滞納分をまとめて支払うことは困難でしょうから上記のように役所の窓口、そして任意整理を担当する弁護士(司法書士)に相談し、弁護士回答を得た上で、任意整理の支払いと並行して支払っていけそうな金額を検討することです。

滞納した税金の任意整理は?まとめ

税金は債務整理とは関係なく、返済しなければいけないんだね。

債務整理と税金の関係がよく分かったよ!

今回のまとめだよ。

税金は必ず納めなければいけないという事を頭に入れた上で任意整理を進めるようにしよう!

- 滞納した税金や健康保険料などは任意整理しても免除や減額されるわけではない。これは任意整理に限らずあらゆる債務整理に共通している。

- 税金を滞納したまま放置すると、最終的には滞納者の財産は差し押さえられ、換価されて滞納分の支払いに充てられる。

- 税金の時効は一応、定められてはいるものの中断事由があるため実際に時効完成に至ることは難しい。

- 国税については、条件を満たした人は「換価の猶予」「納税の猶予」という制度が利用できることもある。

- 滞納してしまっている人は、たとえ猶予制度が使えないとしても担当の窓口になるべく早く相談することが大切。分納を認めてもらえる例も少なくない。

債務整理の森編集部

最新記事 by 債務整理の森編集部 (全て見る)

- もりた法律事務所(横浜市鶴見区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2022年9月6日

- 債務整理の弁護士選定はかなり難しい?弁護士報酬の考え方など後悔しない方法をご紹介 - 2021年10月29日

- 麻布龍土町法律事務所(港区)の評判の真実(悪評含む)を体験者の口コミで徹底分析 - 2021年9月30日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...