自己破産って何回できるの?回数やデメリットについて解説

だけど、2回目以降の自己破産では、免責許可をもらうためのポイントがあるんだ。

今回の記事では、2回目以降の自己破産を成功させる方法や、自己破産を複数回行うデメリットについて、詳しく見ていこう。

自己破産には回数制限があるのでしょうか?

2回目以降の自己破産は1回目より条件が厳しくなり「できる場合」と「できない場合」があります。

できる場合でも1回目とは異なるデメリットや注意点があるので、正しい知識を持っておきましょう。

今回は自己破産の回数制限の有無や2回目以降に行う場合の注意点をお知らせします。

以前に自己破産したのに再度借金してしまった方はぜひ参考にしてみてください。

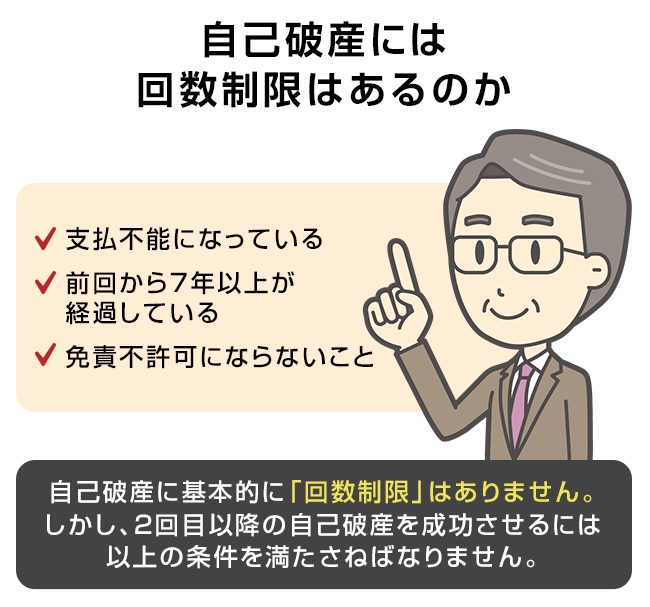

自己破産には回数制限はあるのか

自己破産に基本的に「回数制限」はありません。

条件さえ満たしていれば何度でも自己破産で負債を免除してもらえます。

ただし2回目以降の自己破産を成功させるには以下の条件を満たさねばなりません。

支払不能になっている

自己破産するには「支払不能」になっている必要があります。

支払不能とは負債と収入資産の状況からして今後負債の返済を継続できない状態です。

この条件については1度目でも2度目以降でも同様に適用されます。

前回から7年以上が経過している

2回目以降の自己破産の場合「前回の免責許可決定確定時から7年」が経過していなければなりません。

前回の自己破産から7年以内に申し立てをしても免責不許可とされる可能性が濃厚となります。

免責不許可にならないこと

前回の自己破産から7年が経過していても、その他の免責不許可事由によって免責不許可にされる可能性があります。

たとえば浪費やギャンブル、過剰にリスクをとる投資、債権者隠しや財産隠しなど。

特に1回目と同じ免責不許可事由があると裁量免責も受けられず、免責してもらえないケースが多数です。

以前に裁量免責してもらった方の場合、同じ原因で2回目の裁量免責は相当ハードルが高くなると考えましょう。

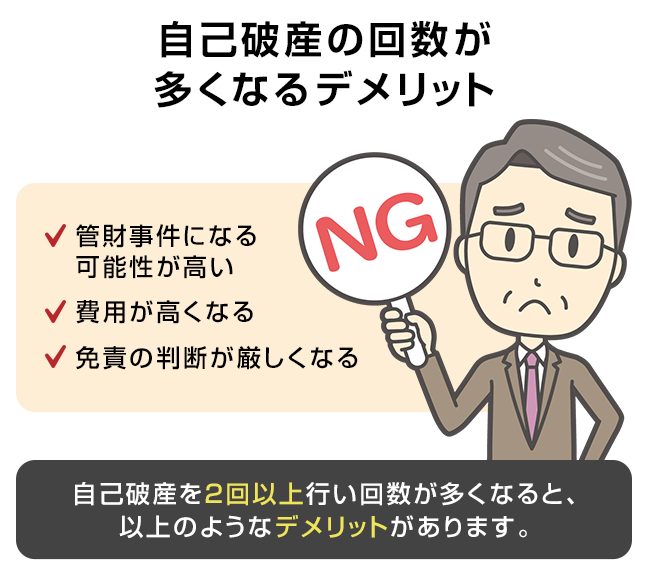

自己破産の回数が多くなるデメリット

自己破産を2回以上行い回数が多くなると、以下のようなデメリットがあります。

管財事件になる可能性が高い

自己破産を2回以上繰り返すと、「管財事件」になる可能性が高くなります。

管財事件とは、破産管財人が選任されて免責してもよいかどうか慎重に判断される自己破産の手続きです。

自己破産には「管財事件」と「同時廃止」の2種類の手続きがあります。

財産がほとんどない方の場合、一般的に自己破産の手続きは「同時廃止」が選択され、簡単に終えられます。

管財人は選任されず裁判所での債権者集会も開かれず2~3ヶ月程度の短期間で免責まで完了してもらえるのが通常です。

一方、管財事件になると破産者は破産管財人と何度も面談しなければなりません。

月1回程度債権者集会に出席する必要もあります。

免責までの期間も半年程度はかかり、長引くので負担が重くなります。

費用が高くなる

管財事件になると、管財人に「管財予納金」を収めなければなりません。

管財予納金の金額は最低20万円なので、同時廃止より少なくとも20万円は高くなってしまうデメリットがあるといえます。

弁護士の場合は20万円でも司法書士に依頼すると50万円かかる裁判所もあります。

また管財事件は手間がかかるので、専門家の報酬も高額になるケースが多く、さらに費用がかさみます。

免責の判断が厳しくなる

自己破産の回数を繰り返していると、裁判所や管財人は「本当に免責させるべきか」の判断に慎重になります。

特に前回と同じ免責不許可事由がある場合、裁量免責すら受けられない可能性が高まります。

たとえば以前にFXにはまって借金して裁量免責してもらった場合、8年後に再度FXで借金してしまったら免責してもらえない可能性が高いでしょう。

破産管財人からも毎月家計簿の提出を要求され、しょっちゅう事務所に呼び出されて叱られるケースも多々あります。

最終的に免責を受けられなかったら借金が全額残ってしまうので自己破産する意味がありません。

以上のように、自己破産の回数が増えて2回目以降になると、管財事件になって費用も手間も時間もかかる可能性が高く、借金すら免除されないリスクが高まります。

破産者にとっては大きなデメリットがあるといえるでしょう。

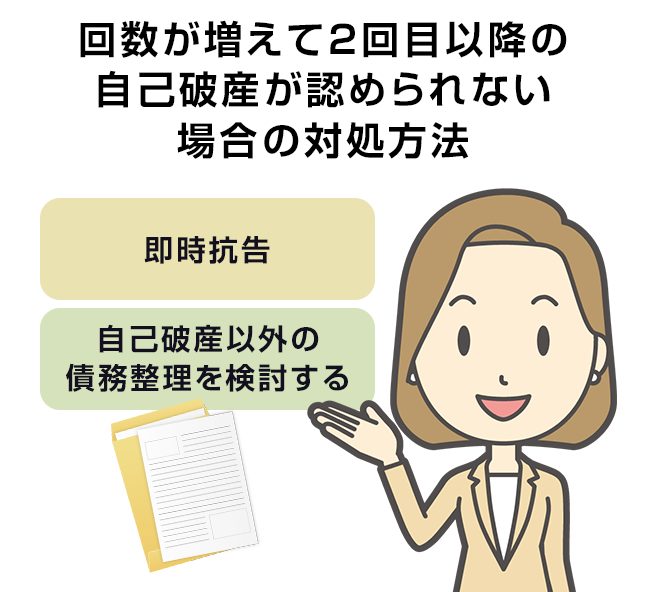

回数が増えて2回目以降の自己破産が認められない場合の対処方法

自己破産の回数が増えて2回目以上となり、免責を認めてもらえなかったらどうすればよいのでしょうか?

即時抗告

即時抗告は、裁判所の免責許可不許可の判断に対する異議申立て方法です。

本来なら免責すべきところを免責不許可としてしまったなら、高等裁判所が即時抗告を認めてくれる可能性があります。

ただし即時抗告で判断を変えてもらうには、原審の判断が間違っていることを示さねばなりません。

また即時抗告は「裁判所から免責不許可決定通知が届いてから1週間以内」に行う必要があります。

免責不許可になったら、早めに高等裁判所宛に即時抗告状を提出しましょう。

自己破産以外の債務整理を検討する

即時抗告も認められなかった場合には、自己破産以外の債務整理方法を検討するようお勧めします。

自己破産以外の債務整理には「免責不許可事由」に相当する制限がありません。

借金の理由が何であっても借金を減額してもらえる可能性があります。

ただし自己破産以外の方法では借金の完全免除はできません。

「減額」にとどまるので、残った負債は返済する義務が残ります。

任意整理

任意整理は債権者と直接交渉して負債を減額し、合意した方法で返済を継続する手続きです。

多くの場合、相手との合意後の将来利息を全額カットしてもらえて支払期間を3~5年程度にします。

元本までの大幅な減額は難しいですが、利息をカットして返済期間を延ばせるので総返済額や月々の返済額を減らせます。

財産もなくなりませんし、対象とする債権者を自由に選べるメリットもあります。

個人再生

個人再生は裁判所に申し立てて負債を元本ごと大幅に減額してもらう手続きです。

減額率は非常に高く、5分の1~10分に1にまで減らせるケースも少なくありません。

自己破産と違い、財産もなくなりませんし借金の原因も問題になりません。

ただし債権者隠しや財産隠しは禁止されます。

最適な債務整理方法は、個人の状況によって異なります。

特に以前に自己破産を経験している場合、慎重に判断しなければなりません。

どの債務整理手続きを適用すべきか迷ったら、早めに弁護士や司法書士などの専門家に相談しましょう。

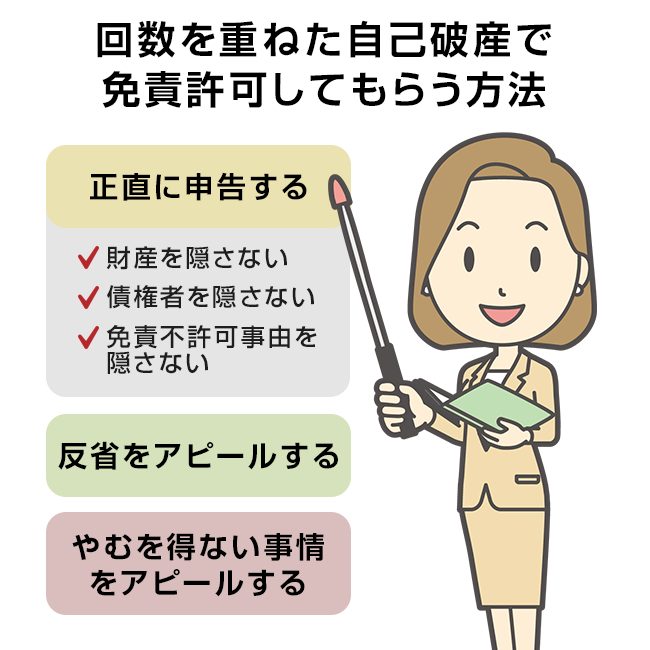

回数を重ねた自己破産で免責許可してもらう方法

自己破産を繰り返し、回数を重ねている方が「免責」してもらうには、以下のような点を工夫しましょう。

正直に申告する

自己破産で免責を受けるには「正直な申告」が極めて重要です。

たとえば以下のようなことに注意しましょう。

財産を隠さない

自己破産すると、一定以上の財産が失われます。

それをおそれて財産隠ししてしまう方が少なくありません。

たとえば妻名義にしたり現金化して使い込んだり、手持ちの財産を裁判所に申告しなかったりするパターンがあります。

しかし財産隠しが後でバレると免責不許可とされる可能性が非常に高くなります。

負債を免除してもらう以上、財産を失うのは仕方がないとあきらめましょう。

免責してほしいなら財産を隠してはなりません。

債権者を隠さない

自己破産の際には、すべての債権者を裁判所に報告して平等に債務免除してもらわねばなりません。

しかし保証人がついている借金や所有権留保つきの車のローンなど、一部の負債を隠そうとする方がおられます。

このような債権者隠しも免責不許可事由になってしまいます。

免責を受けたいなら、債権者を隠してはなりません。

個人からの借り入れや保証人つきの借金なども正直に申告しましょう。

免責不許可事由を隠さない

FXや競馬競輪、パチスロなど、本当は免責不許可事由に相当する行為をしていたのに隠して申告しない方もおられます。

しかし通帳やクレジットカードの不審な明細からギャンブルや投資が発覚するケースが少なくありません。

後からバレると裁量免責を受けにくくなるので、初めからきちんと弁護士に伝えましょう。

反省をアピールする

2回目以降に自己破産する方が免責を受けるには、しっかり反省している態度を示すことが重要です。

毎月管財人や裁判所の指示通りにしっかり家計収支表を作成し、遅れないように提出しましょう。

管財人から呼び出しを受けたら時間とおりに事務所へ行き、どのようなことに注意して生活しているか、問題行動をしていないかしっかり報告すべきです。

反省文の提出を要求されたらまずこれまでの生活を反省していることを述べ、これまでの生活と変わった点、これからどういったことに気をつけていくかなど読む人に伝わるように書きましょう。

自分ではどのように反省文を作成すればよいかわからない場合、弁護士に相談してみてください。

債権者集会や免責審尋などの呼び出しがあった場合には、遅れずに出席して反省の態度を示しましょう。

やむを得ない事情をアピールする

借金の原因が「やむをえない事情」である場合、裁判所や管財人に伝わるようにわかりやすくアピールすることが大切です。

- 生活に困窮していた

- シングルマザーになって子どもの養育費や生活費が足りなくなった

- 病気やけがで働けなくなった、入院費がかさんだ、障害者になってしまった

- 家族の介護が必要になって仕事を続けられなくなった

- 景気の悪化などの自分に責任のない原因で事業に失敗してしまった

こういった事情でやむを得ず借金したのであれば、2回目以降の自己破産でも免責してもらえる可能性が大きく高まります。

申立代理人弁護士にしっかり説明して裁判所や管財人へ報告してもらいましょう。

まとめ

自己破産には基本的に回数制限がありません。

2回目以降であっても免責不許可事由がなかったら免責してもらえるケースが多数です。

ただし前回の免責決定確定時から7年が経過してから破産申立をすべきです。

自己破産を成功させるには、申立代理人(弁護士や司法書士)とのコミュニケーションが非常に重要となります。

まずは借金問題に熱心に取り組んでいる債務整理の専門家に相談してみましょう。

福谷陽子

元弁護士・ライター。

弁護士としての活動した約10年間のうち、7年間は独立開業して事務所の運営を行う。

実務においては債務整理案件を多数担当し、任意整理・個人再生・自己破産のみならず、過払金請求も手がける。

その経験をもとに、現在はライターとして法律関係の記事を執筆している。

■略歴

・京都大学法学部在学中、司法試験合格

・京都大学法学部卒業後、司法研修所入所

・弁護士登録・某法律事務所にて勤務

・独立し、陽花法律事務所を設立

・弁護士活動を停止し、ライターに転身

■ご覧のみなさまへのメッセージ

借金問題を抱えていると、追い詰められた気持ちになるものです。

「どうしようもない」「借りた自分が悪い」「借りたからには返さなければ」と律儀な思いを持ち、必死で返済を続けている方もおられるでしょう。

しかしどんなに頑張っても返済できない借金があるものです。

法律は借金返済できない方や苦しくなった方に救済手段をもうけています。

債務整理をすると嘘のように借金問題を簡単に解決できるケースが本当に多いです。

借金問題に悩んでいる時間はもったいないです。

債務整理は恥ずかしいことではないので、勇気を出して専門家へ相談していただきたいと思います。

最新記事 by 福谷陽子 (全て見る)

- 子供の借金は親が払わなければいけないの?専門家が解説 - 2021年12月21日

- 会社から借金をしたけど返済できない!滞納したらどうすればいいか解説 - 2021年11月24日

- 借金の利息・利子が免除になる?任意整理・債務整理の方法を専門家が解説 - 2021年10月21日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...