自己破産後に車を購入できる?その他ローンへの影響などを専門家が解説

だけど、新たにローンを組みたい場合には注意が必要になるんだ。

今回の記事では、自己破産後に車のローンを組む場合の注意点について、詳しく見ていこう。

自己破産した後でどの程度生活に制約がかかるのかという点は、これから手続きを考える人なら気になるところでしょう。

重要なポイントの一つに「自動車を持てるかどうか?」があります。

では、自己破産した人が自動車購入できるのか?また、自動車ローンを申し込む際の注意点などについて見てみましょう。

自己破産後に車を購入するには

自己破産をした後に自動車を購入することができるのでしょうか?

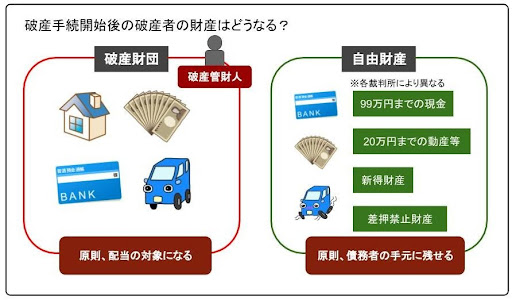

基本的に自己破産の手続きにおいては「債務者の財産で一定以上の価値を有するものは換価(お金に換える)して配当に回す」のが原則です。

よって、破産手続きを検討している最中、あるいは破産手続開始決定がおりるまでは新たな財産を取得することは極力、避けなくてはなりません。

この図のように、自動車については一定以上の価値があるものは処分されてしまいますから、破産手続中に購入することは「現金買い」であってもNGです。

ちなみに、すでに保有する自動車について「どのくらいの価値があると換価の対象になるか?」というのは破産手続きを申立てる先の地方裁判所によって若干異なります。

査定価格20万円以下なら手元に残せる、初年度登録から5年を超えていたらノーカウントなどの基準がありますので、申立てを依頼する弁護士に確認しておきたいものです。

※ただし、ローン返済中の自動車がある人が破産する場合は信販会社等が車検証上の所有者になっていればほぼ「車両引き揚げ」の対象になります。

もし、破産申立時には自動車を持っていなかった、もしくは換価されてしまった人が申立ての後に自動車を取得したくなったらどうでしょうか。

繰り返しになりますが、上記のとおり「取得時期」について気をつけなくてはなりません。

破産手続開始決定がされた後であれば原則として手持ち財産を債務者の手元に残してよい(新得財産)ことになりますので、最低でもここまでは購入を待たなくてはなりません。

そして支払い方法ですが、「現金一括購入」であれば何ら問題はありません。

しかし、ローンを組まなくてはならないとなると話は別です。

自己破産とローンの関係について説明していきます。

自己破産後に車のローンを組めるのか

自己破産したことの一番のデメリットともいえる問題として「信用情報機関への金融事故情報の掲載」があります(いわゆる「ブラックリスト入り」)。

※信用情報機関・・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。

銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している。

これは自己破産に限らずその他の債務整理や、3カ月程度の長期滞納でも同じことなのですが、信用情報機関で債務整理や滞納の情報が「異動」という名称で記されてしまい、それが掲載されている間は新たな借入やクレジットカードの作成等はすることができません。

住宅ローンや自動車ローンももちろん組めません。

掲載される期間は信用情報機関により5年~10年となりますが、最長の場合で10年ですのでその間は現金生活をしていく覚悟が必要になります。

ただし、これは債権者側に「貸してはいけない」という規制をかけているわけではなく、あくまで融資審査の際の情報として提供されているだけのことです。

そのため、申込者の条件や貸し手側の事情によってはローンに通ってしまうこともあります。

車のローン審査を通りやすくするには

車は購入してからの駐車場や燃料等のコストも馬鹿にならないため、必要なければ持たないのが一番良いのですが、住んでいる地域や生活状況によってはどうしてもなければ困る人もいるでしょう。

では、車が必要な人がなるべく早い時期にローンを通すためには何に気をつければよいのでしょうか。

頭金を多めに準備する

言うまでもなく、融資申込の金額は少なければ少ないほど審査には通りやすくなります。

そこで、極力頭金を現金で準備し、融資を受ける金額の比率を減らしていくことが必要です。

そのためには、あまり背伸びした車種を選ばないことも大切です。

特にもし自己破産から10年を経過していない人はただでさえローンが通りづらいことが普通なので「車は移動手段」と割り切って、なるべく本体価格や維持コストが安いものを選ぶことをおすすめします。

他社からの借入額を減らす

自動車のローンを申し込む時点で他の債権者からの借入れ状況がどうなっているかを確認しておきたいものです。

全社でのローン総額が多ければ審査に通りづらい一因となってしまいます。

自己破産後の人は基本的に今までの借入れがチャラになっている上に、新たなローンを借りることができない状態にあります。

よって、「他社の借入」は問題とならないことがほとんどでしょうから、これはそれ以外の人を対象にした注意点となります。

もし、他社の借入れを返済して総額を圧縮できる状態なのであれば先に返済しておく、また、カードローンやキャッシングはなるべく「利用可能枠」自体を減らしておくことも大切です。

審査が通りやすい時期を狙う

申込者側の事情だけではなく、販売側が「どうしても売りたい」という時期があります。

9月の中間決算や3月の決算の頃は購入希望者がディーラーから値引き等の好条件を引き出しやすい時期となり、また、ディーラーのローンも他の時期に比べると通りやすくなります。

急いで買いたいという事情がないのであれば、こういった購入者に有利な時期を狙うというのもひとつの方法です。

クレジット履歴を作る

自動車ローンに限らず貸し手側が融資の審査をする際には必ず「信用情報機関」の情報が参照されます。

上記のように、信用情報機関には金融事故の情報も記載されますが、事故扱いにさえなっていなければそれでよいというものではありません。

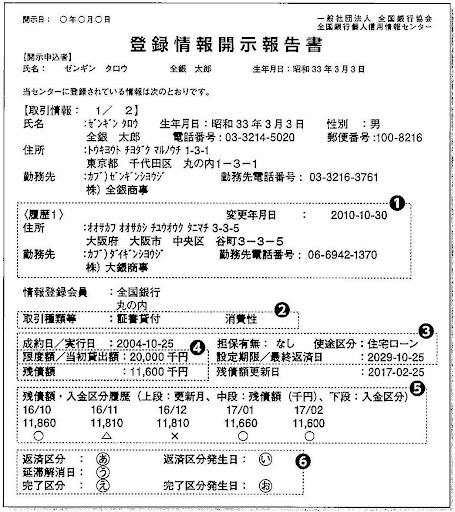

例えば、信用情報機関の一つである全国銀行協会(KSC)の情報開示報告書を見てみましょう。

一番下の方に入金区分の欄がありますが、このように月々の入金状況が判明してしまうのです。

たびたび入金遅れがあるような人は「ルーズな人」とみなされてしまってやはり不利な条件となることは言うまでもありません。

毎月の返済を遅れず、地味にコツコツと返済し続けることで金融における「信用」というものが作られていくのです。

そして、もうひとつ気をつけたいのが「クレジットカードやローンの申込みを、必要に迫られていないのにむやみに行わない」ということです。

たとえば、信用情報機関の一つであるCICによると、申込情報についても「6カ月間」保管されることになっています。

つまり、短期間に申込みを連発するとそれだけで「他で多数審査落ちしている人=信用に問題がある人なのではないか?」という評価をされてしまうのです。

一つ審査落ちしたら期間を空けて次の申込みをする方が無難だといえます。

審査に通りやすい属性を身に付ける

自分自身の属性を高める努力をする、ということも非常に大切なことです。

審査に通りやすい属性とは何かを考えると、いくつかポイントがあります。

年齢についてはどうしようもありませんが、努力次第で属性を高められることといえば次のようなものがあります。

- 以前より大手、優良企業への転職

- スキルを上げるなどの努力をして年収アップ

- なるべく一つの会社にとどまる(=勤続年数を上げる)

このように、属性とは「永続的なもの」ではなく、努力次第で引き上げることもできるのです。

ディーラーローンを選ぶ

自動車をローンで購入する際には、銀行や信販会社のオートローン、ディーラーのローン、また、自動車専用ではないフリーローンなどがあります。

一般的に使途を限定していないフリーローンは金利が高くなる傾向がありますので、なるべく自動車専用ローンにするのがおすすめです。

また、金利が安い銀行などは審査に通りにくい傾向がありますので注意が必要です。

ディーラーが提供しているローンは銀行などに比べると金利が高めではあるものの審査に通りやすいため、状況によってはそちらを選ぶ方がよいでしょう。

自己破産をした人はくれぐれも、手続きの対象になった業者のローンに申し込まないよう気をつけましょう。

車のローン審査に通るかチェックするには

その他にも、仮審査の申し込みを試してみるという方法もあるよ。

実際に申込みをして審査に通るのだろうか?と心配な人もいるでしょう。

そのような場合は次の方法を試してみることができます。

信用情報の開示請求を行う

信用情報については上に説明しましたが、記録されている自分の情報については「CIC」「JICC」「KSC」の各信用情報機関に「開示請求」を行うことによって確認することができます。

ただし、この開示請求ができるのは

- 「本人」

- 「親権者など法定代理人」

- 「委任を受けた代理人」

- 「本人死亡後の相続人」

といった限られた人だけです。

窓口開示、インターネット開示、郵送等の方法がありますが、各社によって細かい部分が異なりますのでそれぞれのサイトで詳しく確認してから請求するようにしましょう。

※2021年9月現在、新型コロナウイルスの感染拡大防止のため開示方法を限定していることがありますので、最新のお知らせも併せて確認しておくことをおすすめします。

なお、開示請求を行った事実も信用情報に一定期間記録されますので、必要がある時のみ、最低限の回数請求する方がよいことも覚えておきましょう。

仮審査を申し込む

オートローンの審査には二段階あり、本審査の前に「仮審査」といって事前に審査に通る見込みがあるかどうかを確認できるようになっています。

仮審査はインターネットでできる会社もあり、早い人であれば即日回答を得られることもあります。

仮審査を受けてもし通過すれば、よほどその後に何か事情の変更がない限りはそのままの条件で本審査を申し込めば通過できる可能性が高くなります。

ただ、仮審査の後で本審査の結果がおりるまでは次のことに気をつけましょう。

- カードローン等を新たに借りたりして他の債務を増やすことをしない

- むやみに転職しない

- 本審査の際に申込額を下げるのは良いが、上げるのはNG

とにかく、「同じ条件で申し込む」「自分の属性を変えない」ということを心がけておかなくてはならないのです。

一般的に自己破産をした後はローンが組めないことが多いのですが、本人の属性が良い、そして売る側の事情によって融資審査に通過できることもあります。

諦めずにひとまず仮審査を受けてみるという手もあるでしょう。

ただ、上にも説明しましたが、くれぐれも気をつけておきたいのは下記のようなことです。

「債務整理の後は決して背伸びして車を買うことはせず、車を持たない生活ができないか検討する。居住地などの都合で本当に必要な状況なら、価格を抑えることだけではなく、買った後の経費も計算しておく」

分不相応な車を買ってしまったばかりに再び生活に困窮するという事態にならないよう、慎重な検討を重ねることが大切です。

まとめ

- 自己破産をした後でも現金で自動車を買うことは差し支えないが、破産後5年~10年の間はローンを組むことが通常難しいと考えなければならない。

- 自動車のローンに通りやすい条件としては「勤務先」「年収」「勤続年数」などがあるが、過去の融資の返済履歴も大切なので、普段からこつこつと真面目に返済しておくことが大切である。

- ディーラーのローンなど、比較的通りやすいものを選ぶという方法もあるが、自己破産の後はもし必要がないのであれば自動車の保有は極力控える方が望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...