自己破産で車は引き上げられてしまう?破産後の査定やローンについても解説

自己破産すると「財産が取られてしまう」というのはほとんどの人が知っているのではないでしょうか。

しかし文字通り「全財産を取られる、身ぐるみを剥がされる」わけではありません。

一定範囲内の財産であれば残すことができるのです。

では、比較的財産価値が高いと思われる「自動車」についてはどのような取り扱いがされているのか、もし自動車を手放したら、自己破産した後に新たに購入することはできるのかなどについて考えてみましょう。

自己破産をすると所有している車はどうなるか

自己破産した場合に自動車を手元に残せるかどうかは

- ローンを完済しているかどうか?

- 時価がどのくらいか?(自動車が初年度登録から何年くらい経過したものであるか)

といった事情によって異なります。

では、表にまとめてみましょう。(基準額は東京地裁による)

| ロ―ン残額なし (破産時の査定額20万円以下) | 手元に残せる |

| ロ―ン残額なし (破産時の査定額20万円超え) | 破産財団(※)の一部になり、破産管財人によって売却、換価(※)される。 |

| ローン残額あり | 自動車はローンを貸し付けた会社が所有権留保(後に解説)しているためにより引き揚げられてしまう。 その売却代金からローン会社が優先的に弁済を受ける。 払いきれなかった分は破産手続きの対象になる。 |

※破産財団・・・破産者の手持ち財産で、債権者に配当されるべきものの集合体のこと

※換価・・お金に換えて債権者に配当すること

では、個々のケースについて解説していきます。

ローンが残っていない場合

ローンを完済している(あるいは現金購入した)自動車については、比較的考え方がシンプルで、「現在の自動車の価値がどのくらいなのか?」で残せるかどうかが決まります。

まず、自己破産において「手元に残せる債務者の財産」について基本を確認しておきましょう。

自己破産した場合にどの範囲の財産までが換価されるかについてですが、各地方裁判所で基準が若干異なりますので、最も申立者数が多い東京地裁の例を見てみましょう。

下記のように、財産のカテゴリーごとに「20万円を超えないかどうか」が一つの基準になっています。

「自己破産しても債務者が保有できる財産の基準(東京地裁)」

①99万円に満つるまでの現金

②残高が20万円以下の預貯金

③見込額が20万円以下の生命保険解約返戻金債権

④処分見込額が20万円以下の自動車

⑤居住用家屋の敷金債権

⑥電話加入権

⑦支給見込額の8分の1相当額が20万円以下である退職金債権

⑧支給見込額の8分の1相当額が20万円を超える退職金債権の8分の7

⑨家財道具

⑩差押を禁止されている動産または債権

※なお、上記財産以外にも個別事情により残さなければならない財産がある場合には、裁判所に対し「自由財産拡張の申立て」という手続きをして認められれば残せることがあります。

自動車については④に触れられている通り、「査定が20万円を超えるのかどうか」で残せるかどうかが決まってきますが、東京地裁ではこのような考え方を取っています。

・減価償却期間、つまりその自動車の価値が年の経過とともに下がって耐用年数が経過したと考えられるまでの期間が過ぎていたら財産価値なしと判断します。

具体的には東京地裁で普通乗用車6年、軽自動車・商用車4年(車検証の初年度登録から計算)とし、これを過ぎたら一応無価値とされるため、査定額を疎明(価値がないことにつき、確からしいという推測を裁判官にさせること)しなくても残せることになります。

※他の地方裁判所では「普通乗用車5年」というところもありますので事前の確認が必要です。

ただし、外車や高級車については話が別で、6年を経過していても20万円以下であることの疎明が必要になります。

具体的にはディーラー等の査定書をもらって提出することになるでしょう。

もう一つの注意点としては、上記はあくまで「自動車についてローンがない、あるいは完済している」ケースの取扱いであるということです。

ローンが残っている自動車についてはもう少し話がややこしくなりますので確認してみましょう。

ローンが残っている場合

自動車のローンを支払い中に自己破産手続きに入ってしまった人は、多くの場合、ローンを借りている会社が所有権を持っている(まだ完全に債務者の物になっていない)ことを理由として、自動車を引き揚げられる、という話になります。

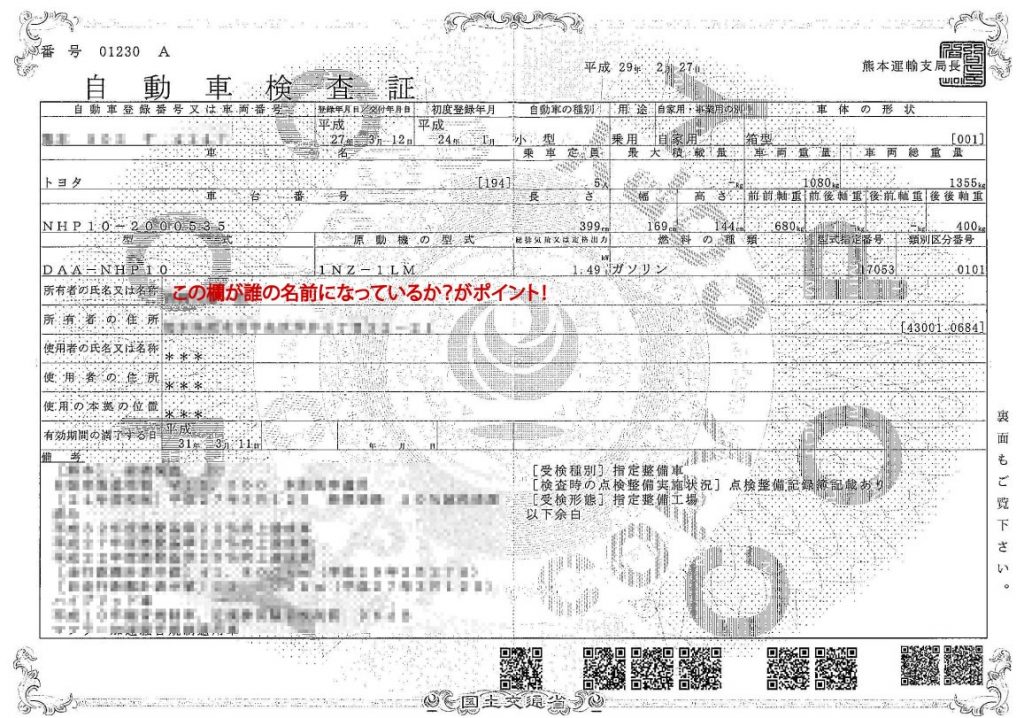

まず、車検証を確認してみましょう。

おそらく車検証上の「所有者」欄は「ローンを借りている信販会社等」になっているのではないでしょうか。

このような状態のことを「所有権留保」といいます(この言葉はとても大切ですので下記解説でも使用します)。

一般的にオートローンを利用して自動車を購入した人は、ローンを完済するまでは「完全な所有権を取得していない=債務者自身の物ではない」という状態になっていることが多いのです。

不動産で言うところの「抵当権」と同じイメージで、もしローンが全額返済されなければ貸し付けた債権者は債務者からその物を取り上げて売却し、返済されていない分の代金に充当してよい、というものです。

ただし、例外的に自動車売買契約書の上では所有権を留保するとなっていても車検証上の所有者が「ローン会社ではない」場合もあります。

この場合は自動車を破産管財人(※)に引き渡して換価する処理をしてもらうことになり、自動車ローンの債権者も一般の債権者と同じ扱いになります。

つまり、車検証で誰が所有者になっているかは、手続き自体の流れが変わる非常に重要なポイントですので必ず確認しておかなくてはなりません。

※破産管財人・・裁判所により選任される、自己破産手続きを補助する役職。ほとんどは弁護士であるが、申立書を作成した弁護士とは別の者が選任される。破産事件の内容を調査したり、債権者集会を開催したり、財産の換価配当を行ったりする。

では、「車検証上の所有者がローンを借りている信販会社等(ローン会社)」だった場合に話を戻してみましょう。

不動産の競売などであれば売却されるまでの手続きがとても複雑ですが、自動車の場合はもっと簡単です。

返済ができないことが確定(弁護士から債務整理の受任通知が送付されるなど)

↓

ローン会社が弁護士等に引き揚げの日を打ち合わせするための連絡を入れる

↓

所定の日付に自動車を引き揚げる

↓

ローン会社が売却し、売却代金で余剰が出れば(残債務<売却代金)返金してもらい、代金のすべてを充ててもローン残額が返済できなければ(残債務>売却代金)他の債権者と同じく破産手続きで処理される。

おおよその目安としては、受任通知が届いてから大体1カ月~3カ月くらいの間に引き揚げられてしまうと考えておくべきでしょう。

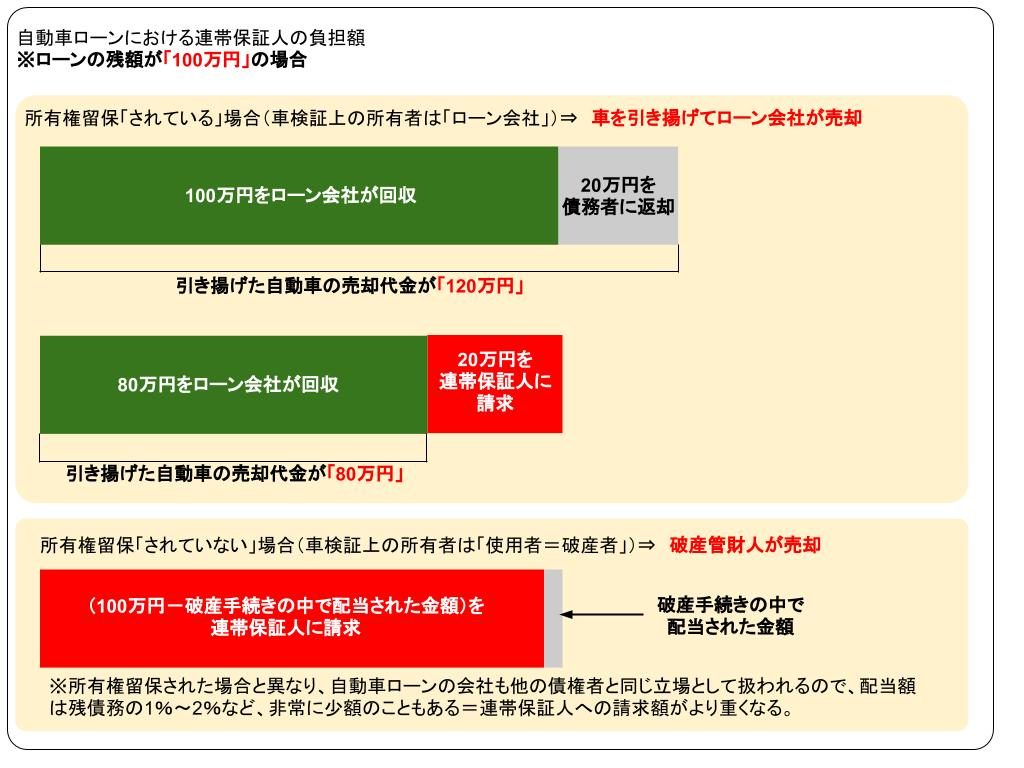

では、仮にこのローンに連帯保証人がいた場合はどうなるのでしょうか?

連帯保証人の支払い義務

主たる債務者の自己破産は連帯保証人に影響しません。

これは自動車のローンに限らず、すべての債権者について同様です。

つまり、もし支払いきれないローンがあればそれはすべて連帯保証人に請求がいってしまうのです。

「連帯保証人に請求される金額がいくらか?」は「所有権留保の有無(車検証上の所有者が誰か)」によって異なります。

| 所有権留保がされていた(ローン会社に所有権があった)場合 | ローン会社は自ら自動車を引き揚げて売却し、他の債権者より先に売却代金を弁済に充てられる=連帯保証人の責任は自動車の売却金額によりローン会社に返済できた分を除いた残額 |

| 所有権留保がされていない(ローン会社に所有権がなかった)場合 | ローン会社は自動車を担保に取っているわけではないので自ら売却できない=売却代金から優先的に弁済を受けられない=連帯保証人の責任は、残債務から破産手続きによりローン会社に配当された部分を除く全額 |

となります。下のようなイメージになります。

要するに、所有権留保がされていた場合、「自動車自体が担保に取られていた」ことになるため、担保によっても補填できなかった残額のみを連帯保証人がカバーすればよいという理屈なのです。

もし、連帯保証人が請求を受けた債務を支払うことができなければ、連帯保証人自身が債務整理をするしかないことになります。

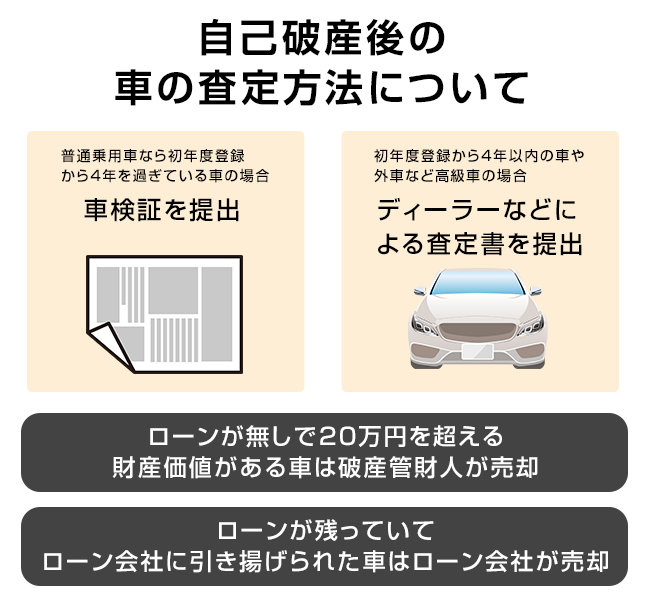

自己破産後の車の査定方法について

自己破産における自動車の査定金額をどのように算出する(裁判所に示す)かについてまとめてみます。(東京地裁の場合)

- 車検証で、上記の期間(たとえば普通乗用車なら初年度登録から4年)を過ぎているものについては、車検証を提出することにより財産価値がないことを証明できる。

- 上記の期間を超えていない自動車あるいは外車など高級車の場合、通常のディーラーなどによる査定書を提出する(2、3社あればなお良い)。

- 「ローンなし、かつ20万円を超える財産価値がある自動車」は破産管財人が、「ローンが残っているのでローン会社に引き揚げられた自動車」はローン会社が売却することになるが、その際の査定はほぼ一般の売買と同じ基準額(ディーラー等による査定額)で売買されることが多い。

自己破産前に車の名義変更をしていれば没収されないのか

まだローン支払い中の自動車は上記のようにローン会社が所有者になっているため、基本的に名義変更は難しいはずです(次の債務者が確実にローンを支払えるかどうか審査するから)。

ただ、ローンを完済している、あるいは最初から現金購入した自動車については、「自己破産申立て時に所有者名義を変えていれば取られずに済むのか?」という点が気になる人もいるのではないでしょうか。

これについてはかなり慎重に判断する必要があります。

たとえば、元々20万円を下回ることが明らかな自動車であれば債務者の手元に残せる財産ですから名義を変えることに問題はないでしょう。

しかし、それを超える財産について(自動車に限らず)自己破産に近い時期に名義を変えると、

「勝手に財産を隠して自己破産の手続きを妨害、もしくは配当を受けるべき債権者の利益を害した」

と裁判所に解釈されてしまうことがあります。

そうなれば最悪の場合、免責の可否(借金を最終的にチャラにできるかどうか)に影響することも考えられます。

どうしても正当な理由で譲渡したい(=名義変更をしたい場合)には申立手続きを依頼した弁護士(司法書士)に事前に相談し、裁判所にあらかじめ上申(文書等でお伺いを立てる)する形にしておくべきでしょう。

売却した場合に受領した代金をどう処理するかについてもアドバイスを受けておきましょう。

債務整理の報酬など実費に充てる用途であればまず問題はないかと思われます。

車の保険はどうなるのか

では、自己破産する場合に今まで入っていた任意保険はどうなるのでしょうか?

「保険」については自己破産する場合、その保険商品に「解約返戻金があるか、ないか」で処理が異なります。

| 解約返戻金がある(東京地裁では20万円を超える)商品 | 基本的に財産とみなすので解約してお金に換え、債権者に配当しなければならない。 |

| 解約返戻金がない商品 | 解約する必要はない(そのままの内容で契約を維持することができる)。 |

自動車保険は解約返戻金がないのが一般的ですので、自動車自体を手元に残せる場合、契約はそのままにしておくことが可能です。

もし自動車を引き揚げられる場合は保険の対象となる物がなくなるわけですから当然解約することになります。

自己破産後に車を手元に残しておく方法

自己破産でたとえ残すことができたとしても、自動車というのはそのまま所有し続けるだけでもガソリン代、保険料、駐車場代、車検代など多額の費用がかかります。

どうしても手元に残したい場合、他の項目で思い切った家計の見直しをしなくてはなりません。

長期間、借金で生活費を回す習慣がついてしまっている人は果たして「自動車を残しつつ普通の生活を維持することができるのか」を、家計収支表をつけるなどしてシミュレーションしておく必要があります。

もし自動車を残すことでその他の生活費に響くなど本末転倒になるようであれば、「思い切って手放す」「カーシェアリングで必要な時だけ借りる」など他の方法を検討してみましょう。

自己破産後に車は購入できるのか

自己破産すると、その先ずっと自動車が買えないと思っている人もいますが、そうではありません。

「自動車を購入するためのローンが数年間組めない可能性が高い」ということです。

自己破産に限らず、すべての債務整理の手続き(あるいは長期の滞納)など、「金融事故」と呼ばれる状況が発生すると、信用情報機関(※)の事故情報(いわゆるブラックリスト)に掲載されるため、借金を申し込んでも審査で落とされることが多い、ということです。

※信用情報機関・・個人の借金の情報を管理する機関。現在、日本には「KSC」「JICC」「CIC」の3社がある。銀行、信販会社、消費者金融などが加盟会社となっており、各社が自分の貸し付ける顧客の情報を提供し、各社が情報を共有している。

自己破産したあとに車を買うには

上記のようにオートローンを組んで自動車を購入することは難しくなりますが、現金であれば自動車を購入することには問題ありません。

そこで、自己破産の手続き終了後に現金を貯めて、買える範囲で中古車などを購入するという手段もあります。

家族名義であれば購入できるのか

たとえば夫が自己破産しても、直接的に妻の信用情報に影響が及ぶわけではありません。

よって、家族の誰かがローンを組める程度の収入を得ており、家計全体として問題がないようであれば妻名義や子供名義で購入しても構いません。

ただし、やはり一度自己破産をしてしまったことの反省を踏まえ、その後の維持費も考慮し身の丈に合った自動車を選ぶことが大切です。

自動車保有者が自己破産する際は事前に相談

自動車について資産価値があるかないか、処分の必要性については個々の状況により判断が変わってくることもあります。

財産のある人の自己破産については慎重に対処するべき場面が多いため、自動車を保有する人は事前に必ず弁護士(司法書士)に相談し、処分の可能性が高いかどうか、もし処分された場合の生活(通勤や通院の手段等)も含め見通しを立てておく方がよいでしょう。

自己破産で車はどうなる?ケース別の解説と自己破産後の車の購入についても解説します、まとめ

・自己破産により自動車を残せるかどうかは「ローンが残っているか、いないか」「ローンがない場合は車検証上の初年度登録からどのくらい経過しているか」により異なる。

・これから自己破産をする時期に自動車の名義をむやみに変更すると、破産手続きの妨害行為とみられて最悪の場合借金をチャラにできないこともあるので、どうしても譲渡が必要なら事前に弁護士(司法書士)に相談すべきである。

・自動車を保有する人は手元に残せるかどうか、財産価値がどのくらいか、もし取られてしまった場合の生活をどのように回すかなどを事前に弁護士(司法書士)に相談しておくべきである。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...