おまとめローンの危険性と落とし穴。審査は通りやすい?

返済専用のおまとめローンを検討しているんだけれど、おまとめローンはどんな事に注意すれば良いのかな? おまとめローンで多重債務を1本化する事はとても返済が楽になったように感じるけれど、おまとめローンには危険性もあるんだよ。 今回の記事では、おまとめローンの危険性や注意点などを見てみよう。

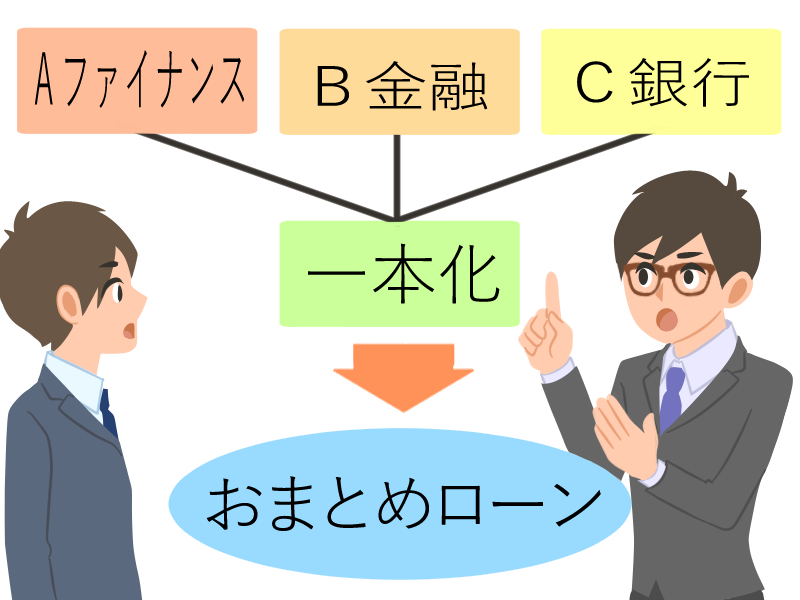

多重債務者と呼ばれるような状態になると、毎月の返済資金の手当てだけでなく返済日の管理も大変になります。

この借金が一社だけならもっと楽になるのにと考える人に向けた金銭消費貸借の商品、それが「おまとめローン」です。

複数社からの借入れを一本化することで、少なくとも多重債務者ではなくなります。

それでは、おまとめローンを利用することで得をするのか損になるのか?

その答えは、おまとめローンのメリットとデメリット、その詳細な検討を行って出すことになります。

おまとめローンに潜む危険性(リスク)と、落とし穴について詳しく解説します。

おまとめローンで借り換えて借金の返済が楽になるのか

おまとめローンを利用するのは、借り換えによって融資を受けている相手を一社に減らすことで得られる効果が大きいからです。

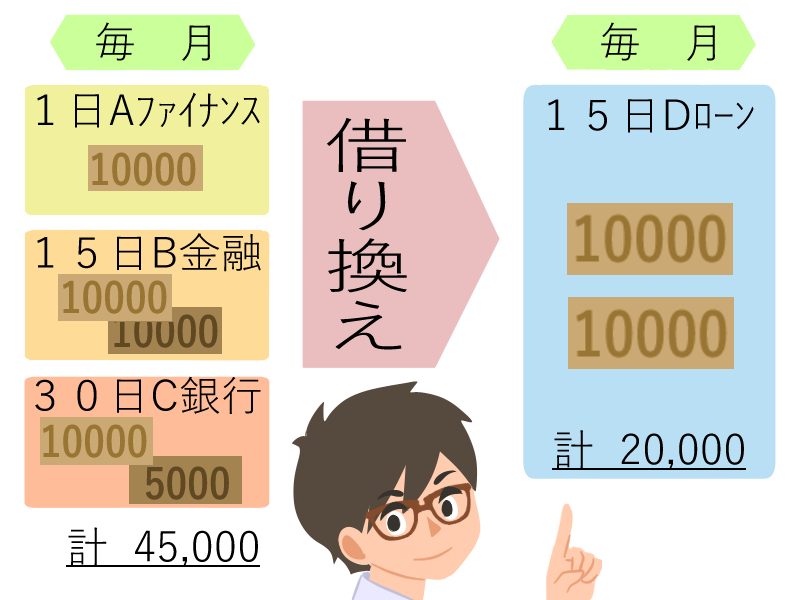

毎月の支払日が1日だけかつ1回だけになることと、最少返済額だけを返済することで、複数社へ返すよりも返済額が少なくなることでかなり楽になります。

さらに、利率の低い商品へ借り換えできれば利息をおさえることもできます。

これがおまとめローンのメリットであり、同時にこれ以外にメリットはないといえます。

おまとめローンを利用するメリット

- 支払日が1日かつ1回になる

- 最低返済額を少なくすることができる

- 利率の低い商品に乗り換えできれば利息も減る

最低返済額は借入額にもよりますが、たとえば、オリックス銀行なら30万円以下で7000円となっています。

楽天銀行だと10万円以下で3000円です。

仮に、数社合計で200万円の借り入れがあり、これを楽天銀行でおまとめした場合の最低返済額は3万円です。

毎月1万円くらいは返済額を減らせる可能性があります。

金利の面で考えると、一般的な消費者金融で借りている場合は元本100万円未満で18%、100万円以上なら15%という利息制限法上限かそれに近い利率が多いでしょう。

一本化で利率が下がればいうことなしです。

このように、おまとめローンは支払いが楽になり、その結果として延滞事故も回避できるなど多重債務で借金に苦しんでいる人に有利なローンと見ることができます。

しかし、このメリットはデメリットと裏表の関係になっていることを知る必要があります。

おまとめローンのデメリットと落とし穴

おまとめローンは良い事ばかりのようなイメージだけれど、デメリットもあるの?? 毎月の返済額は少なくなるけれど、その分完済までの期間が長くなってしまうよ。

月々の返済が楽になっても金利の付く借り入れは損になることが

まず、最低返済額が少なくなる点を見てみます。

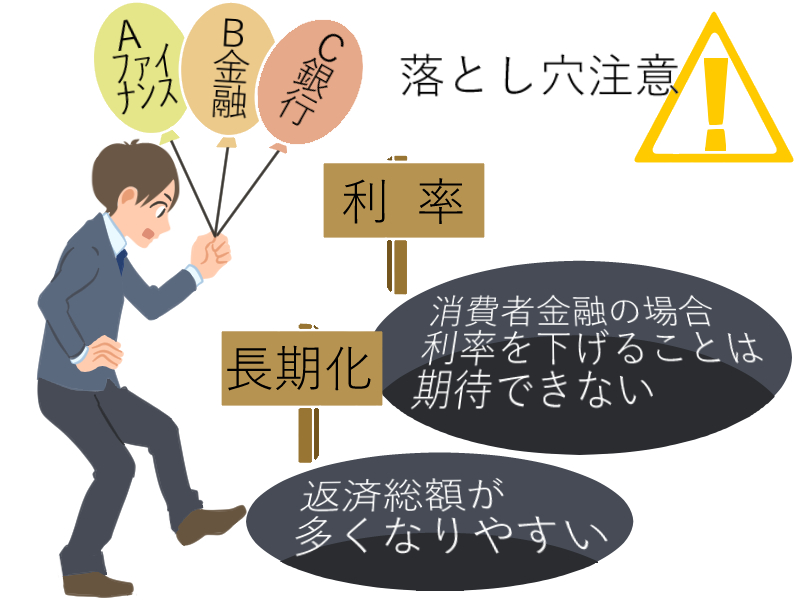

毎月の返済額が少なくなるということは、元本が同じであれば返済回数が増え返済期間が長くなることを意味します。

つまり、それだけ多くの利息を支払うことになるのです。

仮に、利率が低くなっているとしても、長期化することでそれを上回る金利負担が生じます。

返済総額が増えることはデメリットといえるでしょう。

※最大のデメリットは返済総額が多くなりやすいこと

次に、おまとめローンで利率を下げられる可能性を考えます。

消費者金融の場合は、おまとめローンであっても最高利率が利息制限法上限に近い数字である場合が多いです。

つまり、消費者金融間での借り換えの場合は利率を下げることはほとんど期待できません。

一方で、銀行の利率は大手消費者金融に比べるとかなり有利になっています。

多くの金融機関で最高利率を14%台に設定しています。

また、少数ですが10%前後かそれ以下のケースもあります。

従って、消費者金融の借金を銀行で一本化するのであれば、利率を下げる効果が期待できることになります。

ここで、消費者金融でも銀行でも最低利率はかなりの低利になっていることを考えます。

なかには、3%台という住宅ローンと間違えるような数字を設定している銀行があります。

最低利率で融資を受けることができるなら、返済が捗ることは間違いなさそう

しかし、利率に幅を持たせている理由を知れば、そんなにおいしい話ではないことがわかります。

ひとつには、契約融資限度額または貸出額に応じた段階設定があります。

この場合、最低利率が適用になるのは、融資可能額いっぱいの最高額を借りる契約の場合です。契約額が低ければ、高い利率が適用されます。

もうひとつ、審査結果で利率に差をつける場合です。

おまとめローンを利用者となるのは、取引実績のない貸金業者か銀行などの金融機関となるはずです。

つまり、貸す側にはどんな客かわからない相手に低い利率を適用する動機がないといえます。

ひとつ、確実にいえることは、銀行の借金を消費者金融で借り換えると返済総額の点でデメリットが大きくなる可能性が高いということです。

銀行も消費者金融もリスクをとって借り換え商品を出している

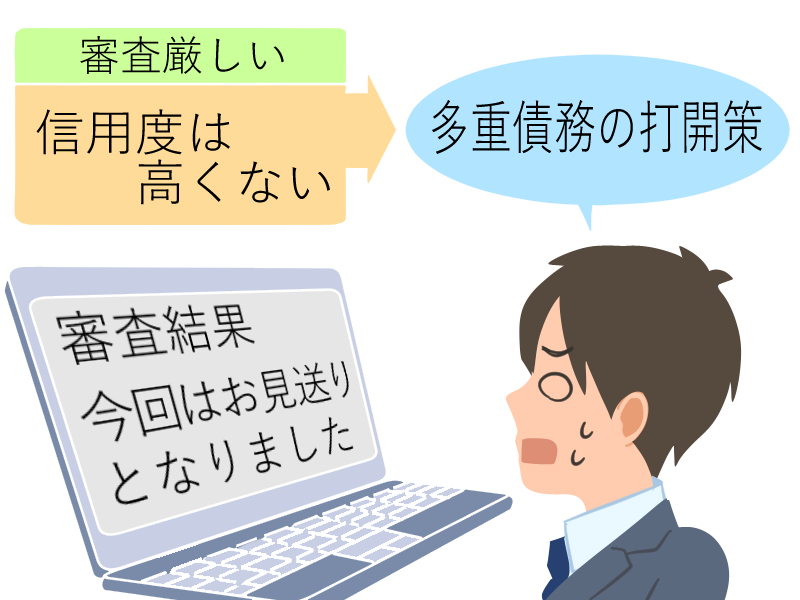

おまとめローンは簡単に契約することが出来るのかな? おまとめローンの審査は非常に厳しいという事を理解しておこう。

銀行にしても消費者金融系にしても、お金を赤の他人に融資することで大きなリスクを抱えることになります。

貸し倒れのリスクです。

一定の割合で返済不能になる顧客はいますので、引き当てなどの対策はしていますが、信用度が低い相手には高い利率を適用することになるでしょう。

ただ、カード会社2社からの借り入れをまとめるのと、5社6社の借り入れをまとめるのとでは信用度合いが違うとも考えられます。

より優良客である方が低い金利になる確率はいくらか高いでしょう。

それでも、新規客に好条件は期待しないほうが無難です。

一般的なキャッシングよりも厳しい審査

さらに、多重債務の状況によっては、おまとめローンの審査にとおらないことも珍しくありません。

カード会社にしてみれば、純粋に金利の低いところへの借り換えであればともかく、多重債務の打開策として申し込む人の信用度が高いわけがありません。

それだけに、一般のキャッシングよりも厳しい審査となるのは仕方がないことです。

注意しないといけないことは、審査に落ちる度に別の金融会社へ申し込むと余計にとおらなくなりやすい点です。

短期間の集中的な申込は普通の借り入れでも難しくなる行為です。

そもそも、消費者金融にとっておまとめローンとして行う貸付は、総量規制の例外的な融資です。

いってみれば、余計なリスクを抱えることにもなるわけです。

審査は厳しく、利率は高くとなるのも当然です。

利息が増え長期返済に

その結果、おまとめローンを利用して月々の返済は1回で済むようになったものの、毎月少ない返済額でなかなか借金総額が減らないということも十分に考えられることです。

延々と金利を払い続けるデメリットです。

おまとめローンで毎月の苦しさから解放されるとしても、借り入れができることが良いことなのかを考える必要があります。

ちなみに、年収の1/3までしか貸せない貸金業法の総量規制は借り手の保護を図る規定です。

従って、借り手に有利となるおまとめローンは、総量規制の例外として認められていますから、利用限度額は審査次第となります。

借金に潜む債務者のリスクと危険性はおまとめローンでも同じ

おまとめローンの契約の前に注意する事ってあるのかな? 過払い金が発生している場合、過払い金返還請求をする事ができなくなってしまうから注意しよう。

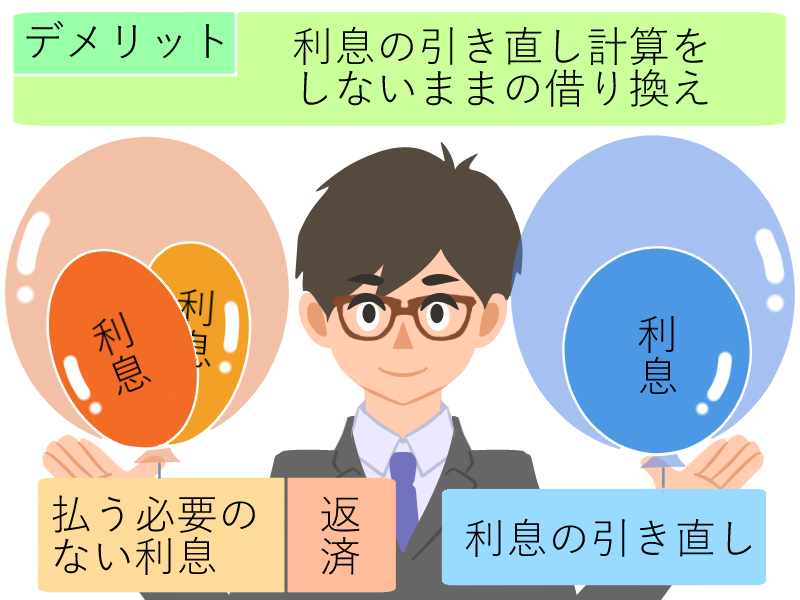

もうひとつ、おまとめローンのデメリットとして、利息制限法での引き直し計算をしないままの借り換えがあります。

本来なら払う必要のない部分まで返済することになるのは大きなデメリットです。

そのため、各銀行、消費者金融では、おまとめローンの商品説明に利息制限法による引き直し計算についての注意喚起を入れています。

ところで、直接的なおまとめローンのデメリットではありませんが、多重債務者を狙った犯罪にも注意しなければなりません。

多重債務者に忍び寄る犯罪にも注意

有名なところでは、貸付詐欺や整理屋などの犯罪です。

返済能力を確認できれば融資すると称して、債務者にお金を振り込ませて騙し取る手口の詐欺があります。

ひと頃はニュースで騒ぎにもなりました。

忘れた頃にやってくるのが詐欺ですから、注意が必要です。

また、融資をすると見せかけておいて、土壇場で債務整理をさせる手口の犯罪もあります。

こちらは、提携の弁護士と称する人物や事務所を紹介して手数料を取る手口です。

その弁護士が本物であろうと偽者であろうと弁護士法違反であることは明白です。

このした犯罪行為は、銀行や消費者金融とは無関係です。

スポーツ紙の三行広告で募集している業者などのなかに見られます。

このように、正規業者のおまとめローンを利用できる場合でも、長期の返済による結果的な負担増や払い過ぎの問題があります。

そして、銀行や消費者金融に借りられない場合には犯罪被害に遭う危険があります。

結論として、おまとめローンはよほど有利な状況で利用できる場合でないとお得とはいえません。

しかし、多重債務を解決しなければいけないようなら、有利な状況でもないでしょう。

つまり、保証会社へ債権が移った場合や、おまとめローンの対象かな、と考えるようになったときには、専門家に相談して任意整理や自己破産などの債務整理を検討すべきといえます。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続の特別縁故者って誰がなれるの?もし特別縁故者になると何ができる? - 2024年7月16日

- 相続をすることになったけど思った以上に税金がかかる!減額できる制度とかはないの? - 2024年6月12日

- 義務化された相続登記ってどんな制度?手続きの手順ややらなかった場合に罰則はあるの? - 2024年5月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...