任意整理で6年以上の長期分割弁済は可能か

ミミズク先生!

任意整理について質問があります!

任意整理を取り入れたいのだけれど、任意整理では長期返済でもできるんですか?

任意整理の期間は決められているわけではないんだけど、多くは3年から5年となっているよ。

それ以上の長期での返済も可能となるのかどうかを早速調べてみよう!

任意整理の大きな特色としては、「債務者の状況に合わせてある程度長期の分割弁済を認めてもらえる」というものがあります。

ただ、やはり債権者の側にも都合がありますので、どの程度まで認めてもらえると考えるのが現実的なのでしょうか?

6年以上など、かなり長期の分割弁済は可能なのかどうか考察してみましょう。

任意整理はあくまでも私的手続

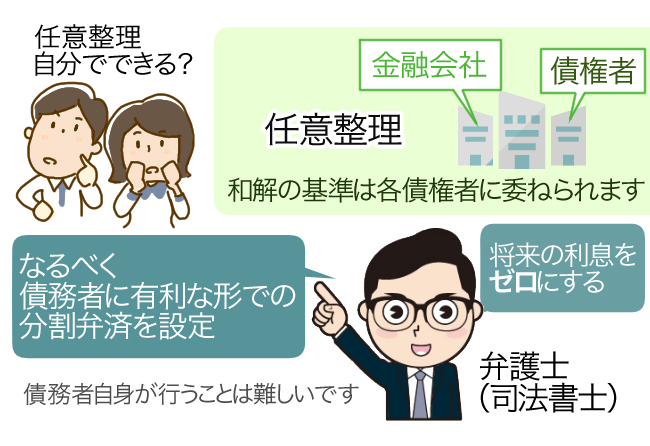

任意整理は、利息引き直し計算後の元本を減額せずに(もっぱら法律の専門家が)分割返済の交渉をする手続きになります。

任意整理の場合、元本がそれ以上減らないだけに

「将来の利息をゼロにする」

「なるべく債務者に有利な形での分割弁済を設定する」

という二点が「キモ」といえます。

任意整理は裁判所が絡んでいない「私的な手続」ですので、和解の基準は結局のところクレジットカードの信販会社や銀行カードローン、住宅ローンを組んでいる銀行など、各金融会社、債権者ごとに委ねられる形となります。

個人再生や自己破産のように裁判所が主導し、強引に全債権者を巻き込んで手続きするというわけではありません。

よって、もし任意整理の条件面でどうしても折り合うことのできない債権者がおり、その債権者の全体に占めるウェイトが大きいような場合には任意整理そのものを断念しなくてはならないこともありえます。

つまり、それぞれの債権者の特色を捉えた上で「この債務の状況、この債権者数で任意整理できるかどうか」を的確に判断することが必要になってきます。

そのような理由から任意整理は私的手続きとはいっても債務者自身が行うことは難しく、和解交渉の経験が豊富な弁護士事務所や(司法書士事務所)に委ねることが必要になるのです。

任意整理は債権者により和解基準が異なる

債権社によって期間が変わってしまうんだね。

でもその和解のための基準ってどんな物なの?

任意整理の返済を長期にするための和解基準についても詳しくチェックしてみよう!

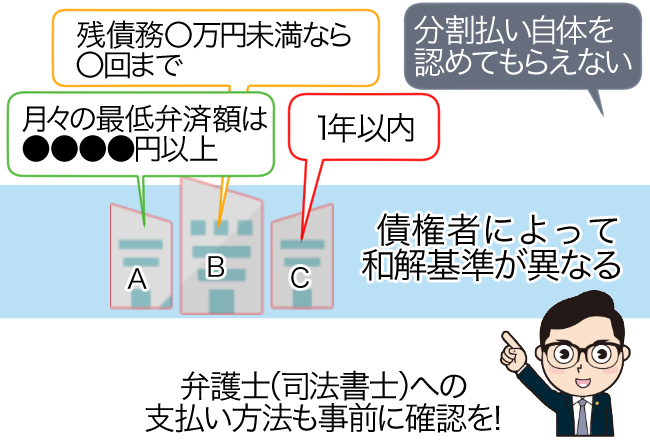

任意整理の場合、上記のように私的な和解であるため、各債権者による「ここまでなら任意整理できる」という基準がまちまちです。

それぞれの現場にいる担当者はあくまで社内の規定にのっとって交渉にあたっているだけなので、もともと会社の内部で決まっているルールを覆すことは非常に困難といえます。

月々の最低弁済額が決まっている債権者

債権者によっては、分割払いを認める場合であっても「月々の最低弁済額は3,000円以上」「5,000円以上」などと決まっていることもあります。

つまり、利息引き直し計算後の元本が少ない場合は短めの回数に設定しておかなければならないということです。

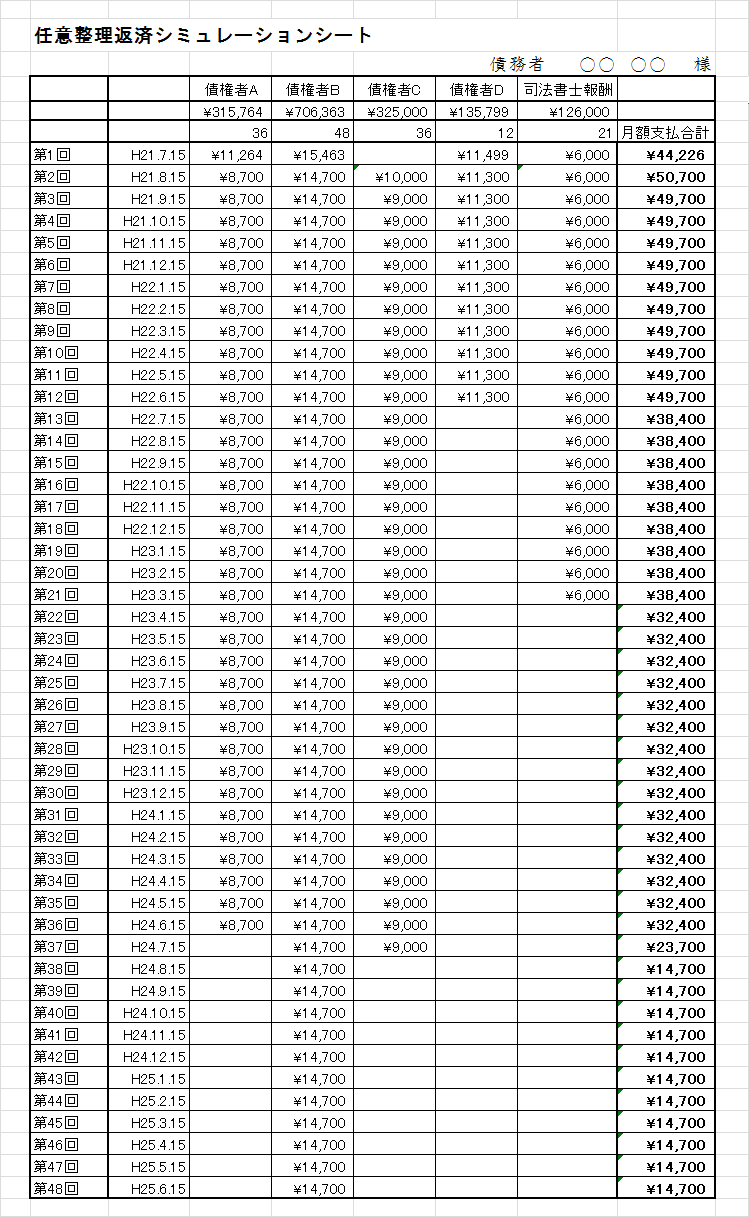

こちらは司法書士が独自に作成した任意整理のシミュレーションの一例です。

各事務所によっての弁護士回答や、やり方は異なるでしょうが、このように事前にシミュレーションした上で現実的に可能な返済方法や、返済可能額かどうかを債務者と相談、検討してから債権者に打診していくというのが標準的な手順ではないでしょうか。

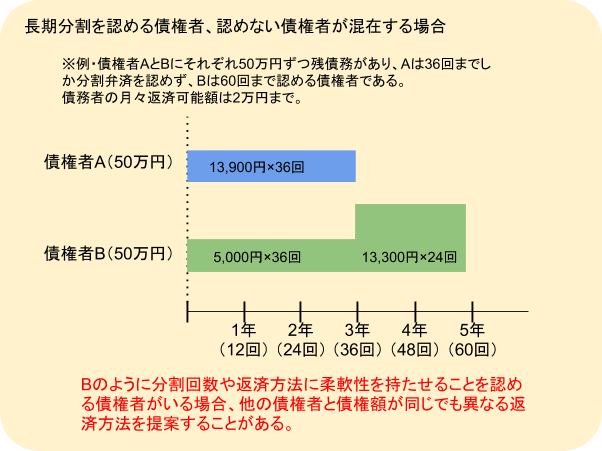

このように複数の債権者がいる状況では、各債権者の対応はまちまちです。

「債権者Aは長期弁済を認めないが、債権者Bは認める」

のような場合には、同じような債権額でもAを早めに弁済してBをその分延ばす形で調整することもあります。

任意整理では個人再生や自己破産とは異なり、債権者を平等に扱わなくてはならないということがないため、このような形の和解でも許されるのです。

残債務額による分割回数が決まっている債権者

「基本的に5年までの弁済を認めている」といった会社であっても、「残債務〇万円未満なら〇回まで」といった形で残債務額による上限を決めていることもあります。

これも、上記の「月々の最低弁済額」を直接決めているわけではないものの、趣旨としては同じことです。

借入れの日からの返済実績

残債務額の多寡にかかわらず、分割払い自体を認めてもらえないケースも時々あります。

これは、その債務者自身が過去に債権者から信頼されないような振る舞いをしてしまった場合です。

まだ借りてから日が浅いのにもう債務整理に入ってしまった、長期間滞納した上に請求を無視して逃げ回っていたなどが挙げられます。

フリーローンだけではなく、クレジットカード新規登録を行い、カード発行後にキャッシングを行った場合も全て含まれます。

極端な例では借入れから申し込み後、1、2回しか返済せずすぐに債務整理を始めてしまったような人もいます。

もちろん、これは債務者自身に悪意がある場合だけではありません。

複数の債権者からの借入れをすでに自転車操業で返済していて新しく借り入れる会社を増やしたが、結局すぐこのままでは無理だと気が付いたり、楽天カードなどの、他社の審査に通らなくなってしまい、弁護士(司法書士)のところに相談したというパターンです。

債権者にしてみれば、長期間真面目に返済していた(利息を支払って債権者にある程度の儲けを出させていた)人であれば任意整理に応じるのもやむを得ないが、ほとんど売上に貢献していない段階で「将来利息なしの分割払いをさせろ」というのは到底承服できない、ということなのです。

全ての個人情報は、信用情報機関に開示請求を行えばすぐにわかりますから、上記のような場合、債権者の言い分にも一理あるといえるでしょう。

極端に短いところもある

債権者側の事情により長期分割に応じることが不可能で、1年以内でなければ和解できない、といった対応をされることもあります。

平成18年あたりから急速に進んできた弁護士(司法書士)による利息制限法に沿った「過払い金返還請求」によって、中小の消費者金融、特に「街金」などと呼ばれる地元に根付いた小さな事業者を中心に、貸金業を営む会社は倒産に追い込まれていきました。

また、倒産を免れた大手貸金業者においてさえも大幅なリストラが敢行されたのです。

支店の閉鎖、現場の人数の削減などにより、任意整理における和解やその後の債権管理に割ける人員は激減しました。

結局、「1年までしか認めない」などと言ってくる債権者についてなぜそのような対応になるのかといえば、運転資金を早急に確保する必要があったり、債権管理ができる人数が限られているといった事情が大きな要因なのです。

こういった会社はもはや弁護士(司法書士)の交渉力ではどうにもならないのが現実です。

運悪く中小の貸金業者からしか借りていなかった債務者は、通常であれば任意整理可能な残債務額であるにもかかわらず個人再生や自己破産を選択せざるを得ないこともあるのです。

弁護士(司法書士)の報酬についての扱い

過払い金が発生しないような債務者の場合、弁護士(司法書士)の報酬をどのように支払うかについても問題になってきます。

やはり報酬の一括払いは難しい人がほとんどですので、最初の数カ月で「毎月遅れずに債権者に支払いできる返済額かどうか」をテストする意味で分割払いにして振り込ませるという方法をとる事務所もあります。

(個人再生手続きでも同様の手法が使われ、「履行可能性テスト」などと呼ばれます。)

ただ、これができる条件として、債権者側が和解をそれほど急かして来ることなく、数カ月かかっても構わないような場合でなければなりません。

債権者によっては定期的に「進捗状況をFAXで送る」といったことを要求してくることもありますので、そのような場合は和解成立までそれほど時間をかけることができませんから債権者への支払いと弁護士(司法書士)の報酬が同時並行になることもあるでしょう。

このあたりは事務所により方針が異なり、報酬を先に済ませなくては手続きできないという弁護士(司法書士)もいるため事前の確認が必要です。

長期分割弁済が認められるケース

長期返済にするためには様々な基準があるんだね。

借り入れによっても、長期返済になりやすい、なりにくいなんて言う場合もあるの?

借り入れを行った債権者や返済の実績なんかも重要になるんだよ。

長期弁済が可能となるケースもチェックしておこう

では、例外的に5年を超えるような長期分割はどのようなケースで認められる可能性があるのでしょうか?

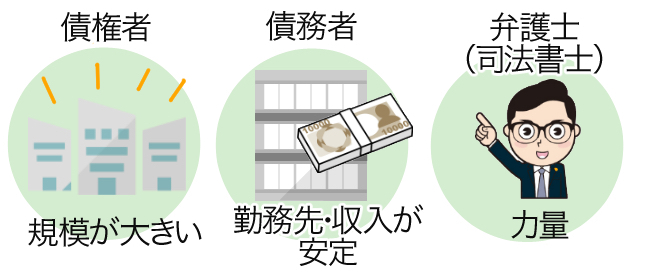

債権者の規模が大きい

長期分割(=手のかかる債権管理が必要)の債務者を多数抱えられるのはやはり債権者自身に体力があるところなのではないでしょうか。

過払い金返還請求の渦に巻き込まれながらも維持、再起している大企業であれば交渉の余地があるかも知れません。

債務者の勤務先や収入に安定性がある

上記のように、任意整理がまとまるかどうかは債務者自身の現在の収入や返済履歴、つまり信用力によるところも大きいのです。

最終的には任意整理になってしまったが今までしっかり返済してきている、という人であれば「優良顧客」とみられているためある程度の融通を利かせてもらえることが多いといえます。

弁護士(司法書士)の力量

社内規定で「60回を超える分割は認めない」とはっきりルール化されているのであればともかく、そうでないのであれば交渉にあたる弁護士(司法書士)の力量もおおいに関係してくるでしょう。

特に大手消費者金融は弁護士(司法書士)をはっきりとランク付けしているところが多いため、「この先生は手強い」とか「この先生は強気で交渉すればすぐ折れる」など、相手を見ていることも確かです。

また、法律家側も貸金業者側も決して当該案件以外の条件を交渉材料として使ってはならないのですが、実際には「前回(債務者)Aさんの件では妥協したから、今回のBさんについてはこちらの条件を飲んで下さい」などの駆け引きをしていることもあるようです。

万一このようなことが発覚すれば弁護士(司法書士)は品位保持義務違反等で懲戒処分を受ける可能性もあるでしょう。

大量に案件を受け、流れ作業的にさばいている事務所の一部には残念ながらこのような処理をするところも存在します。

依頼者側も、大手であればあるほどよいという思い込みを捨て、費用で選ぶのではなく、無料相談などで実際に弁護士(司法書士)と話をしてみて「本当に相談者のために親身になって交渉してくれる事務所」を見極める努力をしなくてはなりません。

6年などの長期分割は認められるのか?

任意整理は3年から5年程度っていうけれど、6年も可能なの?

実際には6年の長期弁済は難しいと言われているけれど認められることもあるんだよ。

多くの債権者の現状を見ると難しい

過払い金が多く取り戻せていた時期であれば、その過払い金を使って残債務が少ない債権者に一括で借金返済してしまったり、最初に「頭金」のような形でまとまった金額を入れるなどして分割回数を減らすことができていました。

しかし、過払い金返還率がどんどん下がっている、過払い金そのものが発生しづらくなっている昨今ではこのような手段を使うことも難しくなっています。

通常の3年から5年程度の任意整理ですらも以前のようにすんなり交渉がまとまらないケースが増えているわけですから、超長期の分割については上記のような「債権者側の規模などの条件」「債務者の信用」「弁護士(司法書士)の能力」がすべて揃って初めて認められるくらいに考えておいた方がよいでしょう。

長期分割だと交換条件を出されることも

長期分割であっても、以前であれば「将来利息をつける」という条件を提示されることはそこまで多くありませんでした。

しかし、現在では分割払いを持ちかけると利息を当然のように提示してくる貸金業者も増えています。

ただ、過払い金がなかなか期待できない最近の状況においては「利息カット」の条件がつくことは任意整理の大きなメリットです。

果たして利息を払ってまで超長期の分割払いにすることが得策なのかどうか、弁護士(司法書士)とよく話し合った上で決めるべきでしょう。

長期分割の際に気をつけること

たとえ、債権者側が長期分割の条件を飲んでくれる可能性があるとしても、そもそも債務者側が最後まで返済することができるのか?ということを最初に考えておくべきです。

任意整理が3年から5年を標準としているのは、その程度の期間であれば職場や収入の状況に大きな変化が起こらず、無事に完済できるだろうと見込まれるからです。(そのような意味で個人再生も原則的な返済期間が3年になっています。)

収入面が返済期間中同じだったとしても、支出が大幅に増える見込みがないかどうかにも注意を払う必要があります。

たとえば子供の進学などは一番家計にダメージが大きい部分でしょうし、自動車や家電等、単価が高い物の買い替えが必要になるのであればその分も見越して計画を立てる必要があります。

もし債権者側が応じてくれたとしても最初からその債務者にとって無理な計画であり、途中で頓挫したのでは意味がありません。

6年以上の超長期の返済の場合は特に「実現可能性」を慎重にシミュレーションした上で債権者に提案するべきであることを覚えておきましょう。

任意整理で6年以上の長期分割弁済は可能か、まとめ

任意整理の長期返済についてしっかり勉強する事ができたよ!

それでは、今回のまとめだよ。

- 任意整理は私的手続きのため、長期分割弁済が可能かどうかは債権者の判断に任される。

- 長期分割弁済が可能になる条件としては「債権者の規模」「債務者の今までの弁済状況」「弁護士(司法書士)の交渉力」などが挙げられる。

- 近年では、債権者が過払い金返還請求などで苦境に陥っているため、任意整理の交渉は難しくなっており、以前のように長期分割弁済ができなくなっている現状がある。

- たとえ長期分割の交渉を飲んでくれそうな債権者であっても、債務者側が5年以上の返済計画にして最後まで払えるのかどうか、事前によく検討する必要がある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...