みずほなどの銀行カードローンを債務整理や自己破産する時のメリットとデメリット

銀行のカードローンは債務整理をする事ができるの?

銀行のカードローンも消費者金融からの借り入れやクレジットカードからのキャッシングと同じように、債務整理をする事が可能だよ。

よかった! 銀行カードローンの借り入れ額が多くなってしまったんだ・・・ 銀行カードローンの債務整理をする場合には、何か注意点はあるのかな?

銀行カードローンの債務整理は、任意整理や個人再生、自己破産など、一般的な債務整理と変わらない手続きが可能なんだけれど、注意しなければいけない点もあるんだ。 今回の記事では、銀行カードローンの債務整理について、詳しく見ていこう。

銀行カードローンの借入れが膨らんでしまい、悩んでいる人もいるでしょう。

「消費者金融業者やクレジット会社からの借入れではないからきっとこれは債務整理できないのだろう」と誤解されている場合もあります。

そこで「銀行カードローンを債務整理することはできるのか?」「できるとしたらどの程度の効果があるのか?」「銀行カードローンの債務整理にあたっての注意点」などについて考えてみましょう。

銀行のカードローンは債務整理できるか?

銀行カードローンとは?

銀行に預金口座を作ったときに一緒にカードローンをすすめられることがあります。

あくまで借金であるため、あらかじめ与信審査は入ることになりますが、設定された限度額(たとえば50万円、100万円など)の範囲内で何度も現金を借りたり、返したりすることができるサービスです。

金利は銀行によってまちまちですが、年利5%~15%程度に設定されていることが多いといえます。

限度額をいくらにするか、また、どのくらいの金利を適用するのかはその人の属性(職業、年収、年齢など)を審査した上で決定されます。

銀行カードローンは貸金業法改正により設定された「総量規制(年収の3分の1以上の貸付ができないとする規制)」の対象にはなりません。

しかし下に述べる「保証会社との関係」もありますので、その銀行と情報がつながっている他社からの借り過ぎが原因で審査に落ちる可能性もあります。

銀行カードローンは「給料日まであと少しだけ足りないという時に便利」と捉えることもできますが、反面、落とし穴もあるため注意しなければなりません。

たとえば「自動融資」と呼ばれるシステムがあり、何かの引落日に口座の預金残高が足りない場合に自動的にローンの貸付がおり、引落しが完了できるようになっています。

うっかり入金を忘れた時などは便利ですが、このシステムの怖いところは「本人に自覚のないままに借りてしまっている」ことです。

また、銀行ATMでお金をおろす時に口座の預金残高と同時にカードローンの利用可能残額が表示されることがありますが、これが表示されることによりついつい「自分の預金がそれだけある」かのような錯覚に陥って抵抗なく借りてしまうことです。

消費者金融より心理的ハードルが低いことから、借金にもともと抵抗感があった人でも銀行カードローンの負債が大きくなってしまうことは十分考えられます。

銀行カードローンも債務整理できる

消費者金融系と比べると堅いイメージ、安心感があることから銀行カードローンを選ぶ人もいます。

ただ、借金の支払いが苦しくなった時に債務者が「銀行カードローンは債務整理できないのでは?」と思い込んでいるケースもあるのです。

しかし、銀行カードローンも借金の一種でありもちろん債務整理の対象にすることができます。

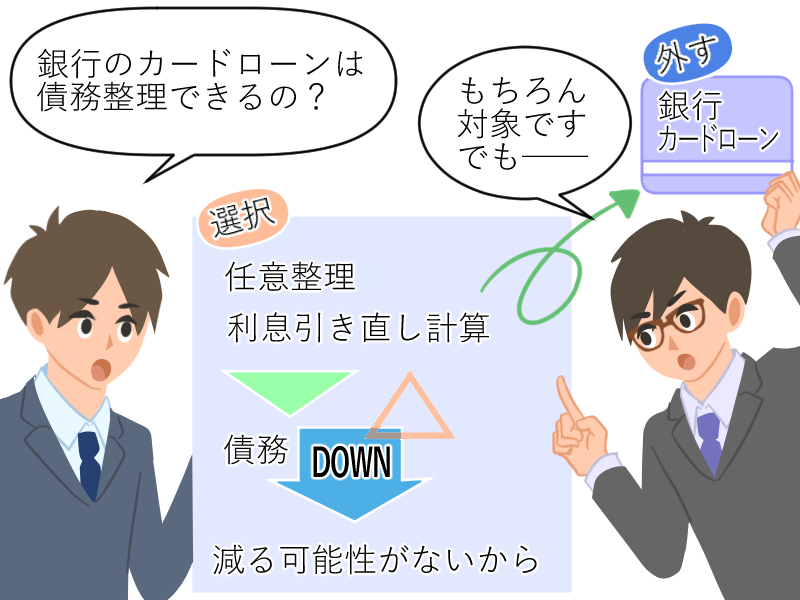

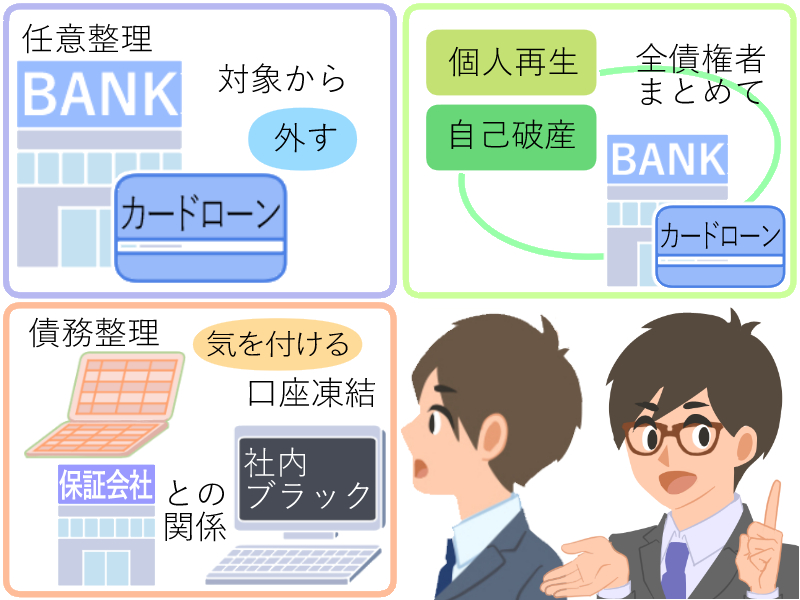

債務整理の中で「任意整理」を選択した場合には相手方債権者を選べるので通常、銀行カードローンを外して行うことが多くなります。

これは、銀行カードローンの債務整理にあたっては「利息引き直し計算」によって債務が減る可能性がないからです。

また、下に解説しますが、銀行カードローンの債務整理においては消費者金融にはない問題が起きることがあるのも理由の一つです。

つまり「銀行カードローンが債務整理できないから外す」というわけではなく、「消費者金融などと一緒に整理してもよいが、全体の効果を考えて銀行カードローンを債務整理しない方が適切な場合に外す取扱いをされている」ということなのです。

では、銀行カードローンの債務整理の特徴、問題点などを見てみましょう。

銀行カードローンの債務整理における特徴

銀行カードローンの債務整理にはどんな特徴があるの?

任意整理の場合には、利息のカットが可能という事は他の借り入れと変わらないよね。 ただし、銀行からの借り入れは、グレーゾーン金利での貸し付けとなっている事が一切ないから、引き直し計算をしても過払い金が出る事はないんだ。 その他の特徴もチェックしてみよう。

銀行は利息引き直し計算の余地がない

銀行カードローンは、上記のように年利5%~15%程度に設定されていることが多いため、貸金業法改正前から消費者金融のような「利息制限法を超える金利による払い過ぎ」の問題がありませんでした。

よって「利息引き直し計算をすることによって債務者が最初に認識していた借金が大幅に減る」ということにはならないのです。

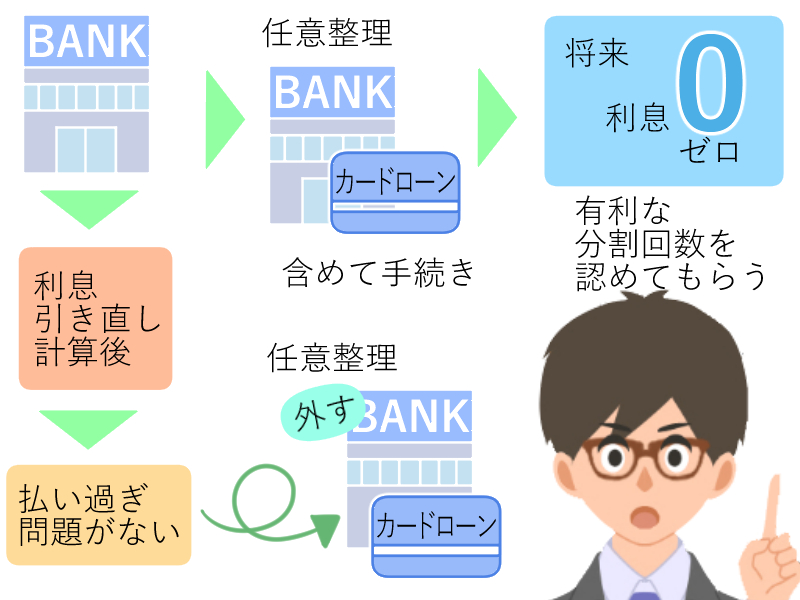

上記のように任意整理の手続きではよく「銀行カードローンだけ外す」という方法を取ります。

その場合は他の消費者金融の高金利取引を引き直し計算し、債務を減らしたり過払い金の存在を確認して取り戻すだけで解決できることがありますので、そうなれば銀行カードローンについては何事もなかったように今までと同じ返済を続けることになります。

消費者金融の利息引き直し計算をしてもさほど債務が減らず、銀行カードローンを含めたトータルで「たとえ分割しても支払が難しい」といった状況であれば次の選択肢を検討する必要があります。

それは利息引き直し計算後の元本を裁判所の手続きによって減額してもらう「個人再生」や、負債すべてをチャラにしてもらう「自己破産」です。

個人再生・自己破産とも、裁判所を通じ全債権者を巻き込んで行う手続きになるので必然的に銀行カードローンも含める結果となります。

では、「任意整理」に話を戻しましょう。

任意整理で銀行カードローンを含めて手続きする場合、そこにはどんな意味があるのでしょうか?

将来利息カットによる負担軽減が中心

銀行カードローンは利息引き直し計算によっても債務が減らないのであれば、そもそも任意整理する意味なんてあるのだろうか?と疑問に思う人もいるでしょう。

しかし、任意整理では、高金利業者の利息引き直し計算による債務減額だけではなく、「将来の利息をゼロにしてもらう」「債務者に有利な分割回数を認めてもらう」といった効果にも大きな意味があるのです。

実際、平成18年から平成22年にかけての貸金業法改正で金利の上限が下がったことが原因となり、消費者金融においても平成20年前後に金利を見直すところが続出しました。

よって、それ以前の取引が長くない債務者は、引き直し計算をして債務が減る、過払いになるといった効果があまり期待できなくなりました。

ただ、銀行にしろ、金利引き下げ後の消費者金融にしろ、弁護士事務所(司法書士事務所)が入って交渉すれば将来利息カットが可能なのですから、任意整理することで今までより返済はラクになるはずです。

では、任意整理の効果がどの程度のものなのかを検証してみましょう。

具体的にどれくらいの効果があるか

上記のように、将来利息をカットしてもらうことが銀行カードローンを任意整理する大きな意味ですが、たとえば、大手都市銀行のカードローンを例にとってその効果を考えてみましょう。

残債務 大手都市銀行のカードローン 50万円

年利 14.5%

返済期間 3年(36カ月)

この人の場合、もし任意整理せず今まで通りに利息を支払っているとこのような状態になります。

| 回数 | 返済金額 | 元金 | 利息 | 残高 |

| 1 | 17,210 | 11,169 | 6,041 | 488,831 |

| 2 | 17,210 | 11,304 | 5,906 | 477,527 |

| 3 | 17,210 | 11,440 | 5,770 | 466,087 |

| 4 | 17,210 | 11,579 | 5,631 | 454,508 |

| 5 | 17,210 | 11,719 | 5,491 | 442,789 |

| ~ 中略 ~ | ||||

| 32 | 17,210 | 16,207 | 1,003 | 66,814 |

| 33 | 17,210 | 16,403 | 807 | 50,411 |

| 34 | 17,210 | 16,601 | 609 | 33,810 |

| 35 | 17,210 | 16,802 | 408 | 17,008 |

| 36 | 17,210 | 17,008 | 205 | 0 |

| 累計 | 619,563 | 500,000 | 119,563 | 0 |

いくら利息が消費者金融より安いとはいえ、3年間の累計で12万円近い利息を払うことになります。

「元利均等」での返済で月々17,210円を支払わなければならなかったものが、もし将来利息ゼロの交渉が成立すると元本のみで14,000円弱の返済で済むことになります。

1社だけならたった3,000円ということになるかも知れませんが、同じような状況が何社もあると月々の返済額はかなりラクになりますし、返済期間を延長してくれる銀行があればますます負担は軽くなります。

複数の銀行カードローンがある場合と同様、利息引き直し計算をしても減らない消費者金融プラス銀行カードローンという組み合わせの人の債務整理もこういった「将来利息カット」を中心とした交渉になります。

なお、利息をカットさせるのは債務者本人による交渉ではまず不可能に近く、弁護士(司法書士)が入って初めて可能になるというものだと考えておかなくてはなりません。

銀行カードローンを債務整理する時のメリットとデメリット

過払い金は期待できないのか・・・ それじゃあ返済が苦しくなったら、債務整理をするしかないんだね・・・ 銀行カードローンを債務整理するメリットとデメリットを教えて!

債務整理をする事で、返済に苦しむ生活から逃れることが出来るというのが一番のメリットだね。 デメリットとしては、口座凍結が行われてしまう事や、社内ブラックとなってしまうことなどがあるんだ。

では、銀行カードローンの債務整理について、メリットとデメリットをまとめてみましょう。

| メリット | デメリット |

| (任意整理なら)将来利息をカットできる | 預金口座凍結の心配がある |

| (任意整理なら)返済期間を延ばせることがある | 保証会社にも影響することがある |

| (個人再生なら)元本を減らせる | その銀行での住宅ローン等はブラックリストの期間を過ぎても組めない可能性が高い |

| (自己破産なら)債務をゼロにできる |

銀行カードローンの債務整理についてのメリット

(任意整理なら)将来利息をカットできる

上記に説明したとおりです。

任意整理の場合、これが銀行カードローンを債務整理する一番大きな意義となります。

(任意整理なら)返済期間を延ばせることがある

これは相手方の債権者次第という面もありますが、弁護士(司法書士)の腕によるところもあります。

また、債務者自身の過去の返済履歴がどうだったのかも関係してきます。

ほんの数回しか払わないうちに任意整理を申し入れれば必然的に信用されない=期間延長交渉が難しくなる、ということです。

これはもちろん消費者金融でも同じことがいえます。

(個人再生なら)元本を減らせる

銀行カードローンだけに限ったメリットではないのですが、個人再生をするとすべての債権者につきほぼ同じ割合で元本をカットします。

これは裁判所が行う手続きですので、有無を言わせずに債権者を巻き込むことができます。

(自己破産なら)債務をゼロにできる

これもすべての債権者についてあてはまるメリットですが、自己破産し、免責を受ければ税金等は対象外となりますが、その他の債務はすべてをリセットすることができます。

自己破産も債権者すべてを対象にして行う手続きですので、当然銀行カードローンも巻き込んで行います。

銀行カードローンの債務整理についてのデメリット

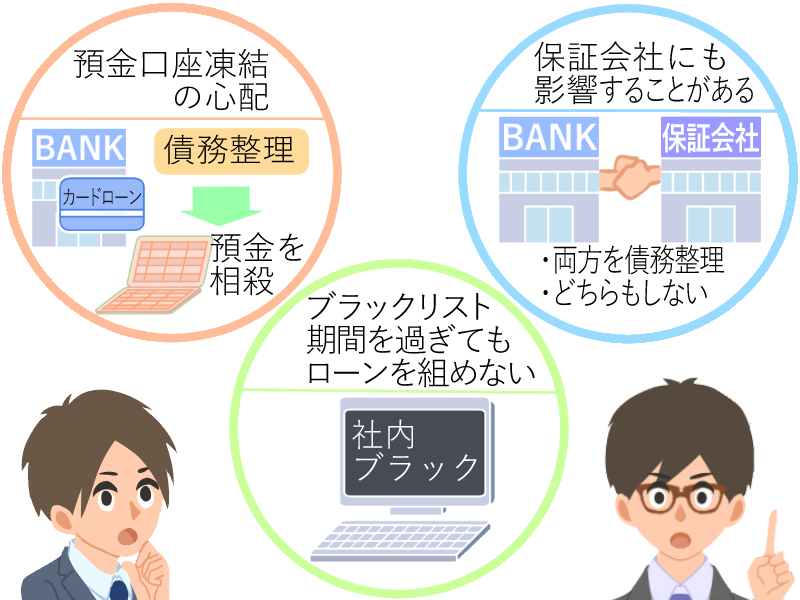

預金口座凍結の心配がある

銀行カードローンの債務整理で一番気をつけたいのが「口座の凍結」です。

銀行の立場からするとカードローンは「その人の預金口座に入っているお金を担保にとっている」と考えることができます。

つまり、カードローンの債務整理をしようとした場合、銀行に弁護士(司法書士)が受任通知を出した時点で預金口座のお金がおろせなくなる(=凍結される)危険があるのです。

銀行はカードローンの残債務と債務整理を知った時点で預金口座に入っているお金を相殺してしまいますので、もしその口座が給料振込先口座だったような場合は最悪、振込口座に給料が入っても引き出すことができず、生活まで脅かされる状況になります。

どうしても銀行を債務整理しなければならない場合、弁護士(司法書士)からは「あらかじめ口座をカラにしておいてください」「給与口座を変更するか、現金での受取りにしてもらって下さい」「水道光熱費など公共料金の口座引き落とし口座も変更しておきましょう」とアドバイスを受けるでしょう。

これは口座凍結への対策として行うものです。

保証会社にも影響することがある

銀行カードローンは保証人が付かない代わりに、後ろに保証会社として「消費者金融」がついていることを知らない人は多いのではないでしょうか。

カードローンを利用できる条件として「保証会社の保証が受けられること」という項目があるのですが、顧客がこの意味をよく知らないままに契約しているのが実情です。

銀行はローンの申し込みを受けると申込者の情報を保証会社に回し、そこで与信審査をしてもらいます。

それをクリアして初めてカードローンを利用できるのですが、もし滞納すると上記のようにまず残債務と預金を相殺し、なお返しきれない債務は保証会社が銀行に借金返済するのです。

これを「代位弁済」といいますが、代位弁済の後は銀行に代わって保証会社が顧客に対して取り立て等をすることになります。

では具体的にどんな会社が銀行の保証会社になっているのでしょうか。

たとえば、三菱東京UFJ銀行であればアコム、三井住友銀行であればSMBCコンシューマーファイナンス保証(プロミス)などです。

契約の際にこういった保証に関する項目も記載されているはずなのですが、そこまで意識していない人が多いため、債務整理において思いがけない影響が及んでしまうことがあります。

たとえば銀行とその保証会社両方に借入れがある場合に「銀行だけ債務整理しよう」と思っても、必然的に裏で情報がつながっていますので結局「両方を債務整理する」か「どちらも債務整理しない」の二者択一しかなくなってしまうのです。

その銀行での住宅ローン等はブラックリストの期間を過ぎても組めない可能性が高い

相手が銀行の場合、住宅や自動車の購入予定がある人は特に慎重にならなくてはなりません。

債務整理の大きなデメリットの一つに「ブラックリスト」の問題があります。

債務整理をすると、その種類を問わず一定の期間「信用情報機関」に事故情報として掲載されます。

そのため、他の金融機関も含めて借入れができなくなってしまうのですが、各個人信用情報機関の定めた期間を過ぎれば通常は再び借入れができるようになります。

しかし債務整理の直接の相手方である金融機関については、「社内ブラック」という状態になっており、5年、10年といった期間を過ぎ「喪空け」した後でも審査に落ちることがあるのです。

よって、個人再生や自己破産をしなければならない状態に追い込まれている人はもはや仕方がないのですが、任意整理であれば後々の住宅ローンなどへの影響を避ける意味からも、銀行を外す選択をする弁護士(司法書士)が多いのです。

銀行カードローンの債務整理、まとめ

銀行カードローンの債務整理について、良く分かったよ! 銀行カードローンの債務整理をする場合には、口座凍結や、信用情報の記載には注意が必要だね!

場合によっては、銀行カードローンを債務整理から外して考えた方が良い場合もあるから、弁護士事務所で弁護士回答を得ながら債務整理を進めていくことが大切だよ。

- 任意整理においては銀行カードローンを対象の債権者から外すことが多い。

しかし、対象に入れることで一定の効果が見込まれたり、銀行を相手にすることによるデメリットがない場合なら債務整理することは可能。 - 銀行カードローンを任意整理することの一番大きな効果は、将来利息のカットである。

- 個人再生や自己破産では銀行カードローンも含め、全債権者をまとめて手続きする。

- 銀行カードローンを債務整理する際は口座凍結や保証会社との関係に気をつけなくてはならない。

- 将来、その銀行での住宅ローン等の借入れを希望する場合は、社内ブラックを避けるために銀行カードローンを外して手続きすることが望ましい。

このように、銀行は債務整理の際、他の債権者と異なる注意点があるので最終的にどう処理するべきかを弁護士(司法書士)に法律相談しながら慎重に進めるべきでしょう。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 成人年齢が引き下げられましたが、10代でも債務整理はできますか?注意点は? - 2026年2月18日

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...