自己破産や債務整理はいくらからできるの?したほうがいいの?専門家が解説

いくら以上の借金がないと手続きが進められないという事はあるの?

支払いが困難な状態になっていれば、誰でも、いくらからでも手続きを進めることができるんだ。

今回の記事では、どんな時に債務整理手続きを進めるのが良いのか、詳しく見ていこう。

借金がかさんで「債務整理した方がいいのかな」と思っても、借金額が少なかったら「こんなに少ない金額なら、自己破産できないのでは?」と心配になってしまうものです。

実は債務整理には「最低金額」はありません。

状況によっては20万円の借金でも自己破産できる可能性があります。

今回は債務整理を「いくらから」できるのか、解説します。

少額の借金を返せなくて困っている方は、ぜひ参考にしてみてください。

債務整理ができる最低額とは

まずは債務整理の「最低額」について、みていきましょう。

債務整理には最低額はない

結論的に、債務整理に「最低額」はありません。

債務整理すべきかどうかは基本的に「返済が困難な状況になっているか」によって決まります。

収入に比べて支払が過大となり、返済困難になっていれば誰でも債務整理できます。

「残高が何円か」は関係ありません。

以下で債務整理の手続きごとに「最低金額」についての説明をします。

任意整理の場合

任意整理であれば、「特に困っていない」状況でも手続き可能です。

任意整理をすると「利息を0にできる」メリットがあります。

ブラックリスト状態になってもかまわないので返済額を減らしたいなら、「がんばれば自力返済できる状態」で任意整理してもかまいません。

個人再生の場合

個人再生は「支払不能になるおそれがある場合」にできます。

自力で何とか返済しているけれど、このままでは将来返済できなくなる見込みが高いケースです。

自己破産

自己破産は「支払不能になったとき」に行えます。

実際に返済が不可能となったときに自己破産できると考えましょう。

少額で債務整理できる要件は、任意整理→個人再生→自己破産の順に厳しくなっていきます。

債務整理すべき借金額とは?

債務整理に最低金額がないとしても、「このくらいの借金額だったら債務整理した方が良い」というお勧めの金額はあるのでしょうか?

債務整理すべき金額は、本人の「支払能力」によって変わります。

たとえば借金残高が200万円あっても「年収1,000万円」の方であれば通常、債務整理は不要でしょう。

一方「無職無収入」なら借金額が20万円でも債務整理した方が良いと考えられます。

債務整理すべきかどうかは、収入と支出のバランスから検討しましょう。

「収入に比べて支出が多すぎるから、返済がきつい」と感じるなら債務整理した方が良いケースが多数です。

毎月の返済が苦しいと感じているなら、我慢せずに専門家に相談してみてください。

債務整理を進めるかどうかの判断基準

債務整理するかどうか迷ったら、以下の要素を参考に判断しましょう。

支払能力

あなたの支払能力はどのくらいでしょうか?

- 年収

年収が低ければ、少ない借金でも債務整理すべきです。 - 月収

年収が高くてもボーナスの要素が大きく月収が少なければ、毎月の返済が苦しくなる可能性があります。

月々の返済が難しい状況なら、債務整理した方が良いでしょう。 - 収入の安定性

特に自営業の方は、収入が不安定になりがちです。

収入にばらつきがあってしょっちゅう支払が苦しくなる状況であれば、債務整理を検討しましょう。

支払遅延

きちんと支払ができているでしょうか?

- 毎月きちんと支払えているか

毎月、遅れずに支払ができているかどうかが問題です。

しょっちゅう遅延しているようであれば、債務整理を検討した方が良いでしょう。 - 残高を着実に減らせているか

借金を返済するときには「元本と利息」の合計を払う必要があります。

毎月利息ばかり支払っており元本をほとんど減らせていない状況であれば、債務整理した方が良いでしょう。 - 借金の残高

借金の残高が収入に比して過大なら、自力での返済が難しいので債務整理をお勧めします。

たとえば年収300万円なのに借金額が500万円であれば、自力返済が困難な状況といえるでしょう。

まったく返済できない

すでに返済できていない状況が発生しているなら、すぐにでも債務整理しましょう。

返済せずに放っておくと、裁判をされて給料等を差し押さえられる可能性があります。

また債務整理をしたらブラックリスト状態になってローンやクレジットカードを利用できなくなることが知られていますが、2~3か月以上の長期延滞でも同じ状況が発生します。

1社でも支払不能となり、今後も延滞状態を解消できる見込みがないなら早期に債務整理をしましょう。

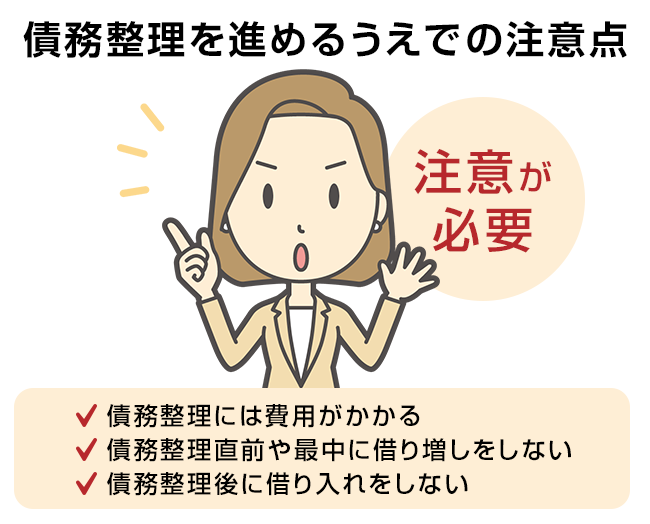

債務整理を進めるうえでの注意点

債務整理をするとき、以下の3点に注意してください。

債務整理には費用がかかる

1つ目は、債務整理には費用がかかる点です。

債務整理を自分で進めるのはハードルが高いので、多くの方は弁護士や司法書士に依頼しますが、そうすると「弁護士費用」「司法書士費用」が発生します。

金額は債務整理の手続きによっても異なりますが、最低10万円、高いときには50万円程度になるでしょう。

個人再生や自己破産の場合、専門家の費用とは別に裁判所にもお金を払わなければなりません。

自分で手続きをしてもお金がかかります。

金額的には最低2万円、高いときには20万円以上の実費・予納金が発生するでしょう。

そうはいっても、返済できないなら債務整理によって解決するしかありません。

法テラスや分割払いを利用すれば、一見高額な債務整理の費用も払えるものです。

生活保護の方でも自己破産しているケースがたくさんあるので、諦める必要はありません。

まずは一度、債務整理に熱心に取り組んでいる専門家へ相談してみてください。

債務整理直前や最中に借り増しをしない

借金に困っている方は、債務整理直前に「これが最後のチャンス」などと考えて一気にクレジットカードなどで「借り増し」してしまうケースがあります。

弁護士に債務整理を依頼した後、カードを止められる前にショッピング枠を使って現金化する人もいます。

しかし、債務整理直前や最中に借り増しや新規の借入をするのはNGです。

そのようなことをすると、債権者が任意整理の交渉に応じてくれなくなる可能性があるためです。

また自己破産では、そういった行為は「詐術」とみなされる可能性がありますし、クレジットカードの現金化も禁止されています。

自己破産で違反行為をすると「免責(借金を0にする決定)」をしてもらえなくなるリスクがあるので、くれぐれも注意しましょう。

債務整理後に借り入れをしない

債務整理をすると、いったんは「ブラックリスト状態」になります。

つまり「個人信用情報」に事故情報が登録され、しばらくはローンやキャッシング、クレジットカードを利用できない状態となります。

ただ債務整理後5~10年程度が経過すると、再度借入できる状態に戻ります。

すると、解放感からかたくさん借入をしてしまう方がおられるので注意しなければなりません。

確かに債務整理に回数制限はありませんが、何度も繰り返していると債権者や裁判所からの信用がなくなります。

特に自己破産の場合「前回から7年以内」に申し立てても免責してもらえません。

頻繁に債務整理をしようとしても失敗のリスクが高まります。

いったん債務整理によって借金を減免してもらったなら、二度と借金はしないで健全な生活を目指しましょう。

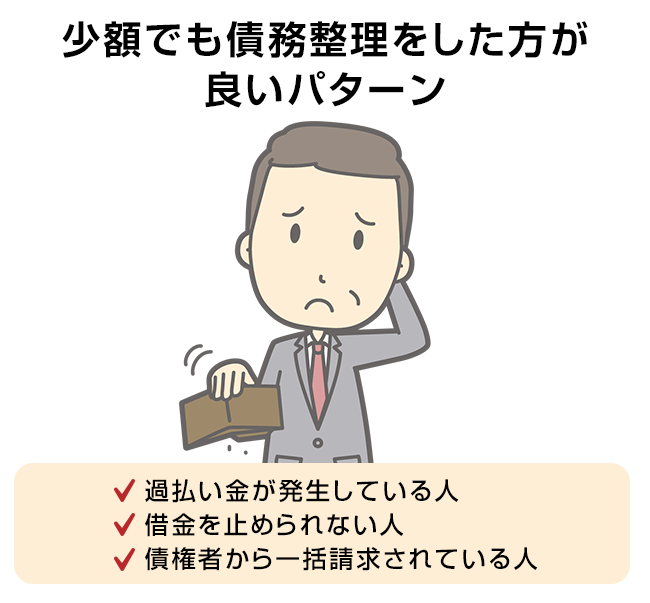

少額でも債務整理をした方が良いパターン

以下のような状況に該当するなら、借金残高が少額でも債務整理をお勧めします。

過払い金が発生している人

1つ目は「過払い金」が発生しているケースです。

過払い金とは、利息制限法による制限利率を超過して利息を支払いすぎたとき、取り戻せる超過利息のことです。

かつて、多くの消費者金融やクレジットカード会社は「利息制限法」の定める上限利率を超える高い利息で貸付をしていました。

ところが2006年に最高裁判所が判決を下し、「利息制限法を超過する高い利息を支払う義務は無い」と判断したのです。

この判決により、利息制限法を超えて払いすぎた利息を貸金業者から取り戻せるようになりました。

その払いすぎ利息が「過払い金」です。

過払い金が発生している可能性があるのは2008年以前のサラ金やクレジットカードのキャッシングによる借金です。

その時代にこれらの借金をしていた方は、現在でも貸金業者へ「過払い金請求」できるケースが散見されます。

過払い金請求をすると、過払い金によって現在の元本残高を0円にしたり、完済して過払い金を取り戻せたりする可能性があるので、早めに手続きしましょう。

また過払い金請求でお金を取り戻せた場合には「ブラックリスト状態」にもならず、継続的にローンやクレジットカードを利用できます。

過払い金請求にはデメリットがなく「メリットしかない」といえるので、心当たりがあるなら早めに専門家に相談してみてください。

借金を止められない人

借金が少額なので何とか返済できそうな状況でも「借金グセのある方」には債務整理をお勧めします。

債務整理をすると、借り増しができなくなって強制的に借金を停止できるからです。

任意整理、個人再生、自己破産、どの債務整理をしたときにも「ブラックリスト」状態になります。

つまり個人信用情報に事故情報が登録されて、一切のローンやクレジットカードを利用できない状態です。

- 消費者金融のキャッシング、カードローン

- 銀行カードローン

- 新規クレジットカードの発行

- 既存のクレジットカードの利用

- 住宅ローン

- 教育ローン

- 車のローン

上記のような「借金」はすべて利用できません。

ただしブラックリスト状態になると、iPhoneなどのスマホ端末の分割払いもできません。

子どもの奨学金の「連帯保証人」にもなれないので注意しましょう。

こういった不都合もあるので、自分の返済能力との天秤にかけて債務整理に踏み切るかどうかを判断してください。

債権者から一括請求されている人

借金を長期滞納していると、債権者から内容証明郵便で「一括請求」されます。

それでも放置していると、裁判を起こされて裁判所から「支払い命令」が出ます。

それでも返済せずに無視していると、最終的に給料や預貯金、生命保険などの財産を差し押さえられて強制徴収されてしまいます。

給料の差押は借金を完済するまで続くので、生活が圧迫されてしまうでしょう。

差押は最終局面です。

そうなる前に債務整理によって解決すべきといえます。

借金を返済できなくなって2か月程度経過しているなら、早急に専門家へ相談して債務整理を進めてもらいましょう。

- 貸金業者から「一括請求書」が届いた

- 裁判を起こされた

- 支払い命令の判決が出てしまった

- 給料を差し押さえられた

上記のどの状況でも、債務整理は可能です。

「ここまで状況が悪化したら、きっと専門家も受けてくれないだろう」と諦めてしまう方もおられますが、そんなことはありません。

酷い状況であればあるほど、債務整理する必要性が高いのです。

一括請求をされたり裁判を起こされたりして困っているなら、一刻も早く弁護士や司法書士に相談してみてください。

まとめ

借金額が少額でも、債務整理は可能です。

利息を減らしたいなら「自力で何とか支払える状態」でも任意整理できます。

「支払が困難な状態」なら個人再生できますし「支払不能な状態」なら自己破産による解決が可能です。

適切な債務整理の方法は、専門家に相談すればアドバイスしてくれます。

専門家に任せてしまえば債権者からの督促が来なくなり、落ち着いた生活を取り戻せるでしょう。

「借金額が少ないから債務整理できない」と諦める必要はないので、早めに弁護士や司法書士に相談してみてください。

福谷陽子

元弁護士・ライター。

弁護士としての活動した約10年間のうち、7年間は独立開業して事務所の運営を行う。

実務においては債務整理案件を多数担当し、任意整理・個人再生・自己破産のみならず、過払金請求も手がける。

その経験をもとに、現在はライターとして法律関係の記事を執筆している。

■略歴

・京都大学法学部在学中、司法試験合格

・京都大学法学部卒業後、司法研修所入所

・弁護士登録・某法律事務所にて勤務

・独立し、陽花法律事務所を設立

・弁護士活動を停止し、ライターに転身

■ご覧のみなさまへのメッセージ

借金問題を抱えていると、追い詰められた気持ちになるものです。

「どうしようもない」「借りた自分が悪い」「借りたからには返さなければ」と律儀な思いを持ち、必死で返済を続けている方もおられるでしょう。

しかしどんなに頑張っても返済できない借金があるものです。

法律は借金返済できない方や苦しくなった方に救済手段をもうけています。

債務整理をすると嘘のように借金問題を簡単に解決できるケースが本当に多いです。

借金問題に悩んでいる時間はもったいないです。

債務整理は恥ずかしいことではないので、勇気を出して専門家へ相談していただきたいと思います。

最新記事 by 福谷陽子 (全て見る)

- 子供の借金は親が払わなければいけないの?専門家が解説 - 2021年12月21日

- 会社から借金をしたけど返済できない!滞納したらどうすればいいか解説 - 2021年11月24日

- 借金の利息・利子が免除になる?任意整理・債務整理の方法を専門家が解説 - 2021年10月21日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...