100万円以下、30万円程度の少額の借金でも債務整理はできる?

借入額が100万円以下のような少ない場合でも、債務整理ってできるのかな? 100万円以下の債務整理は難しいことが多いんだよ・・・ でも、その人の収入や状況に応じて可能となる場合もあるんだ。 今回の記事では、少額の債務整理について、詳しく説明するね。

「多重債務」という言葉からは300万、500万などかなりまとまった金額の負債が連想されます。

しかし、現実に目を移してみると

- 「客観的に見たらそれほど多い借金ではないけれど、借金返済額が大きい、給料が安いなどで生活を圧迫している」

- 「住宅ローンがある」

- 「失業してしまって、70万円くらいなのに支払えない」

のようなケースも意外に多いものです。

では、比較的少額の借金を抱える人がそれを解決する方法にはどのようなものがあるのでしょうか?

100万円以下の借金で債務整理は可能か?

よく芸能人が「私は3億円の負債を5年で完済しました」などと言っているのはもともとの収入が多いからこそできることであって、普通のサラリーマンに到底真似のできるものではありません。

つまり逆も同じことであり、結局のところ「返済不能」がどのくらいの借金を指すのかは収支のバランスやその人の年齢(働ける残りの期間)や技能、家族の状況など、さまざまな要素を加味して決まります。

よって、100万円以下の借金でもその人の置かれた状況によっては十分、債務整理できる可能性があるということです。

100万以下の借金を債務整理した時の減額効果

100万円以下借入額の場合、債務整理をすると、どんな効果があるの? 債務整理の種類によって減額効果が異なるから、種類別にチェックしてみよう。

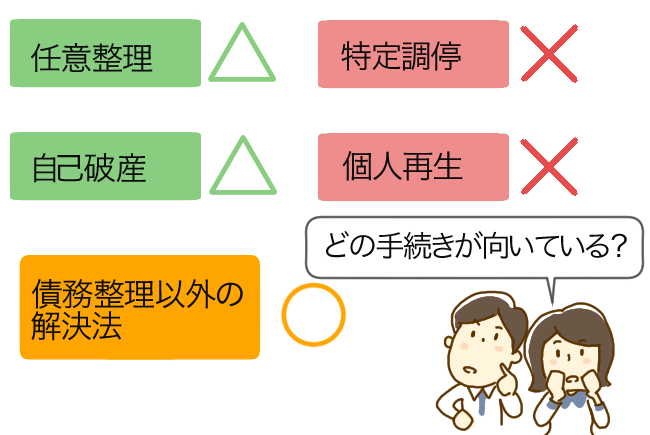

では、債務整理の種類による効果や、少額の債務を整理する場合はどのような手続きが向いているのかを考えてみましょう。

| 100万円以下の債務整理に向いているか? | 備考 | |

| 任意整理 | △ | ・過払い金請求ができるケースなら債務者の手元にお金が戻ることも ・高金利業者との取引がない人にとってはほとんど効果なし |

| 特定調停 | × | ・返済型手続きのため基本的に不向き ・過払い金を見逃すおそれもあるため避けた方がよい |

| 個人再生 | × | 最低弁済額が100万円のため効果なし |

| 自己破産 | △ | 事案により、できる場合とできない場合がある |

| 債務整理以外の解決法 | ○ | 収入が安定している人は家計の見直しなどをすれば費用をかけずに負担を軽くできる |

任意整理する場合

任意整理とは、利息引き直し計算をした後の債務(それ以上は減額できない)を3年から5年くらいで分割払いにしていくものであり、裁判所を使わない「私的な和解」です。

本来、任意整理が最大の効果を発揮する場面は、高金利取引が多く、利息引き直し計算をしたら大幅に債務が減るようなケースです。

特に、債務者本人が最初の相談の時に「消費者金融数社ともう10年以上取引しています。残りの債務はそれぞれ20万円ずつくらいです。」などと言っている場合は、もしかしたらそもそも債務整理の必要すらないかも知れません。

つまり、このようなケースでは「利息制限法による利息引き直し計算」をすると過払い金が発生することが多く、事例によっては「全債権者が過払いだったので、弁護士(司法書士)の弁護士費用や過払い金報酬を引いてもプラスになった(=本人の手元にお金が戻った)」という結論が考えられるからです。

このような結論になれば債務整理扱いとはならないため、いわゆる「ブラックリスト(=信用情報機関へのマイナス情報掲載)」の心配をする必要もありませんので、(過払い請求をした消費者金融、クレジットカード会社、銀行のような貸金業者以外であれば)新規のローンを組むことへの支障もありません。

繰り返しますが、基準として

「高金利取引(年利20%以上が目安)」の業者から「ある程度長期間(5年程度以上)」借りたり返したりしていた人

は、返済が苦しいからといっていきなり自己破産手続きに踏み切るようなことをせず、まずは弁護士(司法書士)によって利息引き直し計算をしてもらうことが必須です。

自分では80万円あると思っていた債務が10万円だった」とか「マイナス(過払い)だった」となれば一足飛びに解決しますし、やはり負債が多いようであればその時点で自己破産に切り替えればよいことになります。

上記のとおり任意整理は「利息引き直し計算後の債務を減額してもらうのはほぼ不可能」です。

将来利息のカットと分割回数を調整するくらいしか効果がないのですから、100万円以下の返済に苦しんでいる状況の人にとっては不向きということになります。

特定調停する場合

特定調停とは、「弁護士を通じない任意整理」というイメージで考えればよいのですが、裁判所の調停手続きを使って現実的に返済可能なプランを立てていくものです。

特定調停もやはり返済型手続きであるため、任意整理と同じく、高金利の取引が大幅に減額できたようなケースを除いては元本の減額が望めないことから、あまり効果の上がる手続きではないでしょう。

さらには、特定調停の場合は弁護士(司法書士)を通じず自分で行う人の方が多いため、「利息引き直し計算自体をしそこねている、あるいは計算を間違っている」「過払い金を見逃している」などの不備も多く発生します。

そこで、どうしても特定調停を試みたい場合は相談の段階だけでも弁護士(司法書士)を通すことをおすすめします。

個人再生する場合

個人再生は、「元本を大幅に減額してもらえる手続き」という認識を持つ人もいるでしょうが、100万円以下の債務しかない人にとってはまったく減額効果はありません。

なぜなら、再生手続きのルールとして「最低弁済額」が決まっており、どんなに減額しても100万円以上は支払わなくてはならないからです。

100万円以上500万円未満の債務額なら最低弁済額は100万円以上、と規定されているため、この範囲の人の中ではぎりぎり500万円に届かないくらいの債務額が一番減額効果は高いことになります。

自己破産する場合

(利息引き直し計算後の)債務が100万円以下であるが返済が苦しい人にとって、最終的に「自己破産」を選択することは多くなるでしょう。

なぜなら100万円以下ですら返済できない=相当生活が困窮していると考えるのが自然であり、中には失業してしまった人や生活保護を申請している人もいるからです。

生活保護を申請する場合、役所の保護課に相談に行きますが、その際に債務がある人については生活保護受給に先だって「自己破産手続きをしてくるように」と指導されるのが普通です。

もし自己破産の費用すら捻出することが難しい場合は「法テラス(日本司法支援センター)」という国の機関による「民事法律扶助」を受けることができることもあります(ただし、資力要件などを満たしていなくてはなりません)。

基本的に民事法律扶助によって費用を貸与された場合は返済が必要になりますが、生活保護受給者については一定の条件のもとに猶予や免除となることもあります。

→ 法テラス http://www.houterasu.or.jp/index.html

ただ、生活保護の前提として債務する場合、任意整理など他の手続きでは許されず「自己破産をして、借金をチャラにしてもらう」ことが必要です。

なぜなら、任意整理など返済型の手続きをしながら生活保護を受けると「保護費」とよばれる税金から債権者に返済するという理屈になってしまうため、国民感情、そして保護費の本来の趣旨に合わないとされるからです。

生活保護まではいかなくても失業して就職活動中であったり、母子家庭で困窮の度合いがひどいなどのケースも考えられます。

裁判所(または裁判官)によっては、あまりに少額の負債で自己破産申立てをすると代理人弁護士が「手続きを他のものに切り替えられないか?取り下げを検討できないか?」と打診されることもあります。

しかし本人の生活状況を書類から読み取って自己破産が妥当と判断されれば、100万円を切っている債務額での自己破産手続きが認められることもあります。

あくまでケースバイケースになってくるため、今の生活状況で果たして返済型手続きができるのか、自己破産がよいのかという判断は弁護士(司法書士)と相談した上で慎重に行うべきでしょう。

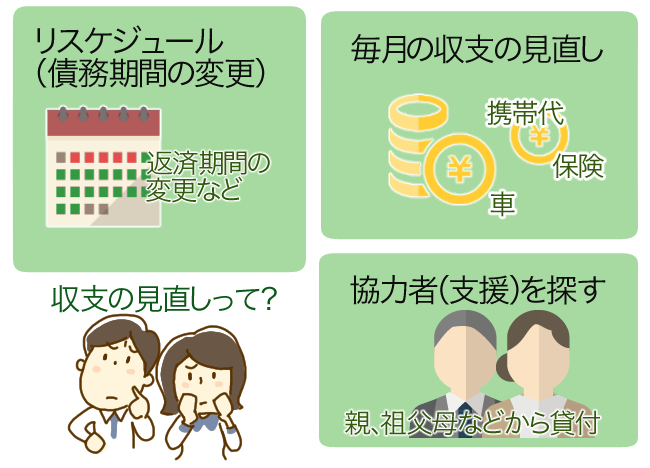

債務整理を考える前にやるべきこと

債務整理以外にも、生活を立て直す方法ってあるのかな? まずは収支の見直しをすることだね。 無駄遣いがないかどうか、節約できる項目がないかをチェックしよう。

ただ、自分の努力によって家計を改善できるにも関わらずあまりにも安易に「もう返済が苦しいから債務整理すればよい」という結論になるのも考えものです。

下記のような方法を選択する余地もあることを知っておきましょう。

リスケジュール(債務期間の変更)

「リスケジュール(リスケ)」とは、契約当初に約定していた内容の返済が難しくなった場合に、返済期間の変更などを行って債務者が現実的に返せる状態にすることです。

これは債権者と債務者の話し合いで計画を立て直す形になります。

ただ、債務者自身の状況がすでにかなり切迫していると判断されるともう金融機関側がリスケに応じず、逆に債務整理をすすめられることもあります。

また、もし消費者金融がリスケジュールや借金の組み直し、債権債務ゼロの和解などを打診してきたら注意しなくてはならないこともあります。

これは実際にいくつもあった例なのですが、債権者側が「現状が厳しいようなので、もう貸付の残額はカットしますから債権債務なしで和解しましょう」などと言って和解書の署名を求めてくることがあります。

しかし実はそのようなケースでは、ほぼ利息引き直し計算をしたら過払い金が発生していると考えて間違いありません。

安易に署名してしまうことはせず、弁護士(司法書士)のところにその文書を持って相談に行くべきです。

基本的に債権者が自分の持つ債権を自らカットしてくるようなことはまずありえず、このようなことを言ってくる背景には、債務者が過払い金に気づいて後から請求してくるのを封じるもくろみがあります。

つまり「債務者から貸金業者への債権もない」という形での和解書を締結すればそれを盾にとって「自分たちが過払い金を支払う必要はない」との主張をできることになるからです。

もしこうなってしまっても「和解自体が無効である」という結論に持っていくことは可能でしょうが、やはり債務者自身では難しいので弁護士(司法書士)の手を借りる必要があります。

毎月の収支の見直し

債務整理の相談に来る依頼者の中には、「全体の生活ぶりから見て明らかに見合っていない家計の項目」があることがあります。

たとえば、月給16万円で家族4人が暮らしているのに携帯代が月2万などです。

これでは健全な生活が成り立つはずもありません。

もう返済できないと言っている人の家計収支にもまだまだ見直しの余地があるものがたくさん潜んでいます。

上記の携帯代などは、各キャリア(ドコモ・auなど)に相談すれば自分の利用実績に応じてプランの立て直しをしてくれたり、家族割りの提案をしてくれるのですが、無駄が多い家計の人はそれすら行っていない例が多いのです。

また、あまり使っていない自動車を「あると便利だから」というだけで保有している人もいますが、それだけでローン、ガソリン代、駐車場代、車検代、税金など年間相当な維持費がかかっているはずです。

本当に自動車が必要か、レンタカーやカーシェアリングで済ませることができないかなどを考えてみましょう。

そしてこれもよくあるのが「お付き合いで入っている保険」です。

自分がどんな保険に入っているかすぐ説明できない状態の人は、保険会社の担当者に言われるがままに無駄な保障をつけている可能性があるといえます。

万一、非常に高額の医療を受けなければならない場合は公的健康保険の「高額療養費」などの制度もありますのである程度、フォローすることができます。

こういったことも前提として知った上で自分や家族の保障内容を見直してみましょう。

協力者(支援)を探す

100万円以下くらいの少額でしたら「親、祖父母などから貸付を受ける」という手段もあるでしょう。

いくら貸金業法改正により金利が下がっている時代とはいえ、やはり利息の支払いが家計を圧迫しているケースもあります。

もし長期返済を認めて貸し付けてくれるような親族がいればここは頭を下げてでもお願いするべきでしょう(もちろんお金の貸し借りは親族関係にもない友人・知人・同僚などとはするべきではありません)。

ただ、贈与を受けるというのはあまり好ましくありません。

「借金の肩代わり」を受けた人の多くは同じことを繰り返す傾向がありますので、返済していく大変さを経験した上で身の丈に合った生活をする習慣を身につけることが本当の意味での「立ち直り」といえるからです。

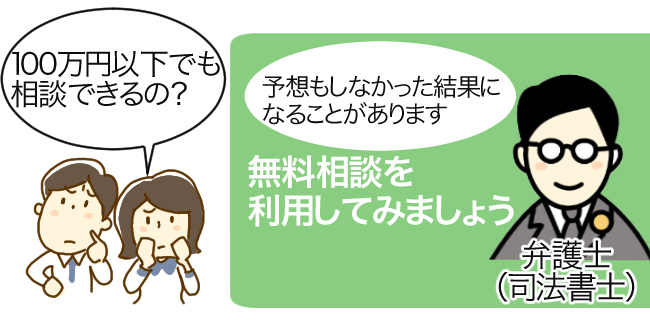

債務整理できるかどうかを弁護士(司法書士)に相談する

少額の借り入れ額でも、弁護士に相談する事は可能なの? もちろん可能だよ! お金がなくて困っている場合には、相談無料の弁護士事務所や、法テラスなどを活用しよう。 相談の際に、基本報酬や減額成功報酬を確認し、支払いができるのか判断するといいよ。

上記のように「100万円以下」の債務を抱えている人でも返済が苦しいと悩むことはありますが、利息引き直し計算をしてみたら債務者が予想もしなかった結果になることがあります。

どうせ何も打つ手がないと最初からあきらめずに、ひとまず自分の「本当の債務残高」についての見当をつけ、解決策があるかどうかを教えてもらうために弁護士(司法書士)の無料相談を利用してみましょう。

その人の取引先、取引年数、現在の約定残高などの情報で、「これは過払い金があるな」とか「自己破産もやむなし」とか、弁護士(司法書士)であれば大まかな予測がつきます(ただし、確定的なことは「利息引き直し計算」の後でなければわかりません)。

債務整理は100万円以下でもできる?まとめ

少額の債務整理は、その人の状況によって、選択肢が変わってくるんだね。 残債務が少額であるからといって、債務整理はできないと決めつけてしまうのではなく、まずは専門家に相談しよう。

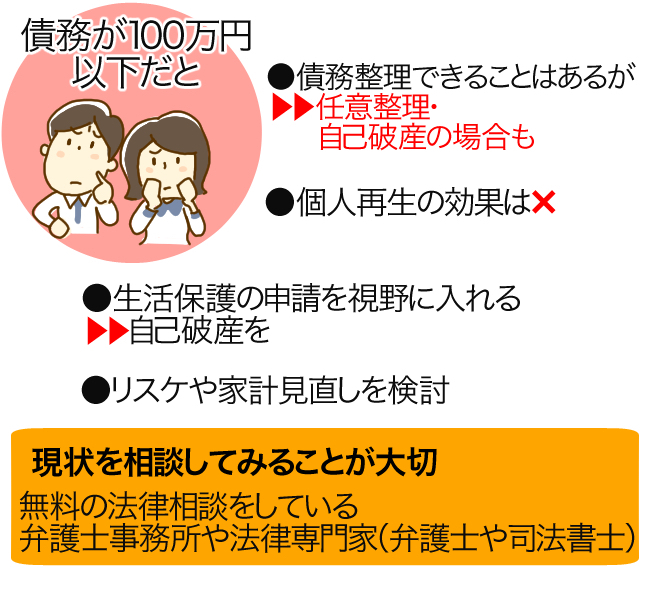

- 100万円以下の債務でも債務整理できることはあるが、その人の状況により任意整理で解決できる場合や自己破産をせざるを得ない場合がある。

- 100万円以下の債務では個人再生の効果はない。

- もし、生活保護の申請を視野に入れるならまず「自己破産」で借金をチャラにしなければならない。

他の債務整理手続きでは不可。 - 債務整理以外にも、現状を楽にする手段はいくつもある。

無職になった場合など、本当に切迫しているのでなければまずはリスケや家計見直しを検討してみるのも方法。 - 債務整理できるかできないか、自分で決めつけるのは危険なので、まずは相談料が無料の法律相談をしている弁護士事務所や法律専門家(弁護士や司法書士)に現状を相談してみることが大切である。

100万円以下の債務整理の相談おすすめ法律事務所

100万円以下の借金で債務整理を考えている人は、まずは債務整理できるかどうかを専門家に判断してもらいましょう。

当サイトおすすめは弁護士法人サンク総合法律事務所(旧:樋口総合法律事務所)です。

もちろん相談は無料ですし、初期費用0円で分割払いにも対応していますので、手持ちのお金が無くても大丈夫です。

着手金・報酬金・減額報酬・過払い金報酬などの費用はサイト内に明確に提示してありますのでいったいいくらかかるんだろう?という不安もありません。

相談するときは、返済金額や借金額、返済方法をどうしているかをあらかじめ整理しておくとスムーズにやりとりできます。

自分がどういうケースに該当するか、これからどうすればいいのかがすぐにわかりますよ!

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...