借金の連帯保証人への債務整理の影響は?

債務の連帯保証人になってしまった場合、どんな時に影響を受ける事になるの? 連帯保証人にはなってはいけないってよく聞くよね。 なんで連帯保証人になってはいけないのか、連帯保証人と債務者はどんな関係となるのか、連帯保証人に影響が及ぶ場合はどんな時なのか、今回の記事では詳しく見ていこう。

債務整理をする際、特に注意しなくてはならないのが連帯保証人がついている借入れの取扱いです。

カードローンでは保証人が付くことはあまりありませんが、住宅ローンや、奨学金などの契約を進める際には夫や妻などの連帯保証人がつくのはよくある事です。

連帯保証人がついていても迷惑をかけずに債務整理できる場合もあれば、そうでないこともあります。

ではそもそも「保証人になる」とはどういうことなのか、そして債務整理による具体的影響や対策にはどのようなものがあるのかを詳しく見てみましょう。

保証について知っておくべきこと

保証債務の基本的な仕組み

保証人と一言で言っても、そこには「保証人(通常保証人)」と「連帯保証人」という2つの形式があります。

連帯保証人の方が通常保証人よりずっと重い責任を負っています。

まず、保証というものの仕組みから確認してみましょう。

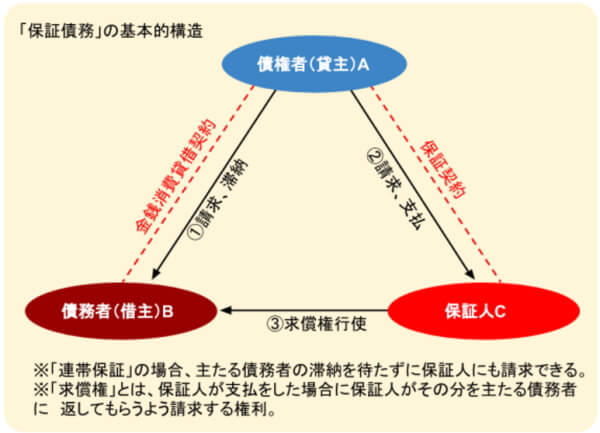

債権者Aと債務者(主たる債務者)Bの間では「金銭消費貸借契約」つまりお金を貸しましょう、借りましょうという契約が成立しています。

そして、債権者Aと保証人(または連帯保証人)Cとの間では「保証契約」といって「AとBとの間の契約については私が保証人になります」という契約が成立しています。

基本的な流れとしてはAがBに請求してBがきちんと支払っている限りはCには何ら影響ありません。

しかし、Bが支払えないとAはCに「Bさんから返済してもらえないのであなたが返してください」と請求します。

一括返済を要求される事もあります。

保証契約がある以上、Cはそれを拒むことができないというしくみです。

もしCが代わりに支払いをすればCはBに対して「私が代わりに払ってあげたのでその分を私に返してください(求償権の行使)」ということができます。

ちなみに、元々消費者金融などのローン会社が債権者になっていた債権が「債権譲渡」という形でサービサー(債権回収を専門とする会社)に移ることがありますが、こういった場合には「保証契約」もサービサーに引き継がれるため、Cはサービサーから請求が来れば拒めないことになります(これを専門的な言葉で「保証債務の随伴性」といいます)。

基本的な考え方としてはこのようになりますが、Cが連帯保証人であるとどのような点で責任が重くなるのでしょうか。

保証人と連帯保証人の違い

「連帯保証人にだけはなるな」と親から言われて育った人も多いことでしょう。

連帯保証人になることは、債務者本人と同じレベルの責任を負わされるのです。一番それを象徴するのが次の2点です。

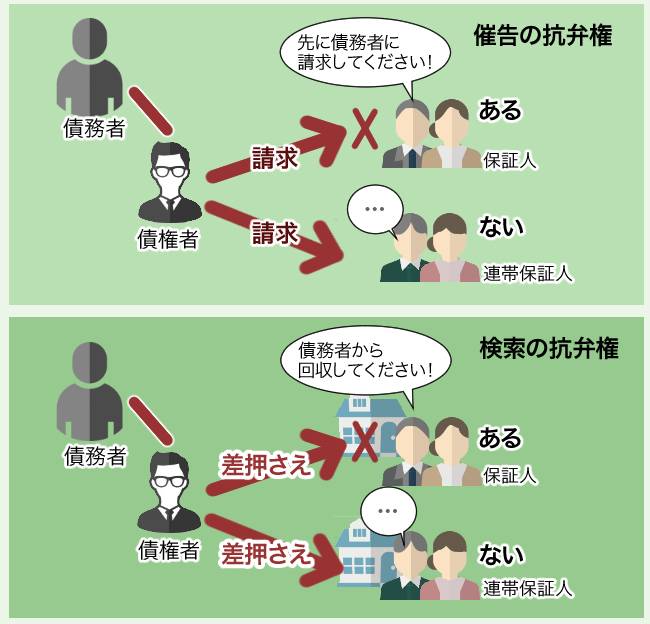

「保証人には催告の抗弁権があるが、連帯保証人にはない」

「保証人には検索の抗弁権があるが、連帯保証人にはない」

これらの言葉は連帯保証を考える上でとても大切です。

上図の例に置き換えて考えてみると、

「催告の抗弁権」とは、AがいきなりCに請求してきたとしても「先にBに請求してください」という権利がないということです。

「検索の抗弁権」とは、AがCの財産に差押えなどをかけてきても「Bに財産があるんだからあっちから回収してください」という権利がないということです。

このような形で、連帯保証人の責任は主たる債務者と返済義務はほとんど同一のものと考えられるくらいになっています。

まったく自分は借りたことによる利益を受けていないにもかかわらずこのような責任を負わされるのですから、いかに連帯保証が怖い制度かがわかるのではないでしょうか。

もし、債権者がプロ(銀行や消費者金融など)だった場合は手続きミスを除いてはほぼ間違いなく「連帯保証」の形になり、「通常の保証」ということはありえません。

これは貸す側と借りる側との(知識も含めた)力関係といえるのですが、債権者にとってより有利な契約内容にすることは実際の取引の世界ではやむを得ないことなのです。

借りる側が「通常保証にしてください」などと言おうものなら「では融資はできません」という話になるだけではないでしょうか。

根保証に注意

さらに恐ろしい責任を負わされる形態として、「根保証」というものがあります(事業用ローンに多い)。

従来は「包括根保証」という保証形態があり「保証金額や保証期間が限定されていない内容の保証契約」であり、保証人側としてはいくらまででも、いつまでも追いかけられる危険性がありました。

このことにより保証人の責任が重くなりすぎるということで平成17年に根保証の内容を制限する民法改正法が施行されました。

改正前後を比べてみましょう。

| 改正前 | 改正後 |

| 口頭での契約も有効 | → 口頭での契約は無効であるため、必ず書面で契約すること |

| 保証人が、債務者の借入れをいくらでも保証する契約も有効 | → 保証する金額の上限を契約で定めることが必要で、保証人はその範囲で保証する |

| 保証人が無期限で保証する契約も有効 | → 保証人は、契約で定められた5年以内の期間(定めがないときは3年間)に発生した債務のみ保証する |

このように緩和されたとはいえ、根保証が全面的に廃止されたわけではありません。

「決められた範囲での繰り返しの貸し付けを保証している」わけですから、保証人としてはいったん主たる債務者 が借金返済したからといって油断することはできないと考えた方がよいでしょう。

債務整理をした時の連帯保証人への影響

債務整理をすると、必ず連帯保証人に迷惑がかかってしまうの? 任意整理の場合には、連帯保証人に迷惑をかけてしまう事はないんだけれど、その他の債務整理の場合には、連帯保証人に返済義務が生じる事になってしまうんだ。

では、実際に債務整理をした場合の具体的影響について考えてみましょう。

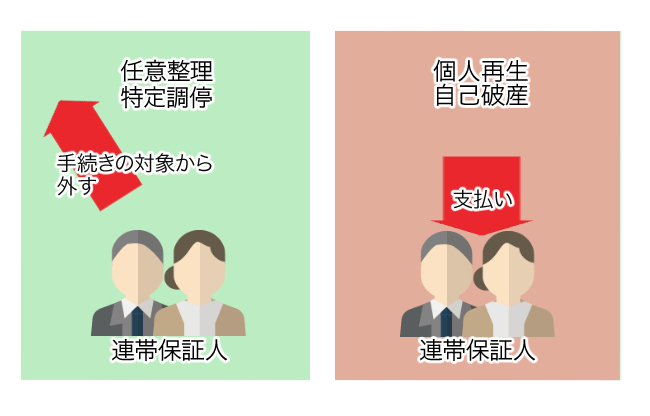

大まかに分けて

- 保証人への影響を避けられる可能性があるのは「任意整理」と「特定調停」

- どうしても影響してしまうのは「個人再生」と「自己破産」ということができます。

任意整理や特定調停であれば、債務者が債務整理の対象とする債権者を選ぶことができますので、連帯保証人がついている債権者を外せる場合は外して手続きするのが通常です。

また、外さなかった場合であっても、任意整理や特定調停は和解、調停成立後に主たる債務者自身が返済することが前提ですので、いったん手続きのため返済が止まっていたとしてもそのことによってすぐに連帯保証人に請求が行く可能性はあまりないといえます。

これらの手続きでは、債権者側は債務整理されることで彼らの儲けは減るものの、貸した元本をカットされるわけではないため損をしているのではないからです。

これに対して、個人民事再生や自己破産では「元本大幅カット」「全債務の免責」など、明らかに債権者は損をしています。

そこで損になった分を連帯保証人に請求する必要が出てくるわけです。

奨学金は必ず保証人または保証会社がついている

奨学金の場合、必ず連帯保証人をつけなければいけないの? そうなんだ。 奨学金の場合、連帯保証人をつけるか、保証会社と契約をしなければいけないんだ。 奨学金を返済できない若者が増えていると言われているけれど、返済できなくなってしまうと、連帯保証人が返済しなければいけなくなってしまうんだよ。

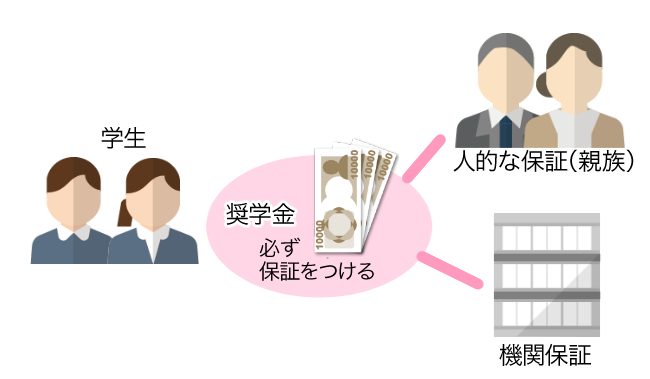

長期的な日本の不景気によって親が大学の学費を賄うことができず、奨学金を利用するケースも多くなっています。

ただ、子供自身も就職難、残業代カット、リストラなど厳しい雇用状況に置かれていますので奨学金を返しきれずに債務整理を考えている人もいるでしょう。

奨学金についても近年では普通の債権者と同じように取り立てや差押えをしてきます。

奨学金の場合、債務整理自体はできるのですが他の債権者とは若干異なる事情があり、必ず何らかの形で保証をつけさせられるというルールがあるため気をつけて手続きしなければならないのです。

契約の際に「人的な保証(親族など)」か「機関保証(保証料を払って保証会社に頼む)」のどちらかを選ぶことになっているので、人的保証を選んだ人が債務整理をする場合にはそちらへのケアが必要になるということです。

連帯保証人の意図に反して責任を負う場合

本人の同意がなくても、連帯保証人はなることができるの? 例え同意がないまま連帯保証人になってしまったとしても、実印が押してある場合には、契約を破棄する事は難しいだろうね・・・

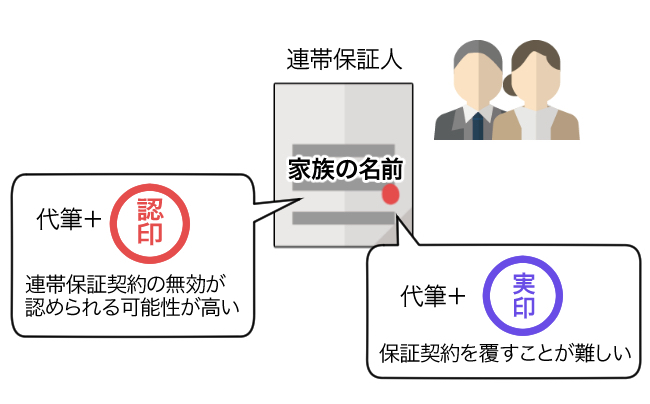

連帯保証人の欄に家族の名前を書かされた

大手などのまともな貸金業者ではこんなことはないでしょうが、いわゆる「街金」など、規範意識の低い業者では連帯保証人に意思確認もせず、「とりあえず連帯保証人の欄に名前を書くだけでいいので」といった形で債務者に言葉巧みに家族などの名前を書かせることがあります。

もちろん、連帯保証人自身のあずかり知らぬところでこのようなことをされていたら法律的には「保証契約は無効」ということになります。

しかし、法律上の建前と実際の裁判での判断というのはなかなか一致しないこともあるのです。具体的な事例を見てみましょう。

代筆されていて認印が押されている場合

このようなケースは「連帯保証契約の無効」を主張すれば認められる可能性が高いでしょう。

筆跡がその人のものではなく、印鑑も認印なのであれば契約が成立したという証拠としては非常に弱いからです。

代筆ではあるが実印だった場合

同居の家族の場合、このようなことは十分にありえます。

実印と印鑑カードを勝手に持ち出して連帯保証人の欄に押印してしまっていた場合、裁判になったら保証契約を覆すことが難しいこともあるのです。

要するに、「(連帯保証人が)実印のように大切なものを簡単に持ち出せる状況にしておいたことに対する責任」という意味もありますし、「相手方(債権者)に対して、連帯保証人が債務者に保証契約締結を委任していたと誤信させた責任」という意味もあるでしょう。

しかし多くの場合は債権者も、債務者が勝手に実印を持ち出して押したことを知っていた可能性が高く、貸金業者自身に本人確認の不十分さなどの過失が認められれば保証契約が無効とされる余地もあります。

あくまでもケースバイケースと考えなければなりません。

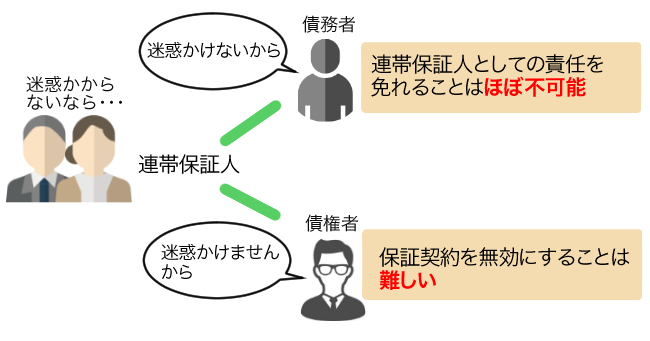

「迷惑をかけないから」と言われていた

これも実務的によくあるケースでしょう。

迷惑をかけないと言った人がだれなのか、ということによっても状況は異なってきます。

主たる債務者から言われていた

これはあくまで債務者と連帯保証人の関係ですので、債権者にはまったく関係のないことです。

つまり、そのことによって連帯保証人としての責任を免れることはほぼ不可能といえます。

債権者から言われていた

このケースでも一応、連帯保証人自身が関与しているため、上記の「主たる債務者が勝手に署名した」とは明らかに違い、保証契約を無効にすることは難しいでしょう。

貸金業者がとりわけ巧妙に、積極的に騙すような行為を行っており、信じたこともやむを得ない事情があるなら別ですが、特に連帯保証人が成人の場合は裁判所に対して「連帯保証人は名前を貸すだけでよいと思っていた」などという言い逃れが通用することは考えにくいからです。

連帯保証人に迷惑をかけずに債務整理する方法

連帯保証人に迷惑をかけずに債務整理をするにはどうしたら良いのかな? 任意整理や特定調停を選択するしか方法はないんだよ。

連帯保証契約自体が有効に成立している場合、あとはいかに連帯保証人にかける迷惑を少なくするかということです。

具体的ににどのような方法があるのでしょうか。

任意整理、特定調停なら手続きの対象から外す

上記のように、任意整理や特定調停のメリットとして「債務整理の相手方とする債権者を選べる」ということがありますので、可能なのであれば極力連帯保証人がついている債権者を外すようにして手続きします。

ただ、状況によって完全に除外するのが難しいこともありますから、そのような時は「高金利の取引があるなら利息引き直し計算を必ず行う(法律家に債務整理を依頼すれば確実にやってもらえます)」ということは最低限の義務でしょう。

利息引き直しをして、過払い金があったとしても任意整理は難しく、個人再生や自己破産に移行することになってしまったら、もはや迷惑をかけないことは無理だと考えなくてはなりません。

個人再生や自己破産では迷惑をかけないことは不可能

個人再生や自己破産になってしまえば債権者から連帯保証人に請求が行くため、いったん支払ってもらうことは避けられませんし、場合によっては連帯保証人自身が債務整理する事態に発展することもあります。

そこで、手続き終了後に少しずつ返済するなどの形で信頼関係を取り戻す努力をするしかないのです。

もちろん事前に債務整理することを説明しておくというのは必須です。

主債務について主張できる事由が連帯保証人に及ぶこともある

自己破産による免責の効力は連帯保証人に及びませんので、このように迷惑をかけてしまうことになります。

しかし状況によっては自己破産よりも強力な手段を使えることがあり、それが「消滅時効の援用」です。

「主たる債務者に生じた事由は連帯保証人に及ぶ(=付従性がある)」のが原則ですから、主たる債務者に時効が成立していればそれによる援用権(=債務が時効で消滅したと主張すること)を連帯保証人も行使することができるのです。

なお、気をつけなくてはならないのは「主たる債務者に関して時効が中断していれば、その効力も合わせて連帯保証人に及んでいる」ということです。

つまり、もう時効期間が経過したと思っていても実は中断していたということは大いにありうるので気をつけなくてはなりません。

なお、連帯保証に付従性があるにもかかわらず「主たる債務者の自己破産による免責の効力が連帯保証人に及ばない」ことについて疑問に思う人もいるのではないでしょうか。

「自己破産はあくまで債務の存在を認めていることが前提であり、手続きによって債務自体がなくなるわけではなく責任を免除されるだけである。

つまりその返済額を連帯保証人に求めたとしても連帯保証人の責任が主たる債務者より重くなったとはいえない」という考え方があります。

債務整理後に自分が連帯保証人になれるか

ブラックな状態であると、連帯保証人にはなれないの? そうだね。 連帯保証人は、債務者と同じように審査が行われるから、個人信用情報に事故情報が記載されている場合には、連帯保証人になることはできない場合がほとんどだよ。

債務整理が終わった後は一定の期間、信用情報機関に事故情報が掲載されることになります。

この間は自分自身が借入れをすることが制限されるのはもちろんですが、他人の連帯保証人になることもできません。

ここまで解説してきたように「連帯保証人」とは自分がお金を借りることとほぼ同じ責任がありますので、連帯保証人になろうとした者も債権者による与信審査を受けるからです。

なお、信用情報機関の事故情報の掲載(=ブラックリスト)については掲載期間なども含めて下記ページで解説していますのでご参照ください。

債務整理と連帯保証人まとめ

債務を返済できなくなってしまうと、連帯保証人にも同じように返済義務が生じてしまうなんて、やっぱり連帯保証人は怖いな・・・ 連帯保証人をつけて借り入れをする場合には、確実に返済できる額での借入とする事が大切だよ。 返済が難しくなってきたら、できるだけ早く対策を考え、少しでも連帯保証人に迷惑をかけないようにしよう。

債務整理をするにあたっては、主たる債務者がどのような種類の手続きをすることになるのか(=借金の深刻さの度合い)により連帯保証人にどのくらいの迷惑がかかるかが決まってきます。

それぞれの立場の人が心がけたいことは以下の通りです。

主たる債務者の立場として心がけること

- 高金利で取引した分の「利息引き直し計算」は必ず行う。これは自分でするのではなく、連帯保証人がいるのであればなおさら法律家に頼んで正確に、確実にやってもらう。

- 任意整理、特定調停で処理できそうなケースは、連帯保証人のいる債務を外して手続きする方向で考える。

- 債務整理前の連帯保証人への相談は必須。債権者から請求がいって初めてバレる、という最悪の結果は避けなくてはならない。

- やむなく支払いをしてもらったり、連帯保証人自身が債務整理する状況に追い込まれてしまったら、手続き終了後にでも少しずつ返済するといった誠意と努力が必要。

連帯保証人の立場として心がけること

- そもそも自分が保証人を頼まれ、引き受けるのであれば「共倒れになっても良い」と思える範囲の人だけにしておく(配偶者や親子など)。

- 自分の意思で連帯保証契約をしたのであれば「迷惑をかけないと言われた」といった主張は通用しないと覚悟するべき。

- いざ請求が来てしまったら、時効援用などできる余地がないかどうか法律事務所で弁護士や司法書士などの法律家に相談し、弁護士回答を得た上で行使できる権利はもれなく使うこと。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...