ブラックリストに載って5年経った!いつからお金が借りられる?

債務整理をしたら、いつからクレジットカードを作ったり新たな借り入れができるようになるの?

債務整理の種類によって起算日は違うんだよ!

細かくチェックしてみよう!

債務整理をする際に、大きなデメリットとして挙げられるのが「信用情報」の問題でしょう。

まず、別名「ブラックリスト」とも言われる事故情報登録について大まかな説明をした上で、具体的にいつからいつまで債務者の生活に影響を及ぼすことになるか、そして、その期間経過後に確認するべきことなどを見てみましょう。

債務整理におけるデメリット「ブラックリスト」とは何?

債務整理の解説では必ずといっていいほど出てくる「ブラックリスト」というワードですが、正しく理解していない人も多いのではないでしょうか。

ブラックリストとは、ある人ごとに今までどのようなお金の借入れ、返済を行っていたか、現在どのくらい借りているのかということをデータベースにした「個人信用情報」というものの中のネガティブな金融事故情報部分(滞納や債務整理など)を指して言われる「俗語」です。

過払い金返還請求は、ブラックリストとして扱われることがない情報となりますが、金融業者への延滞、銀行カードローンの延滞や、クレジットカード会社への支払いの延滞、保証会社が介入した場合には、ブラックリストとして登録情報に残る事になります。

では、個人の借入れなどの情報がなぜ出回っているのでしょうか。

それは、金融業界全体で健全な貸し付けを目指し、それぞれの会社が貸し倒れなどの金融事故を防ぐ、情報交流をする目的で「個人信用情報機関」という会社が作られて加盟する各社が情報を上げ、交流対象情報として、共有しているからです。

現在、日本ではCIC、JICC(日本信用情報機構)、KSC(全国銀行個人信用情報センター)という3種類の信用情報機関が設置されています。

この「ブラック情報(事故情報)」が掲載されている間は、住宅ローン審査やクレジットカード審査だけではなく、自動車ローン、カードローン、消費者金融からの借入れなど融資審査が入るようなあらゆる借入れに支障が出てくるため、債務整理をしようとする人にとっては見過ごせないテーマなのです。

ブラックリストの問題はすべての債務整理に関係する

では「事故情報」とはどのようなものを指すのでしょうか。

たとえば、信用機関の一つであるCICでは、次のような形で返済の履歴が掲載されています。

≪入金状況≫

| 年 | H28 | H27 | ||||||||||

| 月 | 4月 | 3月 | 2月 | 1月 | 12月 | 11月 | 10月 | 9月 | 8月 | 7月 | 6月 | 5月 |

| 状況 | A | A | A | A | A | $ | $ | $ | - | - | P | $ |

A=未入金

$=請求どおりの入金

P=請求額の一部入金

-=請求も入金もなし、つまり利用そのものがなかった

一般的には債務整理全般が「ブラック情報」として扱われますが、延滞情報についても調べればこういった形で見えていることになります。

要するに、延滞が続いていたり、返済してもまた延滞が発生するというような状況の人は債務整理をしていなくても、それだけで与信審査において不利な状態になっているといえます。

また、例えば信用情報機関の一つであるJICCについては、「債務整理」の事実がはっきりと現れてきます。

たとえどの債務整理の方法を取ったとしてもこういったブラック情報が消えるまでは与信審査に通ることが難しいと考えておいた方がよいでしょう。

ブラックリストには掲載期間がある

ブラックリストについては真偽さまざまな噂が飛び交っているのが現状ですが、ことさら「いつからいつまで悪い情報が載り続けるのか」というのはとても重要なポイントです。

ブラックリスト掲載期間の「始まり」はいつ?

実際にいつから5年になるんだろう?

手続きを始めた時から?

早速条件によって変わってくる期間を調べてみよう!

ブラックリスト掲載期間の始まりについては、「発生日から〇年」という書き方をしているところもあり、はっきりしない部分もあります。

たとえ弁護士に問い合わせたとしても、確実な起算日を回答してもらう事が出来るわけではありません。

結局のところ「それぞれの信用情報機関の加盟会員(貸金業者などの企業)から情報が上がってきた時」が発生時点と考えるのであれば、外から見て時期を断定することは不可能です。

弁護士回答であっても、「絶対にここ」とは言い切ることは難しいのですが、それぞれの信用情報機関が公表している情報から「推定」される起算点を考えてみましょう。

任意整理では和解から?完済から?

任意整理手続き全体を見ると完済まで含めたらかなり時間のかかるものです。

弁護士(司法書士)の受任から始まり、和解交渉、成立、そして取り決めた返済の完了までを考えると5年以上の期間を要することもあります。

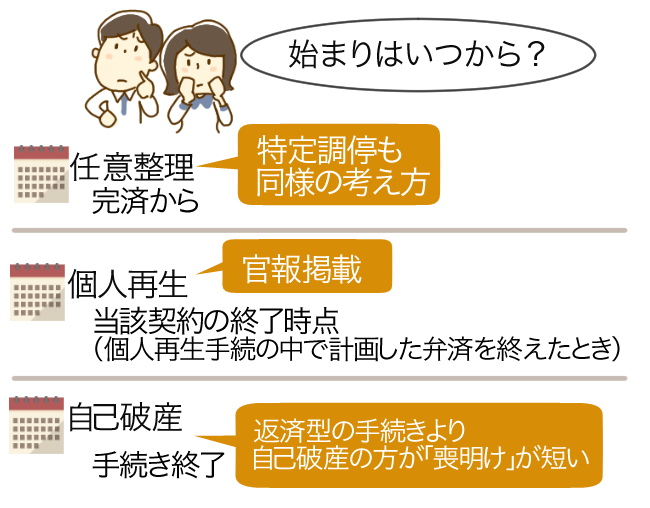

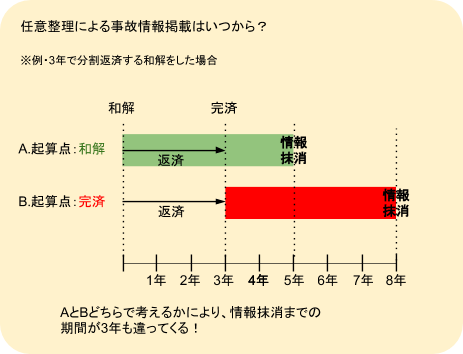

任意整理の場合、事故情報がいつから掲載されるかということですが、下図のAとBを見てもわかる通り、起算点をどこに持っていくかでブラック情報抹消までの時間にかなりの差が出てくることになります。

JICCは「当該事実の発生日から5年」としていますが、素直に考えるのであれば「和解成立」から5年とみるべきと思われます。

ただ、これは途中での延滞がないことが条件であり、延滞すれば延滞解消から1年は消えないのでさらに伸びることもあります。

CICやKSCでは直接的に債務整理といった形では記載されません。

CICのように毎月の入金マークがつけられるタイプの情報では、逆に債務整理が始まっていなくても3カ月以上に渡る滞納で「異動」という異動情報がつけられてしまうこともあるということです。

ただ、任意整理の対象になった契約の終了まで消えないと考えられるため、「完済から5年(上図B)」とみることもできるわけです。

いずれにせよ、融資審査を申し込んだ貸金業者がJICC、CICのいずれも見ているということもあります。

また、どちらかしか見ていなかったとしても「CRIN」「FINE」という各信用情報機関の情報交換システムがあるため、それを通じて事故情報がわかる可能性も高いのです。

つまり、「いつまで掲載されるか」という予測を立てる際には一応、「完済から5年」と長めに考えておいた方が無難でしょう。

(実際のところ「和解成立」「完済」のどちらが起算点になっているかということは実務家の間でも意見が分かれています。)

なお、分割弁済を前提とする特定調停も同様の考え方になると思われます。

個人再生では開始決定から?完済から?

JICCのように「当該事実発生日」を起算点としているのであれば「個人再生手続の開始決定」から始まると考えることが自然ですが、やはり途中での延滞により伸びる可能性もありますので気をつけたいものです。

CICについては上記のように延滞の事実があるかどうかによって「異動」がつくかどうかが決まるところですが、多くの場合は個人再生以前に債権者のうちどこかは滞納があることが多いでしょう。

そうなるとやはり当該契約の終了(つまり個人再生手続の中で計画した弁済を終えた)時点が起算点であると考えておく方が良いのではないでしょうか。

そして個人再生、自己破産ともに重要なのが「官報掲載」があるという点です。

この点につき、銀行系の信用情報機関であるKSCが「官報公告があった場合は、当該決定日から10年」と明示しているため、結局のところ他の信用情報機関の個人情報として、ブラック情報が消えたとしてもKSCがネックとなって10年間借り入れができない、カード会社との契約が出来ないということは十分に考えられるわけです。

自己破産ではどこから開始する?

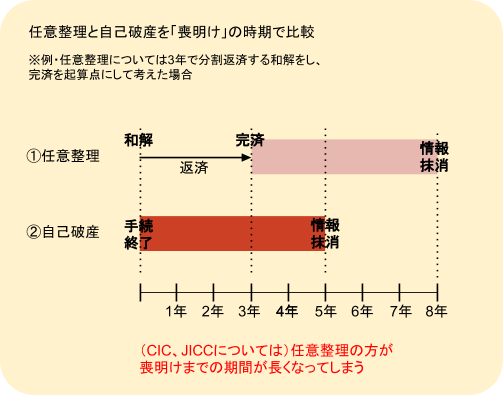

自己破産の場合は信用情報機関が破産の旨を登録し、一定期間保有することとしていますが、他の債務整理と異なるのは、債務整理した後で返済する期間というものがなく、手続きが終了するとすぐに契約が終わる点です。

一般的に「免責許可決定がおりたことを債権者が知り、それが登録された時が起算点」ということになるでしょう。

自己破産についてもやはりJICC、CICで5年、KSCは官報掲載の関係上10年ということになりますが、「返済型」の手続きと比較した場合、自己破産の方が「喪明け(ブラック情報が消えるまでの期間)」が短くなるという現象もありえるということです。

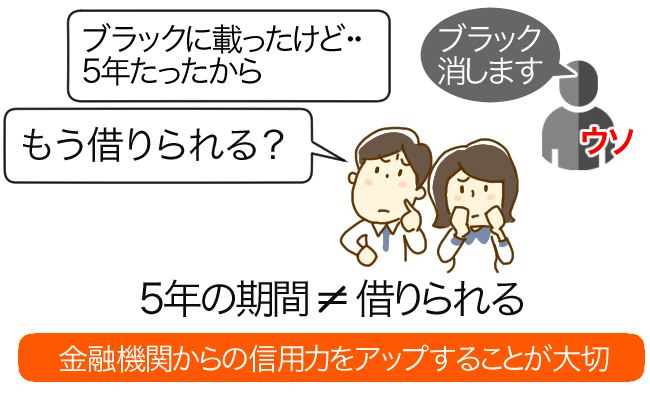

ブラック情報掲載終了=借りられる、ということではない

ブラック情報掲載期間はこのように各信用情報機関により異なり、起算点についても明確ではない部分があります。

大前提として知っておきたいのは

- 「ブラック情報が載っている期間=絶対借りられない」

- 「ブラック情報掲載期間が過ぎた=絶対借りられる」

のような単純な構図ではないということです。

5年経てば信用情報がクリアになるか?

原則的に、「債務整理でブラックリストに残る期間」で解説した期間は信用情報が載り続けます。

そして、期間が経過すれば「信用情報機関のブラック情報」は消えると考えられますので、与信審査の際に信用情報を照会されても問題はないわけです。

しかし、これですべて過去のことは清算できたというわけにはいかないこともあります。

たとえば、過去に金融事故を起こした会社そのもの、またはその系列の会社から借りたいと思った時に審査に通らないことがあります。

これは「社内ブラック」といって、同一または系列の会社では自社の事故情報を信用情報機関の掲載期間に関わらず保有し続けるというものです。

これは、会社が要注意顧客から自社を守らなければならないという観点からすれば仕方ないことともいえます。

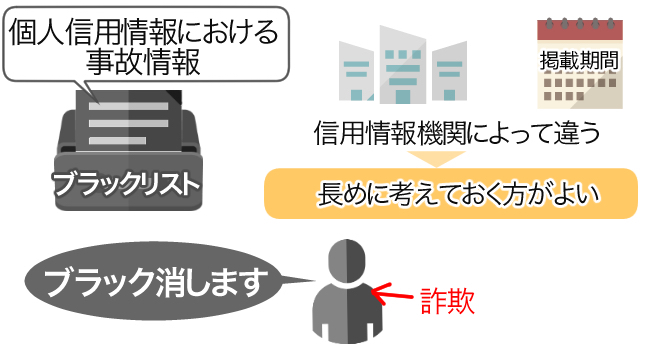

「ブラック消します」は100%詐欺

近々、車を乗り換えなければならないといった状況の人が「早くブラックを消す方法はないだろうか?」と焦って、「手数料を払えばブラックリストから消します」などという悪徳業者に引っかかってしまうことがあります。

これは明言しておかなければならないのですが

「ブラック情報の内容が事実であれば、それを消せる業者など存在しない」

ということです。

もしお金を払ってブラック情報が消せるのであれば、情報自体の信頼性がないことになり、信用情報機関の存在意義がなくなってしまうからです。

このような勧誘は100%詐欺やそれに準じる手口ですから、決して話に乗らないようにしましょう。

5年の期間と借りることの可否は必ずしも連動しない

上記のように、ブラックリストの掲載というのはそのことが「借りられる、借りられない」を決定づける一要素ではあるのですが、それがすべてではないということも知っておかなくてはなりません。

信用情報機関の提供する情報はあくまで融資審査の際の参考資料として提供されるだけであり、「ブラックの人に貸してはいけない」という決まりがあるわけではないからです。

つまり、喪明け前の人でも審査が緩い貸金業者からであれば借りられることがあるということです。

また、逆にこのようなこともいえます。

融資の審査には債務者の年齢、年収、家族構成、勤務先などさまざまな要素が考慮されるため、ブラックではない=もう借りられるという期待を過剰に持ってはならないということです。

債務整理経験のある人は、そもそもの年収が生活していくのにぎりぎりということも珍しくありません。

つまり、融資審査に落ちる原因がクレジットヒストリー(借金の履歴)以外の点にあるということが十分考えられるのです。

住宅ローンや自動車ローンなど、生活していく上でどうしても組みたいローンもあるでしょうが、そのためには喪明けまでの数年間を漫然と過ごすべきではありません。

その間、少しでも「金融機関からの信用力をアップする」ことを目指して転職による年収アップや共働きの開始など、できる努力をしておくべきでしょう。

ブラックでさえなくなれば借りられると思っていたのにあっけなく審査落ち、ということもありうるからです。

債務整理の種類とブラックリストについての関係が良く分かったよ!

債務整理を行った後は、焦ってはいけないという事だね!

5年以上経過後に確認するべきこと

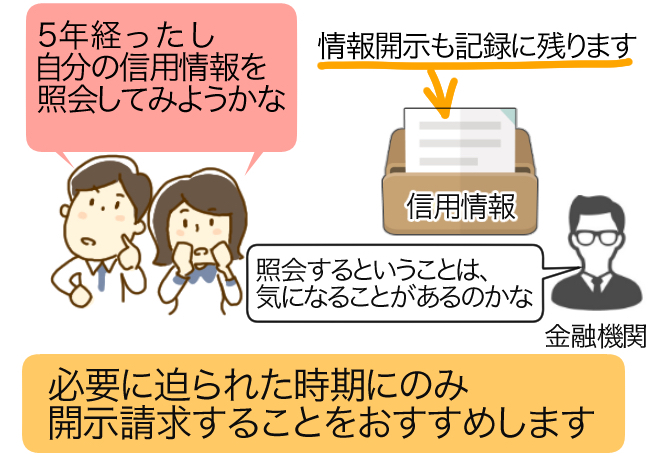

そろそろ喪明けしたのでは、と考える人がそれを確認する手段としては「それぞれの信用情報機関に自分の信用情報を照会する」という方法があります。

情報を取り寄せても慣れないと見方がよくわからないものですが、各信用情報機関のサイトには「情報のサンプル」と「開示された情報の見方」が掲載されています。

ただ、これらの情報開示は必要もないのにむやみに取り寄せない方がよいということです。

情報開示したこと自体も履歴として残ってしまいますので、「照会する=本人に何か気になることがある」として、金融機関から警戒されてしまうことがあるからです。

そのような意味で、これから住宅ローンや自動車ローンを組みたいなど、必要に迫られた時期にのみ開示請求することをおすすめします。

電話からでは返答を得る事はできませんから、ネットから、もしくは窓口や郵送での情報開示となります。

『債務整理後5年』とはいつから起算する?まとめ

債務整理によっての期間の違いをしっかりと勉強する事ができたよ!

それでは最後にまとめをチェックして見逃した項目がないか確認しよう!

- ブラックリストとは、個人信用情報における事故情報のことで、すべての債務整理に関係している。

- ブラック情報の掲載期間は、それぞれの信用情報機関で決まっている。

- 掲載期間の始点は、「発生日」とされていることもあり任意整理や特定調停では和解(調停)成立の時なのか、それに基づく返済が終わった時なのか、見解が分かれる部分もあるので長めに考えておく方がよい。

- ブラック情報を消せるといっている業者は100%詐欺と考えてよい。

- ブラック期間中は絶対借りられないわけではなく、期間を過ぎたから絶対借りられるわけでもない。

- 本人は信用情報の開示をすることもできるが、必要のある時にだけ行うべきである。

ブラックリストには約10年間登録

起算日とは期間をカウントする第1日目のことです。仮に債権者と和解が成立した時点を起算日にすると最短でブラックリストから債務者情報が削除されます。できれば1日でも早くブラック情報とはさよならしたいものです。

しかし現実の削除日はかなり先になるようです。特定調停における起算日は債務が完済した時点からカウントされることが一般的になっています。特定調停が成立すると原則3年で返済することになりますから、信用情報機関のブラックリストには合計8年間は債務者情報が登録されていることになります。

ですから最低でも8年間は融資やローン契約を結ぶことができず、さらに新規のクレジットもつくることができなくなります。

事故情報の削除までは親族の融資に頼ろう

原則3年の返済ですが一部の債務者は5年かけて弁済をしますので、このようなケースでは10年くらいは新たなローンを組むことができません。一旦、特定調停を利用してしまうと、10年近くはブラックリストに氏名等の情報が載ってしまいます。

ブラックリストの登録は特定調停における最大のリスクです。10年間はそのリスクが続くことになります。では約10年の間、借金をすることができないというわけですが、小額の借り入れなら親族などから融通してもらうのも一つの方法ではないでしょうか。

信販会社からの融資が無理なら、親族など身近な人から借り入れを行うことで難局を乗り切るしか打開策はないようです。起算日を正しく知り、計画的な融資を受けるように心がけましょう。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...