債務整理の対象になる借金の種類と、対象から外すべき借金

全ての借金は、債務整理をする事が可能なの? 借金には、債務整理の対象となる借金と、対象とならない借金があるんだ。

債務整理をする事ができない借り入れにはどんな物があるの? 債務整理をする事ができないとどうなっちゃうの? 債務整理をする事ができない借金は、必ず返済しなくてはいけないんだよ。 今回の記事では、債務整理の対象となる借金と、ならない借金について、詳しく見ていこう。 まずは、債務整理の対象となる借金について、チェックしていくよ!

債務整理を考えている人がまずやらなければならないのは「債権者すべてをピックアップする」という作業です。

中には例外的に債務を免れられないものもありますが、債務者自身が「これは整理できないだろう」など、自分自身の思い込みで外してしまってはなりません。

どの借金が債務整理の対象になるのかは区別があいまいなものもあります。

入れるべき債権者を外していたことが後から発覚すると手続きに支障が出ることもありますので、迷ったものは必ず法律家に相談した上で処理することが大切です。

では、債務整理に含める債権者と含めない債権者の区別、どのような場合に例外的な扱いをするのかなどを考えてみましょう。

債務整理の対象になる借金(債務)

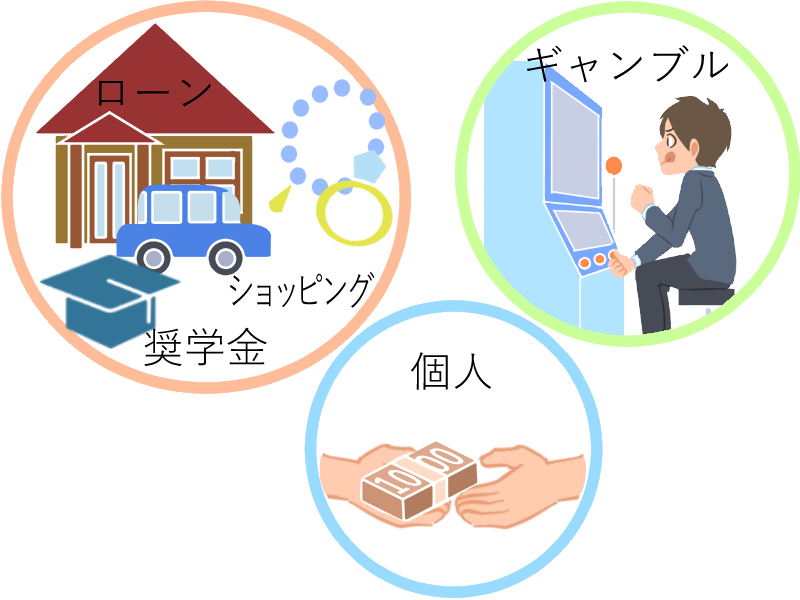

すべての債権者を挙げる、といっても具体的にどのようなものが含まれるのかを考えてみましょう。

ほぼあらゆる借金や物品等のローンが対象になる

債務整理の対象となる債務は、金銭消費貸借契約(お金を借りる契約)によって借りたお金だけではありません。

クレジットカード利用者であり、物品購入やサービス提供を受けるために組んだローン(住宅や車、その他)、クレジットカード会社のキャッシング・ショッピングや奨学金など、要するに「自分が人に対して払わなければならない義務がある」と考えられるすべての負債です。

自分名義ではない家族カードの場合には、対象外となりますし、デビットカードも借り入れとは異なりますから、対象外となります。

自分のさまざまな消費行動を思い出し、これらの負債をすべて漏らさないようにリスト化しておくと法律家に相談に行く際にも非常に役立ちます。

ギャンブルの借金は債務整理できない?

よく、ギャンブルの借金は債務整理することはできない、ということ情報が多く出回っていますが、これは捉え方によって正解とも不正解ともいえます。

ギャンブルによって作った借金を自己破産で免責してもらおうとしても裁判所に認めてもらえないことがある(免責不許可事由)、という意味なのです。

しかし最初の段階で「免責してほしい」として債権者のリストに挙げておくことは自由ですし、ギャンブルで借金をした=即、免責を認めないということではありません。

あくまで「ギャンブルの程度が甚だしい上に、本人に反省の色がない場合などは許されないことがある」というだけであり、裁判所の判断はケースバイケースということになります(買い物による浪費などの同じ考え方です)。

個人からの借入れは債務整理できない?

親戚、友人など貸金業者ではない個人からの借入れは、信用情報機関に事故情報として記載されている物ではないため、当然に債権者から外して考える人もいるのですが、法的にはこういった借入れも立派な「債務」です。

もともと借用書すらないんだから返さなくてもいいのではないか?という考え方は通用しません。

日本の民法では「金銭消費貸借契約」が成立する条件として契約書などの書面は必要なく、「同じ質、量のものを返す約束」と「目的物の交付」があれば成立するのです。

つまり、「10万円、後で返すから貸して」といって10万円を受け取ればもうそこで契約は成立している、つまり債権者と債務者という関係が成立しているわけです。

よって、債権者をリスト化する際、こういった個人の債権者も必ず忘れずにカウントしておかなくてはなりません。

法的な性質は皆一緒と考える

- 「自分勝手な理由で借りたから、債務整理するのは申し訳ない」

- 「消費者金融の〇〇には、困った時に助けてもらったのにそれを裏切るみたいで・・」

- 「利息が高いことはわかっていて借りたのに、過払い金請求なんてことをしてもいいのだろうか?」

こういったことを話す相談者は意外に多いものです。

しかし、債権者という意味においては下記に述べる「例外」を除いては全員が全く同列の立場といえるので、単に感情的な理由でどこかを外して債務整理するわけにはいきません。

また、過払い金が発生している場合、残債務が残る債権者への返済に充てるべき資金の確保という意味もありますから、債務者側が勝手にする、しないを決めてよいものでもありません。

色々な債権者と個々の事情があるでしょうが、あくまでも手続きについてはドライに、理論的に考えながら進めていかなければならないのです。

債務整理の対象とならない借金(債務)

債務整理の対象とならない物にはどんな種類の借金があるの? 税金など公的な借金は分割払いとなっても、必ず返済しなければいけない借金となるよ。

では、「例外」にあたる債権者や債権はどのようなものがあるのでしょうか?

すべての債務整理において、「最終的に支払いを免れない」とされる性質の借金は以下のとおりです。

公的な性質が高いもの(税金、社会保険料など)

「租税債権」とよばれる税金や社会保険料(国民健康保険料、国民年金保険料)など、公的性質を持つものについては債務整理したとしても免除されるわけではありません。

税金や社会保険というものは日本の国のインフラを整備したり福祉を充実させたりするためにあるものですから、これを免除してしまうと国や地方自治体が機能しなくなってしまうからです。

ただし、例外だから最初から全く手続きにおいて考慮しなくてよいわけではなく、たとえば東京地裁の場合であれば破産申立書類一式の中に「債権者一覧表(公租公課用)」という書式がありますので、ここに滞納している税金の債権者や滞納額などを書きこんでいく方式になっており、東京以外でも多くの地域でこれに準じた扱いをしています。

しかし、税金は免れられないという建前になっていてもやはり現実的に滞納分一括払いなどは無理でしょうから、それぞれの市区町村などの担当者と相談した上で、支払えそうな範囲での分割払いを検討していくというのが実務上での対処になっています。

支払わないことが道義的に問題ありとされるもの

養育費や扶養に関する請求権

離婚後に子供に対して支払われるべき養育費等の請求権は、昔の法律では免責される債権となっていましたが、平成17年の破産法改正により、破産手続開始決定までの養育費等は免責されないこととなりました。

破産手続開始決定後に生じる養育費の請求権は旧法時代から免責対象ではなかったので結局、現在ではどの時期の養育費も支払義務を免れることはできないことになります。

生命、身体に対する侵害行為による損害賠償請求権

- 破産者が悪意で加えた不法行為に基づく損害賠償請求権(破産法第253条1項2号)

これについては平成17年以前の旧破産法でも非免責債権とされていました。

「悪意」というのは害悪が生じることを認識していながらあえてやった、というような場合です。

よって、「故意」よりもさらに確信的に行ったことを指しているという解釈になります。 - 破産者が故意または重過失により加えた人の生命または身体を害する不法行為に基づく損害賠償請求権(破産法第253条1項3号)

新法では、人の生命や身体を害する不法行為の場合には「悪意」ではなく「故意または重過失」であっても非免責債権にするとして前記の2号より実質的に範囲を拡大した規定をつけ加えています。

ただ、「重大な過失」として認められるハードルはかなり高いため、一般的には被害者救済の必要性があると思われるような案件でも免責されることが多いのが実情です。

債務整理の種類別、イレギュラーな扱いをする債権者

債務整理をする場合、気を付けた方が良い債権はあるのかな? 債務整理の種類によって、特別な扱いとなる債権があるんだ。 詳しく説明するね。

上記に挙げた「例外」とは「法的に見て免責が認められていない性質」の債務でしたが、手続きの種類によっては「個々の事情により、あえて債務整理から外して処理してよい、または処理するべき」という性質の債務もあります。

では、手続きの種類別に他とは異なる扱いをされる債務を見てみましょう。

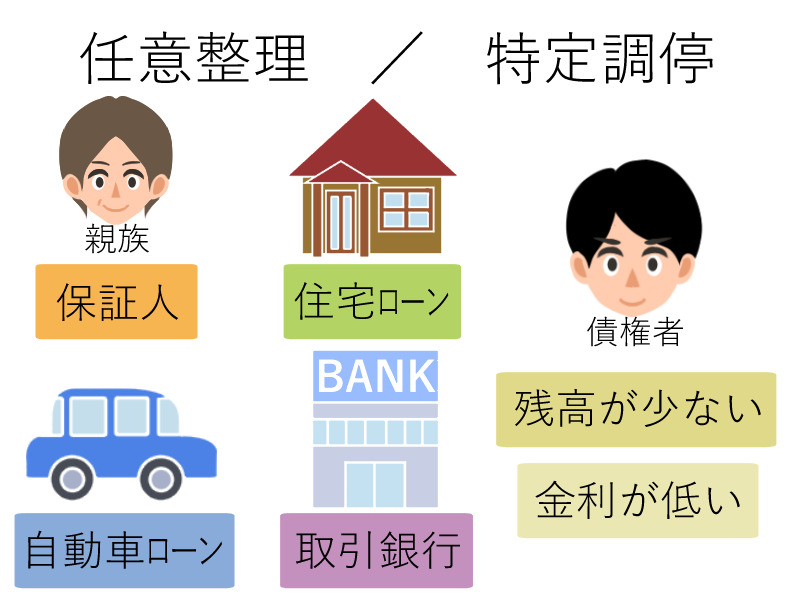

任意整理

任意整理は「裁判外で私的に(法律家などが代理人になって)行う和解の手続き」です。

裁判所という縛りがないので非常に柔軟性が高く、債務者側が整理の対象にする債権者を選べることが大きなメリットです。

高金利の貸付が多かったような人は、利息引き直し計算によって最初に債務者が自覚していた金額よりも借金が大幅に減る可能性があります。

そこで、このような手順を取ることが一般的です。

- ひとまず高金利の業者だけを先に法律家が受任して計算する。

- この作業で算出された高金利業者の残債務+最初に外しておいた会社の残債務合計がいくらになるのかを確認する。

- 残債務総額と債務者の収入や債権者の和解への姿勢などを考慮した上で任意整理が可能かどうかを判断する。

任意整理するときに外しておきたい債権者

では、任意整理を第一の選択肢として考えている場合に、最初は必ず外しておきたい債権者はどのようなところなのでしょうか。

◆保証人付きの債務

保証人がついた債務を債務整理するとどうなるかということは、以下のページをご参照ください。

債務整理する際に連帯保証人がついているものがあると、手続きの成り行きによっては保証人に非常に迷惑がかかります。

よって、まず保証人のない債務から取りかかっていきます。

◆住宅ローン

住宅ローンは、金融機関が「抵当権」をつけて物件を担保に取っています。

担保というのは借金のカタ、ということですから、もし一定期間のローン滞納があると銀行は競売も含めた物件の処分を考え始めますので慎重に扱わなくてはならないのです。

もし消費者金融などの債務を減額できれば住宅ローン返済が楽になる、というケースもあるのでそのような見込があれば最初は住宅ローンを外しておきます。

今まで通りにローンの支払を進めながらその他の債権者の残債務を計算し、全体像がつかめてから最終的に住宅ローンを巻き込むかどうかを決めればよいのです。

もし他の債権者の残額が多い=任意整理では無理となれば最終的に住宅ローン債権者も巻き込んで個人再生か自己破産に移行することになるでしょう。

◆自動車ローン

ローンがまだ残っている自動車については、車検証の「所有者」の欄がローン会社になっている場合は「所有権留保」という状態になっています。

これは不動産でいうところの「抵当権」と同様、自動車そのものがローンの担保に取られているのです。

つまり、ローンが支払えなければローン会社は自動車を引き揚げて売却し、残代金の全部または一部に充てます(多くの場合、売却してもなお債務は残ります)。

よって、これも他の債権者の状況がわかるまでは今まで通りの返済を続けておくべきなのです。

◆給与振込などに利用している銀行からのローン

銀行カードローンなどがあったため銀行に債務整理の受任通知を出した場合、そこの銀行口座が凍結されてしまう可能性が高くなります。

これは、銀行が持っているカードローンの債権と銀行が支払わなくてはならない預金者への払戻しの債務を相殺しようとするからです。

ただ、給与振込が特定の銀行でなければならず、他行や現金での支給などが認められない人ではたちまち給料がおろせなくなって生活が立ち行かなくなってしまいます。

よって、こういった直接の借入れ先銀行や、その関連会社である貸金業者等は特に気をつけて扱うようにしなくてはならないのです。

◆極端に残額が少ない債権者

10万円以下の債務しかないような債権者は、もしできるのであれば先に返済してしまった方がよいでしょう。

和解にかける時間、費用などを考えるとあまりプラスにもならないからです。

ただし消費者金融など高金利取引の場合は必ず返済せず利息引き直し計算をしましょう。

高金利である程度長く取引し、残債務が少ないとなると過払い金が高額になるケースもあるからです。

◆もともと金利の低い債権者

そもそも、利息引き直し計算によって債務が減るというパターンは、消費者金融、そして信販会社のキャッシングの一部で高金利の取引をしていた債権者についてです。

以前から年利18%以内くらいで貸し付けていた銀行や信販会社についてはそもそも借金が減る余地がないのです。

よって、高金利業者が利息引き直し計算でどの程度減るのかを見てから手をつける方がよいといえます。

このように、任意整理にあたってはなるべく手続きによるダメージを少なくできるよう債権者を選ぶということができます。

共済組合を利用している場合にも、会社にバレてしまう事を防ぐため、任意整理から外しておくと安心です。

とりあえず上記のような債権者を外して高金利業者を中心に「利息引き直し計算」することで債務を圧縮させ、全体として見た本当の債務額を確定させてから「任意整理で済むか」「個人再生や自己破産に移行せざるを得ないのか」を返済シミュレーションを含めて決めていくという流れになります。

個人再生や自己破産になった場合には最終的にすべての債権者を巻き込む状態になることに注意が必要です。

最初に法律家のところへ借金相談に行く際にくれぐれも注意したいのは、「どの債権者を外すのかを自分で判断してはならない」ということです。

任意整理はいずれにせよ自分で和解交渉をすることは非常に難しいため(債権者に和解を申し入れても債務者本人では相手にされない)、法律家に依頼することになるでしょう。

よって、どの債権者を外すべきかの判断は法律家に委ねるべきであり、外したい債権者を勝手に決めてしまって最初から法律家に言わない、ということが決してあってはなりません。

後から法律家が知らなかった債権者が発覚すれば、手続きの種類を変更することになってしまったり、最悪の場合、「債務整理の流れを決める重要な事柄を隠しており、信頼関係が破綻した」として法律家に辞任されたりすることもあるからです。

特定調停

特定調停も和解の相手方債権者を選べるという意味では任意整理と同様なので、上記と同じ基準で考えてさしつかえありません。

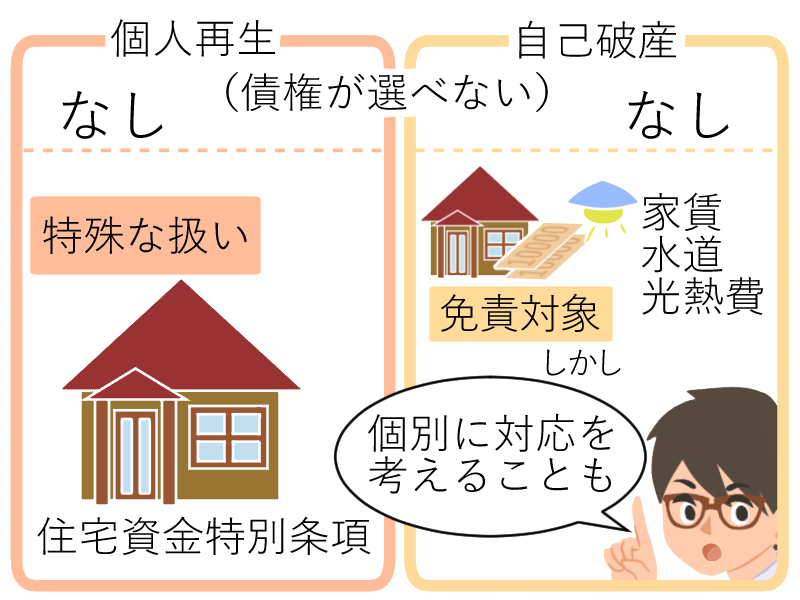

個人再生

個人再生においては「全債権者を平等に扱う」ということが原則になります。

よって、債務者側が手続きの対象になる債権者を選ぶことができないのですが、手続きの上で特殊な扱いを受ける債権者がいます。

それは、「住宅資金特別条項(住宅ローン特則)」といって、個人再生をしながらも住宅を残せるというタイプの手続きを取る時のローンの債権者です。

住宅ローン特則を選ぶ時は、住宅ローンについては他の債務のように圧縮せず原則そのままの状態で返済していきます。

しかし債権者一覧表にはこの債権者も記載しますし、別途「住宅資金特別条項を定めた再生計画案提出の予定」という欄にこの特則を使う旨を記載しなければなりません。

なお、個人再生において特別扱いできるのは住宅だけであり、自動車のローンはこのような扱いをすることができない点にも注意が必要です。

自己破産

自己破産も個人再生と同様、全債権者の平等が原則でありどこかの債権者だけを特別扱いすることはできないため、個人再生のような住宅ローンを残せるといった特則はありません(もちろん上記の租税債権など、法的に認められた非免責債権は別です)。

住宅については抵当権がついていればローンを貸付けた銀行等は「別除権者」といって、住宅を売ったお金から他の債権者よりも優先的に配当を受けられることになっています。

住宅のように資産価値のある物が存在する場合は「破産管財人」がついて破産手続きを進める「管財事件」という類型になります。

この破産管財人が「任意売却」といって、市場で普通の取引のように売ることもありますし、債権者による競売にゆだねることもありますので、その扱いはケースバイケースになります。

生活を続けていくために不可欠な家賃や水道光熱費などについては他の債権者とは異なり、支払いをしたことにより即、偏頗弁済(一部の債権者だけに借金返済するなど利益を与えた)とみなされるわけではありません。

つまり、1カ月、2カ月といった少額であれば滞納家賃だけを他の債権者に先がけて支払ってよいこともありますが、原則的な扱いとしては滞納分の家賃については自己破産によって免責を受けることになります。

賃借人が破産したというだけの理由で大家が一方的に賃貸借契約を解除することはできませんので、破産したから必ずしも今借りている家を出ていかなければならないというわけではないのですが、破産後も賃貸借契約を続けたい(住み続ける)のであれば賃貸人との関係が難しくなることがあります。

よって、滞納家賃についてどのように処理するかは法律家と個別に相談して決めるべきといえます。

では、各手続きにおいて気をつけるべき債権者を一覧にまとめてみましょう。

| 外しておいた方がよい債務 | (法的に)免責や減額されない債務 | |

| 任意整理 | ・保証人のついている債務

・住宅や自動車のローン ・給与振込にもしている銀行ローン ・極端に残額が少ない債務(高金利業者は引き直し計算をしておく) ・もともと金利が低い債務 |

任意整理そのものは相手方との話し合いで条件を決めてよい手続きではあるが、租税等の非免責債権は自己破産に準じると考えられる(=免れることはできない) |

| 特定調停 | 任意整理と同じ | 任意整理と同じ |

| 個人再生 | なし(全債権者を平等に扱わなければならない) | 住宅資金特別条項がある場合は住宅ローンは元本が減額されない |

| 自己破産 | なし(全債権者を平等に扱わなければならない) | ・租税債権や養育費、損害賠償請求権の一部は免責を受けることができない

・家賃や水道光熱費など生活の継続に欠かせない債務の過去の滞納分については原則、免責対象として扱うが、法律家と相談した上で個別に対応を考える必要が生じることもある |

債務整理の対象になる、ならない借金のまとめ

債務整理をする場合には、対象とならない債権に注意しなければいけないんだね! 債務整理には様々な種類があって、その種類によっても対応が異なるから、わからない事は弁護士に相談して、弁護士回答を得ながら進める様にしよう。

どの債権者を債務整理の対象にするべきか考えるにあたっては、次のことに注意しておきましょう。

- 任意整理や特定調停は整理の対象から外せる債権者もいるが、自己判断せず最初に全債権者を法律家に開示する。

- 個人からの借入れも債務であることに変わりはない。

- 個人再生や自己破産はすべての債権者を巻き込むことが必須。(※使っていなくても、所有しているクレジットカードなども申告しましょう)

- 税金、社会保険、養育費、不法行為による損害賠償請求権の一部についてはたとえ自己破産したとしても免れることはできない。

いずれも、自己判断はむずかしいため、司法書士や弁護士などの専門家に相談するのが安心ですから、無料相談などを利用してみましょう。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...