期限の利益とは?期限の利益を喪失した場合の対策

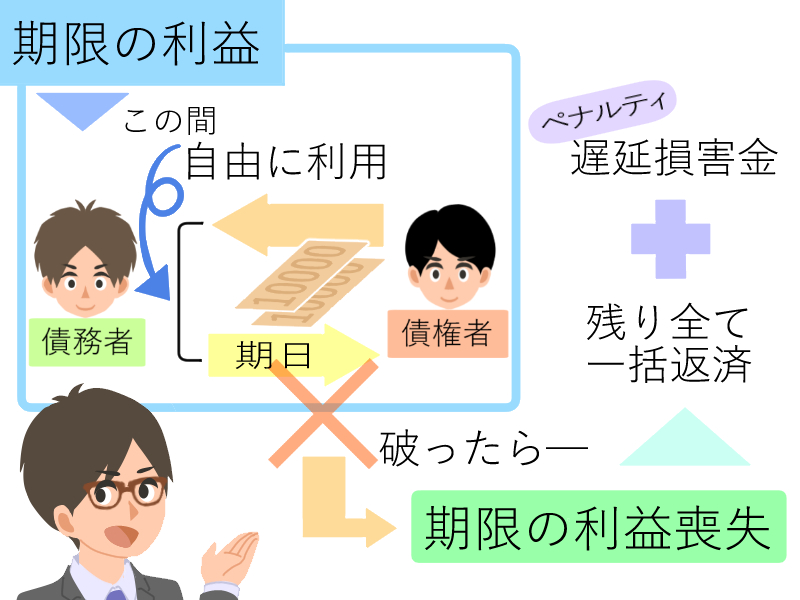

借入をした時の金銭消費貸借契約書をチェックしていたら、期限の利益って言葉が出て来たんだ。 期限の利益って何? 期限の利益とは、返済の約束をした日までは、借り入れをした顧客がそのお金を自由にすることができる権利のことを呼ぶんだよ。

借りたお金を返済できなくなってしまうと、その権利がなくなってしまうのかな? そういう事! 借入を返済できない状態になってしまうと、期限の利益を喪失してしまうという事になるんだ。 今回の記事では、期限の利益の喪失について、詳しく説明するよ。 早速、期限の利益とはどういう仕組みとなっているのか、チェックしてみよう。

一般的に、まとまった借金をした人が、ある期限までに一括ですべてを返済できることはかなり例外的であり、「分割払いで返済する」ことが多いのではないでしょうか。

普段何気なく利用しているこの分割払いとは、「期限の利益」という約定によって成立しているものです。

「期限の利益」とは一般的な会話や書籍ではあまり使われない言葉であり、どちらかといえば法律用語といってよいかも知れません。

ただ、金銭の貸し借りをする人にとっては重要な用語であり、これを正しく知らないと困った結果になることがあります。

では、期限の利益とは何か、これを失うことによってどのような効果が生じ、債務者はどんな対策をすればよいのかを考えてみましょう。

期限の利益とは

期限の利益の仕組み

まずは「期限の利益」の意味を正しく理解しましょう。

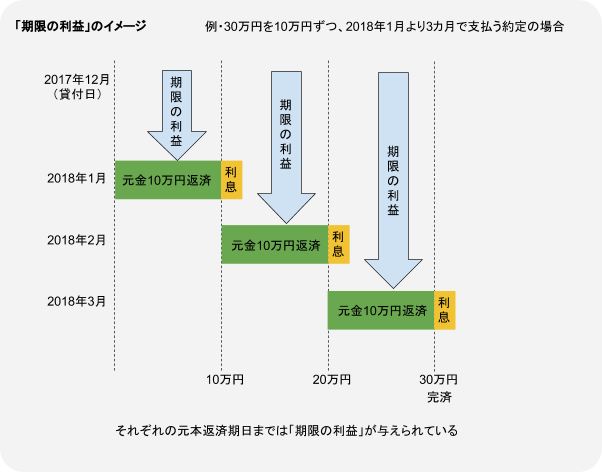

たとえば債権者(貸主)と債務者(借主)が「30万円を貸しますが、月々10万円(とその利息)を3回払いで返済してくれればいいですよ」という契約をした場合、それぞれの返済期限まで債務者がそのお金を自由に利用できる(返さなくてよい)権利が「期限の利益」なのです。

期限の利益を喪失するとどうなるか

期限の利益は、債務者が当初の契約を守って返済している間はもちろん保たれています。

しかし、いったん返済日や返済額の約束を破った場合、「期限の利益を喪失」することがあります。

期限の利益が喪失されると、もう残りの債務は返済を待ってもらえず、「残債務すべてを一括で返済せよ」という事態になってしまいます。

そもそも、期限の利益という考え方自体が「信用」に対して与えられているメリットであるならば、その信用を裏切った借主にそのようなメリットを与え続けるわけにはいかないということです。

経営者の場合、返済が難しくなっても、経営難を銀行に隠すような場合が多いのですが、返済の約束を破ったことに対するペナルティとして「遅延損害金」というものが設定されることが通常です。

期限の利益の喪失についての条項

契約書や借用書の内容は、どこの金融業者でも同じなのかな? そうだね。 ほとんどの金融業者では、返済日までに返済できなかったら期限の利益を喪失すると、契約書に記載されているよ。

契約書にはどのように記載されるか

個人が銀行や貸金業者と行う金銭消費貸借契約(お金の貸し借りの契約)では、一般的に債権者側が契約書のフォーマットを準備しており、その中に期限の利益喪失約款と呼ばれる条項が定められています。

では、ある大手消費者金融が契約条項として定めた一例を見てみましょう。

第〇条 期限の利益の喪失

本契約成立後、債務者または連帯保証人について次の各号の事由が一つでも生じた場合には、債権者からの通知催告がなくとも債権者に対する一切の債務について当然に弁済期限の利益を失い、直ちに債務の全額を支払います。

1.支払期日までに利息、または元金の支払いを怠ったとき

2.他の債務のため強制執行・仮差押え・仮処分・破産・和議開始・競売・滞納処分などを受けたとき

3.債務者および連帯保証人の振出しもしくは引受けに係る小切手・手形の不渡りがあったとき

4.本契約の際に作成した本契約書・申込みカード等に虚偽の記載があったときおよび虚偽の申告をしたとき

5.住所や勤務先の変更または長期欠勤・休職・退職もしくは解雇されたり転業・廃業したのに速やかに債権者へ届出なかったとき

6.合併によらず解散したとき

7.監督官公署から営業許可の取り消しを受け、また営業を停止あるいは廃止したとき

8.債権者に対する本契約以外の債務を期限までに支払わなかったとき

9.その他本契約の各条項に違反したとき

この業者の例では、期限までに支払いがされなかった時の他にも「債務者が著しく信用を失うような事態に陥った時」には期限の利益が喪失されるという約款になっています。

ここだけではなく、多くの消費者金融や携帯電話事業などがこれに類似した内容の契約を締結しています。

請求喪失型と当然喪失型

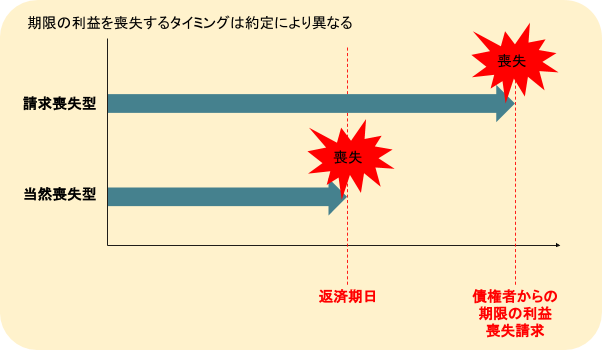

期限の利益喪失約款には、

- 「請求喪失型(債権者からの請求があってはじめて期限の利益が失われるもの)」

- 「当然喪失型(一定の条件を満たせば、請求がなくても当然に期限の利益が失われるもの)」

があります。

本来は前者の「請求喪失型」が原則とされていますが、貸金業者と個人の契約ではほとんどが上記の例のような「当然喪失型」の内容になっています(つまり債権者に有利)。

しかし、裁判例などでは当事者の取引における行動、意思解釈などで実際には「請求喪失型」であったと判断されることも少なくありません。

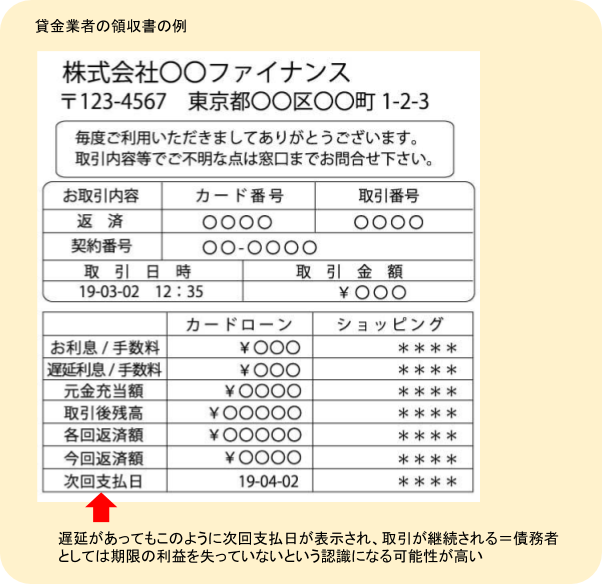

たとえば債権者が遅延を繰り返している債務者に対して「遅延損害金を請求せずにそのまま取引を継続している」ような場合は期限の利益がいまだに失われていないと考えられ、結果的に「請求喪失型」になっていると判断する、などがその例です。

実際の取引の場面で期限の利益が当然に喪失するのかといえばそうではない扱いをされていることの方が圧倒的に多いでしょう。

特に消費者金融の利用者などでは「期日に入金できなかった」というのは日常茶飯事ともいえる出来事であり、数日程度の遅れに対していちいち期限の利益を喪失させる処理をしていたらきりがないと考えられます。

もちろん、著しい遅れであったり、何カ月も入金しないなどの状況になればいずれ督促通知が来て期限の利益を失う、何らかの法的な措置を取られる(訴訟や差押など)といったこともありえます。

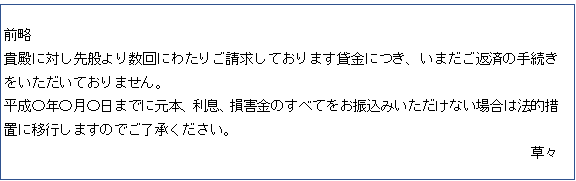

督促通知は最初は柔らかい文体で入金を促すようなものが多いのですが、それを無視していると期限の利益を失ったことを告げるとともに、下記のような「法的措置の予告」が入ってくる、やや強硬な形に変化します。

期限の利益喪失と遅延損害金の問題

返済が遅延となったら、遅延損害金を支払わなければいけないんだよね? 金融業者の中には、多額の遅延損害金を請求してくる業者もいるんだ。 そんな時には、弁護士に相談する事がお勧めだよ。 相談内容によっては、遅延損害金を支払わなくても良い場合もあるんだよ。

では、実際に期限の利益が喪失された場面で債務者にとって非常に不利になる「遅延損害金」の問題を考えてみましょう。

債権者が高額の損害金を請求してきたら?

これは、実際に弁護士(司法書士)が間に入って任意整理をする場面でも起こりうることなのですが、「債権者が取引時の債務者の遅延を理由に高額の損害金を上乗せした和解を要求してくる」というものです。

東京三弁護士会の統一基準では「たとえ支払いの遅れが生じていたとしても損害金の利率ではなく、通常の利率によって和解すること」を弁護士から債権者に要求するべきとしています(=遅延損害金を認めない)。

債務者を救済するための理論

債権者から出された遅延損害金の主張を封じるための反論手段は何種類もありますが、いくつか代表的なものを紹介します。

それぞれの事例でどのような反論を展開するかは依頼先の弁護士(司法書士)の判断に委ねられるでしょう。

期限の利益の再度付与

遅延損害金を請求してきた債権者に対し、「あなたは期限の利益を債務者にもう一度与えるような行動をしたではないか」という反論の方法があります。

上記のようにたとえば消費者金融の取引では、期限の利益喪失約款があってもそれを数日遅れた債務者に対し、杓子定規にいちいち適用するような扱いはしません。

しかも、遅延している債務者に新たな貸し付けをするという行動に出ているわけですから、これは「債権者が債務者の遅れを許し、もう一度期限の利益を与えたという行動に他ならない」と解釈するわけです。

信義則違反

「信義則」というのは、取引の場面ではお互いに相手方の信頼を裏切らないような行動をとらなければならないという「民法全般に共通する理念」です。

債務者の支払いが遅れたにもかかわらず、返済の時に渡される領収書に次回の返済日が書いてあるなど、期限の利益が喪失されたことや遅延損害金のことにまったく触れられていないで漫然と取引が継続されているのはよくあることです。

その状態で数年間も取引が続いていたのであればまさか債務者は自分が遅延しているなど思いもしなかった、ということも十分ありえるのです。

それを後になって債権者から「実はあの時遅れていたから遅延損害金を」というのは、信義則にのっとって考えたら許されないのではないか、という反論です。

ボトルキープ論

今までに何度も利息制限法を超える利息を支払っていた場合、それを累積すると今回支払いが遅れた分の金額を超えた額を支払っていたことになるのだから、遅延は生じていない(=遅延損害金を請求されるいわれはない)という理論です。

過去に支払っていたストックがあればそれを充当できるという理屈から「ボトルキープ論」と呼ばれることもあります。

しかし、ボトルキープ論ついては最高裁判決で債権者側に有利な判決が出されているため、実際にこれを使って反論することは困難といえます。

期限の利益喪失通知書が届いたら

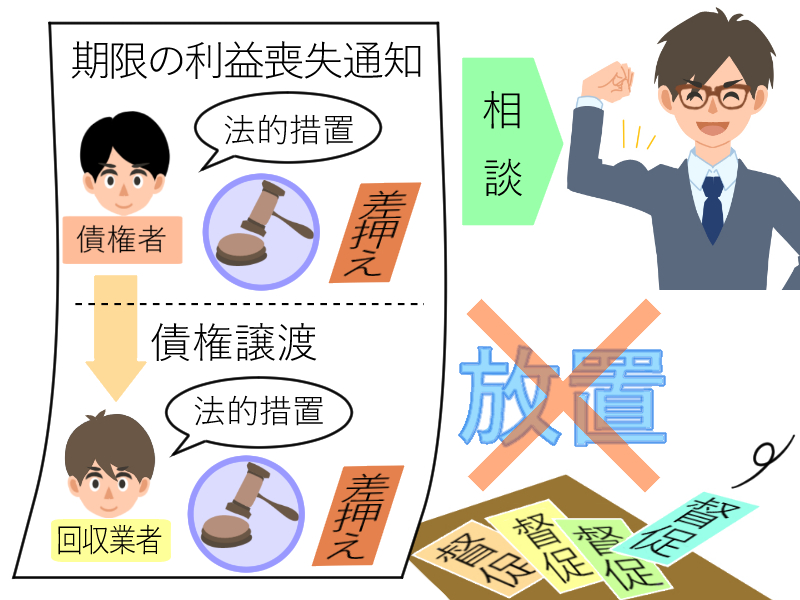

期限の利益が喪失したら、何か通知が来ることになるの? そうだね、通知が来てしまったら、最悪の場合差し押さえとなってしまう事もあるから、少しでも早く弁護士に相談しなければいけないよ。

期限の利益喪失通知に何が書いてあるか

消費者金融等の住宅ローン「以外」の例をまず考えてみましょう。

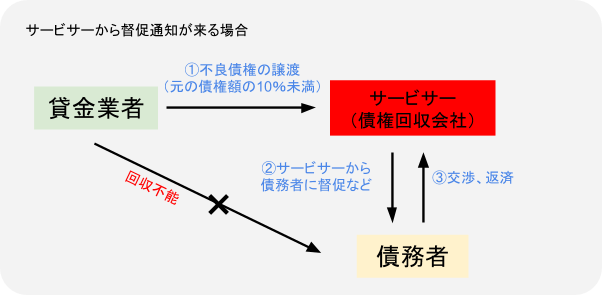

上記のように、カードローンなどの場合、少々の遅れでは期限の利益を喪失させることはしないのが一般的ですが、住宅ローン滞納者の場合には、著しい遅れ、督促の無視などの状況になると、債権者はこのような対応を取ります。

- 債権者が自ら法的措置(支払督促や訴訟、その先の差押えなど)をすることを予告する。

- 元の債権者からサービサー(債権回収専門の企業)に債権が譲り渡され、それ以降はサービサーから同じく法的措置を予告する。

このような流れになり、督促を無視していると訴訟などに発展して、今度は裁判所からの期日呼び出しの通知が届きます。

一般的に、サービサーは元の債権者から非常に安い価格(元の債権額の10%未満)で債権を買い取っています。

よって、債務者としてはサービサーに対してある程度減額などの交渉に持ち込む余地がありますが、どのくらいまで妥協を引き出せるかという「さじ加減」は専門家でなければ難しいといえます。

期限の利益喪失通知書に対する対応

債権者から「期限の利益を喪失した」「この状態が続いたら法的措置を検討する」などの趣旨が書かれた書面が送られてきたら、その段階ですぐに弁護士(司法書士)に相談して適切な対応をするべきです。

この段階まで来たらもう自己流に対応するべきではありません。

また、確率は低いですが時効で債権が消滅している可能性もないわけではないため、その場合はとりわけ専門家に委ねるのが正解です。

そして、もし債権者からの通知を無視してついに裁判所からの期日呼出状が来てしまったらいよいよ待ったなしです。

ここを無視すると実際に債権者勝訴→差押え(給料、預金など)という流れになることもあるので、やはりすぐに弁護士(司法書士)を探し、送られてきた書面を持参してベストな対応を考えるべきでしょう。

事案にもよりますが、何らかの反論の余地を見つけられることもありますし、きちんと連絡することで任意整理という形を取り、現実的な分割返済として回数を設定するなどお互いの妥協点を見つけることができることもあります。

とにかく一番いけないのが「無視、放置、不誠実な対応」だということを理解しておかなくてはなりません。

住宅ローンの場合

住宅ローンの支払いが遅延となった場合にも、同じように期限の利益の喪失となるの? 住宅の場合には、その住宅に担保が付いている事が多いから、住宅を現金に換えるために、競売にかけられる事になるんだよ。

住宅金融支援機構と、民間の金融機関からの借入の場合は少し流れが異なります。

住宅ローン最大の特徴は「債権者によって物件を担保に取られている(=抵当権などを設定されている)」ことです。

つまり、住宅所有者がローンの支払いを滞り、リスケジュールの余地もないのであれば、債権者として次に準備するのは「物件を競売にかけてお金に換え、回収できる分だけ回収する」ことです。

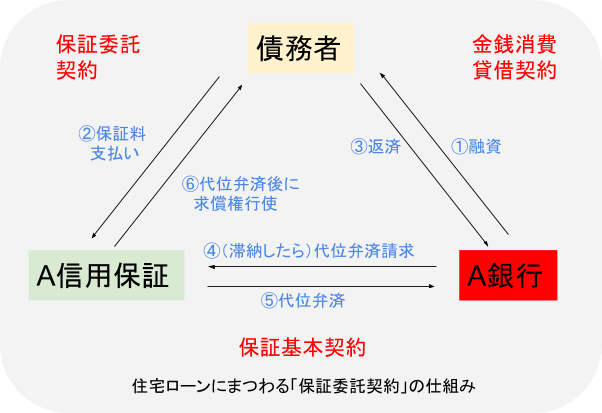

代位弁済

住宅ローンを貸し付けている金融機関の後ろには多くの場合「保証会社」という機関があり、この保証会社が「住宅ローンが返済できなかった時の肩代わり」をしています。

ただ、肩代わりとはいってもそっくり債務を引き受けてくれるわけではなく、債務者に代わって金融機関に支払いをした(代位弁済)後は保証会社から債務者に請求がいくという仕組みです。

つまり、ただ単に「金融機関が自ら不良債権の回収をする機能を持たないため、それを保証会社に丸投げする」ためのシステムといえます。

「保証会社による代位弁済がされる=住宅ローンとしての機能は失われる=期限の利益がなくなり、残債務を保証会社に一括返済しなければならなくなる」ということですから、もう返済してもらえる見込がない時にこのような措置が取られます。

金融機関にもよりますが、大体、3カ月~6カ月程度の滞納があると保証会社が代位弁済に踏み切ることが多いでしょう。

任意売却

代位弁済されてもなお、債務者が放っておけば債権者が「競売」を申し立てることになります。

しかし、代位弁済の前後を問わず、競売が一定の段階に進む前までであれば「任意売却」といって、債務者自らが不動産会社を介して売ることもできるのです。

任意売却をした場合、条件の良い物件なら市場価格に近い値で売れることもありますので、債権者にとっては「多く回収できる」というメリットが、債務者にとっては「売却後の残債務が減る」と双方にとってのメリットがあります。

任意売却をいつまでできるかは法的な縛りがある他に、金融機関が競売を取り下げる終期の目安を決めていることもあります。

一番望ましいのは、競売が申し立てられる前に債務者が任意売却を決断することです。

債務整理を検討する

期限の利益を喪失してしまいそうな場合には、どんな対処法があるのかな? 債務を返済できないわけだから、債務整理を検討する必要があるね。

住宅ローンやその他の債務を問わず、期限の利益喪失の段階まで行ってしまったら本気で検討するべきなのは「債務整理」です。

銀行や貸金業者との交渉によりリスケジュール等で対応できるのは、減収が一時的な原因(病気など)ですぐに回復できるなどの限られた場合です。

多くのケースでは、大幅に債務を減額してもらうか長期の分割を設定してもらう、それも無理であれば自己破産により債務を免除してもらうなどしなければ根本的な解決にはなりません。

一時しのぎの方法を取ると余計状況が悪化することもあります。

本来であれば「このままいくと滞納してしまう」というくらいの早い段階で弁護士(司法書士)の無料相談を利用し、今後の状況がどうなりそうかについて見立てをしてもらい、計画書を作ってもらうべきでしょう。

期限の利益とは?期限の利益を喪失した場合の対策、まとめ

期限の利益について、しっかりと勉強できたよ。 返済ができない場合には、早めの対処や手続きが必要なんだね。 弁護士などの専門家は、しっかりと対策を考えてくれるから、裁判になってしまってから慌てて弁護士事務所に駆け込むよりも、返済できなくなってしまった時に、すぐに相談に行くことがお勧めだよ。

- 期限の利益とは、「決まった返済日まではそのお金を返済せずに利用できる」という債務者の権利のことである。

- 契約書に交わされた約束の返済日や返済金額を守らなければ期限の利益を失うという契約内容になっていることがほとんどである。

- 実際の取引では、消費者金融などは遅延に対し、機械的に期限の利益を失わせる処理はしていないのが通常である。

- 貸金業者による遅延損害金の要求に対しては、弁護士がさまざまな理論を用いてこれを否定する努力がなされている。

- 実際に期限の利益を失わせる通知、または法的措置の予告通知が来たら、すぐに弁護士(司法書士)に相談するべきである。

- 住宅ローンの場合は他の貸金と異なり、住宅を担保に取られているので、競売の前に任意売却する方が銀行にも、債務者にもプラスの結果となることが多い。

- 期限の利益を失った、または失いそうな状況下ではなるべく早い段階で弁護士(司法書士)に相談することが望ましい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...