借金を一本化するか債務整理するかの判断

借入の返済先が増えてしまったんだけど、借金の一本化と債務整理は、どちらの方が良いかな?

借金の一本化と債務整理には、どちらもメリット、デメリットがあるんだ。 その人の収入や借り入れ総額によってどちらを選ぶべきかが変わってくるね。 まずは、借金一本化とはどのような物なのか、詳しくみていこう。

最初に借り入れをする時は緊張感があっても、段々と借りることに慣れてしまう人がいます。

そうなると次第に2社、3社と増えていき、最終的に借入先が10社を超えてしまうこともあります。

こうなると自分の現状がわからなくなるばかりか返済日をうっかり忘れて支払いを遅延するなど、さまざまな悪影響があります。

当然ながら、管理のことだけを考えれば借入先はできれば「少ない」方が良いのです。

それでは、増えてしまった借入先を「借金の一本化」によって減らすことができるのか、それよりももっと良い手段はあるのかといったことを考えてみましょう。

借金の一本化とは

債権者が多いことの弊害

いつのまにか借入先が増えてしまった場合、どのような弊害が考えられるのでしょうか?

たとえば、

- 返済日がバラバラでうっかり忘れ、余分な遅延損害金がかかってしまう

- 月に何度も返済に行く時間が無駄

- 振り込みの場合、手数料が馬鹿にならないほど多くなる

- 債務総額が結局全社でいくらあるのかが把握できなくなる

などです。

債権者が多いと、このように時間もお金もロスばかりしてしまうことがわかるでしょう。

借金を一本化するとはどのようなことか

「借金の一本化」とは「おまとめ」のような言葉で表現されることもあるのですが、要するに

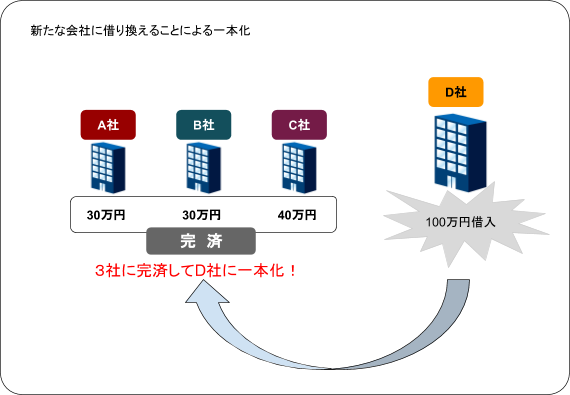

- A社 30万円

- B社 30万円

- C社 40万円

のようにバラバラに借りていたものを、D社から100万円(おまとめローンや借り換えローンなど)新たに借り入れてA、B、C社に一気に返済してしまいその後の返済先をD社だけにする、ということです。

要するに「借り換え」をすることになります。

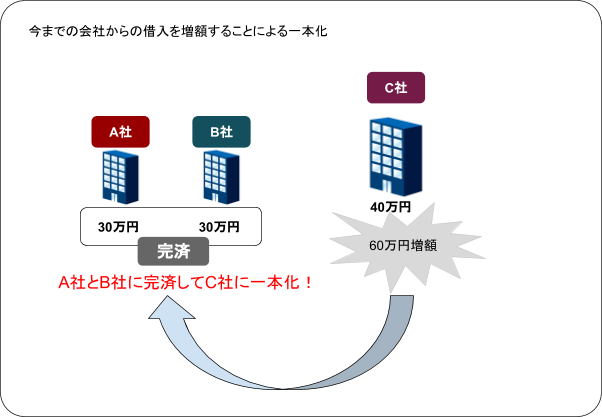

また、今借りている数社のうちの1社(金利が安いところ)に増額の申込みをして、融資を受けたお金で他の会社を完済するという手もあります。

ただし、住宅ローンなど特殊なローンは他のものと一本にまとめることはできません。

借金を一本化することの影響

借金一本化には、どんなメリットやデメリットがあるの?

毎月の返済日が1日だけとなるから、精神的に楽になり、管理しやすいというメリットがあるね。 だけど、借金をまとめた分、毎月の返済額が少なくなるから、返済期間が長くなってしまう事や、金利分の支払いが多くなってしまうなどのデメリットがあるよ。

債権者は少ない方が管理しやすい、と最初に説明しましたが、借金を一本化することはすべて良いことばかりでもありません。

では、一本化することによるメリットとデメリットを整理してみましょう。

借金一本化のメリット

- 借金の管理が楽になる

返済日、返済方法などがすべて異なる会社を管理することは精神的にも時間的にも負担がかかりますが、これが1社にまとまれば少なくとも返済のことばかり考えた生活からは脱することができます。

- 返済日をうっかり忘れて遅延することによる余分な損害金を発生させなくて済む

1社だけなら仕事や他の用事にあまり支障をきたさずに返済することができます。

- 借金総額の把握が容易にできる

あといくら返済したらよいのかが見えてくると生活設計もしやすくなります。

- おまとめローンには金利が低い商品もあるため、返済が楽になることがある

金利が安いということは月々の返済額が減る、もしくは同じ返済額ならより早く完済することができます。

- 債務整理とは異なり、金融事故情報にはならない(=ブラックリストに載らない)

債務整理はどの方法でも金融事故扱いになってしまいますが、借金を一本化するだけなら単なる借り換えなので当然、金融事故ではありません。

借金一本化のデメリット

いわゆるおまとめローンは、利息が安い代わりに審査が厳しいことが多いため、そもそも審査に通らないことも多いといえます。

では、仮に一本化に成功したとして、その後に考えられるデメリットとは何でしょうか。

- 完済したことで信用ができてしまい(この場合は悪い意味で)、手を切ったはずの会社から新たな融資の勧誘が来て、せっかく一本化したのにまた新たに借りてしまうことがある。

これを防ぐためには、ローンカードを返却もしくは破棄して、その後一切その会社とは取引しないと決めておくことが大切です。

- 返済期間を延ばす(返済回数を増やす)ことにより、結局全期間での返済総額が上がってしまうことがある

今までよりもかなり金利が低い会社から借りられたのであればよいのですが、そこまで金利が変わらない会社であれば返済期間が長くなった分、総返済額が増えてしまうため、あらかじめシミュレーションをしっかりしておくことが大切です。

借金一本化の流れ

借金一本化を検討する場合には、どうしたら良いのかな?

借入総額を計算して、今後返済できる金額なのかを考えてみよう。

現在ある借り入れを正しく把握する

まず、現在借りている債権者と残債務額を整理しましょう。

保有するカードや、引き落としの銀行口座の通帳をチェックして漏れのないように気をつけて行います。

10社以上の借金を抱える人は見落としやすいので特に注意しましょう。

自分の年収など、条件を振り返る

借金を一本化するには、今借りている会社に返済するための「借り換え」をしなくてはならないわけですから、その融資審査に通るのかどうか?ということを冷静に考えなければなりません。

収入自体が安定していないのに新たな融資を申し込むのは、そのこと自体が間違った対応です。

返済が滞っているような状態の人が選択するべきなのは「借金の一本化」ではなく「弁護士(司法書士)を通じた債務整理」なのです。

借金の一本化ができる金融業者

借金一本化は銀行と消費者金融のどちらの方が良いの?

消費者金融の方が審査が通りやすいと言われているけれど、金利は銀行の方が低い場合が多いよ。

借り換え先として考えられるのは?

たとえば、銀行や消費者金融があります。

銀行はおまとめをしたい人にとっては優良な借入先であるとされてきました。

なぜなら銀行カードローンなどはいわゆる「総量規制(年収に応じて借入限度額が法律で定められている)」の対象とはされていないからです。

だからといって、総量規制がない=どんな人でも必ず融資審査に通る、というわけではなく、特に最近は審査が厳しくなっていると考えなくてはなりません。(これについては下で詳しく説明します)

また、消費者金融については、基本的に総量規制がかかっているため年収が低い人は大きな金額が借りづらいのですが、そこには例外があり、おまとめローンとしての貸付(貸金業法で言うところの「顧客にとって一方的に有利な貸付」)であれば規制はかかりません。

とはいえ、やはり消費者金融の場合は銀行より金利が高めになってしまうという難点があるため、銀行の審査に通ることが難しい人にとっての次の選択肢として考えておくとよいでしょう。

借入先として、銀行と消費者金融をざっと比較すると次のようになります(もちろん各会社による差はありますので全体としての大まかな傾向です)。

| 銀行 | 消費者金融 | |

| 総量規制 | なし (カードローンについては現在、自主規制あり) |

あり (借り手に一方的に有利な貸付についてはなし) |

| 審査 | 厳しい | 緩い |

| 金利 | 安い | 高い |

詐欺業者にはくれぐれも注意

「おまとめ詐欺」と呼ばれる業者がいます。

多重債務に陥って困っている人に、「借金を一本化すれば楽になりますよ」と持ちかけ、「保証金」「預託金」などさまざまな名目で新たに借りさせた数十万円を振り込ませます。

そして着金が確認できたら数百万円の融資を実行する・・と言っておきながら振り込んだ後は連絡が取れなくなるなどがよくある手口です。

一本化を考える際は、必ず素性のわかる業者に申し込むことです。

借金の一本化の審査が通らない場合とは

銀行での審査が通らなかったら、消費者金融へ申し込んでも良いんだよね?

申し込みを連発すると、審査が通らなかったという事も次の審査に悪影響を与えてしまう事になるから注意しよう。

銀行でのおまとめはあまり期待できない

銀行のおまとめローンやカードローンを使っての一本化は、今後確実にしづらくなってくるでしょう。

平成22年に完全施行された改正貸金業法(利息制限法など大幅な改正がなされた)では、原則として借り手の年収の3分の1までに借入金額が制限されましたが、銀行ローンはその例外とされていました。

これによって消費者金融などの融資額が伸び悩む中、銀行がテレビCMなどで「総量規制対象外」と強調し過剰な貸し付けを煽っているとして問題視されるようになりました。

この問題はマスコミにも多く取りあげられたため、新聞などで目にしたことがある人も多いのではないでしょうか。

大手の銀行はこの動きを受けて2017年10月、自主的な規制として貸付上限の設定やCMの自粛に乗り出しました(地方の金融機関もこれに追随する動きがあります)。

その影響は「まとめローン審査の厳格化」という形でも出てきています。

おまとめローンの実態は、多重債務者への新たな融資の勧誘ということですから、法的規制の枠外ではあっても、やはり企業倫理としてそれを推進することは好ましくないという動きになっているのです。

つまり、消費者側から見れば今までより銀行でのおまとめは難しくなってきていると考えられます。

申し込みを乱発するのはNG

どうしても借り換えをしたいからたくさんの会社に短期に集中して申し込む、という方法はNGです。

なぜなら、信用情報機関(個人の借入や返済などの情報を管理する機関)の情報には「借り入れの申込み」の記録も残ることになっています。

日本に3つある信用情報機関(CIC、JICC、全国銀行協会)のいずれも、申込情報を6カ月保持する、となっています。

それぞれの機関の保持する情報内容は以下のリンク先に掲載されています。

1つに落ちたからといってまだ前の情報が保持されているうちに次々・・となると、その直前に他社の審査に落ちていることがマイナスに作用するため、余計審査に通りづらくなるという「負のスパイラル」に陥ってしまいます。

審査に通らないのにはやはりそれなりの理由がありますので、それが改善されないうちに申し込みを乱発するのは慎まなければなりません。

一本化できない時の対処法

借金一本化の審査に通らなかった場合には、どうしたら良いの?

審査に通らない場合には、専門家に相談するのがお勧めだね。 返済が厳しいけれど、どこからも借り入れができない場合には、債務整理が必要となる可能性が高いんだよ。

一本化できない=債務整理を考える時期

借金を一本化しようとした時に新たな融資の審査に通らなかったら、それはすでに「債務整理」をするべきタイミングになっているということです。

要するに、全社通じての債務総額、そして返済計画が自分にとって身の丈以上になっているということですから、どうしても返済しなければならないという思い込みそのものを捨てなければなりません。

借金一本化と債務整理のどちらを選ぶべきか

| おまとめローン | 債務整理 | |

| 信用情報への事故情報掲載 | されない | される |

| 債権者の数 | 減る | そのまま、減る、ゼロになるいずれも考えられる |

| 将来利息 | つく | つかないのが原則 |

| 全期間の返済額 | 利息が大幅に下がらなければ増える可能性もある | 利息の引き直しにより減ることが多い 個人再生なら大幅に減る 自己破産ならゼロになる |

借金の一本化では多少金利が下がって月々の支払いが楽になる、ということはあるかもしれませんが、債務整理のような劇的な効果はありません。

また、一本化の場合、実はどこかの債権者が利息の払い過ぎになっていた(=過払い金があった)ことに気づかないで返済してしまうこともありますが、弁護士(司法書士)を通した債務整理であればほぼ確実に過払い金に気づくことができます。

債務整理となるとどうしても借金の一本化より抵抗感を感じる人もいるでしょう。

しかし、債務総額が年収の3分の1を超えるほど大きく、家族の生活を大幅に犠牲にして支払いを続けるくらいなら、長い目で見れば自己破産できれいにした方が良いこともあります。

また、返済型の任意整理であっても、弁護士(司法書士)を通して債権者と交渉すれば将来の利息は基本、ゼロという形で和解をまとめることも十分可能です。

返したい、返すべきだという精神論ではなく、客観的に返せる状態なのか?を現在の家計を冷静に分析し、その上で「一本化か?債務整理か?」を判断しなければなりません。

無理をして一本化をした挙句、ますます借金を増やして最終的には債務整理という回り道をしたのでは時間も手間も勿体ないからです。

自分で考えていてもどちらが適切なのか結論が出ないことも多いでしょう。

なるべく家計の状態を客観的に見るため、早い時期に弁護士(司法書士)に相談し、弁護士回答をもとに判断することが望ましいといえます。

借金を一本化するか債務整理するかの判断、まとめ

借金一本化は、メリットばかりだと思っていたけれど、債務整理の方が良い場合もあるんだね。

どちらを選ぶべきか迷った時には、出来るだけ早く弁護士に相談するのがお勧めだよ。 早ければ早いほど、選択肢は増えるから、まずは無料相談を利用してみよう。

- 借入先が多い人の場合、返済日が多く手続きが煩雑、振込手数料がかさむ、債務総額がわからなくなるなどの弊害がある。

- 借金を一本化する方法としては新たな業者から借り入れて今ある業者に返済する、あるいは今までの業者の中から1社の借入額を増やし、その他の業者をすべて返済するなどがある。

- 借金を一本化すると管理が楽になる、手数料が削減できる、金利が下がって返済が楽になる、債務総額の把握がしやすくなるなどのメリットがある。

- 借金を一本化したことにより完済した会社から新たな借り入れの勧誘されることがある、それほど変わらない金利で返済期間が延びると総返済額が上がってしまうなどのデメリットもある。

- 一本化のための借り換え先としては銀行、消費者金融があるが、銀行についてはおまとめローンについての審査が厳しくなっている傾向がある。

消費者金融の方が金利が高めである分、審査は緩いことが多い。 - おまとめローンの審査に通ることが厳しい場合でも、申し込みを乱発するのは逆効果である。

- おまとめローンを利用することが厳しい状況であれば債務整理を考えるタイミングといえるが、どちらか迷ったら弁護士(司法書士)に相談する方がよい。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 物価が高くなっていますが、生活費の中で返済額の割合がどれくらいになったら債務整理を考えたほうがいいですか? - 2026年1月15日

- 遺品を売却した際に得たお金はどのような扱いになりますか?相続税などの税金に影響はありますか? - 2025年12月17日

- 相続の際に代償分割という方法があると聞きました。この場合、相続税にも影響はありますか? - 2025年11月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...