信用情報の事故情報(ブラックリスト)除名、信用回復する方法を解説

ブラックリストに載ってしまった情報は、消すことってできるの?

ブラックリストと呼ばれている信用情報に記載された悪い情報は、自分自身では消すことが出来ないんだよ。

じゃあ記載された悪い情報は、一生残る事になるの?

そんなことはないよ。

一定の期間が経過すれば、自動的に消えるようになっているんだ。

今回の記事では、個人信用情報を少しでも早く回復させるためには、どうした良いのか、詳しく見ていこう。

これから借入れを考える人や、すでに借入れがある人にとって「信用情報」という言葉はかなり気になるところではないでしょうか。

信用情報の状態がどのようになっているかによって、マイホームの取得など人生の一大イベントが左右されることもあるため、これを良い状態に保持しておくことは大切です。

では、信用情報とは何か、それが傷つくとどんな影響があるのか、信用を回復させるにはどんな方法があるのかを確認してみましょう。

信用情報の事故情報から回復することはできるのか

時々、自分の信用情報に「事故情報がついてしまったら(=ブラックリストに載ってしまったら)」一生もう借金はできないと思い込んでいる人もいますが、そうではありません。

一定の期間の経過、そして事故情報がついた後の行動によって経済的信用を取り戻すことは十分できるのです。

信用情報とは何か?どのような効果をもたらすのか

信用情報ってブラックリストのことを呼ぶんじゃないの?

信用情報は、その人の年収や、借り入れ先、トータル借入額など、個人情報が記載されている物なんだ。

その中で延滞をしたり、債務整理の過去などの悪い記載をブラックリストと呼んでいるんだよ。

そもそも、信用情報とは何なのか

「信用情報」という言葉よりも「ブラック」「ブラックリスト」などという表現の方がインパクトも強いため一般には認知されているのではないでしょうか。

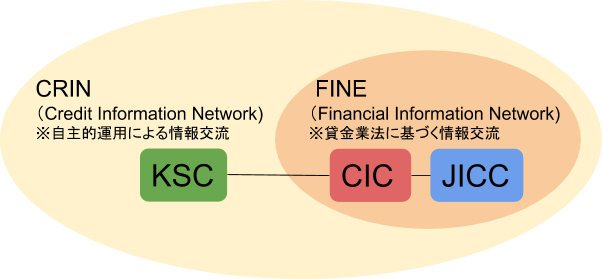

日本に3つある「信用情報機関(CIC、JICC、KSC)」は個人の借入れ、返済などに関するデータを保持しており、「信用情報」とはこのデータ内容を指しています。

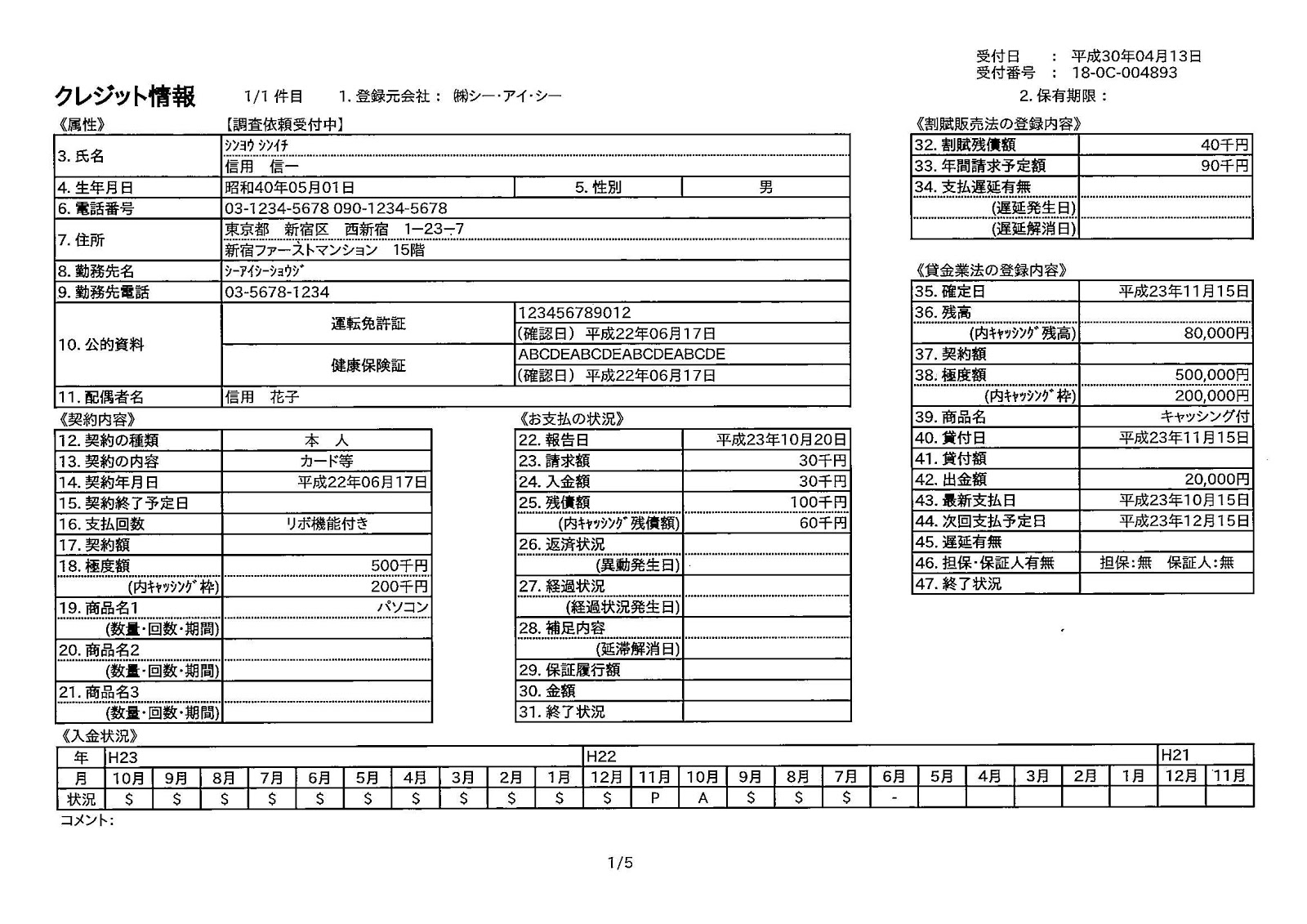

実際の信用情報機関の開示報告書は次のようになっています。

債務者の住所や電話番号などの個人情報の他、借入先や残債務額、入金の履歴などが表示されています。

データの中で滞納や債務整理などマイナス面の情報にあたるものが「ブラックリスト」と呼ばれているのです。

これらのデータは消費者金融などのキャッシング、クレジットカード作成、銀行への住宅ローン申込みなどあらゆる「借金」の局面で融資審査の材料とされます。

金融機関や貸金業者にとっては、信用情報機関とは申込者の経済面での信用度をはかるため非常に重要な役割を担っている存在です。

信用情報機関がなぜ他社である業者のデータを持っているのかというと、金融機関や貸金業者が信用情報機関の「加盟会員(加盟業者)」となり、自社のデータを提供するからです。

各加盟会員が提供してきたデータを皆で共有する形で参照し合い、自社に借入れの申込みをしてきた人の信用度を判断するわけです。

また、登録されている債務者本人も、各信用情報機関の開示請求方法にのっとった開示請求をすることで自分のデータの開示を受けることができます。

3つの信用情報機関の関連性は?

現在では統合などが行われた結果、日本に存在する信用情報機関は「3社」ですが、これらの3社には(例外はあるものの)それぞれ信販系、銀行系、消費者金融系など大まかな加盟会員の層があります。

そして、自分が借入れの申込みをしようと思っている会社の系統と、金融事故を起こした会社の系統が違っていたとしてもこの3社は事故情報を「CRIN」「FINE」という組織で共有しているため、どこかでブラックになっていればやはり融資審査には落ちてしまう可能性が高くなります。

事故情報が残っているとどうなるのか

ブラックな記載が残っているとどんな不都合が生じるの?

ローンを組めなくなってしまうんだ。

住宅ローンやキャッシング、クレジットカードや携帯の分割払いなどの契約ができなくなってしまう事になるよ。

では、信用情報機関に「事故情報(ブラック情報)」がある場合、具体的にどのような影響があるのでしょうか。

ざっくりと言えば「借金全般ができない」のですが、さらに詳しく言えば下記の状況になります。

キャッシングの審査に通らない

消費者金融や信販会社など、あらゆるキャッシングの局面で申込人の属性(年収、年齢、勤務先など)やクレジットヒストリー(借入れと返済の履歴)を見られることになります。

銀行等のカードローン(たとえば50万など枠を決めて繰り返し融資する包括契約)についても同様に審査がされています。

なお、銀行口座の新規開設については問題ありません。

クレジットカードが作れない

クレジットカードとは、「クレジットカード会社」に立替払いをお願いすることを前提にカードを作ることです。

店頭でクレジットカードを提示して商品を持ち帰ったりサービスを受けられる理由は「カード保持者の信用をベースとして、クレジット会社がお店に対して立替えをしてくれるから」です。

つまり、クレジットカードとは借金の一形態であり、信用を前提にする以上は最初にカードを作る段階で「この人に対し、立替えをしてもよいかどうか?」を審査するのは当然のことなのです。

オートローンや住宅ローンが組めない

オートローンや住宅ローンとなると、さらに借入れ金額も上がるため、融資審査の重要性が高まります。

本人の信用度が必要になることプラス、オートローンは「所有権留保(ローン完済まで購入者が車検証上の所有権を取得できない)」という形で、住宅ローンは「抵当権設定(滞納が続けば銀行等が物件を競売にかけられる)」という形で債権者が担保を取ることになります。

住宅ローンの場合は特に本人の属性やクレジットヒストリーに加え「購入物件の担保としての価値」も見られます。

携帯の端末について分割払いができない

また、携帯電話については月々の携帯代に「回線代」「端末の分割払い」が両方含まれていることもあります。

回線の利用については、過去の回線利用料金の未払いがなければ問題なく継続することができますが、端末については分割払いの審査に通らなくなる可能性がありますので、そうなると現金一括での購入をするしかなくなります。

このようにあらゆる借金の局面でブラック情報がネックとなって借金ができない状態になります。

繰り返しますが、これが一生続くわけではありません。

何が原因でブラックになったのかにより借入れが困難となる期間は異なります。

信用情報機関によって異なる「事故情報が消えるまでの期間」

信用情報機関は、それぞれに加盟会員から上がってきた情報を一定の期間保有していますが、保有する情報の種類と登録期間は各信用情報機関が独自に定めています。

まとめると下記のようになります。

| 信用情報機関 | 記録内容 | 期間 |

| KSC | 入金の有無、延滞・代位弁済・強制回収手続等 | 契約期間中および契約終了日(完済されていない場合は完済日)から5年を超えない期間 |

| 官報に公告された破産・民事再生開始決定等(免責決定等の情報は掲載されない) | 当該決定日から10年を超えない期間 | |

| CIC | 報告日、残債務額、請求額、入金額、入金履歴、異動(延滞・保証履行・破産)の有無、異動発生日、延滞解消日、終了状況等 | 契約期間中および契約終了後5年以内 |

| JICC | 入金日、入金予定日、残高金額、完済日、延滞等 | 契約継続中及び完済日から5年を超えない期間(ただし延滞情報については延滞継続中、延滞解消の事実に係る情報については当該事実の発生日から1年を超えない期間) |

| 債権回収、債務整理、保証履行、強制解約、破産申立、債権譲渡等 | 当該事実の発生日から5年を超えない期間 (ただし、債権譲渡の事実に係る情報については当該事実の発生日から1年を超えない期間) |

個人再生や自己破産は長いと考えてよい

上記の表で特に特徴的なのが、KSCの「自己破産、個人再生のように官報公告で債務者の住所氏名が掲載されるものは10年の保有期間になっている」ことです。

10年の起算点は「再生手続き開始決定」「破産手続き開始決定」にはなりますが、それでも決して短い期間とはいえません。

これらの手続きをする際には、その後ローンが組めないことでマイホーム取得などのスケジュールに影響が出てくるかも知れません。

だからこそ、裁判所が絡む手続きはなかなか「家族に内緒で手続きをしてしまおう」というわけにはいかないのです。

「ブラック期間中の人」に貸してはいけないわけではない

ただ、ブラックの人に対しても法的に「貸してはいけない」と規定されているわけではないため、最終的にブラックであることをどう評価するかというのは債権者次第ということになります。

経過年数、そして債権者側の事情により、あえて貸し付けるということも十分に考えられます。

信用情報の信用回復のためには

事故情報を早く回復させることってできるの?

決められた期間は、事故情報が残ってしまうんだけれど、返済実績を積むことで、債権者から信頼してもらうという事は可能だね。

一度借金でつまづいてしまった人に関しては、今後は借金をしない人生を送るに越したことはありません。

しかし「個人事業主なので、ある程度運転資金を借りざるを得ない」とか、車や住宅など現金一括で購入することが難しい物を購入したい時、やはり信用情報が良くないと困ることも出てきます。

自分の信用回復のために何ができるのかを考えてみましょう。

返済実績を作る

任意整理や個人再生で返済計画を立てた人は「絶対に遅延しないこと」です。

本当に返済資金がない状態であれば自己破産に切り替える、一時的な事由なら返済計画を変更するなどの対策を取らなくてはなりませんが、「うっかり支払いを忘れる」などはもってのほかです。

たとえば任意整理の場合、2カ月分以上にわたって滞納するようなことがあれば、「残額一括返済」を求められるという条項が和解書に入っているはずです。

ひとたび信用情報に「延滞」がついてしまった人や、債務整理した人は「ブラック」になっているためそれ以降の新規借入れは難しくなるはずです。

しかし上記のように「貸してはいけない」法律があるわけではないため、中小貸金業者でとにかく多少危険な貸付先であっても融資額を増やしたいなど、個別事情により貸してくれるところも出てきます。

実際、借入れ条件に多少目をつむれば債務整理してから短期で借入れができた事例もあるのです。

また、年数が3年、4年と経過すれば借りられる会社も徐々に増えてくるはずです。

ただ、自己破産などの後はヤミ金の勧誘も急激に増えますのでくれぐれも気をつけて、正規の登録業者ではないところや違法金利のところには決して手を出さないことです。

本来、一度借金で痛い目を見た以上、借りないことがベストではあるものの、やむない事情で借りた場合は決して返済が滞ることのないよう、とにかく「きちんと返す」実績を作ることです。

実際、融資審査の場面で「スーパーホワイト」と呼ばれる人はある意味「ブラックよりも不利だ」と言われています。

スーパーホワイトとは「信用情報に借入れと返済の記録がない人」のことです。

借りていて滞納や債務整理をすることも、もちろん審査落ちの原因となりますが、それと同じように「過去の実績がない」つまり、申込人の性格や行動がまったく推し量れない状態だと債権者も怖くて貸付けることができないというわけです。

債務整理によるブラック期間が明けた(いわゆる「喪明け」)時、今までの履歴がリセットされてしまうことで、これに似た状況が起きることがあります。

ただ、上記のようにブラックの期間でも、喪明け後であっても「貸してくれる」業者があった場合はその返済を決して滞らないよう、しっかりと実績を積み上げていくことが大切なのです。

一括返済

実績作りのためにあえて「一括返済」するというのも一つの方法です。

「一括返済したら、その後同じ業者から再借入れの誘いが盛んにくるようになった」という話はよくありますが、これはやはり「信用がついた」ことが原因です。

ただ、無理な一括返済で必要な生活費などにしわ寄せが来てしまうと意味がないため、この先数年の出費の予定を考えた上で計画的に行わなければならないことは言うまでもありません。

年数が経過するのを待つ

結局これが一番王道かつ健全といえる方法なのですが、

「喪明けまでカードを持つことやキャッシングすることは一切考えずに、現金生活をする」ということです。

ブラックになってしまったということは「あなたの行動を見ると、お金を借りることに向いている人ではない」と言われているのと同じなのです。

借金に対する感覚が麻痺している人の特徴としては「返済できるのか?という視点が全くなくなってしまい、あといくら借りられるのかだけを考えている」ということが挙げられます。

ここは非常に重要な点ですが、借金生活にどっぷりと浸かってしまっている人は、もう一度下記のことをよく考えてみましょう。

- 借りなければ生活が成り立たないというのは、そもそも生活費の見直しや転職、副業を考えるべきなのではないだろうか?

- 身体的、精神的な疾患で十分に働けないのであれば生活保護などの公的扶助を検討するべきなのではないだろうか?

ブラックになって借りられない期間というのは、こういった根本的な自身の経済生活の見直しをするべき時であるともいえます。

信用情報の削除依頼は可能?

お金を支払えば、事故情報を削除してもらう事はできるの?

お金を支払って事故情報を削除することはできないんだよ。

そのような話を持ち掛けてくるのは、悪徳業者だから注意しよう。

今までに挙げたような努力をし、なおかつ時間をかければ経済的な信用を回復することは十分に可能です。

では、上記のようなことをせず、一足飛びに事故情報を消すことができるのかどうかを考えてみましょう。

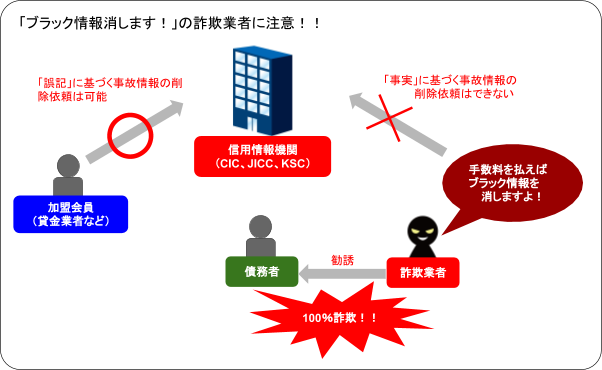

よく知らない人が騙されてしまうのが「手数料を払えば事故情報の削除ができます」という類の勧誘です。

このようなものは、100%「詐欺」です。

原点に戻って「信用情報機関」の存在意義を考え直してみればわかります。

信用情報機関は株式会社といえども、経済産業省の認定を受けた組織です。

債権者側にとっては「融資の焦げ付きを防ぐ」債務者側にとっては「不適切な借り入れによる経済的破綻を防ぐ」という重要な意味があり、そこに掲載されている情報は正確で信頼性の高いものでなくてはなりません。

よって、掲載内容が正しい情報である以上、債務者に不都合だからという理由で削除することはできないのです。

もちろん、本当に誤った情報である場合は所定の手続きを取って加盟会員から削除、訂正依頼をしてもらうこともできます。

「事故情報を削除する」という名目で手数料を取る業者は、単に情報登載年数の経過でブラック情報が消えたのを「自分たちの仕事の成果だ」と偽ったり、さらに悪質なものだと手数料だけ振り込ませて連絡が取れなくなるなどのケースもあります。

絶対にこういう話に乗ってお金を払ってはいけません。

結局のところ

- 現金生活をして時が経つのを待つ

- 返済中(任意整理など)のものがあれば絶対に遅延しない

- 新たに貸してくれるところが出てきたら確実な返済実績を作る

これらしか信用回復の方法はないのであり、楽に近道ができる方法などないということです。

万一、後から悪徳業者に騙されたと気づいたらすぐ弁護士に相談し、弁護士回答を得て対処するようにしましょう。

被害者が多い悪徳業者の場合、多数の被害者が声を上げたことで犯人の逮捕につながり、若干お金が戻ってきたという事例もあるからです。

また、任意整理や個人再生での返済に行き詰まったような場合にも弁護士に現状を見てもらい、「自己破産に切り替えるか、その他の方法(業者との再交渉)で継続できそうなのか」を判断してもらうべきですので、くれぐれも自己判断で放置だけはしないようにしましょう。

信用情報の事故情報から回復する方法、まとめ

一度ブラックリストに載ってしまうと簡単には消すことはできないんだね。

信用情報は簡単には消すことができないけれど、一生残る物ではないから、返済実績を積むこと、今後借り入れをせずに生活をする事を考えていこう。

- 日本の信用情報機関3社は、加盟会員から上がってくる債務者の借入れと返済のデータを保有しているが、このうち金融事故などの情報(ブラック情報)は共有されている。

- 事故情報(ブラック情報)が掲載されてしまうと、キャッシングができない、クレジットカードが作れない、オートローンや住宅ローンが組めないなど、借金にあたるものは一定期間できなくなる可能性が高い。

- 事故情報の掲載期間(ブラックになる期間)は掲載された事由、そして信用情報機関ごとに掲載期間が異なるが、自己破産や個人再生など官報に債務者の住所氏名が掲載されるものは最長10年となる。

- 信用情報のブラック状態から回復するためには、こつこつと返済実績を作る(可能なら一括返済する)、任意整理等で返済中のものを決して滞納しない、現金生活をしつつ時が過ぎるのを待つという方法がある。

- 手数料を支払えばブラック情報を削除する、という業者は100%詐欺であるが、万一、このような業者にお金を払ってしまったらすぐ弁護士に相談するべきである。

債務整理相談ができるおすすめの事務所一覧(PR)

サンク総合法律事務所

- 無料相談の対応が非常に親切

- 分割払い・後払いも対応

- 債務整理に特化した実績

- 月間600件以上

- 積立開始後すぐ着手

- 土日、深夜でも相談可能

- 全国対応

- 初期費用0円

編集部による電話取材においても大変親切な対応であったことだけではなく、支払い状況が困難な利用者に対し、分割・後払いに対応している・納得いくまで無料相談をしてくれる点などから、まずはサンク総合法律事務所に相談をしてみてはいかがでしょうか。

| サンク総合法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 24時間営業 | 〇 | 〇 | ◎ |

ひばり法律事務所(旧:名村法律事務所)

- 初期費用0円

- 債務整理案件に注力している弁護士が複数人所属

- 債務整理1社でも対応可能

- 電話相談可能

- 全国対応

- 25年以上弁護士活動をしているベテランの弁護士が所属

ひばり法律事務所は、東大法学部出身の名村弁護士が代表を務める、債務整理や過払い金請求に注力している事務所です。 ひばり法律事務所は、全国どこでも対応可能で、何度相談しても費用がかからないという点も嬉しいポイントです。

また、代表の名村弁護士は、弁護士として25年以上の実績を持っているという点も安心できるポイントでしょう。

| ひばり法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 10:00~18:00 | 〇(事前予約のみ) | 〇 | ◎ |

東京ロータス法律事務所

- 全国無料出張面談

- 料金が自慢

- 分割、後払いにも対応

- 土日も相談可能

- 匿名相談可能

初回の相談費用を無料としているだけでなく、電話の問い合わせによる電話料もかからないと、大変丁寧な対応で知られる事務所の一つです。

| 東京ロータス法律事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 平日9:00~19:00 土日祝日10:00~18:00 |

〇 | 〇 | ◎ |

アース法律事務所

アース法律事務所は、元裁判官で弁護士歴30年以上のベテラン弁護士が代表弁護士を務めていますので、経験・実績共に申し分のない事務所です。

万が一、訴訟になった場合であっても安心して任せることができます。

フリーダイヤルがあり、事務の方が大変丁寧に対応してくれるので相談するのが苦手な方も安心して連絡できる事務所です。

また、即日の相談にも対応しており、その日に依頼することが可能というのは、とても魅力的です。まずは、電話かメールで無料相談してみてください。

| アース弁護士事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 10:00〜19:00 | 〇(事前受付のみ) | 〇 | ◎ |

司法書士法人杉山事務所

司法書士法人杉山事務所の最大の特徴は、「圧倒的な債務整理の実績」です。

週刊誌が行った調査で過払い金実績総額日本一を獲得した実績もあります。

大手貸金業者、クレジット会社をはじめ、様々な金融会社を相手として過払い金請求をした実績があり、現在でも毎月3,000件以上の相談件数を受けている事務所です。

| 司法書士法人杉山事務所の基本情報 | |||

| 営業時間 | 土日営業 | 電話相談 | 分割払い |

| 9:00〜19:00 | 〇 | 〇 | ◎ |

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 相続させたくない相手に相続させない方法があるって本当?相続廃除について解説します。 - 2024年10月17日

- 相続分の譲渡ができるって聞いたけど、相続放棄とは何が違うの? - 2024年9月12日

- 家族信託と生前贈与の違いは?それぞれのメリット、デメリットを教えて! - 2024年8月14日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...