固定資産税を滞納すると差し押さえになってしまう?詳しく解説

固定資産税って滞納するとどうなるの?

固定資産税の滞納期間が長くなると、最悪の場合、差し押さえを行われてしまう事になるんだよ。

どの位の期間返済できないと、差し押さえ処分になるの?

よし!では早速、固定資産税を滞納するとどうなるのか、詳しく見ていこう!

不動産を持っている人が、それを維持し続けるために必ず支払わなければならないのが「固定資産税」です。

もし、固定資産税を滞納してしまった場合、最悪、不動産を失ってしまうことすらあります。

では、固定資産税を滞納するとどうなるのか?

どうしても支払えない場合に何か手立てはないのかなどを考えてみましょう。

固定資産税とは?

固定資産税の性質

固定資産税とは、固定資産税課税台帳に所有者として登録されている者に対して課せられる税金です。

「地方税」ですので、納付先は市町村(東京23区では都)になります。

固定資産税は「賦課課税方式」と呼ばれ、役所側で税額を計算して納付書を送ってくる方法で課税されます。

固定資産税を課せられる人とは?

ある年の1月1日現在の所有者に対して課せられます。

「固定資産税課税台帳に所有者として登録されている者」とは主に不動産の登記簿上の所有者であることが多いのですが、未登記建物などは事実上の所有者に課税されます。

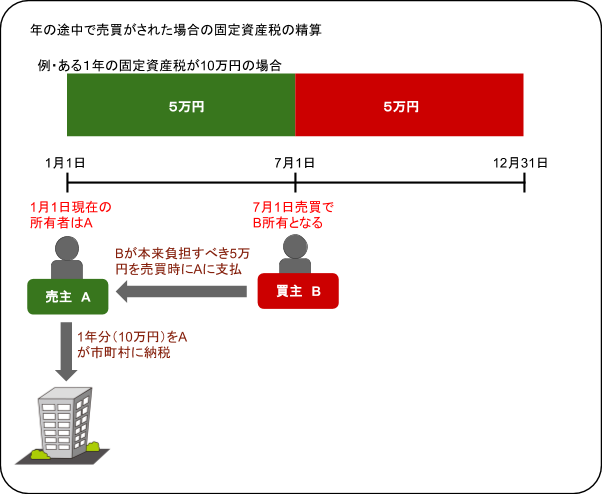

たとえば、年の途中で売買などがあって所有者が変わっても、1月1日の所有者が1年分をまとめて支払います。

実務上は、もしその年の途中に売買されて所有者が変わった場合、買主が売主に取得日以降の分を日割り計算した金額を渡す形で精算しています。

不動産を複数の人で共有している場合は、各共有者の持分に応じて別々に課されるわけではなく、代表者一人に納税通知書が送られてきます。

誰を代表者にするかということですが、

- 持分が一番多い人

- 不動産所在地の市区町村内に居住している人

- 登記簿に記載されたのが一番早い人

を基準にして決める市町村が多いようです。

なお、不動産所有者が死亡している場合は法律上の相続人から「代表相続人届け」という書類を市町村に提出し、納付書の送付先を決めることになります。

固定資産税の納付は相続登記の有無や相続税の納付とは関係ないため、まだ相続人の間で不動産の承継者が決まっていない状態でも相続人に支払い義務があることになります。

固定資産税は特例による減額がある

固定資産税は、課税標準(不動産の売買価格ではない)に対して1.4%を標準税率としていますが、各市町村が設定することができます。(ただ、多くの自治体は1.4%に設定している)

しかし固定資産税には「住宅用地なら特例が適用され、評価額の6分の1で計算する」などの減額措置がある上に計算方法が若干複雑です。

もし税額が高すぎるのでは?といった疑問が生じた場合は役所の資産税課で自分の不動産に適用されている計算方法の説明を受けた方がよいでしょう。

固定資産税は、市町村税の中では比較的役所側のミスが生じることが多いため(住宅用地軽減の適用がされていなかったなど)、そういった事態を防ぐためにも不安に思ったら確認しておくことが大切です。

固定資産税の滞納はいつまで許される?

滞納から差押えまでの流れを教えて!

まずは督促状や差押書が送られてきたり、電話や訪問などにより、滞納している事を知らせてくるんだ。

それでも放置していると、最終的に差し押さえになるんだよ。

1度の延滞で即差押えになるわけではないから安心して大丈夫だよ。

固定資産税の支払い時期は自治体により異なる

固定資産税は、上記のように1月1日現在の所有者に対してその1年分が課せられますが、納税通知書は毎年4月~6月に発送され、各自治体によって納付期限が異なります。

では、平成30年分の支払時期につき東京23区の例を見てみましょう。

納税通知書の発送は6月1日でした。

| 支払期間 | 納期限 | |

| 第1期 | 平成30年6月1日から7月2日まで | 7月2日 |

| 第2期 | 平成30年9月1日から10月1日まで | 10月1日 |

| 第3期 | 平成30年12月1日から12月27日まで | 12月27日 |

| 第4期 | 平成31年2月1日から2月28日まで | 2月28日 |

このように、年4期に分けて支払うことになります。

固定資産税の延滞金

では、これらの納期限に遅れてしまったらどうなるのでしょうか。

ペナルティとして「延滞金」を課されることになります。

この徴収金については、銀行の低金利が続く傾向を受けて平成26年1月1日以降から引き下げられましたが、たとえば平成30年の特例基準割合は以下のようになっています。

- 納期限の翌日から1カ月を経過する日まで ⇒ 年2.6%

- 納期限の翌日から1カ月を経過した日以降 ⇒ 年8.9%

固定資産税を滞納するとどうなるのか

固定資産税を滞納した場合、期間を経て督促状が発送されます。

それでも納付がなければ差押えの予告(催告)がされ、電話や訪問での督促が行われることもあります。

役場に分納や猶予の相談もせずに滞納し続ければ、その後は預金、給与や不動産などの手持ち資産への「差押え」を受け、強制的に徴収されることになります。

固定資産税の場合は不動産を保有していることが前提のため、土地や家などの不動産が対象となり差押えが行われ、滞納が解消されなければ最終的に公売(民間の債権者で言うところの競売)にかけられて不動産を失うことも少なくありません。

なお、税金や社会保険料以外、たとえば消費者金融や銀行などの債権(一般債権)であれば自己破産によってゼロにすることもできますが、税金等は「非免責債権」といって、自己破産によっても免れることができないのです。

下記に解説する「差押え、公売」という最悪の事態を防ぐために一番大切なのは「支払おうとする意思、意欲がある」と役所に示すことです。

実際にすぐ全額を支払えるかどうかはともかく、督促状が来た場合はすぐに連絡し、自分の現状を報告、相談するようにしなければなりません。

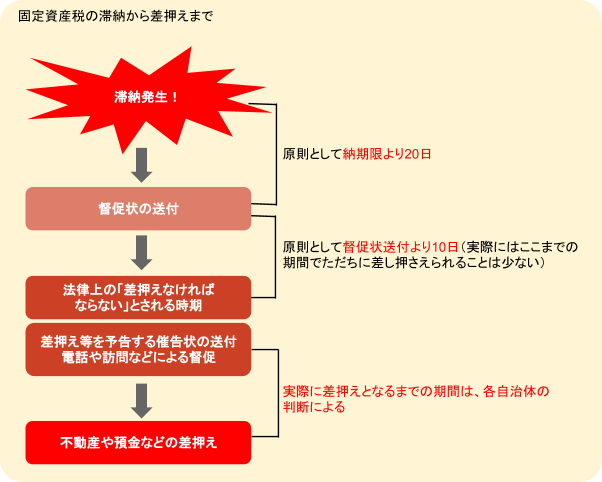

差押えとなるまでの流れと期間

指定の期日までに支払いがされないと一定の期間(原則として納期限から20日)を経て「督促状」が納税義務者に発送されます。

このあたりは自治体により少し長めに取っているところもあります(約1カ月など)。

不動産所在地の自治体のウェブサイトに督促の流れと日数が明示されていることもあるため確認してみるとよいでしょう。

もし最初の督促状を無視するなどで、発送後10日以内に納付がなければ「滞納者の財産を差押えなければならない(地方税法331条)」とされています。

実務的にはすべてのケースでこの通りに差押えを行っているわけではなく、固定資産税の場合は比較的役所側の動きが遅めのペースになることもあるのですが、そうは言っても滞納し続けてよいわけではありません。

放っておけば遅かれ早かれ差押えられることになりますので、早め早めに相談するなど、誠実に対処する意思があることを示すことが必要です。

差押えを防ぐには

差押えを防ぐためにはどうしたら良いのかな?

役所に相談に行こう!

分割支払いの相談に乗ってもらったり、延滞金だけでも支払えば、差し押さえになることはないんだよ。

上記のように、滞納を放置し続けるとその結果、最終的には不動産や預貯金を取られてしまうことになります。

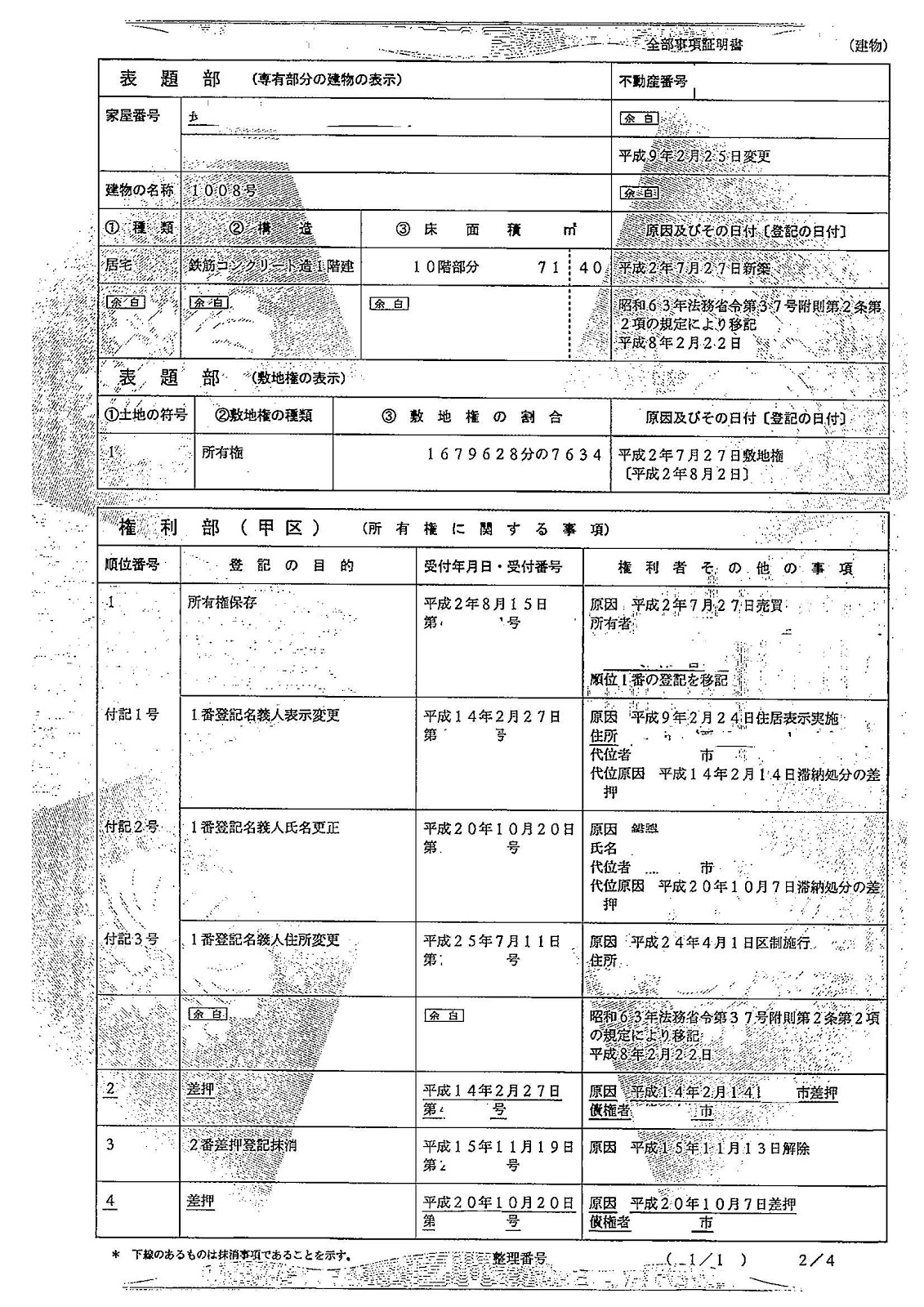

不動産を差押える場合は登記簿に、市町村から次のような「差押え登記」を入れられてしまいます。

(権利部「甲区」の2番と4番に差押えが入っています)

いったん差押えの登記がされると、たとえ後から取り下げてもこのように「下線」が引かれるだけで差押えが過去にあった事実は残ってしまいます。

よって、この登記が入る前に手を打つべきなのです。

本来であれば支払えないことがわかった時点で、遅くとも督促状が来た時点で役所に相談するなどの対策を取るようにしたいものです。

では、差押えをされないようにするには具体的にどんな方法があるのでしょうか?

未納分の分納

上記のように元々固定資産税は年4期の分納ですが、それでも期限に遅れてしまったら、(延滞金は免れないものの)延滞分の分割払いができないかどうかを相談してみましょう。

「いったん決まった税金を分割にしてもらうことなんて無理だろう」と思い込んでいる人も多いのですが、実際には交渉すれば一定の範囲で分割に応じてもらうこともできます。

特に滞納額がさほど多くない場合はすんなりと分割にできることが多いのです。

放置してまったく支払わないよりは、分割であっても払ってもらう方が役所側としても督促の手間や費用が省けるからです。

認めてもらうためのポイントは

- 滞納理由を明確に説明できるか

- どのくらいで完納できるかの見通し(大体1年以内をめどに)が立てられるか

- 現時点で納税に充てられるような預貯金を活用しているか

ということです。

徴収の猶予

固定資産税には、「徴収の猶予」という制度があります。

中には、災害や病気や事業の失敗などで、払いたくてもすぐには払えない事情がある人もいるので、それらを考慮するためです。

具体的には次のような場合です。

- 納税者がその財産につき、震災、風水害、火災その他の災害を受け、または盗難にあったとき

- 納税者の事業廃止もしくは休止

- 納税者の事業に著しい損失があった場合

- 以上に掲げた事実に類する事実があったとき

これは、納税者の側から申請しなければならないため、災害などがあっても自動的に減免や猶予がされるということではありません。

徴収の猶予を申請できるのは納期限から6カ月以内、また、猶予の期間は原則として1年以内となります。

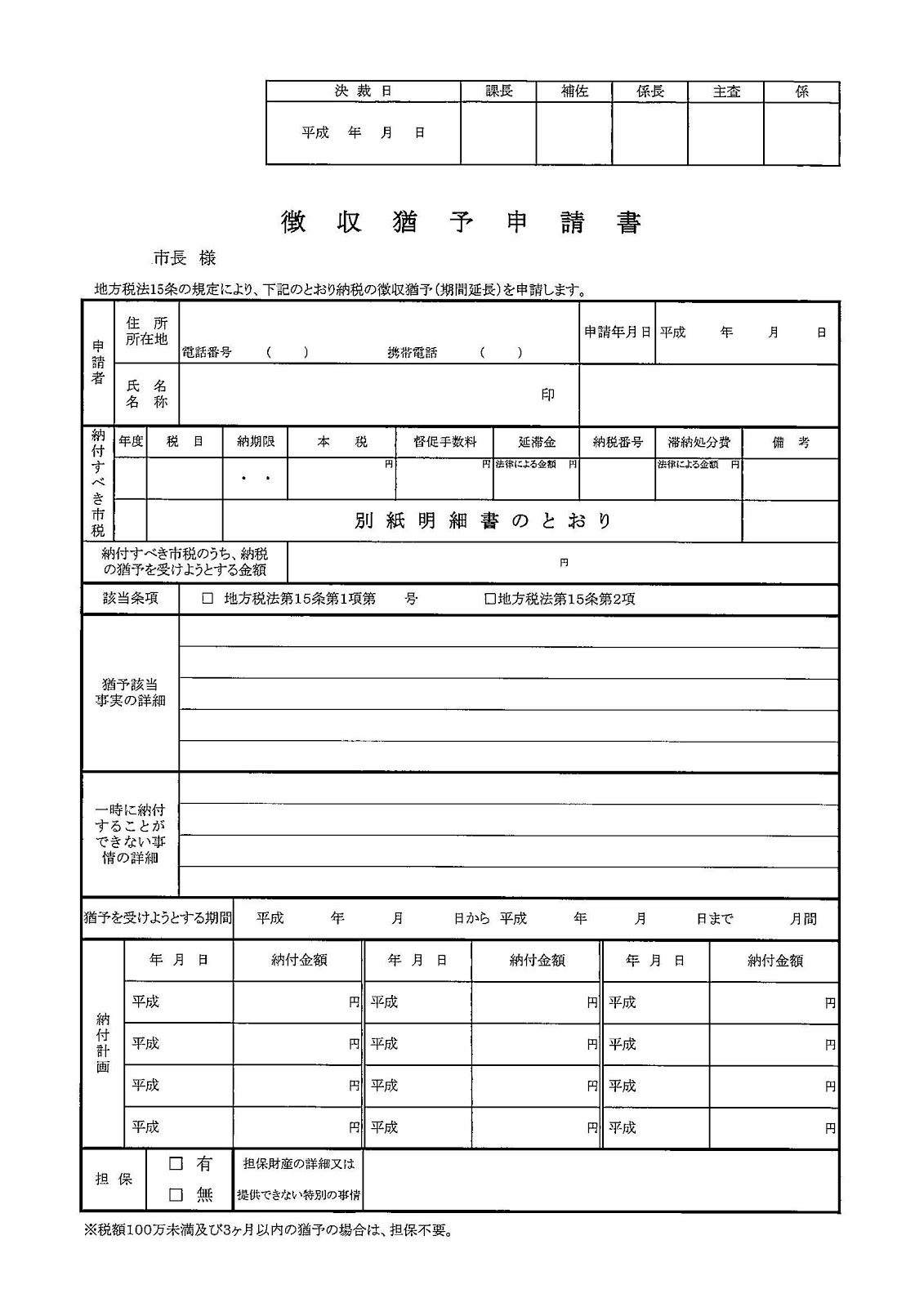

このケースに該当する人で猶予を希望する場合、市町村の定める「徴税猶予申請書」に事情や納付計画の詳細を記入して提出します。

申請書の例を示します。

なお、この申請書を提出する際には下記のような添付書類をつけて、経済的に困窮していることを客観的に示さなければなりません。

- 預金通帳

- (事業者)決算書の写し

- (給与所得者)給与明細書の写し

- 保険証券の写し

- 生活費の支出がわかる領収書など

- その他、役所から指定された書類

猶予が認められると、状況に応じて「延滞金の50%~100%」が免除されることがあります。

また、猶予にかかる金額が100万以上、猶予期間が3カ月を超える場合は不動産や有価証券などの担保を提供することが必要です。

換価の猶予

税金滞納における「換価」とは、税金を回収できない場合に納税義務者の財産調査を行い、財産を売却して納税資金に充てることです。

ただ、財産を換価されることで商売ができなくなるなどの事態になれば、余計経済的に困窮してまた税金の滞納が起こるといった悪循環になってしまいます。

そこで、

- 誠実に納税する意思があること

- 換価されてしまうことで生活の維持や事業の継続が困難になるおそれがあること

といった要件を満たす場合は「換価の猶予申請」をすることで猶予が認められることがあります。

ただし、こちらも徴収の猶予と同様に具体的な困窮の状況を示すための添付書類が必要になります。

そして換価の猶予を申請できるのは納期限から6カ月以内、また、猶予の期間は原則として1年以内となります。

担保の提供についても徴収の猶予と同様です。

任意売却

分割でも固定資産税を支払う事ができない場合には、どうしたら良いの?

任意売却により、所有している不動産を手放す必要があるね。

どうしても固定資産税が支払えない場合は

上記のような猶予制度を使ってもやはり支払いが難しい場合や、猶予が認められない場合は、思い切って不動産を手放すという方法もあります。

滞納を放置しておけばそのうち役所によって「公売」がされ、他人の手に渡ってしまいますが、その前に自分で売ってしまおうというのが「任意売却」です。

任意売却は不動産仲介会社を通じて、見た目は普通の売買のように行われます。

ただし、ローン・税金満額の支払ができない状態で銀行の抵当権や一般の金融会社や役所の差押登記を外してもらうため、それにまつわる知識と交渉力が必要であり、不動産会社が任意売却に熟練していることが必要です。

住宅ローンの返済に困窮している人がしばしば使う解決方法ですが、税金の滞納が解消できない人にとってもそのメリットは同様です。

任意売却は公売よりも高く売れる

任意売却の最大のメリットは、「一般の市場で売買するため、物件がより高く売れる可能性が高い」ことです。

債権者(固定資産税の場合は役所)にとっては、より回収額が増えることになりますし、債務者にとっては売った後に残ってしまう債務額が少なくなりますから、両者にとってメリットがあるといえます。

固定資産税の時効とは

固定資産税にも、時効があるって聞いたんだけれど本当?

固定資産税の滞納にも、5年の時効があるけれど、時効になることはほとんどないんだ。

だから時効を待つのは得策ではないね。

固定資産税は地方税法の規定によって「5年」で時効にかかります。

ただし、時効には「中断」という制度があり、市町村からの請求が来たり差押えを受けていたりすれば期間がリセットし、また0から始まります。

実際、役所のミス等がない限りは時効中断の措置が取られるはずですので、逃げ回って納税を免れるというのは現実的ではありません。

上記のように徴収や換価の猶予申請も含めて何かできる手段はないかを誠実に検討し、早めに資産税課などに相談することが大切です。

ただ、請求などもまったく来ない状態で「もしかしたら時効では?」との疑いがある場合は、先に弁護士に相談して弁護士回答を得るのも一つの方法です。

いずれにせよ、請求に対する無視や放置は絶対にしてはならない対応です。

時効にかかっている、いないに関わらず何らかの形で誠実に対処しなければならないことは言うまでもありません。

固定資産税を滞納し続けるとどうなるのか、まとめ

固定資産税の滞納から差押えまでの流れについて良くわかったよ!

支払いが難しくなったら、すぐに役所に相談に行くことが大切だね。

延滞を放置してしまうと、いつ差し押さえになってしまうかわからないから、返済できなくても、まずは役所に相談にいこう。

- 固定資産税とは、毎年1月1日現在の固定資産税課税台帳に登録されている所有者が、市町村(東京23区では都)に対して支払義務を有する「地方税」である。

- 固定資産税は役所側が税額を計算し納付書を送ってくる「賦課課税方式」の税金である。

共有の場合は代表者1人に納税通知書が送られる。 - 固定資産税は年4期に分けて支払うが、遅れてしまったら所定の延滞金が課せられる。

- 納期限から原則として20日経過すると役所から「督促状」が送られ、そこから納付せずに10日経過すると「納税義務者の財産を差押えなければならない」とされている。

ただ、実際の差押えはそこまで早くされないことが多い。 - 差押えを防ぐためには「分納の許可をもらう(少額の場合)」「徴収や換価の猶予」の申請をする といった方法がある。

いずれも納税義務者自身が添付書類をつけて申請しなければならない。 - 猶予してもらっても支払いができない状況であれば、公売される前に「任意売却」で不動産を手放す方が関係者へのメリットは大きい。

- 固定資産税には5年の時効があるが、途中で請求などされていれば時効が中断し、期間がまた振出しに戻る。

時効の疑いがある場合、弁護士に状況を説明してアドバイスを求める方法もある。

西岡容子

青山学院大学卒。認定司法書士。

大学卒業後、受験予備校に就職するが、一生通用する国家資格を取得したいと考えるようになり退職。その後一般企業の派遣社員をしながら猛勉強し、司法書士試験に合格。

平成15年より神奈川県の大手司法書士法人に勤務し、広い分野で実務経験を積んだ後、熊本県へ移住し夫婦で司法書士法人西岡合同事務所を設立。

「悩める女性たちのお力になる」をモットーに、温かくもスピーディーな業務対応で、地域住民を中心に依頼者からの信頼を獲得している。

以後15年以上、司法書士として債務整理、相続、不動産を中心に多くの案件を手掛ける。

債務整理の森への寄稿に際しては、その豊富な経験と現場で得た最新の情報を元に、借金問題に悩むユーザーに向け、確かな記事を執筆中。

■略歴

昭和45年 神奈川県横浜市に生まれる

平成5年 青山学院大学卒業

平成14年 司法書士試験合格

平成15年 神奈川県の大手司法書士法人に勤務

平成18年 司法書士西岡合同事務所開設

■登録番号

司法書士登録番号 第470615号

簡易裁判所代理権認定番号 第529087

■所属司法書士会

熊本県司法書士会所属

■注力分野

債務整理

不動産登記

相続

■ご覧のみなさまへのメッセージ

通常、お金のプロである債権者と、一般人である債務者の知識レベルの差は歴然としており、「知らない」ことが圧倒的に不利な結果を招くこともあります。

債務整理の森では、さまざまなポイントから借金問題の解決方法について詳しく、わかりやすく解説することに努めています。

借金問題を法律家に相談する時は、事前に債務者自身が債務整理についてある程度理解しておくことが大切です。

なぜなら大まかにでも知識があれば法律家の話がよく理解できますし、不明な点を手続き開始前に質問することもできます。

法律家に「言われるがまま」ではなく、自分の意思で、納得して手続きに入るためにも当サイトで正しい知識をつけていただけたら幸いです。

最新記事 by 西岡容子 (全て見る)

- 法定相続情報証明制度ってなんですか?メリットやデメリットは? - 2025年6月12日

- 養子や養子の子供も相続の対象ですか?相続の対象となれないのはどういう続柄? - 2025年5月15日

- 不動産の清算価値というのがあると聞きましたが、よく聞く資産価値とは違うものですか?債務整理の時に影響ある? - 2025年4月17日

厳選!おすすめ記事BEST3

-

1

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

2

-

債務整理に注力しているおすすめの事務所一覧【徹底調査】

当サイトでは、実際の取材や債務整理の相談を行なった体験談をもとに、おすすめの弁護 ...

-

3

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

4

-

任意整理の弁護士費用はどれくらい異なるの?おすすめ事務所を徹底比較

借金に関する相談は、弁護士事務所や司法書士事務所において無料で行なうことができま ...

-

5

-

債務整理のベストな選択とは?経験談を踏まえて基礎情報から弁護士の選び方まで一挙解説

もし多額の借金を抱えてしまった場合、もしくは借金を返せなくなったと思った場合、誰 ...

-

6

-

ひばり法律事務所の評判・口コミを徹底分析 直接取材でわかった依頼するメリット・デメリット

ひばり法律事務所の特長 累計1万件の債務整理対応実績 緊急性に応じて即レスするス ...